Рейтинг: 4.4/5.0 (1608 проголосовавших)

Рейтинг: 4.4/5.0 (1608 проголосовавших)Категория: Инструкции

Совсем немного времени осталось у бухгалтеров на подготовку квартального расчета по форме 6-НДФЛ (сдать его нужно не позднее 4 мая). На прошлой неделе мы уже разбирали сложные вопросы связанные с заполнением расчета (см. «Как заполнить форму 6-НДФЛ за I квартал 2016 года: зарплата за декабрь, за март и другие сложные вопросы»). Однако у бухгалтеров в процессе подготовки формы постоянно возникают новые вопросы. В этой статье рассмотрены другие вопросы, а именно: отражение мартовской зарплаты в разделе 1, предоставление сотруднику имущественного вычета, а также возврат налога, излишне удержанного в прошлом году.

Материалы по теме

Компенсация расходов членов совета директоров в поездках, которые совершаются для участия в заседаниях совета, НДФЛ не облагается

ФНС напомнила, как заполнить 2-НДФЛ, если к одному виду доходов применяется несколько вычетов

ФНС разъяснила порядок представления расчета 6-НДФЛ обособленным подразделением организации

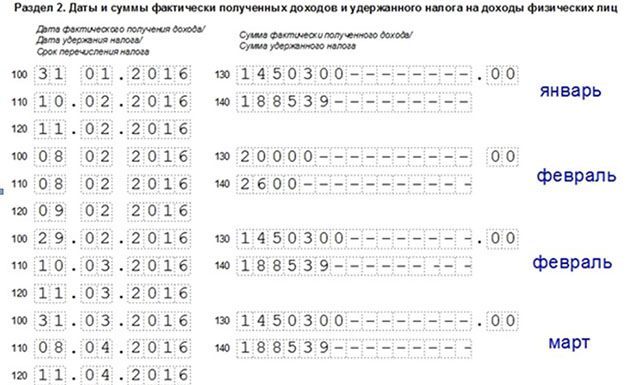

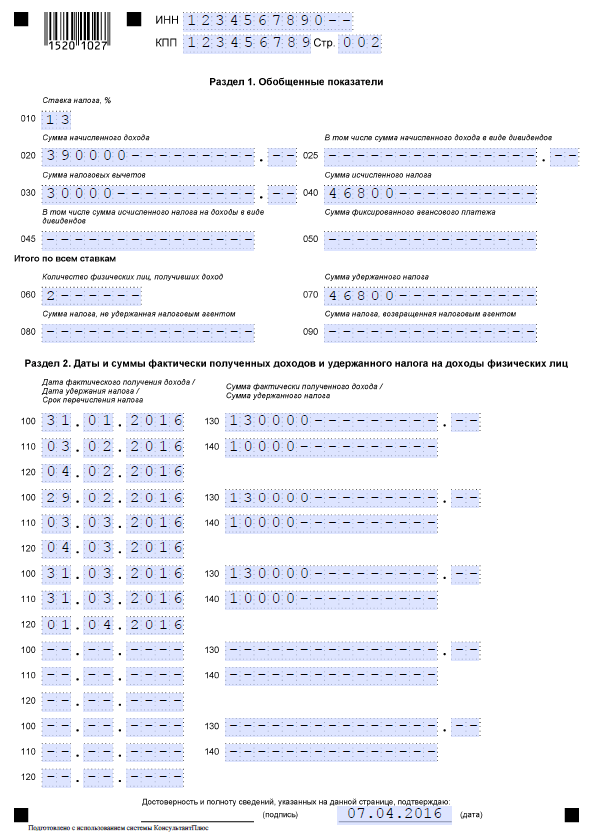

Зарплата за март выплачена в апреле (заполнение строк 070 и 080)Наибольшее количество вопросов вызывает ситуация, когда зарплата за март фактически выплачена в апреле. Напомним, что бухгалтеры могут выбрать один из двух вариантов. Первый вариант — при заполнении расчета по форме 6-НДФЛ за первый квартал показать мартовскую зарплату только в разделе 1. Позже, при заполнении расчета за полугодие, мартовская зарплата должна попасть в раздел 2. Второй вариант — показать мартовскую зарплату в расчете за первый квартал в обоих разделах: начисление в разделе 1, а выплату с апрельскими датами в разделе 2.

У тех, кто отдает предпочтение первому варианту, возникают сомнения, какие цифры указать в разделе 1. Существует точка зрения, что мартовскую зарплату не следует показывать по строке 070 «Сумма удержанного налога». Вместо этого ее нужно отразить по строке 080 «Сумма налога, не удержанная налоговым агентом».

На первый взгляд может показаться, что данный вариант является верным. Действительно, налог на доходы удерживается в момент фактической выплаты (п. 4 ст. 226 НК РФ). Значит, налог с мартовской зарплаты удержан в апреле. Но расчет по форме 6-НДФЛ составляется по состоянию на 31 марта. Следовательно, на момент составления расчета налог за март еще не удержан, и его полагается включить не в строку 070, а в строку 080. Тогда сумма показателей по строкам 070 и 080 будет равна величине, отраженной по строке 040 «Сумма исчисленного налога».

Однако по имеющейся у нас информации, инспекторы на местах настаивают на другом подходе. Суть его в том, что хотя налог за март фактически удержан в апреле, его все равно нужно указывать в строке 070, а не в строке 080 квартального расчета, а строку 080 оставлять пустой. В результате величина по строке 040 должна совпасть с величиной по строке 070.

Объясняется такая позиция следующим образом. Несмотря на свое название, строка 070 предназначена не для сумм, которые фактически удержаны, а для сумм, которые могут быть удержаны налоговым агентом. Что же касается строки 080, то она предназначена для сумм, которые не могут быть удержаны, и которые нужно показывать в справке 2-НДФЛ с признаком 2.

Компания начислила сотрудникам зарплату за январь, февраль и март 2016 по 100 000 руб. за каждый из названных месяцев. Величина исчисленного НДФЛ составила 13 000 руб. за каждый из месяцев. Налоговые вычеты работникам не предоставлялись.

Зарплата за январь и февраль выплачена в первом квартале, а зарплата за март — во втором квартале 2016 года.

В строках формы 6-НДФЛ за первый квартал 2016 года указаны следующие показатели:

В строке 020 «Сумма начисленного дохода» — 300 000.00 (100 000 руб. х 3 мес.);

В строке 040 «Сумма исчисленного налога» — 39 000 (13 000 руб. х 3 мес.);

В строке 070 «Сумма удержанного налога» — 39 000 (13 000 руб. х 3 мес.);

В строке 080 «Сумма налога, не удержанная налоговым агентом» — 0.

В феврале 2016 года компания сделала бывшему сотруднику памятный подарок на сумму 10 000 руб. Бухгалтер начислил НДФЛ в размере 780 руб. ((10 000 руб. – 4 000 руб.) х 13%). Удержать налог невозможно, так как сотрудник не получает доходов от компании.

Иные доходы физическим лицам в период с января по март 2016 года не начислялись и не выплачивались.

В строках формы 6-НДФЛ за первый квартал 2016 года указаны следующие показатели:

В строке 020 «Сумма начисленного дохода» — 10 000.00;

В строке 030 ««Сумма налоговых вычетов»» — 4 000.00;

В строке 040 «Сумма исчисленного налога» — 780;

В строке 070 «Сумма удержанного налога» — 0;

В строке 080 «Сумма налога, не удержанная налоговым агентом» — 780.

По окончании 2016 года компания представит справу 2-НДФЛ с признаком 2, где в строке «Сумма налога, не удержанная налоговым агентом» отразит цифру 780.

Добавим: если бухгалтер выбрал второй вариант, то есть отразил мартовскую зарплату в обоих разделах квартальной формы 6-НДФЛ, показатели по строкам 040 и 070 априори будут совпадать. Строка 080 в этом случае останется пустой.

Пересчет и возврат налога в связи с предоставлением вычетаЗатруднения при заполнении формы 6-НДФЛ испытывают бухгалтеры, которые в текущем году предоставляли работникам имущественный или социальный вычет. Напомним, что вычет предоставляется на основании уведомления, выданного в ИФНС. Если человек обратился за вычетом в середине года (например, в феврале или марте), работодатель вправе пересчитать удержанный ранее НДФЛ и вернуть его работнику (подробнее об этом читайте в статье «Работник обратился за получением имущественного или социального вычета по месту работы: что должен сделать бухгалтер»).

Не совсем понятно, как отразить возврат налога в разделе 1 расчета по форме 6-НДФЛ, и нужно ли заполнять строку 090 «Сумма налога, возвращенная налоговым агентом». Федеральная налоговая служба коснулась этой темы в письме от 18.03.16 № БС-4-11/4538. Но разъяснения чиновников носят весьма поверхностный характер и сводятся к тому, что строка 090 предназначена для налога, возвращенного в соответствии со статьей 231 НК РФ.

На наш взгляд возврат, обусловленный имущественным или социальным вычетом, в строке 090 отражать не нужно. Дело в том, что в строках 040 «Сумма исчисленного налога» и 070 будет стоять величина НДФЛ, посчитанная с учетом предоставленного вычета. Другими словами, возврат налога уже учтен в разделе 1, и повторное отражение его в строке 090 приведет к искажению данных.

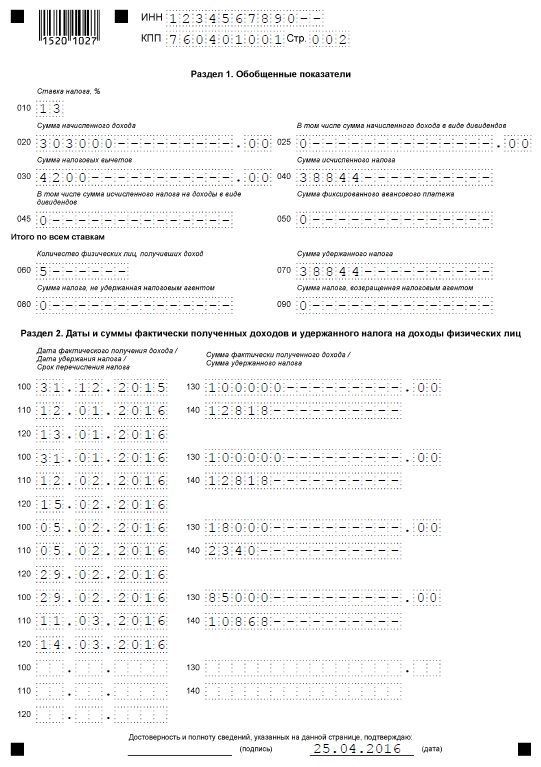

В штате компании числится единственный работник с окладом 100 000 руб. в месяц, стандартные налоговые вычеты ему не предоставляются.

За январь 2016 года работнику начислено 100 000 руб. удержан и перечислен в бюджет НДФЛ в размере 13 000 руб.

За февраль 2016 года работнику начислено 100 000 руб. удержан и перечислен в бюджет НДФЛ в размере 13 000 руб.

За март 2016 года работнику начислено 100 000 руб.

В марте сотрудник получил в инспекции уведомление о том, что в 2016 году он вправе получить имущественный вычет в размере 2 000 000 руб. Размер вычета за январь, февраль и март составил по 100 000 руб. за каждый из этих месяцев. НДФЛ за январь и февраль был пересчитан и составил 0 руб. за каждый из месяцев. Сумма налога, удержанного в марте, также составила 0 руб.

В строках формы 6-НДФЛ за первый квартал 2016 года указаны следующие показатели:

В строке 020 «Сумма начисленного дохода» — 300 000.00 (100 000 руб. х 3 мес.);

В строке 030 «Сумма налоговых вычетов» — 300 000.00 (100 000 руб. х 3 мес.);

В строке 040 «Сумма исчисленного налога» — 0 ((300 000 — 300 000) х 13%);

В строке 070 «Сумма удержанного налога» — 0;

Строка 090 «Сумма налога, возвращенная налоговым агентом» осталась пустой.

Иначе обстоит дело в ситуации, когда работодатель возвращает сотруднику НДФЛ, который был излишне начислен и удержан в прошлых налоговых периодах. В этом случае сумма возврата должна попасть в строку 090.

Заработная плата работников за январь, февраль и март 2016 года составила 200 000 руб. налоговые вычеты не предоставлялись. Величина налога на доходы, исчисленная с зарплаты за первый квартал, равна 26 000 руб. (200 000 руб. х 13%).

В январе 2016 года выяснилось, что в 2015 году из зарплаты работника Иванова был излишне удержан НДФЛ в сумме 3 000 руб. Организация вернула эти деньги на банковский счет Иванова.

В строках формы 6-НДФЛ за первый квартал 2016 года указаны следующие показатели:

В строке 020 «Сумма начисленного дохода» — 200 000.00;

В строке 030 «Сумма налоговых вычетов» — 0;

В строке 040 «Сумма исчисленного налога» — 26 000;

В строке 070 «Сумма удержанного налога» — 26 000;

Строка 090 «Сумма налога, возвращенная налоговым агентом» — 3 000.

Автор: Елена Маврицкая. ведущий эксперт «Бухгалтерии Онлайн»

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).С этого года налоговым агентам надо отчитываться по расчетам сумм НДФЛ, исчисленным и удержанным ими с доходов физических лиц. В новом расчете отражается общая, а не персонифицированная информация по налогу в целом по организации. Первый раз отчитаться по новой форме надо до 4 мая 2016 года. Автор анализирует разъяснения налоговиков по заполнению расчета и дает рекомендации, как их учесть.

После подписания в печать № 4’ 2016 журнала «Налоговый учет для бухгалтера» ФНС опубликовала новые контрольные соотношения по заполнению формы 6-НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/3852@). Однако в них отчетливо прослеживаются противоречия с рекомендациями налоговой службы по заполнению указанной формы.

При заполнении формы 6-НДФЛ автор статьи рекомендует воспользоваться подходом, изложенным в данной статье, поскольку он соответствует порядку ее заполнения, а также учитывает основные принципы заполнения справок 2-НДФЛ.

Комментарий к последним опубликованным ФНС России контрольным соотношениям читайте в № 5’ 2016 журнала «Налоговый учет для бухгалтера».

С 2016 года в налоговое законодательство введена обязанность налоговых агентов представлять в инспекции расчеты сумм НДФЛ, исчисленных и удержанных ими с доходов физических лиц (ст. 80, п. 2 ст. 230 НК РФ). Это было вызвано тем, что в стране участились случаи, когда налоговые агенты удерживали НДФЛ при выплате доходов физическим лицам, но в бюджет его своевременно не перечисляли. А в связи с тем, что у налоговых служб отсутствовал механизм контроля за перечислением налога, они не могли оперативно реагировать на эти факты и, соответственно, не имели возможности привлекать организации к ответственности по статье 123 НК РФ.

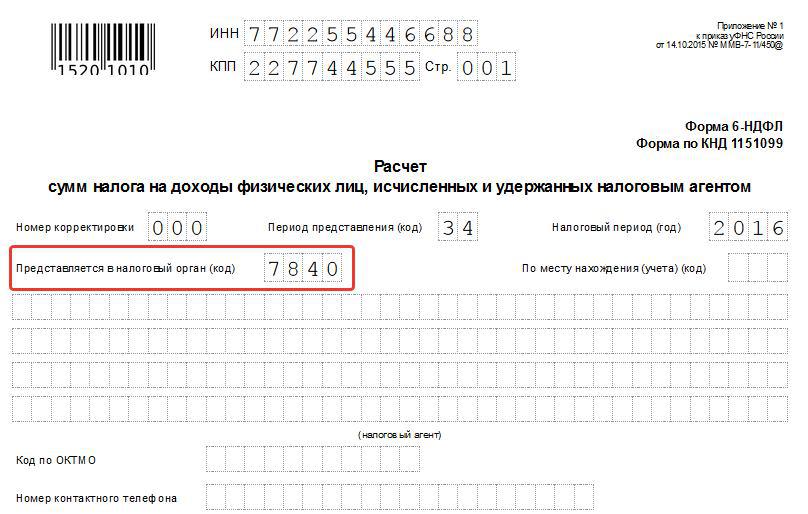

Форма 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом» (далее – Расчет, Расчет 6-НДФЛ), а также Порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее – Порядок и Приказ, соответственно). В Расчете отражается общая, а не персонифицированная информация по налогу в целом по организации (предпринимателю). Но заполняется она на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1.1 Порядка). Поскольку это принципиально новая форма отчетности для налоговых агентов, ее заполнение вызывает много вопросов.

Расчет состоит из титульного листа и двух разделов:

Заполнение титульного листа не должно вызвать затруднений у бухгалтера, ведь оно идентично заполнению титульного листа деклараций по другим налогам. Организации по строкам «ИНН» и «КПП» указывают свои данные. Если компания подает расчет в инспекцию по месту нахождения обособленного подразделения, то в поле «КПП» следует указать КПП обособленного подразделения. Предприниматели указывают свой ИНН.

По строке «Номер корректировки» при подаче первичного расчета указывается «000», в случае представления уточненного Расчета проставляется номер корректировки («001», «002» и т.д.).

При заполнении строки «Период представления» указывается код периода, за который представляется Расчет (приложение № 1 к Приказу):

По строке «Налоговый период (год)» указывается год, к которому относится период, за который составлен расчет. Поэтому при заполнении расчета 6-НДФЛ за любой период 2016 г. в этой строке надо будет указывать «2016».

По строке «Представляется в налоговый орган (код)» отражается код инспекции, в которую представляется Расчет 6-НДФЛ.

При заполнении строки «По месту нахождения (учета) (код)» необходимо указать код по месту нахождения налогового агента из Приложения № 2 к Приказу, например:

По строке «(налоговый агент)» указывается сокращенное наименование организации (при отсутствии сокращенного наименования указывается полное наименование) согласно ее учредительным документам. Предприниматель указывает свои фамилию, имя и отчество.

В строке «Код по ОКТМО» заполняется ОКТМО соответствующего муниципального образования. Напомним, что Расчет заполняется по каждому обособленному подразделению отдельно. Даже если несколько филиалов организации состоят на учете в одной и той же ИФНС, сдать в эту общую инспекцию один Расчет нельзя, на каждое обособленное подразделение нужно заполнить свою форму, со своими ОКТМО и КПП (письмо ФНС от 28.12.2015 № БС-4-11/23129, п. 1.10, 2.2 Порядка).

В конце титульного листа указываются номер контактного телефона, количество страниц расчета, проставляется подпись должностного лица и дата подписания Расчета.

Заполнение разд. 1В разд. 1 указываются обобщенные суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке по всем физическим лицам. Соответственно, если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам, то ему придется заполнить несколько блоков разд. 1, начиная со строки 010 и по строку 2 050 (ниже покажем это на конкретном примере).

По стр. 010 отражается ставка налога, с применением которой исчислены суммы налога. По стр. 020–050 в разд. 1 указывается нарастающим итогом с начала года обобщенная по всем физическим лицам сумма:

Блок «Итого по всем ставкам» заполняется только один раз, соответственно, стр. 060–090 являются итоговыми и заполняются в целом по всем физическим лицам, получившим доход от налогового агента (их количество отражается по стр. 060), и суммам налога:

В случае увольнения и приема на работу в течение года одного и того же физического лица их количество не корректируется.

ФНС России для проверки правильности заполнения разных строк Расчета выпустила и опубликовала контрольные соотношения (письмо ФНС от 20.01.2016 № БС-4-11/591). Например, стр. 030 (сумма налоговых вычетов) должна быть меньше или равна стр. 020 (сумма начисленного налога), но, естественно, не больше ее.

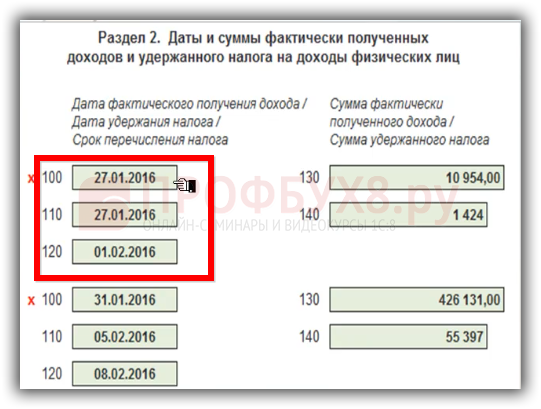

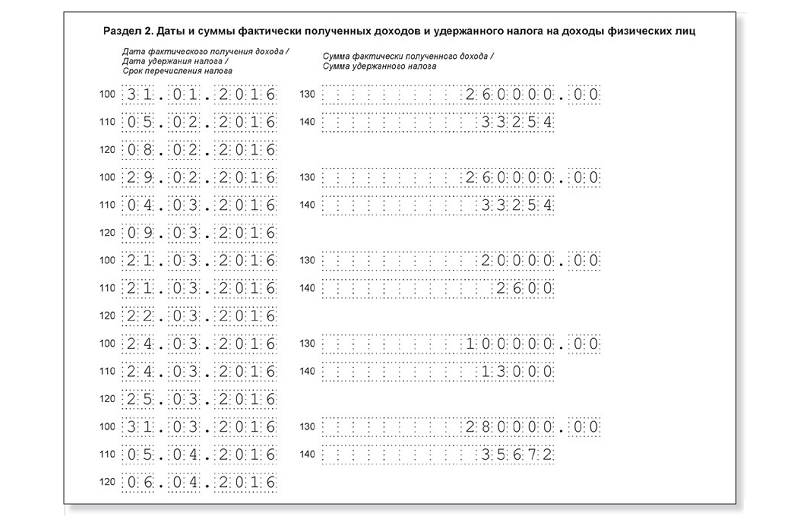

Заполнение разд. 2В разд. 2 указываются даты фактического получения гражданами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога. Надо отметить, что это отличный инструментарий в руках налоговиков, позволяющий им отслеживать своевременность исчисления, удержания и перечисления налога в бюджет налоговыми агентами. Ведь ошибки в заполнении разд. 2 Расчета могут дорого стоить налоговым агентам. Напомним, что с сентября 2010 года ответственность за неисполнение обязанностей налоговых агентов значительно возросла (ст. 123 НК РФ). Их могут наказать:

И самое главное, что все эти нарушения привязаны к датам, установленным законом: дате удержания и перечисления.

Размер штрафа солидный – 20% от неудержанной (неперечисленной) суммы. Поэтому таким понятиям, как «дата фактического получения дохода», «дата удержания налога», «срок перечисления налога» (именно они отражены в разд. 2 Расчета по стр. 100, 110 и 120 соответственно), мы уделим особое внимание.

Также напомним, что есть еще две даты, которые не отражаются в Расчете, но их значимость от этого нисколько не уменьшается:

Как не запутаться во всех этих датах? Давайте разберемся.

Дата выплаты дохода – это дата реального получения дохода: дата перечисления денег на карточные счета работников, дата выплаты денежных средств из кассы организации, дата получения подарков и т.д.

Дату выплаты дохода не надо путать с датой фактического получения дохода . которая определяется в соответствии со ст. 223 НК РФ как день:

Что касается дня фактического получения дохода в виде заработной платы, то таким днем считается последний день месяца, за который она была начислена (п. 2 ст. 223 НК РФ). В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

О том, что стр. 100 «Дата фактического получения дохода» заполняется с учетом положений ст. 223 НК РФ, было сказано в письме ФНС РФ от 13.11.2015 № БС-4-11/19829. Поэтому в отличие от заработной платы, для пособий по временной нетрудоспособности и отпускных, для подарков, дивидендов, выплат по гражданско-правовому договору датой фактического получения дохода будет являться день выплаты доходов работнику (подп. 1 п. 1 ст. 223 НК РФ).

На дату фактического получения дохода необходимо исчислить налог. С 2016 года об этом прямо сказано в п. 3 ст. 226 НК РФ. Поэтому дата исчисления налога совпадает с датой фактического получения дохода. Ранее в НК РФ об этом не упоминалось. Обратите внимание, что независимо от установленного организацией либо индивидуальным предпринимателем порядка выплаты зарплаты (аванса и окончательного расчета) НДФЛ следует исчислять только при окончательном расчете дохода работника за месяц (п. 2 ст. 223 НК РФ). До истечения месяца доход в виде оплаты труда не может считаться полученным и, соответственно, не может быть исчислен НДФЛ (письма Минфина России от 10.04.2015 № 03-04-06/20406, от 10.07.2014 № 03-04-06/33737).

А вот удержать налог можно только при его фактической выплате (п. 4 ст. 226 НК РФ). Поэтому датой удержания налога является именно дата выплаты дохода.

Даты перечисления налога также установлены НК РФ и, надо отметить, что они с 2016 года претерпели существенные изменения. Для двух видов доходов установлен специальный срок перечисления НДФЛ в бюджет:

То есть у налогового агента есть право перечислить налог в бюджет либо в день выплаты дохода, либо он может сделать это на следующий день. Однако в Расчете 6-НДФЛ при заполнении стр. 120 необходимо указывать дату, не позднее которой сумма НДФЛ должна быть перечислена в бюджет, т.е. крайний срок (п. 4.2 Порядка, письмо ФНС от 20.01.2016 № БС-4-11/546@).

Расчет 6-НДФЛ – это не налоговая декларация, и никакой переплаты по налогу не возникнет, просто он поступит в бюджет раньше, чем указано в Расчете.

Если налог фактически перечислен в пятницу 4 марта 2016 года, а по стр. 120 датой перечисления налога будет указано 9 марта, то никаких вопросов со стороны налоговой инспекции в этом случае быть не должно.

В этой связи хочется обратить внимание тех налоговых агентов, которые, желая подстраховаться, заранее перечисляют суммы исчисленного налога в бюджет, и тем самым делают себе только хуже. По общему правилу налоговый агент обязан перечислить в бюджет не только сумму исчисленного налога, но и удержанного из денежных средств, выплачиваемых налогоплательщику (п. 1, подп. 1 п. 3 ст. 24 НК РФ). Пока налог не удержан из доходов физического лица, налоговый агент не вправе так поступать (письмо Минфина России от 01.02.2016 № 03-04-06/4321).

Поэтому ежемесячные платежи в бюджет, осуществляемые налоговым агентом ранее даты фактической выплаты дохода физическим лицам, не являются налогом и не могут рассматриваться как перечисление в установленный налоговым законодательством срок сумм удержанного налога, в связи с чем к налоговому агенту могут быть применены штрафные санкции по ст. 123 НК РФ.

Кроме того, в п. 9 ст. 226 НК РФ прямо сказано, что уплата налога за счет средств налоговых агентов не допускается. Сумма, перечисленная до удержания налога, не будет считаться переплатой по НДФЛ и не может быть зачтена в счет предстоящей уплаты НДФЛ на основании ст. 78 НК РФ. Вернуть деньги можно только как ошибочно перечисленные, представив в налоговую инспекцию соответствующее заявление (письма Минфина России от 16.09.2014 № 03-04-06/46268, ФНС России от 25.07.2014 № БС-4-11/14507@). Хотя в единичных случаях налоговики на такие нарушения смотрят сквозь пальцы и не привлекают налоговых агентов к ответственности (письмо ФНС от 29.09.2014 № БС-4-11/19716@).

Отметим, что суды к «нарушителям», досрочно перечислившим налог в бюджет, относятся весьма лояльно и считают, что привлекать налоговых агентов к ответственности по ст. 123 НК РФ в таких случаях нельзя (постановления Арбитражного суда Западно-Сибирского округа от 08.12.2014 по делу № А27-171/2014, Федерального арбитражного суда Северо-Западного округа от 04.02.2014 по делу № А26-3109/2013, Девятого арбитражного апелляционного суда от 15.08.2014 № 09АП-30109/2014). Ведь уплата налога до выплаты дохода (за 1-2 дня) не нарушает законодательства о налогах и сборах, а правило о досрочной уплате налога (п. 1 ст. 45 НК РФ) распространяется и на налоговых агентов (постановления Федерального арбитражного суда Московского округа от 30.04.2014 № Ф05-3637/2014, Северо-Западного округа от 04.02.2014 по делу № А26-3109/2013, от 10.12.2013 по делу № А56-16143/2013, Дальневосточного округа от 11.12.2013 № Ф03-5847/2013 и др.).

Какую позицию займут проверяющие в 2016 году и будут ли суды по-прежнему защищать тех, кто досрочно перечислил налог в бюджет, предугадать сложно, поэтому лучше все делать по закону.

На конкретном примере мы расскажем, как надо заполнить разд. 1 и 2 Расчета.

Мы рассмотрим организацию, которая выплачивала физическим лицам:

Также организация 01.03.2016 выдала физическому лицу, не являющемуся ее работником, беспроцентный заем в сумме 1 млн руб. сроком на один месяц. В соответствии с подп. 7 п. 1 ст. 223 НК РФ организацией 31.03.2016 по этому займу была рассчитана материальная выгода, которую получило физическое лицо, в сумме 6228 руб. 31 коп. и начислен НДФЛ в размере 2180 руб. удержать который налоговый агент не имеет возможности, поскольку никаких иных денег организация ему не выплачивала.

Для удобства вся информация сведена в таблицу, в которой указаны виды и суммы полученных физическими лицами доходов и налоговых вычетов, даты их выплаты, удержания и перечисления налога. Кроме того, в таблице определены сроки фактического получения доходов, а также крайние сроки перечисления НДФЛ конкретно по каждой выплате в соответствии с НК РФ.

Обращаем внимание читателей на отдельные «разрывы» между датами фактического перечисления НДФЛ и последним днем срока для его перечисления, отражаемого в стр. 120 Расчета. Например, заработная плата была выплачена и налог с нее был перечислен в бюджет 04.03.2016, а крайний срок по стр. 120 указан 09.03.2016. Дело в том, что поскольку 5, 6, 7 и 8 марта – выходные и нерабочие праздничные дни, то в этом случае последним днем для перечисления налога будет считаться следующий за выходными рабочий день, т.е. в нашем примере это будет 9 марта.

Как видно из Расчета, сумма удержанного налога, указываемая в стр. 070 разд. 1, – 216 194 руб. равна сумме стр. 140 разд. 2, что как раз отвечает контрольным соотношениям показателей формы Расчета 6-НДФЛ.

Поясним еще один важный момент. Если в течение года физическое лицо, взявшее заем от организации, получит от нее какие-либо денежные средства (например, устроится на работу в эту организацию), т.е. если у налогового агента появится возможность удержать НДФЛ, начисленный в марте 2016 года, то в разд. 2 Расчета необходимо будет заполнить лишь стр. 110, 120 и 140 того же блока, в котором ранее была отражена информация о дате получения дохода в виде материальной выгоды и сумме полученного дохода. Отражать информацию о сумме удержанного и перечисленного налога с материальной выгоды вместе с информацией о налоге, исчисленном и удержанном с заработной платы, нельзя. Ведь разд. 2 специально построен таким образом, чтобы в нем была на виду вся информация по конкретной сумме дохода и налоге, удержанном, исчисленном и перечисленном с этого дохода. Повторимся еще раз: Расчет 6-НДФЛ – это инструмент в руках налоговиков, который позволяет им оперативно реагировать на все случаи несвоевременного удержания и неперечисления налога в бюджет в установленные сроки.

Соответственно, в разд. 1 сумма из стр. 080 «Сумма налога, не удержанная налоговым агентом» будет перенесена в стр. 070 «Сумма удержанного налога».

Учитывая, что Расчет 6-НДФЛ – это расчет сумм налога, исчисленных и удержанных налоговым агентом за отчетный период (квартал, полугодие, 9 месяцев) и налоговый период (год) (п. 2 ст. 230 НК), то суммы погашенной в 2016 году задолженности по уплате НДФЛ за 2015 год в нем не отражаются.

Прокомментируем письма ФНС России от 12.02.2016 № БС-3-11/553@ и от 25.02.2016 № БС-4-11/3058@, в которых налоговая служба дает новые разъяснения по заполнению Расчета. В них, в частности, говорится, что разд. 1 заполняется нарастающим итогом, а в разд. 2 отражаются лишь выплаты, произведенные за последние три месяца отчетного периода. При этом если операция начата в одном отчетном периоде, а закончена в другом, то, по разъяснениям налоговиков, она отражается в периоде завершения. Например, если работникам заработная плата за март 2016 года выплачена 05.04.2016, а НДФЛ перечислен 06.04.2016, то данная операция отражается в разд. 1 Расчета за I квартал 2016 года. При этом налоговый агент вправе не отражать данную операцию в разд. 2 за I квартал 2016 года.

В письме от 25.02.2016 № БС-4-11/3058@ налоговики рассматривают операцию, которая началась в одном календарном году, а завершилась в другом – зарплата за декабрь 2015 года выплачена 12.01.2016. В этом случае налоговики рекомендуют данную операцию в разд. 1 в I квартале 2016 года не отражать, а в разд. 2 за I квартал 2016 года отразить ее следующим образом: по стр. 100 указать 31.12.2015, по стр. 110 – 12.01.2016, по стр. 120 – 13.01.2016, по стр. 130 и 140 – соответствующие суммовые показатели.

Между тем налог с заработной платы за декабрь 2015 года не имеет никакого отношения к налогу, исчисленному с доходов работников в 2016 году. Именно доходы 2016 года и сумма налога с них должны быть отражены в Расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (п. 2 ст. 230 НК РФ). Поэтому отражать эту операцию в Расчете за 2016 год не надо. Ведь не было в 2015 году такой отчетности.

На наш взгляд, выполнение этих рекомендаций окончательно запутает как налоговых агентов, так и самих налоговиков, поскольку контролировать начисление, удержание и перечисление налога им станет невозможно. Учитывая, что если разд. 1 заполняется нарастающим итогом, а разд. 2 налоговики рекомендуют заполнять по данным за каждый квартал, то начиная с полугодовой отчетности соблюдение контрольных соотношений станет невозможным.

Сделать это без ошибок позволяет подход, рекомендованный нами при заполнении Расчета. Кроме того, он перекликается с теми рекомендациями, которые ранее давала ФНС России по отражению декабрьской зарплаты в справке 2-НДФЛ: если на момент сдачи справки зарплата выплачена, то и налог следует отражать как удержанный и перечисленный с дохода прошлого года, а не того, в котором реально налог был перечислен в бюджет (письмо ФНС России от 02.03.2015 № БС-4-11/3283).

Соответственно, эти же рассуждения налоговиков целесообразно использовать и при заполнении Расчета 6-НДФЛ: если на момент его представления налог удержан и перечислен в бюджет, то логично в Расчете отразить даты его удержания и перечисления. Кстати, особо актуально это будет в конце 2016 года, когда надо будет думать, как отражать в Расчете 6-НДФЛ декабрьскую зарплату, реально выплаченную в январе 2017 года.

Ответственность за нарушения отчетностиВ заключение напомним о налоговой ответственности за нарушения отчетности по НДФЛ. Во-первых, с 2016 года введены новые наказания за несвоевременную подачу в налоговую инспекцию Расчета 6-НДФЛ:

Кроме того, за представление расчетов 6-НДФЛ с недостоверными сведениями установлен штраф 500 руб. за каждый документ с такими сведениями (п. 1 ст. 126.1 НК РФ). Ранее таких санкций, применяемых к налоговым агентам, в законодательстве не было. Однако сдача уточненного Расчета 6-НДФЛ до налоговой проверки освобождает налогового агента от ответственности (п. 2 ст. 126.1 НК РФ).

Сноски404 - Категория РЅРµ найдена

Вы не можете посетить текущую страницу по причине:

Пожалуйста, перейдите на одну из следующих страниц:

Если проблемы продолжатся, пожалуйста, обратитесь к системному администратору сайта и сообщите об ошибке, описание которой приведено ниже.

Категория не найдена

Федеральная налоговая служба рассмотрела интернет-обращение ПАО по вопросу заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по "форме 6-НДФЛ", и сообщает следующее.

В соответствии с "абзацем 3 пункта 2 статьи 230" Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по "форме", "форматам" и в "порядке", утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме".

"Раздел 1" расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В "разделе 2" расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

"Строка 100 раздела 2" "Дата фактического получения дохода" заполняется с учетом положений "статьи 223" Кодекса, "строка 110 раздела 2" "Дата удержания налога" заполняется с учетом положений "пункта 4 статьи 226" и "пункта 7 статьи 226.1" Кодекса, "строка 120 раздела 2" "Срок перечисления налога" заполняется с учетом положений "пункта 6 статьи 226" и "пункта 9 статьи 226.1" Кодекса.

В соответствии с "пунктом 2 статьи 223" Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно "пункту 4 статьи 226" Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, в случае если работникам заработная плата за март 2016 года выплачена 11.04.2016, а налог на доходы физических лиц перечислен 12.04.2016, то операция отражается в "разделе 1" расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать операцию в "разделе 2" расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года следующим образом:

"по строке 100" указывается 31.03.2016;

"по строке 110" - 11.04.2016;

"по строке 120" - 12.04.2016;

по "строкам 130" и "140" - соответствующие суммовые показатели.

"Контрольными соотношениями" показателей расчета по форме 6-НДФЛ, направленными письмом ФНС России от 10.03.2016 N БС-4-11/3852@, не предусмотрено равенство показателей "строки 040" "Сумма исчисленного налога" и "строки 070" "Сумма удержанного налога" раздела 1 расчета по форме 6-НДФЛ.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

15.03.2016

Добрый день, коллеги!

Поток преобразований не заканчивается. Но остались, в основном, самые сложные. И, разумеется, каждый первый уточняет, какую отчетность нужно сдавать старому ЗАО. Я собрала для вас в этой статье подробную информацию, которой вы можете пользоваться.

При преобразовании ЗАО в ООО часто возникают вопросы кто должен сдавать налоговую и бухгалтерскую отчетность, а также отчеты в фонды за реорганизованное ЗАО. Ведь после регистрации преобразования ЗАО уже не существует, юридическое лицо прекращает свою деятельность. Единого правила нет, а нюансов много.

Налоговая отчетностьКто сдает. "Окончательная" налоговая отчетность составляется и подается правопреемником – вновь созданным ООО. Всего новое ООО сдаст 2 декларации: одну за себя, другую за ЗАО.

Куда сдавать. в налоговую инспекцию, где зарегистрирован правопреемник.

А) Для налога на прибыль, налога по УСН, налога на имущество и тех, у кого налоговый период год (ст. 55 НК РФ): с 1 января до момента завершения преобразования. Таким моментом является дата регистрации преобразования (п. 4 ст. 57 ГК РФ).

Б) Для НДС, ЕНВД, торгового сбора и прочих квартальных и месячных налогов – квартал или месяц соответственно.

Декларация по налогу на прибыльНалоговый период. с 1 января до даты регистрации преобразования включительно.

Нюансы заполнения декларации :

Пример: Заполняем титульный лист декларации по налогу на прибыль, в случае, когда правопреемник зарегистрирован в другой налоговой инспекции.

Срок сдачи. не позднее 28 марта года, следующего за истекшим налоговым периодом (типичный срок, предусмотренный НК РФ).

Есть мнение, что налоговый орган захочет видеть сданную окончательную декларацию не до 28 марта следующего года, а до 28 числа месяца, следующего за отчетным, как это предусмотрено для промежуточного отчетного периода. Этому нет законных оснований, тем не менее, для особо осторожных людей, не желающих спорить с налоговой, можно порекомендовать сдать декларацию пораньше.

Можно ли сдать декларацию досрочно: Досрочная сдача декларации не предусмотрена законодательством. На мой взгляд делать этого не стоит, так как возможны негативные последствия. На практике мы не сдаем досрочно декларацию по налогу на прибыль.

Декларация по налогу на добавленную стоимостьЗаконодательство по НДС в части составления и сдачи декларации противоречиво (глава 21 НК РФ, инструкция по составлению налоговой декларации и письма ФНС РФ). Так, ФНС считает, что составляется единая декларация по НДС за тот квартал, в котором произошло преобразование (Письмо ФНС РФ от 13.05.2015 № 24-15/04265@). ФНС сообщает, что подает декларацию правопреемник, и включает в нее данные и по ООО, и по ЗАО. Однако, инструкция по заполнению декларации по НДС предусматривает подачу отчета от лица правопреемника за реорганизованное ЗАО, по аналогии с декларацией по налогу на прибыль.

Мы в своей практике руководствовались разъяснениями ФНС и сдавали единую декларацию. Тем не менее, на мой личный взгляд, законно подать две декларации, одну по реорганизованной фирме (ЗАО), другую по правопреемнику (ООО).

Можно ли сдать декларацию досрочно: ФНС РФ в вышеупомянутом письме разъясняет, что досрочная сдача декларации от лица ЗАО самим ЗАО возможна только с согласия территориальной ИФНС, которое оформляется письменно.

Налоговый период. квартал.

Вариант 1: НеопределенныйКто сдает. ЗАО досрочно само за себя по письменному разрешению ИФНС.

Нюансы заполнения декларации. в инструкции по заполнению декларации даны указания только для варианта 3, поэтому нюансы заполнения декларации уточняйте у вашей ИФНС, желательно тоже письменно.

Срок сдачи. не указаны, по письменному согласованию с ИФНС, но до момента регистрации преобразования.

Вариант 2: Так хочет ФНС в своих письмахКто сдает. ООО сдает единую декларацию за себя и за ЗАО. Данные по ЗАО плюсуются к данным ООО.

Нюансы заполнения декларации :

Срок сдачи. до 25 числа месяца, следующего за отчетным кварталом (типовой срок, предусмотренный НК РФ).

Вариант 3: Так предписывает инструкция по заполнению декларацииКто сдает. ООО сдает отдельную декларацию за ЗАО и отдельную за себя.

Нюансы заполнения декларации. Заполняется аналогично декларации по налогу на прибыль. Единственное отличи:

Срок сдачи. до 25 числа месяца, следующего за отчетным кварталом (стандартный срок, предусмотренный НК РФ).

Декларация по налогу на имуществоЧто сдаем: о тчетность по налогу на имущество состоит из двух отчетов:

Тот квартал, в котором произошло преобразование, и деятельность старого ЗАО прекратилась, уже не будет являться отчетным, по этому кварталу не сдается налоговый расчет по авансовому платежу. Зато предоставляется окончательная налоговая декларация. Правила составления окончательной налоговой декларации те же, что и по налогу на прибыль.

Срок сдачи. не позднее 30 марта года, следующего за истекшим налоговым периодом (срок, предусмотренный НК РФ).

Есть мнение, что финальная налоговая декларация по налогу на имущество должна сдаваться в сроки, предусмотренные для сдачи налогового расчета, однако это не обосновано нормами законодательства. Тем, кто не желает спорить с налоговой, порекомендую сдать декларацию до 30 числа месяца, следующего за отчетным кварталом.

Декларация по УСН (упрощенной системе налогообложения)Составляется и заполняется аналогично декларации по налогу на прибыль.

Срок сдачи. до 31 марта года, следующего за налоговым периодом (типичный срок, предусмотренный НК РФ).

Корректирующие декларацииКорректирующие декларации подаются по тем же правилам, что и декларация по налогу на прибыль. Подает ООО как правопреемник, специальным образом заполняет декларацию. Отличие лишь в том, что в корректирующей декларации будет проставлен порядковый номер корректировки - 1, 2 и т. д.

Отчетность по НДФЛЗАО является налоговым агентом по НДФЛ, и к отчетности по НДФЛ применяются специальные правила для налоговых агентов.

2-НДФЛ (сведения о доходах физических лиц)Период. 2-НДФЛ сдается один раз в год за календарный год. При преобразовании - с начала года до момента регистрации преобразования.

Кто сдает: ФНС и Минфин в ряде своих писем указывали, что ЗАО само подает сведения по форме 2-НДФЛ за свой период и уложиться до момента преобразования. Такая позиция изложена в Письме Минфина России от 19.07.2011 № 03-04-06/8-173, Письме УФНС России по г. Москве от 21.04.2010 № 16-15/042728@, Письме УФНС России по г. Москве от 01.04.2008 № 09-14/031191. Однако аргументы ведомства не находят подтверждения в законодательстве.

На мой взгляд, ООО как полный правопреемник ЗАО имеет право подать справки по доходам сотрудников по форме 2-НДФЛ.

Нюансы заполнения справок :

Позиция ФНС. до момента регистрации преобразования.

Моя позиция. до 1 апреля года, следующего за отчетным (п. 2 ст. 230 НК РФ).

6-НДФЛ (расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом)По расчету 6-НДФЛ никаких комментариев законодателей еще нет, т.к. это новый бланк, сдается впервые (абз. 6 п. 1 ст. 80 НК РФ). Если вы прочтете эту статью сильно позже, чем она написана, пожалуйста, проверьте выводы, сделанные в этом разделе.

Вместе с тем сам бланк имеет такие же поля для сведений по реорганизации, как и налоговые декларации, и инструкция по их заполнению аналогична.

Период предоставления. с начала года до даты преобразования.

Кто сдает. ООО, как правопреемник ЗАО, сдает расчет за последнего. Всего ООО сдаст 2 расчета: один за себя, другой за ЗАО.

Нюансы заполнения расчета. такие же, как и для декларации по налогу на прибыль. Отличается только код периода предоставления: 51, 52, 53, 90 (в зависимости от периода предоставления).

Срок сдачи. за 1, 2, 3 квартал - до последнего числа месяца, следующего за отчетным кварталом; за год – до 1 апреля следующего года. (п 2. Ст. 230 НК РФ).

Бухгалтерская отчетностьБухгалтерская отчетность сдается 1 раз в год.

Отчетный год. с 1 января года, в котором произошло преобразование, до даты, предшествующей государственной регистрации преобразования (ст. 402-ФЗ).

Срок сдачи. три месяца после окончания отчетного года, то есть три месяца с даты преобразования (п. 5 ст. 23 НК РФ).

Состав подаваемой отчетности: ЗАО подлежит обязательному аудиту, значит нужно подготовить все формы бухгалтерской отчетности (п. 5 ст. 6 402-ФЗ), а именно:

Первая (вступительная) отчетность: вновь зарегистрированное путем преобразования ООО на дату регистрации составляет первую бухгалтерскую отчетность (ст. 16 Федерального закона «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ).

Первая отчетность составляется на основании передаточного акта и фактах хозяйственной деятельности, имевших место с момента утверждения передаточного акта до момента регистрации преобразования. На практике это означает, что ЗАО ведет учет до даты гос. регистрации. На дату гос. регистрации ЗАО формирует оборотно-сальдовые ведомости, в которых указаны все активы и обязательства в виде остатков, а ООО вносит их в свой учет также в виде остатков.

Обязанности предоставлять первую бухгалтерскую отчетность в налоговые органы у ООО нет.

Отчетность в фондыКто сдает. общее правило – правопреемник ОО за реорганизованное ЗАО (Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"). Однако Закон о персонифицированном учете вносит уточнения и коррективы (см. Отчетность в Пенсионный фонд)

Последний расчетный период: с начала года по момент завершения преобразования.

Отчетность в Пенсионный фондКто сдает. Реорганизуемое ЗАО само за себя (п.3 ст.11 Федерального Закона от 01.04.1996 № 27-ФЗ "О персонифицированном учете").

Куда сдавать. в Пенсионный фонд, где ЗАО стоит на учете.

Последний расчетный период: квартал, в котором зарегистрировано преобразование. Так если документы на преобразование подаются 10 апреля, то у ЗАО должны быть поданы сведения как за 1 квартал, так и за 2 квартал.

Срок сдачи. в течение месяца с даты утверждения передаточного акта, но не позднее дня подачи в регистрирующие орган документов на преобразование (п. 3 ст. 11 Закона 27-ФЗ).

Сведения из ПФР об отсутствии задолженности по персонифицированному учету: эти сведения передаются из ПФР в регистрирующий орган по межведомственным каналам по запросу рег. органа. Однако большинство практикующих юристов-регистраторов предпочитают получить такую справку на руки. Справка выдается только при условии, что окончательная отчетность в ПФР сдана.

ВАЖНО! Если вы подаете документы на регистрацию преобразования в конце месяца (например, 30 марта), то дата регистрации преобразования попадет на следующий отчетный период, и, как следствие, пенсионный фонд потребует сдачи отчетности за эти несколько дней. Если на момент запроса из регистрационного органа у ПФР не будет принят этот отчет, то в регистрирующий орган передается информация о наличии задолженности по персонифицированному учету.

После регистрации преобразования ПФР присвоит новый регистрационный номер.

Отчетность в Фонд социального страхованияСпециальных норм по страхованию ФСС не предусмотрено. Специальный закон подтверждает, что при реорганизации все права и обязанности переходят к правопреемнику (ст. 23 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Кто сдает. Правопреемник ООО за реорганизованное ЗАО.

Куда сдавать. не регламентировано.

Последний расчетный период: не установлено.

Срок сдачи. нет специальных сроков.

Моя позиция: правопреемник ООО составляет отчет от имени ЗАО и с его данными и рег. номерами и подает в тот фонд, где на учете стояло реорганизованное ЗАО. Если же произошла смена фонда и в старом фонде лицевой счет ЗАО уже закрыт, то сдавать нужно по новому месту регистрации. Подписантом отчета будет правопреемник.

Есть и другое мнение коллег из нашей компании: лучше успеть отчитаться по ФСС до момента преобразования, чтобы не было проблем с составлением и сдачей отчета, т.к. его сдача не регламентирована. Особенно это актуально, если в компании более 25 сотрудников, и она обязана отчитываться электронно. Я скорее согласна с коллегами и тоже за то, чтобы сдать отчет по возможности заранее.

После регистрации преобразования ФСС присвоит новый регистрационный номер.