Рейтинг: 4.7/5.0 (1684 проголосовавших)

Рейтинг: 4.7/5.0 (1684 проголосовавших)Категория: Бланки/Образцы

Кроме оплаты налога на землю, юрлица и ИП, осуществляющие на участке коммерческую деятельность, обязаны подавать декларацию. Декларация по земельному налогу в 2015 году заполняется ими самостоятельно и сдается в ФНС по месту регистрации прав на землю.

Кто обязан подавать декларацию?

Налоговый кодекс, а именно 398-я статья, устанавливает, что плательщиками земельного налога считаются:

Облагаются сбором те участки, на которые у владельцев есть право собственности, либо же они принадлежат им по праву пожизненного владения, постоянного пользования. Остальные участки, не используемые в бизнесе, также облагаются налогом. Но отчетность по ним подавать не нужно.

Декларация по земельному налогу в 2015 году – вид отчетного документа за землю, на которой осуществляется бизнес. ИП и юрлица обязаны в отношении таких земель рассчитывать налог самостоятельно, как и заполнять декларацию. Для земель, находящихся под жилищным фондом, дачными участками, сельскохозяйственного назначения расчет налога производится сотрудниками ФНС. В обязанность плательщика входит только уплата суммы, указанной в уведомлении.

Подать декларацию может уполномоченное лицо компании, ИП или доверенное лицо при наличии заверенного нотариально документа. Доверенность крепится к декларации и нумеруется в общем порядке.

Налоговая декларация имеет в составе такие разделы:

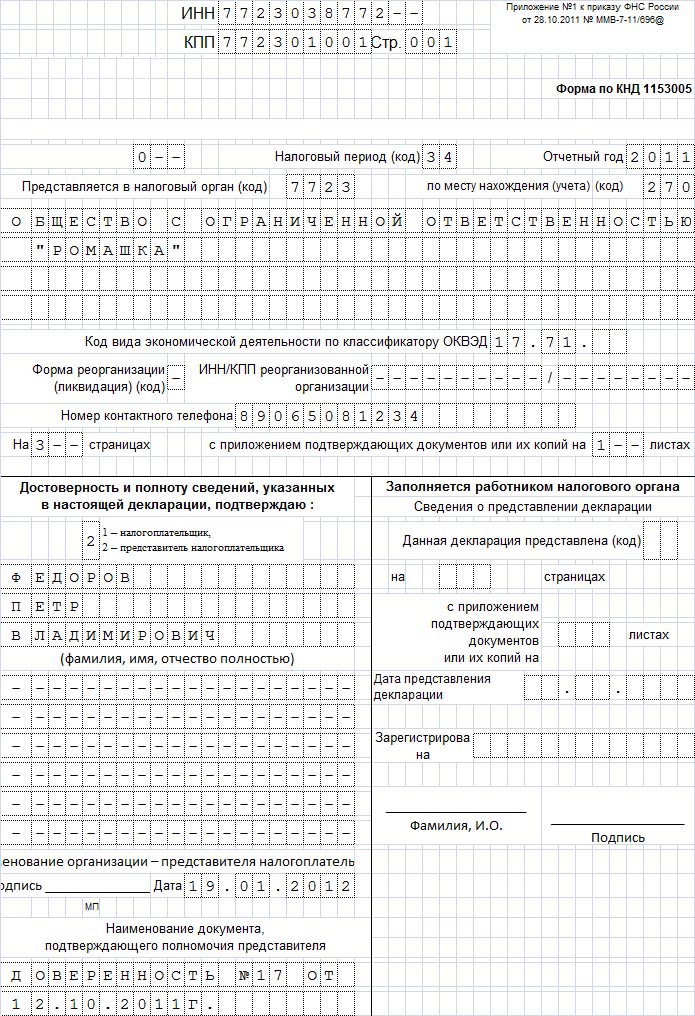

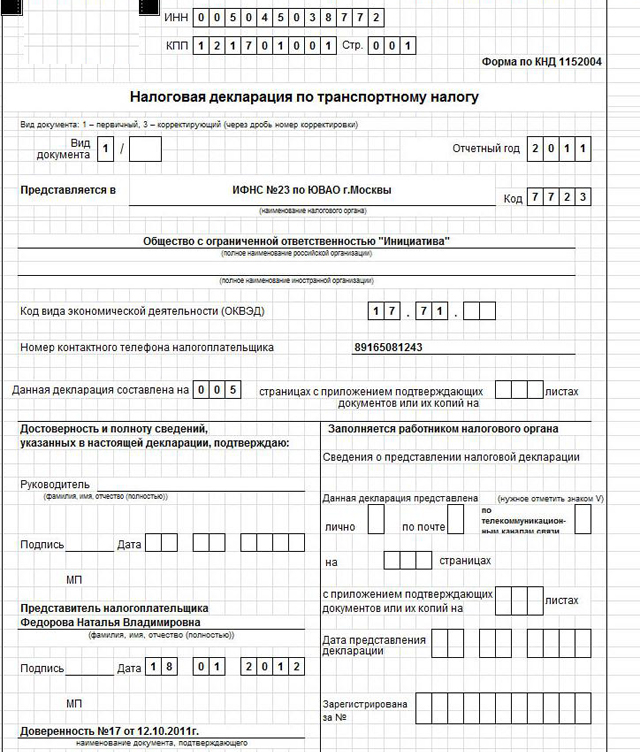

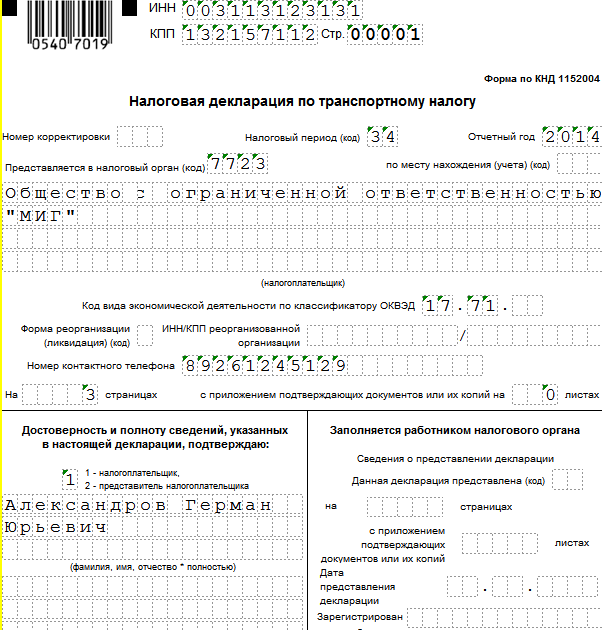

На титульном листе обязательно отражаются сведения о налогоплательщике:

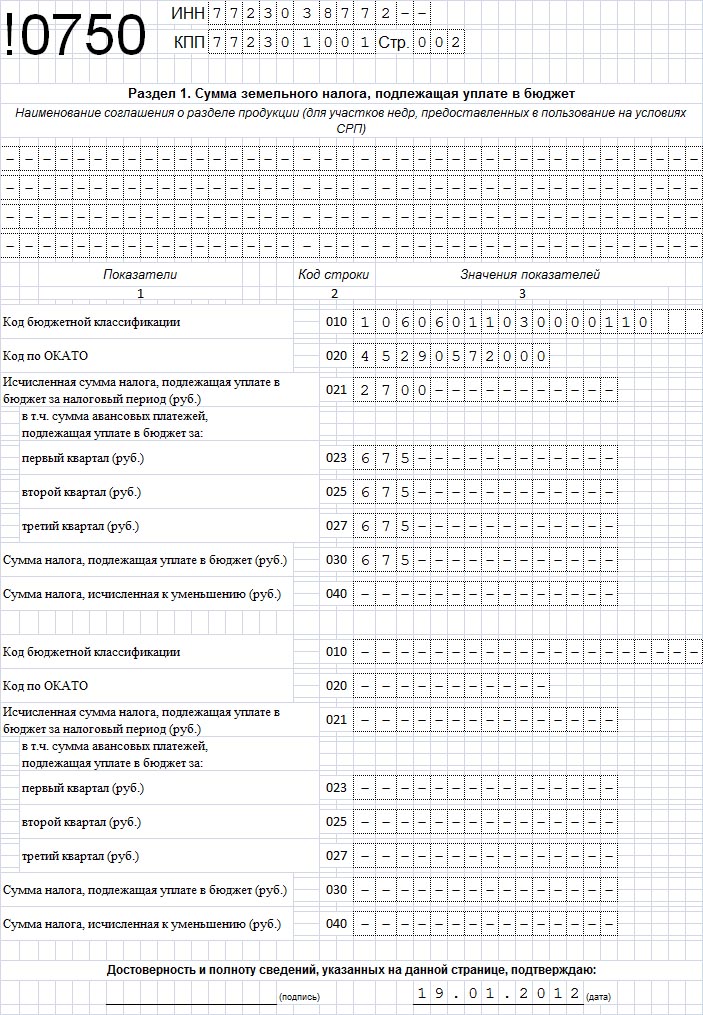

Раздел 1 содержит данные:

В нем необходимо заполнить строки:

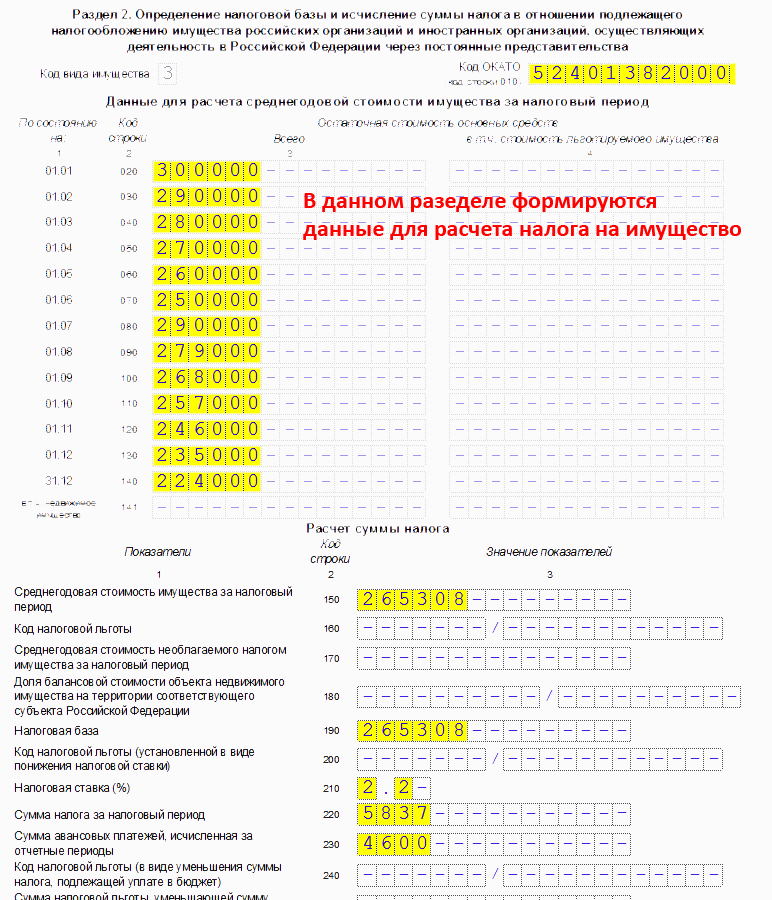

В разделе 2 производится:

Заполняется раздел следующим образом:

Если земля принадлежит нескольким собственникам, числа указываются в виде дроби, соответствующей размеру доли в имуществе. Образец заполнения декларации по земельному налогу можно найти на официальном ресурсе налоговой службы, там же можно скачать бланк документа для дальнейшего заполнения.

Требования к заполнению и сдаче декларации по земельному налогу следующие:

Важно следить за изменениями в законодательстве относительно правил заполнения отчетности. Пример правильного заполнения декларации по земельному налогу за 2015 год можно узнать в ФНС по месту регистрации или на официальном сайте.

Сдать отчетность можно такими способами:

Бланк декларации земельного налога надо сдать в тот налоговый орган, в котором зарегистрирован земельный участок. Если таковых у собственника несколько, то составляются и подаются отдельные (по каждому виду участка) декларации. Крупнейшие налогоплательщики (как правило, это юрлица) подают отчетность по месту регистрации компании.

Скачать образец декларации по земельному налогу можно на официальном сайте ИФНС. Заполняется документ в двух экземплярах – для инспектора и плательщика. Поскольку процедура составления достаточно трудоемка, многие пользуются услугами специализированных фирм. Их сотрудники за определенное вознаграждение заполнят и сдадут отчетность в ФНС.

Подается декларация по истечении отчетного периода – года. Сроки сдачи декларации по земельному налогу установлены НК РФ. Сделать это необходимо до 1.02 следующего за отчетным года. То есть, в этом году сдается налоговая декларация по земельному налогу за 2014 год. Если плательщик не уложится в этот срок, ему грозит административная или налоговая ответственность. На следующий же день после непоступления платежа начисляется штраф. Его размер составляет минимум 1000 рублей, в общем, 5% от суммы задолженности. За весь период задержки не может быть начислено свыше 30% от суммы долга.

Кроме этого, может наступить административная ответственность. Она выражается в применении штрафных санкций или предупреждения. Штраф в этом случае колеблется в пределах 300-500 рублей.

Согласно действующему законодательству, организации и ИП. владеющие земельными участками, должны предоставлять налоговым органам декларацию по земельному налогу. Этот документ подается вместе с декларацией по УСН или ЕНДВ. Однако налог на земельный участок взимается только в том случае, если объект сформулирован и оформлен по всем соответствующим правилам. В противном случае земельному участку могут не присвоить категорию или кадастровый номер.

Согласно действующему законодательству, организации и ИП. владеющие земельными участками, должны предоставлять налоговым органам декларацию по земельному налогу. Этот документ подается вместе с декларацией по УСН или ЕНДВ. Однако налог на земельный участок взимается только в том случае, если объект сформулирован и оформлен по всем соответствующим правилам. В противном случае земельному участку могут не присвоить категорию или кадастровый номер.

В п. 1 ст. 398 НК РФ сформулированы правила, определяющие, кто должен являться плательщиком земельного налога. Согласно этой статье, под налогообложение попадают юридические и физические лица, если земельные участки находятся в их собственности, являются объектами постоянного пользования или переданы как наследуемое владение. Но что касается физических лиц, то в их случае декларированию подлежат только те земельные участки, которые используются в бизнесе или на которых ведется предпринимательская деятельность. Однако данное уточнение не снимает с физических лиц обязательств по уплате налога на участки, не задействованные в предпринимательских целях.

Процесс подачи налоговой декларацииДекларация по уплате налога на земельный участок заполняется в конце года, а ее передача в налоговые органы должна осуществляться в соответствии с установленными сроками.

Заполненная декларация передается в тот налоговый отдел, который соответствует месту нахождения земельного участка. Если же в собственности предпринимателя находятся несколько участков на разных территориях, документы заполняются отдельно и передаются в соответствующие налоговые органы. Подача декларации может осуществляться как самим предпринимателем-владельцем участка, так и первым лицом организации или доверенным лицом.

Согласно правилам, декларацию необходимо заполнить в двух экземплярах. Один экземпляр остается у инспектора, а второй – возвращается налогоплательщику. Также заполненные декларации можно передать почтой. В этом случае документы отправляются ценным письмом с указанием описи во вложении. При этом сроком подачи документа будет считаться дата отправки письма. Кроме того, передать декларацию можно и электронной почтой. Для этого необходимо заполнить форму, указанную на сайте налоговой инспекции, либо же заказать данную услугу в специализированной фирме.

Правила заполнения налоговой декларации по земельному налогу в 2016 годуВо время заполнения декларации нужно учитывать, что:

• декларация может находиться как на бумажном носителе, так и в электронном варианте;

• заполняя декларацию собственноручно, можно пользоваться только ручкой синего или черного цвета;

• любые помарки и исправления в декларации должны быть помечены должностным лицом;

• в ячейках строки должно прописываться только одно значение;

• отсутствие какого-либо значения прописывается прочерком;

• страницы документа должны быть пронумерованы;

• каждая страница декларации печатается на отдельном листе;

• не допускаются какие-либо повреждения бумаги, в том числе скрепление стиплером или сшивание;

• запрещается использование корректирующих средств;

• текст должен быть написан только печатными символами.

Налоговая декларация включает в себя: Титульный лист, Раздел 1 – «Сумма земельного налога, подлежащего уплате в бюджет» и Раздел 2 – «Расчет налоговой базы и суммы земельного налога».

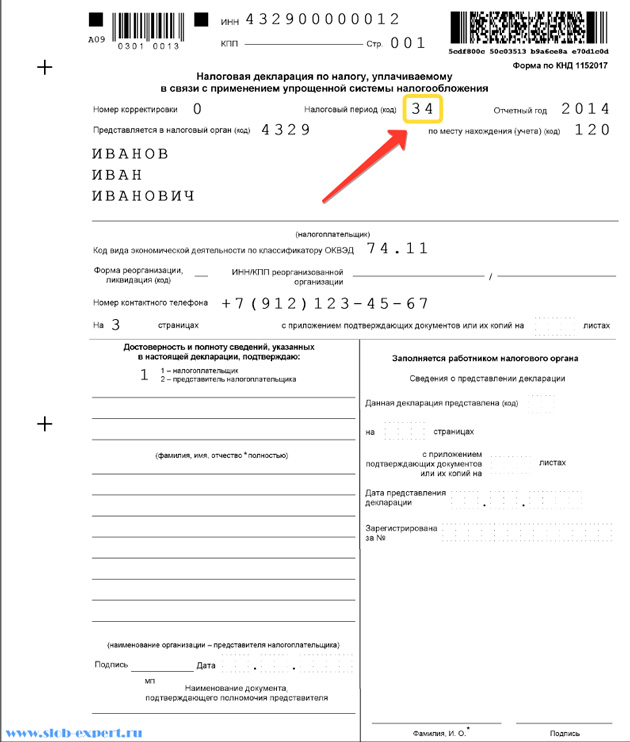

Титульный листЗдесь необходимо указать следующие данные: сведения ИНН/КПП. Если в декларации присутствуют исправления, тогда на титульном листе указывается номер страницы с исправлением и номер корректировки. Если документ заполняется в первый раз, то в отчетном периоде ставится цифра 0. Если же ИП ликвидируется или реорганизуется, тогда в этом поле ставится показатель 50.

Показатель места нахождения земельного участка прописывается исходя из того, в какой налоговый орган подается декларация. Чаще всего этим показателем является 270.

Также при необходимости требуется прописать следующие коды реорганизации:

6 – разделение с присоединением;

Кроме того, если декларация подается по доверенности, необходимо дополнительно предоставить документ при подсчете количества сдаваемых листов.

Раздел 1Этот раздел сводный. В нем необходимо заполнить данные по всем участкам, относящиеся к территории одного муниципального образования. Здесь прописываются суммы налога для оплаты по кодам ОКАТО. При заполнении КБК. обратите внимание, что данные могут отличаться в зависимости от того, где находится участок: на территории сельской местности, межселенных поселений или городского округа.

Раздел 2В этом разделе производится расчет налоговой базы, а также суммы налога по каждому конкретному участку.

Графа, которая раньше называлась «код по ОКАТО», сейчас заменена на графу «код ОКТМО». В этой графе нужно указать показатели, содержащиеся в Общероссийском классификаторе территорий муниципальных образований.

В поле «010» необходимо прописать кадастровый номер земельного участка, а в графе «кадастровая стоимость – 050» указываются показатели, соответствующие первому января текущего года. Но если участок был образован в текущем налоговом периоде, тогда в этой графе указывается стоимость на момент его образования.

Обратите внимание на графу этого раздела под названием: «Доля налогоплательщика в праве». Данное поле заполняется в том случае, если участок находится в долевой собственности. При этом данные необходимо уточнить с правоустанавливающего документа на земельный участок.

В поле «090» указываются коды налоговых льгот, которые прописаны в приложении №6 к Постановлению о заполнении декларации.

Скачать образец заполнения декларации поземельному налогуОбразец заполнения декларации по транспортному налогу вы можете скачать прямо с нашего сайта пройдя по ссылке внизу:

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Пенсионный фонд утвердил формы персонифицированной отчетности

Пенсионный фонд утвердил формы персонифицированной отчетности

Сколько деклараций заполнять и сдавать

Декларацию надо сдавать в ИФНС по месту нахождения земельного участка п. 1 ст. 398 НК РФ. Если на территории одного муниципального образования (одного города федерального значения) у организации несколько участков, то представляется одна декларация, но на каждый из них следует заполнять отдельный разд. 2 декларации.

Если у организации есть несколько участков в городе федерального значения, то можно выбрать ИФНС по месту нахождения одного из них и представить туда декларацию по всем участкам, уведомив об этом другие ИФНС Письмо ФНС от 26.04.2005 N 21-4-04/149@ .

Если организация владеет несколькими участками в разных муниципальных образованиях, то количество деклараций зависит от количества ИФНС, которым подконтрольны эти территории п. 2.11 Порядка заполнения декларации :

- если одной ИФНС - надо сдать одну декларацию, при этом на каждый из участков заполняется отдельный разд. 2 декларации с соответствующим кодом ОКТМО;

- если разным ИФНС - декларации нужно сдать в каждую из них.

Внимание! Узнать код ОКТМО можно с помощью сервиса "Узнай ОКТМО", размещенного на сайте ФНС (http://nalog.ru/rn77/service/oktmo/ ) (Информация ФНС).

Какие разделы декларации заполнять

Любая декларация по земельному налогу включает в себя п. 1.2 Порядка заполнения декларации :

- разд. 1. предназначенный для отражения суммы налога, которая подлежит уплате в бюджет;

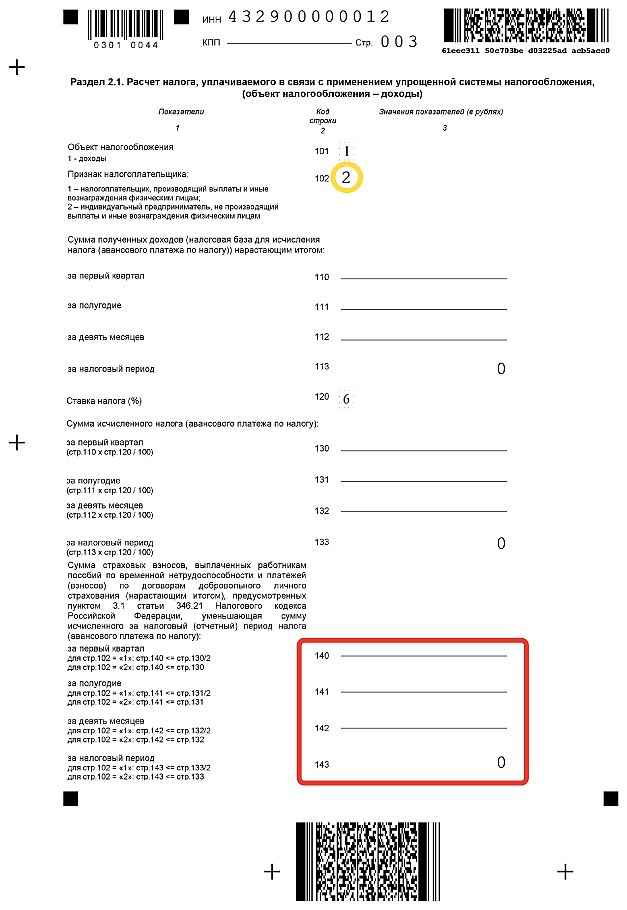

- разд. 2. предназначенный для расчета налога.

В каком порядке заполнять декларацию

Начните с титульного листа. в котором укажите данные об организации и подаваемой декларации. Потом заполните необходимое количество разд. 2 (по количеству земельных участков) и в конце - разд. 1 декларации.

Разд. 2 декларации заполняется отдельно по каждому земельному участку (доле земельного участка).

В разд. 2 указываются:

- кадастровый номер земельного участка;

- в строке 020 - код ОКТМО, по которому уплачивается налог;

- в строке 030 - код категории земли в соответствии с Приложением N 5 к Порядку заполнения декларации;

- в строке 040 - если у вас земельный участок для жилищного строительства, то код периода строительства (1 - три года, 2 - свыше трех лет), все остальные организации ставят прочерк;

- в строке 050 - кадастровая стоимость земельного участка. О том, что это такое и как ее узнать, читайте здесь ;

- в строке 060 - доля налогоплательщика в праве на земельный участок (заполняется только в отношении земельных участков, находящихся в общей собственности);

- строки 070 - 120 заполняют только те организации, у которых есть налоговые льготы. все остальные организации ставят прочерки;

- в строке 130 - налоговую базу, которая, если нет льгот, определяется по формуле:

- в строке 150 - количество полных месяцев владения земельным участком в течение года. Если земельный участок находился в собственности в течение всего года, то по строке 150 декларации указывается "12" п. 5.18 Порядка заполнения декларации ;

- по строке 160 указывайте коэффициент Кв, который рассчитывается по формуле:

- в строке 170 указывается сумма исчисленного налога, которая рассчитывается по формуле:

Пример. Расчет земельного налога за неполный месяц

Организация приобрела два земельных участка:

- 03.12.2015 - участок кадастровой стоимостью 580 000 руб.;

- 18.12.2015 - участок кадастровой стоимостью 680 000 руб.

В муниципальном районе для данной категории земли льгот не установлено, а налоговая ставка составляет 1,5%.

Земельный налог за 2015 г. подлежит уплате только за один участок, приобретенный 03.12.2015, поскольку право собственности на него возникло до 15-го числа месяца включительно. При этом количество полных месяцев владения земельным участком (строка 150 разд. 2 декларации) составит 1, а коэффициент Кв (строка 160 разд. 2 декларации) составит 0,0833 (1 мес. / 12 мес.).

Сумма исчисленного налога (строка 170 разд. 2 декларации) составит 725 руб. (580 000 руб. x 1,5% x 0,0833).

За участок, приобретенный 18.12.2015, платить земельный налог за 2015 г. не надо, поскольку право собственности на него возникло после 15 декабря.

Если у организации нет льгот, то в строке 180 ставится прочерк, а в строке 190 - "1,0---".

Строки 200 - 270 заполняют только организации, у которых есть льготы. остальные - ставят прочерки. Подробнее о том, как заполнить эти строки при наличии льготы, читайте здесь .

В строке 280 указывается сумма налога, подлежащая уплате в бюджет за участок, по которому заполнялся разд. 2 декларации. Эта сумма рассчитывается по формуле п. 5.30 Порядка заполнения декларации :

Данные из строки 280 каждого разд. 2 декларации по всем земельным участкам надо отразить в строках 021 разд. 1 декларации пп. 3 п. 4.3 Порядка заполнения декларации .

В разделе 1 декларации для отражения суммы налога к уплате по соответствующему ОКТМО предусмотрено два блока строк 010 - 040, в которых указываются:

- в строке 020 - код ОКТМО по месту расположения земельного участка;

- в строках 023. 025. 027 - если организация уплачивает авансовые платежи. то суммы авансовых платежей, подлежащих уплате в бюджет за I, II и III кварталы;

Подробнее о том, как рассчитываются авансовые платежи по земельному налогу, читайте здесь .

Сумму налога. подлежащую уплате или уменьшению за год, рассчитайте по формуле п. 5 ст. 396 НК РФ, пп. 7. 8 п. 4.3 Порядка заполнения декларации :

Полученный результат впишите:

- если он имеет положительное значение (исчислена сумма к уплате) - в строку 030. а в строке 040 - поставьте прочерк;

- если он имеет отрицательное значение (исчислена сумма к уменьшению) - в строку 040. а в строке 030 - поставьте прочерк. В этом случае налог по итогам года платить не надо.

Пример. Заполнение декларации по земельному налогу

У организации в собственности - два земельных участка, расположенных в г. Москве в районе "Коньково". Данные о них указаны в таблице (п. 2 ч. 1 ст. 2 Закона "О земельном налоге").

Участок кадастровый номер

Права на льготы у организации нет.

1. Расчет земельного налога по участку N 77:06:0006004:59.

Авансовые платежи за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 160 264 руб. (64 105 865 руб. x 1% - (160 265 руб. + 160 265 руб. + 160 265 руб.)).

2. Расчет земельного налога по участку N 77:06:0006004:39.

Авансовых платежей нет.

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 72 471 руб. (58 000 000 руб. x 1,5% x 0,0833).

3. Расчет общей суммы к уплате в бюджет.

Авансовые платежи (строки 023, 025, 027 разд. 1 декларации) за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 030 разд. 1 декларации), составит 232 735 руб. (160 264 руб. + 72 471 руб.).

Как сдать декларацию по земельному налогу? >>>

Как рассчитать земельный налог? >>>

Кто и когда должен платить авансовые платежи и земельный налог? >>>

Какие есть льготы по земельному налогу и как их применять? >>>

Как платить и учитывать земельный налог при УСН? >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Сколько деклараций заполнять и сдавать

Декларацию надо сдавать в ИФНС по месту нахождения земельного участка (п. 1 ст. 398 НК РФ). Если на территории одного муниципального образования (одного города федерального значения) у организации несколько участков, то представляется одна декларация, но на каждый из них следует заполнять отдельный разд. 2 декларации.

Если у организации есть несколько участков в городе федерального значения, то можно выбрать ИФНС по месту нахождения одного из них и представить туда декларацию по всем участкам, уведомив об этом другие ИФНС (Письмо ФНС от 26.04.2005 N 21-4-04/149@).

Если организация владеет несколькими участками в разных муниципальных образованиях, то количество деклараций зависит от количества ИФНС, которым подконтрольны эти территории (п. 2.11 Порядка заполнения декларации):

- если одной ИФНС - надо сдать одну декларацию, при этом на каждый из участков заполняется отдельный разд. 2 декларации с соответствующим кодом ОКТМО;

- если разным ИФНС - декларации нужно сдать в каждую из них.

Внимание! Узнать код ОКТМО можно с помощью сервиса "Узнай ОКТМО", размещенного на сайте ФНС (http://nalog.ru/rn77/service/oktmo/) (Информация ФНС).

Какие разделы декларации заполнять

Любая декларация по земельному налогу включает в себя (п. 1.2 Порядка заполнения декларации):

- разд. 1, предназначенный для отражения суммы налога, которая подлежит уплате в бюджет;

- разд. 2, предназначенный для расчета налога.

В каком порядке заполнять декларацию

Начните с титульного листа. в котором укажите данные об организации и подаваемой декларации. Потом заполните необходимое количество разд. 2 (по количеству земельных участков) и в конце - разд. 1 декларации.

Разд. 2 декларации заполняется отдельно по каждому земельному участку (доле земельного участка).

В разд. 2 указываются:

- кадастровый номер земельного участка;

- в строке 010 - КБК;

- в строке 020 - код ОКТМО, по которому уплачивается налог;

- в строке 030 - код категории земли в соответствии с Приложением N 5 к Порядку заполнения декларации;

- в строке 040 - если у вас земельный участок для жилищного строительства, то код периода строительства (1 - три года, 2 - свыше трех лет), все остальные организации ставят прочерк;

- в строке 050 - кадастровая стоимость земельного участка. О том, что это такое и как ее узнать, читайте здесь;

- в строке 060 - доля налогоплательщика в праве на земельный участок (заполняется только в отношении земельных участков, находящихся в общей собственности);

- строки 070 - 120 заполняют только те организации, у которых есть налоговые льготы, все остальные организации ставят прочерки;

- в строке 130 - налоговую базу, которая, если нет льгот, определяется по формуле:

- в строке 140 - налоговая ставка;

- в строке 150 - количество полных месяцев владения земельным участком в течение года. Если земельный участок находился в собственности в течение всего года, то по строке 150 декларации указывается "12" (п. 5.18 Порядка заполнения декларации);

- по строке 160 указывайте коэффициент Кв, который рассчитывается по формуле:

- в строке 170 указывается сумма исчисленного налога, которая рассчитывается по формуле:

Пример. Расчет земельного налога за неполный месяц

Организация приобрела два земельных участка:

- 03.12.2015 - участок кадастровой стоимостью 580 000 руб.;

- 18.12.2015 - участок кадастровой стоимостью 680 000 руб.

В муниципальном районе для данной категории земли льгот не установлено, а налоговая ставка составляет 1,5%.

Земельный налог за 2015 г. подлежит уплате только за один участок, приобретенный 03.12.2015, поскольку право собственности на него возникло до 15-го числа месяца включительно. При этом количество полных месяцев владения земельным участком (строка 150 разд. 2 декларации) составит 1, а коэффициент Кв (строка 160 разд. 2 декларации) составит 0,0833 (1 мес. / 12 мес.).

Сумма исчисленного налога (строка 170 разд. 2 декларации) составит 725 руб. (580 000 руб. x 1,5% x 0,0833).

За участок, приобретенный 18.12.2015, платить земельный налог за 2015 г. не надо, поскольку право собственности на него возникло после 15 декабря.

Если у организации нет льгот, то в строке 180 ставится прочерк, а в строке 190 - "1,0---".

Строки 200 - 270 заполняют только организации, у которых есть льготы, остальные - ставят прочерки. Подробнее о том, как заполнить эти строки при наличии льготы, читайте здесь.

В строке 280 указывается сумма налога, подлежащая уплате в бюджет за участок, по которому заполнялся разд. 2 декларации. Эта сумма рассчитывается по формуле (п. 5.30 Порядка заполнения декларации):

Данные из строки 280 каждого разд. 2 декларации по всем земельным участкам надо отразить в строках 021 разд. 1 декларации (пп. 3 п. 4.3 Порядка заполнения декларации).

В разд. 1 декларации для отражения суммы налога к уплате по соответствующему ОКТМО предусмотрено два блока строк 010 - 040, в которых указываются:

- в строке 010 - КБК;

- в строке 020 - код ОКТМО по месту расположения земельного участка;

- в строке 021 - данные из строки 280 всех разд. 2 декларации;

- в строках 023, 025, 027 - если организация уплачивает авансовые платежи, то суммы авансовых платежей, подлежащих уплате в бюджет за I, II и III кварталы;

Подробнее о том, как рассчитываются авансовые платежи по земельному налогу, читайте здесь.

Сумму налога, подлежащую уплате или уменьшению за год, рассчитайте по формуле (п. 5 ст. 396 НК РФ, пп. 7, 8 п. 4.3 Порядка заполнения декларации):

Полученный результат впишите:

- если он имеет положительное значение (исчислена сумма к уплате) - в строку 030;

- если он имеет отрицательное значение (исчислена сумма к уменьшению) - в строку 040. В этом случае налог по итогам года платить не надо.

Пример. Заполнение декларации по земельному налогу

У организации в собственности - два земельных участка, расположенных в г. Москве в районе "Коньково". Данные о них указаны в таблице (п. 2 ч. 1 ст. 2 Закона "О земельном налоге").

Права на льготы у организации нет.

1. Расчет земельного налога по участку N 77:06:0006004:59.

Авансовые платежи за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 160 264 руб. (64 105 865 руб. x 1% - (160 265 руб. + 160 265 руб. + 160 265 руб.)).

2. Расчет земельного налога по участку N 77:06:0006004:39.

Авансовых платежей нет.

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 72 471 руб. (58 000 000 руб. x 1,5% x 0,0833).

3. Расчет общей суммы к уплате в бюджет.

Авансовые платежи (строки 023, 025, 027 разд. 1 декларации) за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 030 разд. 1 декларации), составит 232 735 руб. (160 264 руб. + 72 471 руб.).

3 бесплатные Консультации по налогообложению и учёту + Новости, Рекомендации, Комментарии в еженедельной рассылке в Вашем личном Кабинете на Gmail.com - все это

Елена Кашаева. Главный редактор сайта Эксперт-Бухгалтер.РФ

В аудите работает с 2003 года. Долгое время работала в компании ООО «Бейкер Тилли Аудит», с 2007 года – ведущий аудитор ЗАО «АРНИ», с 2008 года - ведущий аудитор Филиала ЗАО «МКПЦН» в Северо-Западном округе.

Отчетность: Формы, сроки бухгалтерской и налоговой отчетности ОтчётностьСПС "Консультант Плюс", 1 Января 2015

ЗЕМЕЛЬНЫЙ. Порядок заполнения налоговой декларации по земельному налогуПриложение N3 к Приказу ФНС РФ от 28.10.2011 N ММВ-7-11/696@ "Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и Порядка ее заполнения"

(Зарегистрировано в Минюсте РФ 09.12.2011 N 22530)

Другие документы по запросу: Отчётность Разделы налогообложения

ФНС РФ УСН. Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

СПС "Консультант Плюс", 1 Апреля 2016

СПС "Консультант Плюс", 8 Февраля 2016

СПС "Консультант Плюс", 8 Февраля 2015

СПС "Консультант Плюс", 10 Января 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 4 Августа 2015

СПС "Консультант Плюс", 1 Июня 2011

СПС "Консультант Плюс", 1 Апреля 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 1 Января 2011

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Января 2013

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Июня 2011

Налоговая декларация по земельному налогу утверждена приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696@ (далее – приказ № ММВ-7-11/696). Ее заполняют только те организации, которые имеют права на земельные участки, то есть лица, указанные в ЕГРП в качестве правообладателя.

Декларацию следует сдавать в налоговую инспекцию по местонахождению земельного участка. Такие правила установлены пунктом 1 статьи 398 Налогового кодекса РФ. Исключение сделано только для организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны представить отчетность по месту своего учета (п. 4 ст. 398 Налогового кодекса РФ).

Декларация по земельному налогу включает в себя:

Если организация имеет несколько земельных участков, расположенных на территории одного муниципального образования, оформляется единая декларация.

При этом по каждому земельному участку нужно отдельно заполнить раздел 2 декларации. Такие правила установлены пунктом 2.11 Порядка, утвержденного приказом № ММВ-7-11/696.

На титульном листе декларации по земельному налогу указывают:

Если декларацию (уточненную декларацию) подает правопреемник реорганизованной организации, в верхней части титульного листа приводится ИНН и КПП организации-правопреемника. В реквизите «по месту нахождения (учета)» надо поставить код «270» или «216» (в соответствии с приложением 3 к Порядку, утвержденному приказом № ММВ-7-11/696). В поле «налогоплательщик» указывается наименование реорганизованной организации. В поле «ИНН/КПП реорганизованной организации» – соответственно ИНН и КПП, присвоенные ей до реорганизации. Об этом сказано в пункте 2.9 Порядка, утвержденного приказом № ММВ-7-11/696. В разделах 1 и 2 декларации указывается код ОКАТО того муниципального образования, на территории которого находится земельный участок реорганизованной организации (п. 2.9 Порядка, утвержденного приказом № ММВ-7-11/696).

Коды форм реорганизации и код ликвидации организации даны в приложении 2 к Порядку, утвержденному приказом № ММВ-7-11/696.

Титульный лист должен содержать дату заполнения отчетности, а также подпись лица, заверяющего достоверность и полноту приведенных в декларации сведений.

Если это руководитель организации, указывается его фамилия, имя и отчество, личная подпись, заверенная печатью организации. При этом в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется код «1».

Если это представитель организации, то в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется код «2».

Представителем налогоплательщика может быть:

Раздел 1 декларации по земельному налогу состоит из двух блоков строк 010–040. Земельные участки, находящиеся в пределах одного муниципального образования, могут иметь различные коды по ОКАТО. Земельный налог по ним может перечисляться по разным КБК (в зависимости от ставки налога). Поэтому отдельный блок заполняется по тем земельным участкам, которые имеют одинаковые коды по ОКАТО и КБК.

В каждом блоке раздела 1 приводятся:

При записи кода ОКАТО в последних незаполненных ячейках ставятся нули. По остальным строкам в последних незаполненных ячейках числовых значений показателей делают прочерк.

Раздел 1 также должен быть подписан руководителем организации или ее уполномоченным представителем.

Раздел 2Раздел 2 декларации по земельному налогу предназначен для определения суммы налога.

Его нужно заполнять отдельно:

Такие правила предусмотрены пунктом 5.1 Порядка, утвержденного приказом № ММВ-7-11/696.

В разделе 2 указывают:

Если земельный участок принадлежит организации на праве общей долевой или совместной собственности, необходимо заполнить строку 060. Доля организации в праве на земельный участок должна быть представлена в виде правильной простой дроби (например, 1- - -/12- - -).

В строку 060 вносят данные и в том случае, если организация приобрела здание, сооружение или другую недвижимость и к ней перешло право собственности на ту часть земельного участка, которая занята недвижимостью и необходима для ее использования. Об этом сказано в пункте 5.8 Порядка, утвержденного приказом № ММВ-7-11/696.

Если организация имеет право на налоговые льготы, заполняются строки 070–180 раздела 2.

Если организация пользуется льготой в виде необлагаемой суммы, предусмотренной местными властями, строки 070 и 080 оформляют так:

Об этом сказано в пунктах 5.9 и 5.10 Порядка, утвержденного приказом № ММВ-7-11/696.

По строке 130 раздела 2 необходимо указать налоговую базу. Она определяется как кадастровая (если не установлена, то как нормативная) стоимость (доля кадастровой стоимости) земельного участка по состоянию на 1 января отчетного года. В зависимости от вида применяемой льготы при расчете налоговой базы следует учитывать особенности, предусмотренные пунктом 5.15 Порядка, утвержденного приказом № ММВ-7-11/696.

Строки 090 и 100 остаются пустыми. Они заполняются гражданами (индивидуальными предпринимателями), которым предоставлена льгота, установленная пунктом 5 статьи 391 Налогового кодекса РФ (п. 9 постановления Пленума ВАС РФ от 23 июля 2009 г. № 54).

Если организация пользуется льготой в виде необлагаемой доли площади земельного участка, предоставленной местными властями, то строки 110 и 120 следует заполнить таким образом:

Если вещное право на земельный участок возникло (прекратилось) в течение налогового периода, по строке 150 раздела 2 необходимо привести количество полных месяцев владения участком. А по строке 160 – значение коэффициента Кв в виде десятичной дроби с точностью до сотых долей. Если земельный участок использовался в течение всего налогового периода, то по строке 150 ставится «12», а по строке 160 – «1,0000».

По строке 170 нужно указать сумму исчисленного земельного налога за налоговый период, рассчитанную так: строка 130 × строка 140 × строка 160.

По строке 180 раздела 2 – количество полных месяцев использования льготы в виде освобождения от налога в налоговом периоде.

По строке 190 – значение коэффициента Кл в виде десятичной дроби с точностью до десятитысячных долей. Если организация в течение налогового периода не использовала льготу, то по строке 180 ставится «–», а по строке 190 – «1,0–». Если у организации право собственности на земельный участок и право на льготу возникли в одном месяце, по строке 190 следует записать «0». Тогда сумма исчисленного налога по строке 170 будет равна сумме льготы по строке 210, а сумма налога к уплате по строке 280 будет равна нулю (письмо ФНС России от 27 ноября 2012 г. № БС-4-11/19952).

Строки 200 и 210 заполняются, если организация использовала льготу в виде освобождения от налогообложения в соответствии с пунктом 2 статьи 387 Налогового кодекса РФ. По строке 200 указывается код льготы. Вторая часть показателя заполняется, если в первой его части стоит код льготы «3022400».

Порядок записи этого показателя аналогичен тому, что применяется для строки 070. Так, по строке 210 указывается сумма льготы с учетом коэффициента Кл, рассчитанная следующим образом: строка 170 × (1 – строка 190).

Строки 220 и 230 оформляются, если организация использовала льготу в виде освобождения от налогообложения в соответствии со статьями 395 и 7 Налогового кодекса РФ. По строке 220 указывается код льготы. По строке 230 – сумма льготы с учетом коэффициента Кл, рассчитанная так: строка 170 × (1 – строка 190).

Строки 240 и 250 заполняются, если организация использовала льготу в виде уменьшения суммы земельного налога, утвержденную местными властями.

По строке 240 указывается код льготы. Вторую часть показателя заполняют аналогично строке 070.

По строке 250 нужно привести сумму льготы (строка 170 × процент, на который уменьшается налог. 100%).

Строки 260 и 270 следует заполнить, если организация использовала льготу в виде снижения налоговой ставки, утвержденную местными властями.

По строке 260 нужно отразить код льготы. Вторая часть показателя заполняется аналогично строке 070.

По строке 270 фиксируется сумма льготы (строка 130 × (налоговая ставка – пониженная ставка)).

По строке 280 – исчисленная сумма земельного налога, подлежащая уплате в бюджет за налоговый период. При этом порядок ее расчета зависит от права налогоплательщика на соответствующие льготы, он приведен в пункте 5.30 Порядка, утвержденного приказом № ММВ-7-11/696.