Рейтинг: 4.5/5.0 (1674 проголосовавших)

Рейтинг: 4.5/5.0 (1674 проголосовавших)Категория: Бланки/Образцы

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Пенсионный фонд утвердил формы персонифицированной отчетности

Пенсионный фонд утвердил формы персонифицированной отчетности

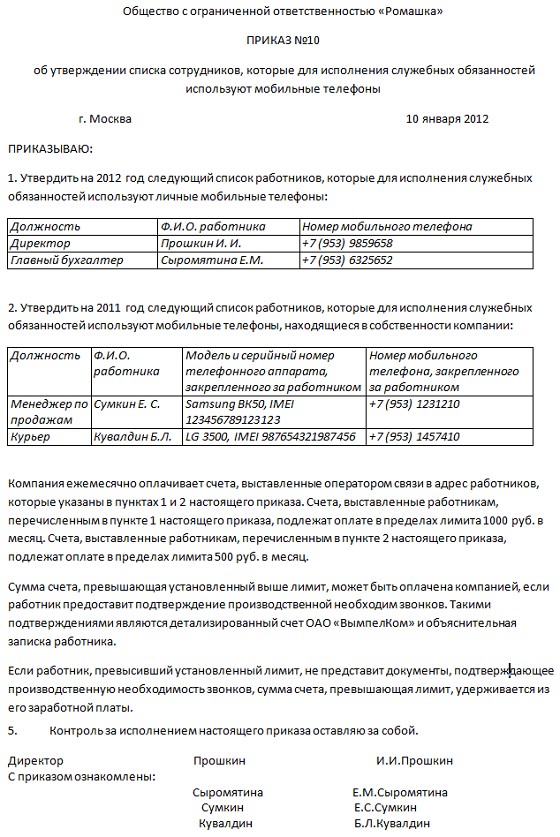

Работнику, использующему личный телефон в служебных целях, организация может компенсировать подтвержденные документами расходы на сотовую связь полностью или в пределах установленного ею лимита ст. 188 ТК РФ. Эта компенсация полностью:

- не облагается НДФЛ и обязательными страховыми взносами п. 3 ст. 217 НК РФ, пп. "и" п. 2 ч. 1 ст. 9 Закона N 212-ФЗ, Письмо Минфина от 20.04.2015 N 03-04-06/22274, Информация ФСС ;

- учитывается в налоговых расходах как оплата услуг связи и на ОСН, и на УСН пп. 25 п. 1 ст. 264. пп. 18 п. 1 ст. 346.16 НК РФ ;

- отражается в бухучете проводкой:

Д 20 (26, 44) - К 73

Учтены расходы на сотовую связь

Расходы на сотовую связь компенсированы работнику

НДС со стоимости сотовой связи, компенсированной работнику, к вычету принять нельзя, поскольку счет-фактуру на имя вашей организации оператор связи не выставляет.

Обоснованность расходов при выплате такой компенсации подтверждают четыре документа Письма Минфина от 13.10.2010 N 03-03-06/2/178. Минздравсоцразвития от 06.08.2010 N 2538-19 (п. 3) :

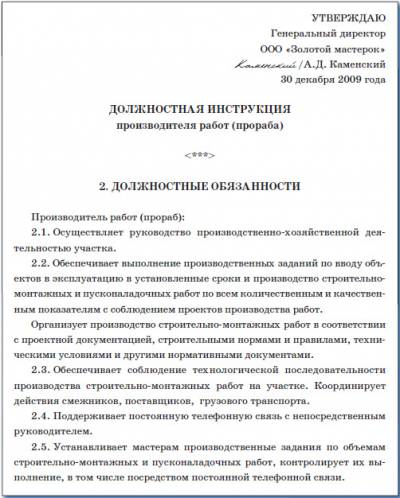

- должностная инструкция, где сказано, что при исполнении определенных трудовых обязанностей работник пользуется сотовой связью;

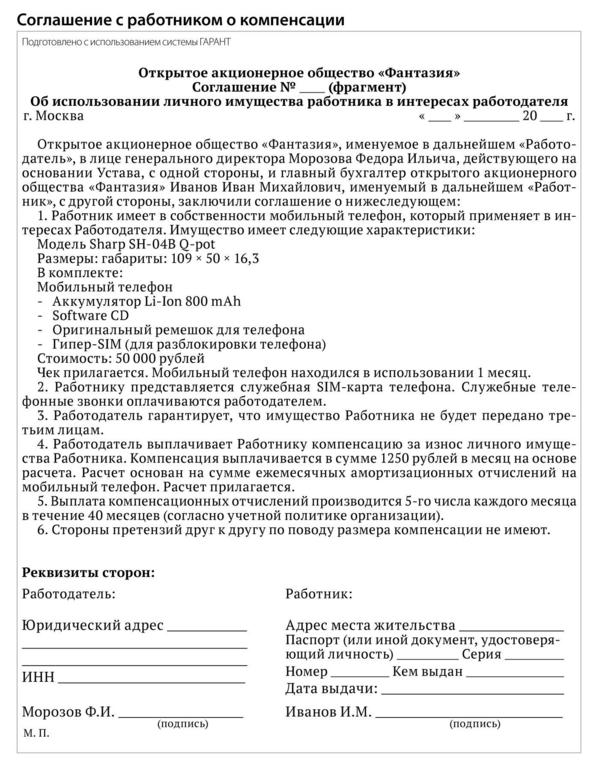

- трудовой договор или другое письменное соглашение с работником, где зафиксированы размер и порядок выплаты компенсации;

- копия договора работника с оператором связи, подтверждающая, что используемый в служебных целях телефонный номер зарегистрирован за работником;

- копия счета оператора связи.

При проверке ИФНС или внебюджетный фонд также могут потребовать детализированный счет оператора. По мнению проверяющих, этот документ нужен для подтверждения служебного характера телефонных переговоров Письмо УФНС по г. Москве от 05.10.2010 N 16-15/104055@. И, если вы его не представите, обоснованность компенсации придется отстаивать через суд.

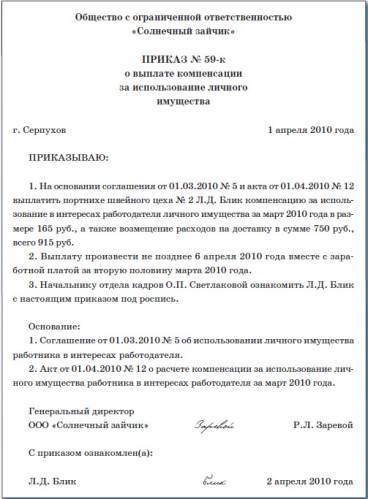

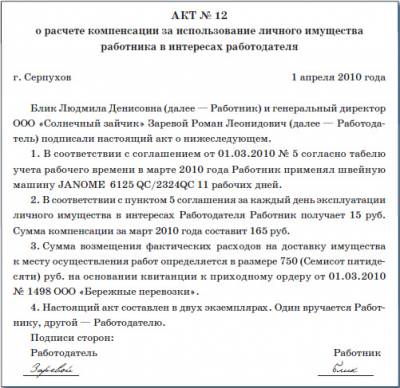

Образец дополнительного соглашения к трудовому договору о компенсации за использование личного имущества работника в служебных целях

Образец дополнительного соглашения к трудовому договору о компенсации за использование личного имущества работника в служебных целях

Как выплатить и учесть компенсацию за использование личного автомобиля работника? >>>

Как учесть компенсацию расходов работника на проезд? >>>

Подробнее о документальном подтверждении налоговых расходов читайте в Практическом пособии по налогу на прибыль >>>

Обязательно ли для подтверждения расходов на сотовую связь представлять детализированный счет? >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Приказ о возмещении расходов на мобильную связь. За использование мобильного телефона. Сотруднику, который использует свое имущество в интересах. Приказ о расходах на сотовую связь (вариант). Наименование организации приказ n место издания о расходах на сотовую связь. Пример формулировки приказа о возмещении работникам организации расходов, произведенных ими в период. Выплатить в порядке возмещения расходов в связи с. Помогите с образцом приказа на оплату мобильной связи за счет предприятия и на компенсацию за проезд. В отношении проезда расходы лучше относить на.

Тема возмещение расходов на сотовую связь. Подскажите, если мне принесли приказ, в котором указано, что сотруднику я должна ежемесячно выдавать 1000руб. Здравствуйте, образец приказа об использовании сотовой связи в организации, сбросьте, у кого есть. Открыть скачать - приказ о расходе на сот. пожалуйста шаблонами приказов на выплату компенсации за пользование личным авто в служебных целях и на установление лимита на служебную сотовую связь. Приказ регламент использования служебной мобильной связи в целях учета расходов сотовой связи. Порядок возмещения работником расходов, осуществленных. Помогите пожалуйста, может быть есть образец приказа. Затраты, связанные с оплатой услуг за использование сотовой связи списывать на затраты. Приказ на возмещение расходов на сотовую связь образец. Приказ о лимите расходов по сотовой связи - указывается сумма и. Приказ о возмещении. Вопрос компенсации расходов на. На 2011 год образцы.

Для признания затрат на услуги сотовой связи расходами лимит расходов на сотовую связь. То возмещение расходов сверх. В целях экономии расходов на услуги связи. Приказ author. Образец приказа можно. Сотовую связь. Возмещение расходов при. Об ограничении расходов на сотовую. Образец,как составить приказ на сотовую связь. Образец. Приказ о. Приказ о расходах на сотовую связь. Сумму расходов на услуги.

Л.В. Чхутиашвили, аудитор, член ИПБ Московского региона, канд. экон. наук

Рабочий мобильный телефон, когда работодатель предоставляет сотруднику аппарат и (или) оплачивает мобильную связь, – распространенное явление. Как правильно учесть расходы на приобретение мобильных телефонов и оплату услуг связи?

Работодатель может пойти двумя путями, обеспечивая сотрудникам мобильную связь:

1) подключать их к корпоративному тарифу, тем самым полностью оплачивая мобильную связь;

2) оплачивать или компенсировать расходы по тарифу, которым пользуется сотрудник.

В обоих случаях возможны различные варианты: работодатель может приобрести телефонные аппараты и выдавать их сотрудникам вместе с sim-картами или без них, может выдать только sim-карты, может перевести номер, которым пользуется сотрудник, на корпоративный тариф, может оплачивать (компенсировать) расходы на мобильную связь по тарифу, которым пользуется работник, полностью или частично.

Налог на прибыльПо общему правилу расходы на мобильную связь могут быть учтены при налогообложении прибыли на основании подпункта 25 пункта 1 статьи 264 НК РФ. Однако, как видим, круг расходов по обеспечению сотрудников услугами связи может быть довольно широк, и не все из них можно списать на основании данной нормы.

Как сказано в пункте 1 статьи 252 НК РФ, любые расходы, признаваемые в налоговом учете, должны быть обоснованны и документально подтверждены. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами подразумеваются затраты, подтвержденные документами, оформленными в том числе в соответствии с законодательством Российской Федерации. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Конституционный суд РФ неоднократно указывал, что налогоплательщик сам определяет обоснованность и целесообразность затрат (Определения от 04.06.2007 № 366-О-П и от 16.12.2008 № 1072-О-О). С этим согласен и Минфин России (письма от 21.05.2010 № 03-03-06/1/341 и от 21.01.2010 № 03-03-06/1/14).

В Постановлении от 09.03.2011 № 8905/10 Президиум ВАС РФ указал, что Налоговый кодекс РФ не содержит положений, позволяющих налоговому органу оценивать расходы налогоплательщика с позиции их экономической целесообразности. Субъекты предпринимательской деятельности обладают самостоятельностью в принятии управленческих решений. Обоснованность расходов не должна оцениваться с точки зрения их целесообразности.

Мобильный телефонПриступая к учету расходов на мобильную связь, прежде всего необходимо отразить в учете затраты на приобретение мобильного телефона. Именно от цены телефона (речь идет о цене собственно телефона, без учета стоимости sim-карты) будет зависеть порядок учета его стоимости для целей налогообложения прибыли.

Телефоны стоимостью более 40 000 руб. относятся к амортизируемому имуществу, расходы на приобретение которого уменьшают налогооблагаемую прибыль через механизм амортизации (п. 1 ст. 256 НК).

Если же стоимость аппарата менее 40 000 руб. у организации есть возможность списать затраты на его приобретение единовременно. Такие суммы включаются в состав материальных расходов в полном объеме на дату ввода телефона в эксплуатацию (подп. 3 п. 1 ст. 254 НК).

Передачу мобильных телефонов сотрудникам необходимо осуществлять по отдельной ведомости за подписью работников, которые с момента получения телефонов несут ответственность за их сохранность и будут обязаны вернуть их при увольнении из организации. Может ли работник забрать телефон с собой, получить в подарок или выкупить по остаточной стоимости у организации? Эти вопросы всегда решаются индивидуально по соглашению сторон.

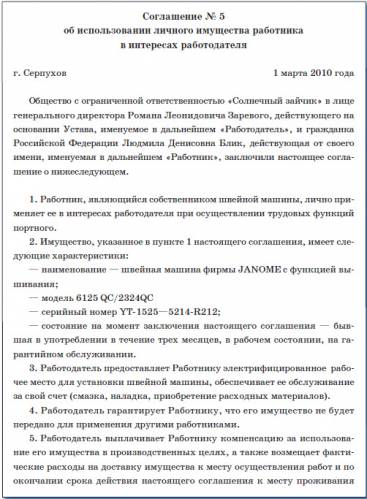

Когда работник использует для рабочих разговоров свой личный мобильный телефон, организация может компенсировать ему использование, износ (амортизацию), а также расходы, связанные с использованием такого имущества, размер которых определяется соглашением сторон трудового договора (ст. 188 ТК РФ).

Использование личного имущества работника в служебных целях должно быть обусловлено его должностными обязанностями, характером его работы. На это указывает Минздравсоцразвития России в письмах от 06.08.2010 № 2538-19 (п. 3), от 12.03.2010 № 550-19, от 26.05.2010 № 1343-19.

Как отмечается в письме Минфина России от 02.03.2006 № 03-05-01-04/43, размер возмещения расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием личного имущества работника для целей трудовой деятельности. Организация должна располагать документами (или их заверенными в установленном порядке копиями), подтверждающими как право собственности на используемое имущество, так и расходы, понесенные при использовании данного имущества в рабочих целях.

Подтверждением как того, что расходы носят производственный характер, так и того, что право собственности на используемое имущество принадлежит работнику, должны быть соответствующие распорядительные документы. Размер возмещения расходов может:

• определяться соглашением между работником и работодателем в письменной форме в виде отдельного документа (письма Минфина России от 02.03.2006 № 03-05-01-04/43 и от 02.11.2004 № 03-05-01-04/72);

• быть зафиксирован в должностной инструкции этого работника, где указывается необходимость обеспечения работника на соответствующей должности мобильной связью (письмо Минфина России от 23.05.2005 № 03-03-01-04/1/275) или в самом трудовом договоре (письмо Минфина России от 31.12.2004 № 03-03-01-04/1/194).

Чтобы данные расходы были экономически обоснованными, необходимо доказать, что работник использовал личный мобильный телефон в рабочих целях. Производственный характер таких расходов могут подтвердить такие документы, как служебная записка работника с описанием причин разговоров с личного сотового телефона, подробная детализация счета, приказ или распоряжение руководителя об оплате стоимости разговоров.

Sim-картыSim-карта, по сути, является инструментом, с помощью которого происходит подключение к услугам мобильной связи. А значит, расходы на приобретение sim-карт можно списывать на основании подпункта 25 пункта 1 статьи 264 НК РФ как расходы на оплату услуг связи.

Как правило, организация приобретает sim-карты, когда заключает договор с оператором мобильной связи на подключение к корпоративному, или бизнес-тарифу. Однако не все карты могут быть активированы, а зачисленные на счета суммы использованы. Sim-карта может быть подарена работнику или утеряна. Поэтому затраты на приобретение sim-карт в налоговом учете учитываются как материальные расходы организации.

Если по правилам оператора мобильной связи стоимость sim-карты полностью или частично зачисляется на счет абонента и будет расходоваться на оплату услуг связи в дальнейшем, такую стоимость (ее часть) sim-карты отражать в налоговом учете необходимо по мере ее расходования на основании счетов оператора связи (подп. 3 п. 7 ст. 272, пункты 1 и 2 ст. 318 НК). Если же сумма, уплаченная за sim-карту, не зачисляется на абонентский счет, такие расходы организация может учесть единовременно в момент приобретения.

Передачу sim-карт, как и мобильных телефонов, сотрудникам необходимо осуществлять по отдельной ведомости за подписью работников.

Оплата мобильной связиРациональным для организации будет установить лимиты на оплату звонков сотрудникам, подключенным к корпоративной связи, и зафиксировать их в трудовом договоре либо в отдельном локальном нормативном акте. Вместе с тем следует подписать соглашение с оператором связи. В таком случае сумму счета в рамках установленного лимита организация сможет учесть в общехозяйственных расходах.

Минфин в письме от 27.07. 2006 № 03-03-04/3/15 рекомендовал следующую методику: «В налоговом учете превышение работником установленного лимита будет учитываться в составе прочих расходов только после того, как работник возместит фирме указанные затраты. При этом уплачиваемое работником возмещение будет учитываться для целей налогообложения в доходах от реализации». Так, в себестоимость продукции, работ, услуг организации не будут включены расходы на личные разговоры сотрудников по мобильной связи.

Работников следует под роспись ознакомить с приказом, согласно которому разговоры на личные темы по служебному телефону вестись не должны. Если телефоны, подключенные по безлимитным тарифам, используются работниками для осуществления как производственных, так и личных разговоров, организации необходимо утвердить предельный размер расходов, возмещаемых работнику. Этот размер может варьироваться в зависимости от занимаемой работником должности. Такой подход полностью соответствует позиции Минфина, изложенной в письме от 13.10.2006 № 03-03-04/2/217.

Большинство организаций, оплачивающих своим работникам мобильную связь, предпочитают подключение к корпоративному тарифному плану. Это позволяет существенно сэкономить на расходах по оплате услуг сотовой связи. Это выгодно и экономически – фирма получает большие скидки от обслуживающей телефонной компании, и практически – в документах расходы отображаются одной суммой, что удобно для проведения счета. Такие тарифы предусматривают льготные звонки между сотрудниками одной организации и многое другое.

Порядок учета расходов на мобильную связь зависит от того, какой тарифный план был выбран организацией: безлимитный или с поминутной (посекундной) тарификацией.

Расходы налогоплательщика на почтовые, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иных аналогичных систем), относятся к прочим расходам, связанным с производством и реализацией. Так сказано в подпункте 25 пункта 1 статьи 264 НК РФ.

Минфин России и суды разрешают учитывать расходы на мобильную связь по безлимитным тарифам для целей расчета налоговой базы по налогу на прибыль (письма Минфина России от 23.06.2011 № 03-03-06/1/378 и от 13.10.2006 № 03-03-04/2/217, постановление ФАС Северо-Кавказского округа от 27.10.2009 по делу № А32-246/2008-12/27). Главное, чтобы такие расходы были экономически обоснованными и документально подтвержденными (п. 1 ст. 252 НК).

Тарифные планы, как правило, являются дорогостоящими, и далеко не каждая организация может себе их позволить. Фиксированная месячная плата, как правило, позволяет сотрудникам организации свободно общаться только в пределах того региона, где они находятся. Междугородные и международные звонки оплачиваются отдельно.

Большинство организаций выбирают тарифные планы с поминутной тарификацией и устанавливают ограничение по компенсации мобильных разговоров (внутренний лимит). О таком лимите и порядке компенсации расходов на мобильную связь внутри организации сотрудника знакомят под подпись.

Как правило, для этих целей издается специальный приказ. Максимальный размер средств, оплачиваемый организацией, может быть указан в трудовом договоре с ним (письмо УФНС России по г. Москве от 05.10.2010 № 16-15/104055@).

Следует отметить, что Минфин России придерживается мнения, что даже те звонки, которые осуществлены в рамках корпоративного лимита, могут быть сделаны не по рабочим целям. А значит, для подтверждения расходов на мобильную связь требуется представить следующие документы (письмо от 19.01.2009 № 03-03-07/2):

• утвержденный руководителем организации перечень должностей сотрудников, которым предоставляется мобильная связь в рабочих целях;

• договор с оператором на оказание услуг связи;

• детализированные счета оператора связи (по каким номерам, когда и на какую сумму велись переговоры с абонентами).

В письме Минфина России от 27.07.2006 № 03-03-04/3/15, на основании которого было выпущено письмо УФНС России по г. Москве от 20.09.2006 № 20-12/83834.1, разъясняется, что форма детализированного счета должна содержать детализацию общей суммы платежа за предоставленные оператором сотовой связи услуги в разрезе отдельных субсчетов, открываемых по каждому числящемуся за налогоплательщиком абонентскому номеру, в том числе: номера телефонов всех абонентов, даты и время переговоров, тарификацию услуги.

Однако мало иметь расшифровку с указанием номеров, с которыми велись переговоры, нужно еще доказать, что данные номера принадлежат контрагентам. Номера телефонов, указанные в расшифровке, должны фигурировать в служебной переписке, договорах, актах выполненных работ, накладных, счетах-фактурах и т.п.

Это сложная задача. Часто представители контрагентов используют сотовые номера, не занесенные в договоры, а то и личные телефоны. Не удивительно, что распечатки по конкретным служебным телефонам оказываются недостаточной для анализа документацией.

В налоговом законодательстве не содержится требований об обязательном подтверждении мобильных расходов таким документом, как счет оператора связи. Большинство судов в последнее время приходят к выводу, что отсутствие данного документа не является основанием для исключения сумм, перечисленных на оплату мобильной связи, из состава расходов, уменьшающих налогооблагаемую прибыль (постановления ФАС Московского округа от 22.06.2010 по делу № КА-А40/6056-10, от 29.01.2010 № КА-А40/14759-09-2, ФАС Центрального округа от 06.03.2009 № А35-4080/07-С8, ФАС Московского округа от 24.12.2009 № КА-А40/12845-09-П, ФАС Уральского округа от 08.12.2008 № Ф09-9153/08-С3, ФАС Северо-Западного округа от 27.06.2007 № А42-5778/2006).

В организации должен быть издан приказ со списком работников или должностей сотрудников, которым в связи с их профессиональной деятельностью необходимо использовать для работы мобильную связь. В приказе следует указать номера мобильных телефонов и sim-карт, закрепленных за конкретными сотрудниками, цели использования мобильных телефонов (письма Минфина России от 19.01.2009 № 03-03-07/2 и от 05.06.2008 № 03-03-06/1/350).

Это условие должно быть также отражено в соответствующих должностных инструкциях, трудовых договорах. Кроме того, в должностной инструкции работника можно зафиксировать, что для выполнения трудовых обязанностей (в связи с разъездным характером работы по служебной необходимости) ему необходима мобильная связь.

Официальная позиция Минфина России заключается в том, что расходы на услуги сотовой связи по безлимитным тарифам работников учитываются при налогообложении прибыли в пределах лимита, установленного для работника, исходя из его должностных обязанностей, внутренним локальным актом организации (письмо Минфина России от 13.10.2006 № 03-03-04/2/217). В то же время в Постановлении ФАС СКО от 27.10.2009 № А32-246/2008-12/27 суд признал затраты общества на предоставление своему работнику безлимитной мобильной связи обоснованными в связи с тем, что она ему необходима для выполнения служебных обязанностей.

Стоимость сверхлимитных звонков организация не может учесть в составе расходов для целей налогообложения прибыли (письмо Минфина России от 13.10.2010 № 03-03-06/2/178). Исключением может быть издание руководителем организации специального приказа, в котором норматив расходов на мобильную связь в данном месяце для конкретного сотрудника увеличивается в связи со служебной необходимостью.

В противном случае сумма превышения либо удерживается из зарплаты сотрудника, либо оплачивается за счет чистой прибыли. При этом если работник компенсирует перерасход, сумма превышения работником установленного лимита будет учитываться в составе прочих расходов для целей налогообложения только после возмещения работником организации указанных затрат. При этом сумма возмещения, уплачиваемая работником, будет учитываться для целей налогообложения в доходах от реализации (письмо Минфина России от 19.01.2009 № 03-03-07/2).

На основании статьи 272 НК РФ расходы признаются в том отчетном (налоговом) периоде, в котором они возникают, исходя из условий сделок (по сделкам с конкретными сроками исполнения) и принципа равномерного и пропорционального формирования доходов и расходов (по сделкам, длящимся более одного отчетного (налогового) периода).

Когда организация компенсирует работнику расходы на сотовую связь, связанные с личным мобильным телефоном, она учитывает их в составе расходов, уменьшающих налогооблагаемую прибыль.

НДС, НДФЛ и страховые взносыОказание услуг мобильной связи на территории Российской Федерации признается объектом обложения НДС (ст. 146 НК РФ). Сотовый оператор (если он является плательщиком НДС) обязан выставить организации счет за услуги мобильной связи с учетом НДС, а также оформить и выставить счет-фактуру в порядке, предусмотренном статьями 168 и 169 НК РФ.

Сумма НДС, уплаченная организацией в составе платы за мобильные телефоны, sim-карты и услуги мобильной связи, может быть принята к вычету из бюджета на основании статей 171 и 172 НК РФ.

Денежная компенсация за использование сотового телефона, принадлежащего работнику, не облагается налогом на доходы физических лиц и страховыми взносами в пределах установленных организацией размеров.

Использование телефона с безлимитным бизнес-тарифом в служебных целях является основанием для списания полной суммы ежемесячной платы за услуги мобильной связи в расходы и освобождения от НДФЛ и страховых взносов, так как документально подтвержденные расходы НДФЛ не облагаются (п. 3 ст. 217 НК РФ).

На основании подпункта «и» пункта 2 части 1 статьи 9 Федерального закона № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» сумма компенсации, выплачиваемая работнику организации за использование личного имущества (мобильного телефона), не подлежит обложению страховыми взносами, если использование данного имущества связано с исполнением трудовых обязанностей (разъездной характер исполнения трудовых обязанностей, служебные цели), в размере, определяемом соглашением между организацией и таким работником (письмо Минздравсоцразвития России от 06.08.2010 № 2538-19 (п. 3)).

Что касается обложения сумм компенсации за мобильную связь НДФЛ и страховыми взносами, то если разговоры сотрудник вел исключительно в служебных целях, облагать указанные выплаты налогом на доходы физических лиц и страховыми взносами не придется (п. 2 ст. 9 Закона от 24.07.2009 № 212-ФЗ, п. 3 ст. 217 НК РФ). Если же разговоры велись в собственных интересах сотрудника и соответствующие расходы он работодателю не компенсирует, с указанных сумм придется перечислить в бюджет НДФЛ и страховые взносы.

Бухгалтерский учетПри наличии всех необходимых первичных документов, подтверждающих расходы на услуги мобильной связи, организация может включить такие расходы в состав расходов по обычным видам деятельности на основании пункта 5 ПБУ 10/99 «Расходы организации». Конкретный способ их учета зависит от специфики деятельности предприятия (осуществляемых видов предпринимательской деятельности, принятой учетной политики, требований руководства к аналитическим данным и т.п.).

В соответствии с пунктом 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления.

Расходы признаются в бухгалтерском учете при наличии следующих условий:

1) расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

2) сумма расхода может быть определена;

3) имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, в бухгалтерском учете организации признается дебиторская задолженность (п. 16 ПБУ 10/99).

Приведем примеры, каким образом отражаются на счетах бухгалтерского учета расходы на мобильные телефоны и сотовую связь.

Организация торговли ООО «Контакт» приобрела для своего сотрудника мобильный телефон и sim-карту за 17 700 руб. (в том числе НДС – 18%).

В бухгалтерском учете были сделаны следующие записи:

Дебет 60 Кредит 51

– 17 700 руб. – уплата за мобильный телефон для сотрудника включена в состав расходов на продажу;

Дебет 10 Кредит 60

– 15 000 руб. – поступление (оприходование) мобильного телефона с SIM-картой на склад организации;

Дебет 44 Кредит 60

– 15 000 руб. – телефон поступил в эксплуатацию;

Дебет 19 Кредит 60

– 2 700 руб. – отражен налог на добавленную стоимость;

Дебет 68 Кредит 19

– 2 700 руб. – принят к вычету налог на добавленную стоимость по мобильному телефону.

Согласно выставленному счету оператора сотовой связи расходы ООО «Контакт» на сотовую связь составили 7 080 руб. (в том числе НДС – 18%).

В бухгалтерском учете были сделаны следующие записи:

Дебет 60 Кредит счета 51

– 7 080 руб. – произведена ежемесячная оплата за услуги мобильной связи;

Дебет 44 Кредит 60

– 6 000 руб. – включена в расходы стоимость услуг мобильной связи;

Дебет 19 Кредит 60

– 1 080 руб. – отражен налог на добавленную стоимость по услугам связи;

Дебет 68 Кредит 19

– 1 080 руб. – принят к вычету налог на добавленную стоимость по услугам связи.

Согласно выставленному счету оператора сотовой связи, расходы ООО «Контакт» на сотовую связь составили 7 080 руб. (в том числе НДС – 18%). Работник использует для работы личный мобильный телефон.

Приказом руководителя организации установлен лимит расходов на мобильные переговоры – 5 900 руб. (в том числе НДС – 18%).

Стоимость личных переговоров сотрудников организации составляет 1 180 руб. (7 080 руб. – 5 900 руб.). Эта сумма удерживается из зарплаты сотрудников.

В бухгалтерском учете были сделаны следующие записи:

Дебет 44 Кредит 60

– 5 000 руб. – включена в расходы стоимость услуг связи согласно установленному приказом руководителя лимиту (5 900 руб. – 5 900 руб. x 18% /118% = 5 900 руб. – 900 руб.);

Дебет 19 Кредит 60

– 900 руб. – отражен налог на добавленную стоимость по услугам связи;

Дебет 68 Кредит 19

– 900 руб. – принят к вычету налог на добавленную стоимость по услугам связи;

Дебет 60 Кредит 51

– 7 080 руб. – оплачены переговоры по мобильным телефонам ООО «Контакт»;

Дебет 73 Кредит 60

– 1 180 руб. – отражена задолженность сотрудников за личные переговоры со служебных сотовых телефонов предприятия;

Дебет 70 Кредит 73

– 1 180 руб. – удержана из заработной платы работников стоимость личных переговоров, превышающих установленный лимит (Дебет 50, 51 Кредит 73, если отражается внесение в кассу или на расчетный счет фирмы суммы, подлежащей перечислению за услуги оператору сотовой связи).

Приказ о расторжении трудового договора по совместительству. Скрытьпоказать работа по. Этот материал доступен только для подписчиков с тарифом проф, сетевой, бизнес, что бы. Очень нужно разработать положение о пользовании мобильной связью. Ни к чему вам это. Оплата мобильной связи для сотрудников взносами не облагается. Так решил верховный суд.

6112009 акт согласования сумм компенсации работнику за ведение служебных переговоров с личного. 1192009 коллеги подскажите, пожалуйста, как написать приказ о том, что мы компенсируем расходы за. Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным.

Приказ о возмещении расходов на мобильную связь. Сотруднику, который использует свое имущество в интересах работодателя, положена компенсация. Пример приказа на компенсацию мобильной связи. Образец приказа можно найти и в интернете любую сумму компенсации приказом в связи с. Помогите с образцом приказа на оплату мобильной связи за счет предприятия и на компенсацию за проезд общественным транспортом.

Ответ компенсация мобильной связи сотруднику. Обеих сторон, а не односторонний распорядительный документ (приказ или распоряжение руководителя). Компенсация за использование мобильной связи. Коллеги подскажите, пожалуйста, как написать приказ о том, что мы компенсируем расходы за сотовую связь и. Очень нужна форма приказа о предоставлении мобильных телефонов и оплате состовой связи. Пожалуйста образец,как составить приказ на сотовую связь. пожалуйста шаблонами приказов на выплату компенсации за пользование личным авто в служебных целях и на установление лимита на служебную сотовую связь.

С 1 января текущего года изменился порядок привлечения на работу иностранных граждан. В нововведениях поможет разобраться Яна Метелева. юрист и консультант по вопросам трудового законодательства.

Новости и аналитика Правовые консультации (практика) Налоги и налогообложение Организация находится на общей системе налогообложения. Сотрудники пользуются услугами корпоративной сотовой связи, им выдаются сим-карты. Для каждой сим-карты приказом организации установлен лимит на использование корпоративной сотовой связи (в денежной форме). Можно ли учесть в расходах при исчислении налоговой базы по налогу на прибыль: - полную стоимость услуг корпоративной сотовой связи руководителя и главного бухгалтера без установления для них какого-либо лимита;- стоимость услуг корпоративной сотовой связи генерального директора (заместителя генерального директора) за период их отпуска?

Организация находится на общей системе налогообложения. Сотрудники пользуются услугами корпоративной сотовой связи, им выдаются сим-карты. Для каждой сим-карты приказом организации установлен лимит на использование корпоративной сотовой связи (в денежной форме).В силу ч. 1 ст. 8 ТК РФ работодатели-организации принимают локальные нормативные акты, содержащие нормы трудового права, в пределах своей компетенции в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективными договорами, соглашениями.

Так, локальным нормативным актом организации может быть определен порядок использования корпоративной связи с учетом специфики Вашей организации. При этом организация может указать, что период использования сотрудниками мобильной связи определяется производственной необходимостью и в этот период включается очередной отпуск.

Локальным нормативным актом (или отдельным приказом) определяется круг работников, которым в связи с их должностными обязанностями предоставляется мобильная связь, а также указываются пределы сумм, в рамках которых предоставляется мобильная связь для осуществления трудовой функции.

С порядком использования корпоративной связи все работники должны быть ознакомлены под роспись (ст. 22 ТК РФ).

Налог на прибыль

В соответствии с п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). Исходя из положений данной статьи налогоплательщик может признать расходами любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. При этом понесенные налогоплательщиком расходы должны быть обоснованы и документально подтверждены. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

В зависимости от характера расходов, а также условий осуществления и направлений деятельности налогоплательщика они подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ).

Согласно пп. 25 п. 1 ст. 264 НК РФ расходы на оплату услуг связи относятся к прочим расходам, связанным с производством и (или) реализацией.

Ограничения затрат на сотовую связь

Отметим, НК РФ не ограничивает каким-либо пределом сумму затрат на оплату сотовой связи, которую можно признать расходом в целях главы 25 НК РФ, а также не содержит конкретного перечня документов, подлежащих оформлению при осуществлении данных расходов.

Однако контролирующие органы настаивают на том, что затраты сотрудников на телефонные разговоры следует ограничивать лимитом.

В письме от 13.10. N 03-03-06/2/178 Минфин России отметил, что для работников может быть установлен лимит расходов на использование сотовой связи, превышение которого подлежит возмещению организации работником за счет собственных средств. В этом случае сумма превышения работником установленного лимита будет учитываться в составе прочих расходов для целей налогообложения только после возмещения работником организации указанных затрат. При этом сумма возмещения, уплачиваемая работником, будет учитываться для целей налогообложения в доходах.

А ранее (письмо Минфина России от 13.10.2006 N 03-03-04/2/217) работники финансового ведомства прямо указывали на необходимость установления приказом руководителя лимита расходов на пользование услуг сотовой связи, и подчеркивали, что расходы организации на оплату услуг сотовой связи принимаются в уменьшение налоговой базы по налогу на прибыль в пределах лимитов, установленных приказом руководителя организации.

В письме УФНС России по г. Москве от 05.10. N 16-15/104055@ налоговый орган обращает внимание, что, приняв решение о заключении договора с оператором сотовой связи, руководитель организации должен издать приказ, утверждающий, в частности, предельный размер расходов на каждого работника в месяц в соответствии с занимаемой им должностью (если предельный размер расходов указан в трудовых договорах, то в приказе должна иметь место отсылка к трудовым договорам).

Учитывая наличие указанного выше мнения, мы не исключаем, что признание в расходах затрат на оплату сотовой связи руководителя и главного бухгалтера без ограничений может привести к налоговому спору.

В судебной практике есть положительные для налогоплательщика решения.

Так, в постановлении ФАС Северо-Кавказского округа от 27.10.2009 N А32-246/2008-12/27 судьи пришли к выводу об обоснованности затрат общества, понесенных в связи с оплатой услуг безлимитной телефонной связи, предоставленных директору общества. При этом было учтено, что в служебные обязанности директора входило ведение переговоров с партнерами, для чего и была предоставлена безлимитная сотовая связь. В качестве доказательства оправданности затрат организацией представила распечатки к сводным страницам счетов с указанием даты, времени, продолжительности телефонного разговора, номера телефона и стоимости услуги, которые суд оценил как необходимые и достаточные доказательства экономической обоснованности и производственной направленности затрат общества, понесенных в связи с оплатой услуг безлимитной связи, предоставленных директору.

На наш взгляд, если организация не готова к судебным разбирательствам, безопаснее все же оставить лимиты по сотовой связи для директора и главного бухгалтера. Установить величину лимита для таких работников, организация может с учетом занимаемой должности, должностных обязанностей, командировок и т.п.

Вместе с тем, по нашему мнению, установление лимита на связь не освобождает организацию от необходимости контролировать производственную направленность разговоров, даже если работник и уложился в лимит. Превышение установленного лимита, а также личные разговоры должны возмещаться работниками за счет собственных средств. В противном случае у работников образуется доход в натуральной форме, подлежащий включению в налоговую базу по НДФЛ (пп. 1 п. 2 ст. 211 НК РФ).

Считаем, что оплаченные организацией, но используемые работниками организации в личных целях услуги связи не могут быть признаны экономически обоснованными и учтены в целях налогообложения, поэтому необходимо разделение объема и стоимости оказанных услуг на служебные и личные. Такое разделение можно произвести только при наличии детализация счета.

Представителями Минфина России в письмах от 23.06. N 03-03-06/1/378, от 13.10. N 03-03-06/2/178 указано, что для признания произведенных затрат на оплату услуг сотовой связи расходами для целей налогообложения необходимо иметь:

- утвержденный руководителем организации перечень должностей работников, которым в силу исполняемых ими обязанностей необходимо использование сотовой связи;

- договор с оператором на оказание услуг связи;

- счета оператора связи.

Из приведенных разъяснений финансового ведомства можно понять, что для подтверждения расходов на сотовую связь не нужна детализация звонков, достаточно обычных (общих) счетов сотовой компании. Поэтому формально при наличии указанных документов организация вправе признать в целях налогообложения расходы на оплату услуг сотовой связи без каких-либо ограничений по размеру.

Вместе с тем в более ранних письмах Минфин России указывал на необходимость подтверждать произведенные для обеспечения работников сотовой связью расходы именно детализированными счетами оператора связи (смотрите, например, письма Минфина России от 19.01.2009 N 03-03-07/2, от 05.06.2008 N 03-03-06/1/350 ). Аналогичной точки зрения придерживались представители налоговых органов (письма УФНС России по г. Москве от 05.10. N 16-15/104055@, от 25.06. N 16-15/066760. от 30.06.2008 N 20-12/061156 ).

Арбитражная практика по данному вопросу неоднозначна. Некоторые суды считают, что подтвердить экономическую обоснованность расходов на сотовую связь возможно только при наличии детализированного счета оператора. Они отмечают, что встречаются случаи использования работниками служебной связи не в рабочих целях, поэтому для признания расходов на оплату услуг оператора связи общих счетов на оплату и счетов-фактур недостаточно. Детализация звонков, полученная от оператора связи, в такой ситуации служит экономическим обоснованием расходов в целях налогообложения прибыли (постановления Седьмого арбитражного апелляционного суда от 24.05. N 07АП-3261/11, ФАС Волго-Вятского округа от 10.06.2008 N А29-2210/2007. ФАС Северо-Кавказского округа от 23.04.2007 N Ф08-2044/07-840А, ФАС Дальневосточного округа от 18.04.2007 N Ф03-А59/07-2/380, ФАС Уральского округа от 26.12.2005 N Ф09-2102/05-С2).

В других случаях судьи обращают внимание на то, что НК РФ не содержит требования о наличии в целях подтверждения произведенных работниками затрат на телефонную связь документов, содержащих расшифровки услуг связи, поэтому наличие детализированных счетов операторов связи необязательно (смотрите, например, постановление Девятого арбитражного апелляционного суда от 01.09. N 09АП-19146/, ФАС Московского округа от 29.01. N КА-А40/14759-09-2. от 24.12.2009 N КА-А40/12845-09-П. ФАС Центрального округа от 06.03.2009 N А35-4080/07-С8 ).

Полагаем, что во избежание претензий налоговых органов детализированные счета оператора связи лучше иметь в наличии.

Использование корпоративной сотовой связи в отпуске

Исходя из разъяснений, данных в письме Минфина России от 07.12.2005 N 03-03-04/1/418, финансовое ведомство допускает возможность учета в целях налогообложения прибыли затрат на оплату услуг сотовой связи, возникших в связи с ведением телефонных переговоров в производственных целях в период нахождения сотрудника в отпуске, а также в официально установленные выходные и праздничные дни.

Такой же позиции придерживаются и некоторые арбитражные судьи (постановления ФАС Московского округа от 19.01.2009 N КА-А40/12732-08, от 31.05.2006 N КА-А41/4511-06. ФАС Северо-Западного округа от 20.07.2007 N А05-692/2007 ). Производственная направленность таких переговоров подтверждается в общем порядке.

Таким образом, считаем, что организация вправе признать расходы генерального директора (его заместителя) на сотовую связь во время их нахождения в отпуске, если эти расходы подтверждены документально и имеется доказательство их производственной направленности.

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Учет расходов на сотовую связь: с чем соглашаемся, а с чем спорим?Юлия Помякшева. заместитель генерального директора, директор по аудиту ЗАО АФ «Учет»

Больше всего трудностей у организаций возникает с доказательством производственного характера расходов на «мобильную» связь. Не удастся его доказать – налоговики не только исключат данные затраты из состава расходов на оплату услуг связи, но и потребуют начислить на суммы оплаты НДФЛ лицу, непосредственно общающемуся по телефону. Как показывает практика, в отдельных случаях требованиям налоговиков, касающимся данных расходов, надо безоговорочно следовать, в других – есть смысл поспорить. Об этом – наш разговор сегодня.

Затраты на оплату услуг мобильной радиотелефонной (сотовой) связи могут быть отнесены в состав расходов по оплате услуг связи, которые учитываются для целей налогообложения прибыли в соответствии с подпунктом 25 пункта 1 статьи 264 Налогового кодекса РФ. При этом расходы на оплату услуг сотовой связи обязательно должны соответствовать критериям, установленным пунктом 1 статьи 252 Налогового кодекса РФ. Это означает, что расходы должны быть обусловлены деятельностью, направленной на получение дохода, иметь экономическое обоснование и документальное подтверждение.

Но проблема заключается в том, что конкретного перечня документов, подтверждающих производственный характер расходов, связанных с оплатой телефонных переговоров, в действующем налоговом законодательстве нет. Поэтому такой перечень определил Минфин РФ в письме от 27 июля 2006 г. № 03-03-04/3/15.

Итак, какими же документами должна, по мнению чиновников, располагать организация, чтобы правомерно учесть расходы на оплату телефонных переговоров по сотовому телефону?

Приказ руководителя организации

В приказе должен содержаться перечень должностей работников, которым в силу выполняемых ими обязанностей необходимо использование сотовой связи.

Должностная инструкция работника

По мнению налоговиков, в должностной инструкции работника, пользующегося мобильной связью, должно быть обоснована необходимость ведения им переговоров по сотовому телефону в служебных целях. Так, необходимость использования сотовой связи может быть обусловлена разъездным характером работы сотрудника (водители, экспедиторы, курьеры) либо какими-то иными причинами.

Однако, если в силу своих должностных обязанностей работник целый день находится в офисе, где имеется стационарная телефонная связь (например, секретарь), то доказать экономическую обоснованность затрат на сотовую связь такого работника будет трудно.

Вячеслав Анатольевич Антропов. начальник отдела налогообложения прибыли УФНС России по Самарской области.

- Я бы не стал так однозначно утверждать, что обосновать необходимость сотовой связи для секретаря организации будет трудно. Секретарю чаще других работников приходится передавать разного рода информацию, используя для этого все возможные способы – и электронную почту, и факс, и телефонную связь (как проводную, так и сотовую). Кроме того, ни для кого не секрет, что тарифы на сотовую связь (особенно корпоративные) зачастую намного дешевле, чем тарифы стационарной сети.

А вот если организация включает в список лиц, пользующихся сотовым телефоном в служебных целях бухгалтера, занимающегося исключительно начислением заработной платы, то у проверяющих есть все основания усомниться в целесообразности отнесения на расходы затрат на оплату этих звонков.

Договор с оператором на оказание услуг связи

В данном случае возможны следующие варианты.

Договор заключен с организацией-налогоплательщиком

В этом случае нелишним будет рассмотреть вопрос о наличии (отсутствии) на балансе организации телефонных аппаратов. Так, если организация приобретает телефонные аппараты и затем передает их работникам для служебного пользования, то, как правило, проблем с учетом для целей налогообложения прибыли расходов на сотовую связь не возникает (конечно, при наличии всех необходимых документов).

А вот если на балансе организации мобильные телефонные аппараты (или за балансом в случае их аренды) не числятся, налоговые органы единодушно считают расходы на оплату услуг мобильной связи экономически не обоснованными.

Однако арбитражная практика по этому вопросу в настоящее время складывается в пользу налогоплательщика. Суды указывают, что расходы на оплату услуг связи относятся к расходам, связанным с производством и реализацией в силу положений подпункта 25 пункта 1 статьи 264 Налогового кодекса РФ. Арбитры также отмечают, что в главе 25 Налогового кодекса РФ не сказано о том, что учет данных расходов зависит от того, есть ли на балансе организации имущество, использование которого обеспечивает доступ к соответствующему виду услуг (постановления ФАС Северо-Западного округа от 24 апреля 2007 г. № А56-33529/2006, ФАС Дальневосточного округа от 18 апреля 2007 г. № Ф03-А59/07-2/380, ФАС Московского округа от 21 июля 2005 г. № КА-А41/6715-05).

Договор на оказание услуг сотовой связи заключен с работником (например, с руководителем)

Работник, используя личный телефон в служебных целях, сам оплачивает счета операторов связи. В этом случае ему выплачивается компенсация или возмещение фактических затрат на оплату служебных разговоров в порядке, установленном организацией.

При этом если отсутствуют документы, подтверждающие производственный характер переговоров, проведенных сотрудниками по их личным мобильным телефонам, то такие переговоры рассматриваются как звонки частного характера. Соответственно, выплаченная сотрудникам компенсация не учитывается в расходах, принимаемых при налогообложении прибыли, и подлежит обложению НДФЛ (письмо УФНС по г. Москве от 20 сентября 2006 г. № 20-12/83834.2).

Детализированные счета оператора связи

Вопрос о том, нужно ли для подтверждения расходов на услуги сотовой связи представлять детализированный счет, остается на сегодняшний день неурегулированным.

По мнению Минфина РФ, такой счет необходим. Налоговые органы, в частности, разъясняют, что в форме такого счета должны содержаться:

• детализация общей суммы платежа за предоставленные услуги сотовой связи в разрезе отдельных субсчетов, открываемых по каждому числящемуся за налогоплательщиком абонентскому номеру, в том числе номера телефонов всех абонентов, даты и время переговоров;

• тарификация услуги (письмо Управления ФНС по г. Москве от 20.09.2006 № 20-12/83834.1).

Такую позицию поддерживают и отдельные окружные арбитражные суды (постановление ФАС Уральского округа от 26 декабря 2005 г. № Ф09-2102/05-С2).

В то же время существует достаточная арбитражная практика (особо отметим, что этого мнения придерживается ФАС Поволжского округа), свидетельствующая о том, что для обоснования расходов на сотовую связь детализированные счета не нужны.

Например, в постановлении ФАС Поволжского округа от 22 ноября 2006 г. по делу № А65-36698/05 содержится вывод о том, что требование налогового органа представить детализированный счет оператора для подтверждения экономической обоснованности расходов не основано на законе.

В постановлении ФАС Поволжского округа от 9 ноября 2006 по делу № А65-29284/2005-СА2-8 указано, что детализированный счет оператора связи не подтверждает экономическую обоснованность расходов, поскольку не раскрывает их содержание, поэтому представление такого счета для подтверждения расходов не нужно. К таким же выводам пришли и другие окружные суды (постановления ФАС Северо-Западного округа от 10 февраля 2006 г. № А42-2490/2005-29, ФАС Северо-Кавказского округа от 1 марта 2006 г. № Ф08-504/2006-240А).

Лимит расходов на пользование сотовой связью работниками организации

Лимит утверждает сама организация. Например, руководитель организации может издать приказ, в котором будут указаны:

• предельный размер расходов на каждого работника в месяц в соответствии с выполняемыми функциями;

• порядок оплаты (возмещения) работником расходов, осуществленных сверх лимита (например, сумма сверх лимита вносится работником в кассу или удерживается из его зарплаты).

По мнению Минфина РФ, полученное организацией возмещение сверхлимитных расходов от работника должно включаться в состав доходов от реализации. Расходы на сотовую связь в пределах лимита учитываются для налогообложения по мере их осуществления (при условии оформления всех необходимых документов), а расходы сверх лимита – только после того, как работник возместит организации указанные затраты (письмо Минфина РФ от 27 июля 2006 г. № 03-03-04/3/15).

На наш взгляд, с таким порядком отражения доходов и расходов согласиться нельзя.

Во-первых, сумма возмещения сверхлимитных затрат на сотовую связь, получаемая от работников, по сути, является компенсацией. Доходом от реализации она не является, как, впрочем, не является и расходом, связанным с производством и реализацией в контексте главы 25 Налогового кодекса РФ. Поэтому такая компенсация ни в налоговом, ни в бухгалтерском учетах не должна учитываться ни в доходах, ни в расходах. В бухгалтерском учете используется счет 73 «Расчеты с работниками по прочим операциям» или счет 76 «Расчеты с прочими дебиторами и кредиторами».

Во-вторых, спорным является то, что сверхлимитные суммы всегда должны погашаться работниками. Ведь далеко не всегда сотрудники организации «виноваты» в превышении лимита.

Например, перерасход может произойти из-за того, что оператор связи повысил расценки. В этом случае приходится пересматривать максимальный размер расходов на мобильную связь.

Или менеджер, находясь в командировке, созванивался с руководством, чтобы согласовать условия заключаемого договора, и осуществил перерасход лимита. В таком случае затраты, превышающие лимит, тоже можно считать производственной необходимостью и признать их в расходах, не требуя возмещения от работников. Для этого необходимо обосновать и зафиксировать такой факт, например, в бухгалтерской справке, составленной на основании служебной записки лица, ответственного в организации за оформление документов по услугам связи.

Обратите внимание на важный момент: установление организацией лимитов на служебные переговоры не освобождает ее от необходимости контролировать производственную направленность расходов, даже если работник уложился в лимит. В противном случае спор с налоговыми органами неизбежен.

Другие доказательства производственного характера «мобильных» разговоров

К таким доказательствам можно отнести следующие:

• письменное распоряжение руководителя (служебное задание) сделать звонки и отчет сотрудника-исполнителя о его результатах в письменной форме;

• перечень абонентов, с которыми велись переговоры по служебному мобильному телефону, и цель этих переговоров;

• отчет о проводимом в рамках маркетинговой политики маркетинговом исследовании рынка сбыта, в том числе и с помощью телефонных переговоров;

• распорядительные документы, указывающие на закрепление за конкретными сотрудниками организации служебных обязанностей по осуществлению телефонных переговоров с организациями - потенциальными заказчиками товаров (работ, услуг).

Вячеслав Анатольевич Антропов. начальник отдела налогообложения прибыли УФНС России по Самарской области.

- Ни в одном документе не написано, что именно налоговый инспектор вправе затребовать от организации в качестве дополнительных доказательств «служебного» характера мобильных звонков. Поэтому все решается исходя из конкретной ситуации. Для одного инспектора достаточным окажется расшифровка оператора связи. Если цифра затрат на мобильную связь покажется инспектору слишком высокой, то ничто не мешает ему сделать несколько контрольных звонков и установить, куда именно звонили из организации и есть ли хозяйственные связи между абонентами.

Иногда организации изначально пытаются завуалировать частные звонки следующим образом: в расшифровке делаются соответствующие пометки, что отдельные звонки (как правило, их очень немного) относится к личным и потому соответствующая часть не относится на расходы. Для одного инспектора этого окажется достаточным, а более дотошный все равно перепроверит предоставленную информацию.

Использование телефонных карт и карт экспресс-оплаты

При таком способе расчетов за услуги связи необходимо учитывать следующее. По Правилам оказания услуг местной, внутризоновой, междугородней и международной телефонной связи, утвержденных Постановлением Правительства РФ от 18 мая 2005 г. № 310, карта оплаты услуг телефонной связи – средство, позволяющее абоненту и (или) пользователю услугами телефонной связи инициировать вызов, идентифицировав абонента и (или) пользователя перед оператором связи как плательщика.

Иначе говоря, карта экспресс-оплаты – это авансовый платеж за еще не оказанные телефонные услуги. Поэтому сама по себе карта не является первичным документом, которым можно подтвердить понесенный расход. Кроме того, карта экспресс-оплаты позволяет определить только размер понесенных затрат, но не доказать производственную направленность фактически произведенных телефонных разговоров. Расход у организации-налогоплательщика появится, когда сотрудник по активированной карте начнет осуществлять звонки. При этом необходимым условием учета расходов будет наличие вышеперечисленных документов.

В отношении карт экспресс-оплаты позиция Минфина РФ несколько смягчилась. Если раньше финансовое ведомство однозначно считало, что такие расходы в целях налогообложения учитываться не могут, то теперь чиновники такую возможность дают, правда, в исключительном случае. Например, работник был в командировке, у него закончились деньги, а ему нужно было срочно позвонить, и он приобрел карту экспресс-оплаты. В отчете о командировке этот работник должен подробно описать сложившуюся ситуацию (письмо Минфина РФ от 31 мая 2007 года № 03-03-06/1/348). Материал на эту тему читайте в журнале «Главбух» (2007 г. № 13, стр. 33).

Расходы на оплату переговоров по сотовому телефону в нерабочее время

Существует множество причин сделать служебный звонок во внерабочее время: необходимость в телефонных переговорах для производственных нужд не ограничивается режимом работы организации, например, с 9 до 18 часов. Организация функционирует как до, так и после этого времени. Ее сотрудники могут приходить на работу раньше и уходить позже, некоторые выходят на работу в выходные и праздничные дни, другие выполняют трудовые обязанности после рабочего дня. Звонок может быть необходим, когда работник находится в отпуске или на больничном и т. д.

Налоговики, как правило, отказывают налогоплательщикам в учете таких затрат, не признавая их экономически обоснованными. Их подход основан на временном критерии: для производственных нужд звонки могут осуществляться только в рабочее время.

Однако критерий времени не может быть положен в основу определения цели и содержания телефонного разговора: служебный звонок может быть произведен в нерабочее время, равно как и телефонный разговор личного содержания может быть сделан в пределах установленной трудовым законодательством продолжительности рабочего дня.

По мнению Минфина РФ, для подтверждения служебного характера разговоров по сотовому телефону разделение времени на рабочее и нерабочее не является главным. Так, в случае ведения телефонных переговоров по сотовой связи в производственных целях во время нахождения сотрудника на отдыхе, в том числе в официально установленные выходные и праздничные дни и в период отпуска, затраты на оплату услуг сотовой связи также могут признаваться расходами. При этом такие расходы должны подтверждаться указанными выше документами. Критерием их экономической обоснованности для целей налогообложения будет являться то, что в должностной инструкции данного работника установлена обязанность использования сотового телефона в служебных целях (письмо Минфина РФ от 7 декабря 2005 № 03-03-04/1/418).

Арбитражная практика по этому вопросу в основном складывается в пользу налогоплательщиков (постановление ФАС Московского округа от 31 мая 2006 г. № КА-А41/4511-06).

Вячеслав Анатольевич Антропов. начальник отдела налогообложения прибыли УФНС России по Самарской области.

- Конечно, нельзя «привязывать» служебные звонки к рабочему времени организации (особенно учитывая размеры России). Всем нам приходится решать служебные вопросы и за пределами рабочего времени.

Так что главным остается установление списка сотрудников, которым необходима сотовая связь для выполнения служебных обязанностей, и расшифровка звонков, предоставляемая оператором связи. При наличии документального подтверждения и экономической целесообразности таких затрат проблем с отнесением их на расходы быть не должно.

Кстати, спорить с налогоплательщиками в арбитражном суде на эту тему нам приходится все реже. В этом году было не более двух-трех подобных дел.

Наталья Юрьевна Попова. главный бухгалтер ООО «ХимДомСтандарт»

- Мы вообще не включаем в расходы затраты на мобильную связь, поскольку точно знаем, что по этому поводу возникнут споры с нашей налоговой инспекцией.

Бочкова Татьяна Федоровна. главный бухгалтер ООО «Таврида Электрик Самара»:

- Сколько бы нас ни проверяли налоговики, разногласий по поводу признания расходов на мобильную связь у нас не возникало ни разу. Дело в том, что приказом по предприятию мы установили список работников, которым необходим сотовый телефон для выполнения служебных обязанностей, и индивидуальный лимит для каждого из них. В этот список включены практически все работники предприятия. Налоговики ни разу не требовали от нас даже распечатку от оператора связи. В любом случае у нас есть веское экономическое обоснование использования мобильной связи: у нас действует специальные корпоративные тарифы, которые более выгодны, чем тарифы стационарной телефонной связи.

Наталья Александровна Чалая. главный бухгалтер ООО «Сантехжилстрой»:

- Обычное требование налоговиков – показать приказ со списком работников, пользующихся сотовой связью, и расшифровку звонков. Чтобы избежать претензий налоговиков, мы сами обрабатываем расшифровку, сразу исключая из расходов оплату тех звонков, которые были произведены за пределами рабочего времени. Такие действия наших налоговых инспекторов вполне устраивают.

Елена Николаевна Еремина. главный бухгалтер ООО «Поток 7»:

- Мы сами обрабатываем расшифровку звонков, исключая из расходов личные звонки работников. Работа кропотливая, но она себя оправдывает. Проблем с признанием этих расходов у нас не было.

Как мы видим, мнения специалистов по вопросу признания расходов на сотовую связь расходятся. Кто-то из бухгалтеров вообще предпочитает не включать данные затраты в расходы, чтобы избежать потенциальных претензий налоговиков. Но совершенно очевидно, что в тех организациях, где сотовая связь необходима многим работникам и потому затраты на ее оплату весьма существенны, надо стремиться к тому, чтобы эти затраты были учтены в расходах. Реальные возможности для этого, как показывает практика, есть. Главное – запастись необходимыми подтверждающими документами, установить адекватные лимиты и, обрабатывая расшифровку оператора связи, на всякий случай самостоятельно исключить из расходов оплату наиболее «подозрительных» (с точки зрения налоговиков) звонков.

Сотовая связь. Безопасный учет расходовТатьяна Ильинова зам. руководителя аудиторско-правового департамента, АКГ «Градиент Альфа»

Сейчас вряд ли хотя бы одна организация обходится без сотовой связи. Ее использование определенной категорией сотрудников делает их работу более мобильной, что способствует привлечению новых партнеров, заключению новых выгодных контрактов и в конечном итоге влияет положительно на финансовый результат организации в целом.

Налог на прибыль, учет и документооборот

В налоговом учете расходы на оплату услуг сотовой связи согласно п.п. 25 п. 1 ст. 264 НК РФ относятся к прочим расходам, связанным с производством и реализацией. В соответствии с указанной нормой налогового законодательства в составе прочих расходов налогоплательщика могут быть учтены расходы на приобретение услуг сотовой связи при условии, что такие расходы соответствуют критериям, установленным п. 1 ст. 252 НК РФ. Данные критерии применимы ко всем расходам, уменьшающим налогооблагаемую прибыль, и каких-либо исключений в отношении расходов на связь в НК РФ не предусмотрено.

Итак, расходы на оплату услуг сотовой связи должны быть:

произведены для осуществления деятельности, направленной на получение дохода;

подтверждаться документами, оформленными в соответствии с законодательством Российской Федерации.

Для подтверждения расходов на оплату сотовой связи в целях исчисления налога на прибыль организация должна иметь список работников, которые в силу исполняемых ими должностных обязанностей и разъездного характера работы пользуются сотовой связью. Как правило, этот список утверждается руководителем организации на основании приказа, в котором указываются номера мобильных телефонов, закрепленных за конкретными сотрудниками. В этом документе работодатель также может установить список базовых телефонных номеров абонентов, связь с которыми осуществляется в рамках производственной деятельности.

Для признания произведенных затрат на оплату услуг сотовой связи необходимо иметь договор с оператором сотовой связи на обслуживание соответствующих телефонных номеров и детализированные счета, полученные от оператора сотовой связи (расшифровки переговоров). На таком документальном подтверждении настаивает Минфин России в разъяснениях (письма от 13.10.10 г. № 03-03-06/2/178, от 23.06.11 г. № 03-03-06/1/378).

Детализированные счета содержат информацию о том, с какого телефонного номера и на какой был произведен звонок, его дату продолжительность и стоимость согласно действующему тарифу. Даже если организация получит от оператора связи распечатку, она не позволит идентифицировать, какие переговоры являются личными, а какие - служебными. Разбираться с этим организации придется самостоятельно. Работнику придется помнить и учитывать все номера телефонов, по которым он звонил. Безусловно, они должны соответствовать списку из распоряжения руководителя. На таком неудобном способе учета расходов на сотовую связь долгое время настаивали контролирующие органы.

Хотя последние разъяснения официальных органов подтверждают мнение о том, что для работников может быть установлен лимит расходов на использование сотовой связи, превышение которого подлежит возмещению работником за счет его собственных средств (письма УФНС России по г. Москве от 5.10.10 г. № 16-15/104055@, Минфина России от 19.01.09 г. № 03-03-07). В этом случае сумма превышения работником установленного лимита учитывается в составе прочих расходов для целей налогообложения только после возмещения работником организации указанных затрат. При этом сумма возмещения, уплачиваемая работником, будет включена для целей налогообложения в доходы от реализации.

Преимущество такого способа учета состоит в том, что достаточно один раз на основании среднестатистического и обоснованного расчета установить лимит стоимости разговоров сотрудников по телефону, и в дальнейшем только сравнивать фактически произведенные расходы с установленным лимитом. При этом документооборот увеличивается на бухгалтерскую справку, в которой, как правило, указывается:

лимит для конкретных сотрудников согласно приказу руководителя;

фактически произведенные расходы в соответствии с распечаткой оператора связи;

расчет величины превышения лимита;

бухгалтерские записи по расходам в пределах лимита и сверхлимитным возмещаемым сотрудниками переговорам.

Согласно детализированному счету оператора связи ООО МобилТелеком сумма расходов по номеру 8-916-111-22-33 за март г. составила 1180 руб. в том числе НДС – 180 руб.

Лимит расходов на сотовую связь Иванова И.И. на г. по приказу от 13.01.12 г. № 11 равнялся 1000 руб.

Сверхлимитная величина расходов на сотовую связь в сумме 180 руб. (в том числе НДС – 27 руб.) подлежит удержанию из заработной платы Иванова И.И.

Для обоснования расчета сверхлимитных расходов на сотовую связь составляется бухгалтерская справка.

На основании справки бухгалтер организации отразит в учете следующие бухгалтерские записи:

Д-т 60, К-т 51 – 1180 руб. (в том числе НДС – 180 руб.) – перечислены средства оператору связи на основании выписки банка, счета оператора услуг связи;

Д-т 20 (26, 44), К-т 60 – 847 руб. – отражена стоимость услуг связи в составе прочих расходов на основании детализированного счета за услуги, бухгалтерской справки-расчета;

Д-т 19, К-т 60 – 153 руб. – отражен НДС по услугам связи, использованным в производстве;

Д-т 73, К-т 60 – 180 руб. – отражена задолженность сотрудника за личные телефонные переговоры (с долей НДС, относящегося к стоимости личных переговоров), на основании детализированного счета за услуги, бухгалтерской справки-расчета;

Д-т 68, К-т 19 – 153 руб. – принят к вычету НДС по услугам в доле, относящейся к переговорам сотрудника производственного характера, на основании бухгалтерской справки-расчета, счета-фактуры, выписки банка;

Д-т 70, К-т 73 – 180 руб. – удержана из заработной платы задолженность сотрудника за сверхлимитные телефонные переговоры.

Налог на доходы физических лиц

Пунктом 1 ст. 210 НК РФ предусмотрено, что при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

Согласно п.п. 1 п. 2 ст. 211 НК РФ к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах. При использовании сотрудником мобильной связи, оплаченной организацией, дохода, предусмотренного указанной статьей, у сотрудника не возникает, поскольку услуги по предоставлению мобильной связи в таких случаях оказываются в интересах организации, а не налогоплательщика – физического лица.

В качестве стоимости служебных переговоров, освобождаемой от обложения налогом на доходы физических лиц, используется тот же установленный организацией экономически обоснованный лимит. При этом Минфин России настаивает на том, что для освобождения от обложения НДФЛ сумм оплаты мобильной связи в организации должен проводиться анализ проведенных переговоров в части использования установленного лимита разговоров в служебных целях (письмо от 13.10.10 г. № 03-03-06/2/178). Такой анализ становится возможным только при наличии детализированного отчета оператора мобильной связи о проведенных переговорах.

В случае использования мобильной связи в личных интересах у сотрудника возникает доход в натуральной форме в виде оплаты организацией услуг мобильной связи, подлежащий обложению налогом на доходы физических лиц в соответствии с положениями ст. 211 НК РФ.

Звонки в нерабочее время

Налоговое законодательство разрешает признавать в качестве прочих расходов затраты на телефонные услуги и не ставит каких-либо условий для признания таких затрат (п.п. 25 п. 1 ст. 264 НК РФ). Тем не менее производственная необходимость налоговых расходов – это источник разногласий с налоговыми органами в случае, когда разговоры осуществляются в нерабочее время, отпуске, праздничные и выходные дни.

Арбитражная практика подтверждает, что затраты на телефонные переговоры, осуществленные в производственных целях во время нахождения сотрудника на отдыхе, в том числе в официально установленные выходные и праздничные дни и в период отпуска, могут учитываться в расходах.

В постановлении ФАС Московского округа от 19.01.09 г. № КА-А40/12732-08 суд указал на то, что использование налогоплательщиком сотовой связи вне рабочего времени не свидетельствует об отсутствии производственной направленности таких расходов. Налогоплательщик представил должностные инструкции, приказы об использовании мобильной связи отдельными должностными лицами во внерабочее время.

К аналогичному мнению пришли арбитры в постановлении ФАС Северо-Западного округа от 20.07.07 г. № А05-692/2007, указав, что осуществление телефонных переговоров по окончании рабочего времени само по себе не свидетельствует о непроизводственном характере данных переговоров и не препятствует учету данных затрат в качестве прочих расходов, связанных с реализацией.

Международные и междугородные переговоры

На практике вопросы проверяющих нередко связаны с междугородными и международными разговорами, проведенными сотрудником по мобильному телефону. Их наличие наглядно представлено в детализированных счетах оператора связи. В этом случае налоговые органы поинтересуются, есть ли у организации иностранные или региональные контрагенты.

Отсутствие иностранных и иногородних партнеров или клиентов не позволит налогоплательщику доказать свою позицию даже в суде (постановления ФАС Московского округа от 19.01.09 г. № КА-А40/12732-08, ФАС Северо-Западного округа от 22.03.07 г. № А56-46376/2005). В этом случае затраты не могут быть признаны экономически обоснованными, а это означает невыполнение необходимых условий признания затрат в налоговом учете (п. 1 ст. 252 НК РФ).

Тем не менее производственный характер переговоров возможно доказать и иными аргументами. Организация может проводить маркетинговые исследования с целью освоения новых рынков сбыта, искать потенциальных клиентов, интересоваться условиями международных выставок, посещение которых напрямую может быть связано с развитием деятельности организации. Причин может быть множество, основным здесь является обоснованность затрат. Если организация аргументирует свое мнение, разногласия можно будет уладить на этапе проверки, если же налоговая служба не прислушается к доводам организации, свою позицию придется отстоять в суде. Наличие положительной арбитражной практики по этому вопросу, с одной стороны, свидетельствует о его противоречивости, с другой стороны, позволяет рассчитывать на положительное решение арбитров (постановления ФАС Московского округа от 30.12.08 г. № КА-А40/12225-08, ФАС Поволжского округа от 26.09.06 г. № А65-25083/05, ФАС Северо-Западного округа от 14.04.08 г. № А56-50466/2006).

За красоту, как известно, приходится платить. Распространяется это утверждение и на «красивые» номера, которые организация может купить и отдать в распоряжение сотруднику. Операторы связи предусматривают за такой номер дополнительную оплату. Как в этом случае учесть понесенные расходы, можно ли признать их экономически обоснованными?

В письме от 11.11.11 г. № 03-11-06/2/159 Минфин России ответил на этот вопрос утвердительно, разъяснив, что можно учесть в расходах затраты на легко запоминающийся номер телефона, приобретенный для производственных целей.

Вывод чиновников понятен. «Красивый» номер привлекает больше внимания и легко запоминается, а, значит, его приобретение позволит увеличить число клиентов, что, несомненно, направлено на рост продаж и положительно повлияет на развитие бизнеса в целом.

Развитие технологий в сфере сотовой связи может повлечь за собой возникновение и других вопросов о возможности учета расходов на оплату мобильной связи. Если новые услуги связи повлияют на увеличение клиентуры, расширение бизнеса и рост конкурентоспособности, их налоговый и бухгалтерский учет будет безопасен для организации.

Положение об использовании корпоративной сотовой связи(подпись, должность, Ф.И.О.)

"___"________ ____ г.

Положение об использовании корпоративной сотовой связи 1. Общие положения1.1. Положение об использовании корпоративной сотовой связи работниками ____ "______________" (далее - Работодатель и Положение) определяет порядок использования и предоставления работникам права пользования номерами и всеми услугами корпоративной сотовой связи.

1.2. Право пользования номерами корпоративной сотовой связи предоставляется работникам за счет Работодателя в целях более эффективного использования имеющихся ресурсов для оперативного решения вопросов производственной деятельности.

1.4. Настоящее Положение обязательно для работников, использующих номера корпоративной сотовой связи. Каждый такой работник подлежит ознакомлению с Положением под роспись в журнале учета пользователей сотовой связи.

1.5. Локальные нормативные акты Работодателя и условия трудовых договоров с работниками, регламентирующие предоставление права пользования корпоративной сотовой связью, в обязательном порядке согласовываются с бухгалтерией и юридическим отделом.

2. Основные понятия и сокращенияВ настоящем Положении применяются следующие основные понятия и сокращения:

номер корпоративной сотовой связи - телефонная карта (SIM-карта) с закрепленным за ней абонентским номером, пользование которой осуществляется в рамках корпоративной сети Работодателя;

пользователь корпоративной сотовой связи - штатный работник или привлекаемый по договору сотрудник Работодателя, которому предоставлено право пользования номером корпоративной сотовой связи;

координатор - заместитель директора по общим вопросам (или иное лицо, уполномоченное директором, координирующее предоставление корпоративной сотовой связи пользователям Работодателя);

лимит - денежное ограничение на расходы сотовой связи за определенный период времени - один месяц (квартал, год);

структурные подразделения - подразделения Работодателя, имеющие свою лицевую карточку и оплачивающие с нее услуги сотовой связи за работников соответствующих подразделений.

3. Пользователи сотовой связи Работодателя3.1. Пользователями корпоративной сотовой связи Работодателя являются лица, занимающие должности:

- руководителя структурного подразделения;

- специалиста отдела связи и Интернета;

- водителей автотранспортной службы;

Указанный список не является исчерпывающим и может быть дополнен распоряжением Работодателя.

3.2. Перечень и диапазон лимитов каждой категории пользователей утверждаются приказами Работодателя.

4. Выделение номера корпоративной сотовой связи4.1. Работникам, указанным в п. 3.1 Положения, номер корпоративной сотовой связи выделяется или возвращается ими на основании служебной записки непосредственного руководителя работника.

4.2. Служебная записка должна содержать: Ф.И.О. работника, должность и обоснование размера лимита в пределах утвержденного диапазона.

4.3. Служебные записки о выделении номера корпоративной сотовой связи (Приложение N 1) представляются координатору.

5. Порядок получения номера корпоративной сотовой связи и его использования5.1. Получение номера корпоративной сотовой связи осуществляется по распоряжению координатора у начальника отдела связи и Интернета (кладовщика и т.д.).

5.2. При получении номера сотовой связи работник обязан оформить заявление (Приложение N 2) об ознакомлении с установленным ему лимитом и обязательстве возмещения суммы, превышающей установленный лимит, в кассу Работодателя.

5.3. Лимит пользования корпоративной сотовой связью устанавливается на квартал (полугодие, год) приказом директора. Неиспользованный в течение месяца (квартала, года) остаток лимита аннулируется.

5.4. При превышении пользователями корпоративной сотовой связи установленного лимита разница возмещается из личных средств пользователя. Возмещение перерасходованных средств за использование сотовой связи осуществляется пользователем в кассу Работодателя на основании данных отдела связи и Интернета.

5.5. С момента выделения и до прекращения использования номера пользователь корпоративной сотовой связи обязан находиться на связи в рабочее время или во время выполнения задания Работодателя.

6. Учет расходования средств и информирование пользователей6.1. Учет расходования средств за использование сотовой связи ведет отдел связи и Интернета.