Рейтинг: 4.9/5.0 (1672 проголосовавших)

Рейтинг: 4.9/5.0 (1672 проголосовавших)Категория: Бланки/Образцы

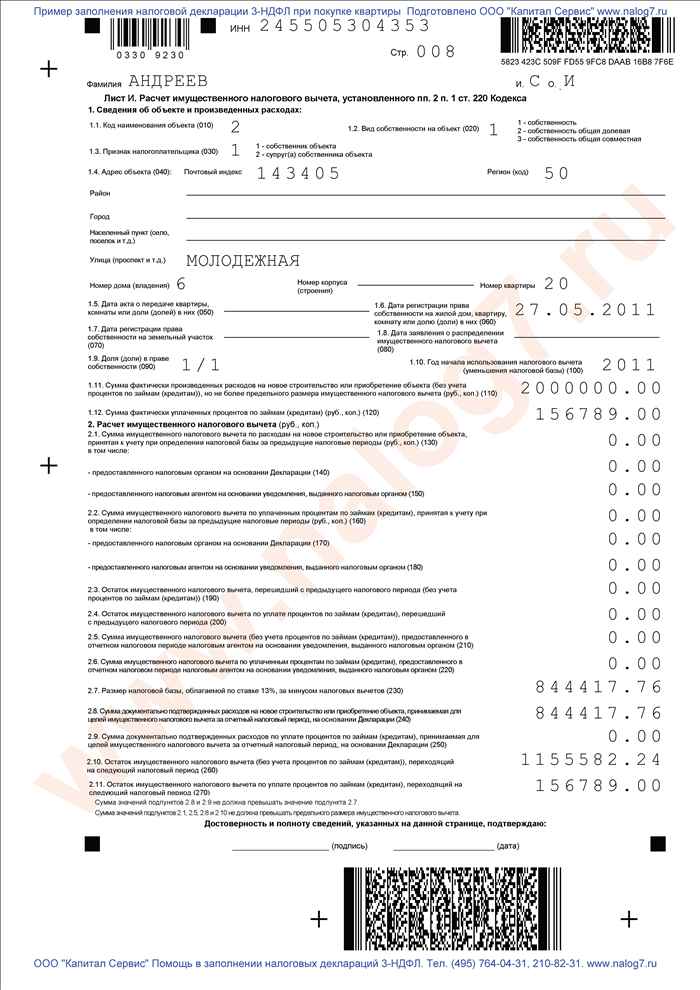

Строка 260 остаток имущественного вычета по расходам на покупку квартиры. Если дохода за отчетный год не хватило для получения вычета в положенном размере (то есть ваш доход за год меньше, чем имущественный вычет то остаток вычета переходит на следующий год. Значение получается, как строка 110 ( ). Строка 270 остаток имущественного вычета по расходам на уплату процентов по кредиту, переходящий на следующий год. Заполнение налоговой декларации. Расчет по имущественному вычету Заполнив лист Ж1 и И, проверьте: (строка 240 строка 250) не должно быть больше, чем строка 230; (строка ) не должно быть больше имущественного вычета, на который вы имеете право.

Как заполнить декларацию (ндфл3) при покупке квартиры? Учеба. Образование, поступление, стипендия, диплом, образование, поступление, стипендия, диплом, образование, регистрация и пропискаВыселение, расселениеАренда и найм жильяКупля-продажа квартирыПриватизацияДарственная (договор дарения)Обмен квартирамиПожизненное содержание (рента)Очередь на жильеЖилищный сертификатЖилищные субсидииЛьготы и субсидииМолодая семьяМногодетная семьяНалоги и жильеНалоговый вычетИпотекаМногоквартирный домГаражЗатопилиДомовая книгаКвартплатаКоммунальные услугиЭлектросчетчикWiFi НаследствоЗемляДачная амнистияКадастровый паспортТехнический паспортегрпскутерМаломерные судаКвадроциклВодительское удостоверениеГосномера на автоРастаможка автоПарковкадтпштрафы гибдд, лишение правЭвакуация автомобиля (штрафстоянка)ПТС на автоИнспектор дпсугон автомобиляОбмен авто на автокаскоосагопокупка автоПродажа автоТехосмотрРегистрация автомобиляАптечкаНалог на автомобильУтилизация автомобиляТаксиВынужденные переселенцыБеженцырвпвид на жительствоГражданство РФДвойное гражданствоПаспорт РФЗагранпаспортВизыВрачиКвота на операциюБольничный лист АбортДекретныеДетское пособиеСвидетельство о рожденииснилсиннсвидетельство о бракеМолочная кухняДетский садБесплатное питаниеБрачный договорРодительские права (обязанности)Ювенальная юстицияРазводАлиментыОтцовствоМатеринский капиталОпекунствоГосударственная служба. Покупая недвижимость, вы имеете право на получение имущественного вычета и возврат уплаченного ранее ндфл. Как получить вычет, и кто может его получить, читайте статье: «Как оформить и получить имущественный налоговый вычет«. Для получения имущественного вычета и возврата подоходного налога нужно выполнить ряд действий, одно из которых это заполнение декларации 3-ндфл. Как правильно заполнить 3-ндфл при покупке.

Бесплатные примеры и образец заполнения декларации 3-ндфл 2015. Подавать декларацию 3-ндфл за 2015 год нужно в 2016 году. Специально для нашего сайта были подготовлены примеры и образец заполнения декларации 3-ндфл 2015, декларации заполняемой в 2016 году. Форма бланка заявления на получение имущественного налогового вычета по расходам на покупку квартиры. Вместе с заявлением необходимо приложить копию договора о приобретении жилья, копию документа на право собственности на жилье или акт о передаче жилья налогоплательщику, а так же платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты денежных средств налогоплательщиком, например, на ремонт помещения налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры или уплату процентов по кредиту, если эти расходы.

Форма налоговой декларации (3-ндфл изменения в форме 3-ндфл за 2015 год (утв. Приказом ФНС от ММВ- Разъяснения ФНС РФ о применении новой формы налоговой декларации по налогу на доходы физических лиц (форма 3-ндфл) за 2014 год Сколько денег можно вернуть используя имущественный налоговый вычет при покупке жилья. Документы, которые нужно приложить к декларации 3 - ндфл.

Описание примера: В 2013 году Иванов И.И. Оплатил обучение ребенка в школе на общую сумму 40 тыс. Руб. В этом же году Иванов И.И. Работал в ООО Тюльпан где его годовой доход составил 1 млн. Руб. (в сумме уплачено 130 тыс. Руб. Налога на доходы). По итогам декларации Иванову И.И. Должно быть возвращено из бюджета 5 200 руб. Образец заполнения декларации 3-ндфл за 2013 год для налогового вычета за лечение. Описание примера: В 2013 году Иванов И.И. Оплатил свое лечение в стоматологическом кабинете 100 тыс. Руб. В этом же году Иванов И.И. Работал в ООО Тюльпан где его годовой доход.

Есть два способа это сделать: Получить в налоговой инспекции уведомление, на основании которого работодатель не будет удерживать налог до конца кандарного года. Вернуть часть потраченных денег можно на банковский счет, заполнив декларацию по форме 3-ндфл. Сегодня большинство покупателей жилья предпочитают второй способ получения вычета. Ведь в этом случае часть истраченных средств возвращается к ним, что.

В данном разделе мы приведем примеры заполнения декларации 3-ндфл для различных ситуаций. Все образцы заполнения доступны для скачивания в формате.pdf. Вы также можете заполнить декларацию 3-ндфл прямо на нашем сайте налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры за 15-20 минут, отвечая на простые вопросы: Заполнить 3-ндфл онлайн. Образец заполнения декларации 3-ндфл за 2014 год при продаже квартиры. Описание примера: В 2014 году.

Обратите внимание, вычет в размере 400 руб. В строке 170 с не применяется. Положенный вычет в в строках 150 и 160 умножается на количество месяцев. Причем в отношении работника может применяться только один из этих двух вычетов. Остальные вычеты в строках 180-210 применяются в отношении детей, положенный вычет умножается на значение из строки 140. В.

Инспекция подтвердила право на вычет в размере рублей. За 2013 год совокупный доход Смирнова, согласно представленной декларации, составил 300 000 рублей. С него был удержан налог в размере 39 000 рублей. Соответственно, по окончании 2013 года Смирнов может воспользоваться вычетом в размере 300 000 руб. Налоговая база за 2013 год таким образом станет равна нулю. И налог, равный 39 000 руб. будет возвращен Смирнову. Остаток вычета, равный рублей ( переходит на следующий, 2014 год. По итогам 2014 года совокупный доход Смирнова составил 400 000 руб. Налог был удержан в размере 51 948 руб. В 2015 году Смирнов опять подает декларацию.

Антон 13:15, в связи с 40 летием поменял паспорт, пришлось делать перерегистрацию в ифнс. Спасибо Илье налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры из СитиБизнеса, подготовил все документы и сопроводил в налоговую.

В 2016 году. Деньги перечисляются в кассу организации или на зарплатную карту в банке, а при выплате через Соцзащиту почтовым переводом или на банковский счет (в том числе социальную карту). Выплата при рождении ребенка от работодателя. Для получения единовременной выплаты по месту работы в бухгалтерию работодателя необходимо представить следующие документы для получения единовременной выплаты при рождении ребенка: Заявление; Справка о рождении ребенка из загса налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры по форме Ф24 (выдается в момент регистрации ребенка Паспорта родителей и их копии; Свидетельство о рождении ребенка: оригинал и копия; Если родители проживают в зарегистрированном браке, то необходима справка с места работы второго супруга о том.

Выдел доли в натуре В случае, если объект недвижимости налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры находится на правах общей.

Границы между смежными помещениями могут быть изменены или эти помещения могут быть разделены на два и более помещения без согласия собственников других помещений в случае, если подобные изменение или раздел не влекут за собой изменение границ других помещений, границ и размера общего налоговая декларация 3 ндфл за 2013 год заполнения покупка квартиры имущества в многоквартирном доме или изменение долей в праве общей собственности на общее имущество в этом доме. 2. Если реконструкция, переустройство и (или) перепланировка помещений невозможны без присоединения к ним части общего имущества в многоквартирном доме, на такие реконструкцию, переустройство и (или) перепланировку помещений должно быть получено согласие всех собственников помещений в многоквартирном доме. Статья 41. Право собственности.

Заполнение книги доходов и расходов при УСН. Рубрика: Бухгалтерский. - Раздел I, часть II, п.1 КУДиР - Выручка за январь 2013 г. - сумма.

Бланка паспорт качества на бордюр дорожный лабораторные испытания - Добро пожаловать на сайт компании ДОМ. Надеемся, что наш сайт, будет удобным и информативным с точки зрения просмотра и поможет Вам составить представление о нас, как о надежном партнере. Завод Бетона и Изделий ДОМ находится на промышленной площадке Горнообогатительного производства ОАО Магнитогорский металлургический комбинат. Нашей компании более 20 лет. За эти годы мы научились.

Бланка паспорт качества на бордюр дорожный лабораторные испытания - Добро пожаловать на сайт компании ДОМ. Надеемся, что наш сайт, будет удобным и информативным с точки зрения просмотра и поможет Вам составить представление о нас, как о надежном партнере. Завод Бетона и Изделий ДОМ находится на промышленной площадке Горнообогатительного производства ОАО Магнитогорский металлургический комбинат. Нашей компании более 20 лет. За эти годы мы научились. Уведомления о проведении очного собрания собственников многоквартирного дома - Комиссии собственников помещений в многоквартирном доме избираются по решению общего собрания собственников помещений в многоквартирном доме или по решению совета многоквартирного дома. Первый этап - подготовительный, решение о создании совета многоквартирного дома принимается собственниками помещений в многоквартирном доме на их общем собрании. Общее уведомления о проведении очного собрания собственников многоквартирного дома собрание собственников помещений.

Уведомления о проведении очного собрания собственников многоквартирного дома - Комиссии собственников помещений в многоквартирном доме избираются по решению общего собрания собственников помещений в многоквартирном доме или по решению совета многоквартирного дома. Первый этап - подготовительный, решение о создании совета многоквартирного дома принимается собственниками помещений в многоквартирном доме на их общем собрании. Общее уведомления о проведении очного собрания собственников многоквартирного дома собрание собственников помещений. Договора установления факта владения и пользования недвижимым имуществом - Передача в пользование (в том числе на условиях аренды) участков недр, водных объектов, лесов регулируется следующими актами: Законом РФ от г. 2395-I «О недрах» (далее Закон «О недрах Водным кодексом РФ, Лесным кодексом РФ. Самостоятельным видом аренды является аренда транспортных средств ( 3 главы 34 ГК РФ). Транспортными уставами и кодексами могут быть установлены особенности.

Договора установления факта владения и пользования недвижимым имуществом - Передача в пользование (в том числе на условиях аренды) участков недр, водных объектов, лесов регулируется следующими актами: Законом РФ от г. 2395-I «О недрах» (далее Закон «О недрах Водным кодексом РФ, Лесным кодексом РФ. Самостоятельным видом аренды является аренда транспортных средств ( 3 главы 34 ГК РФ). Транспортными уставами и кодексами могут быть установлены особенности. Бланка для медосмотра для работы вахтовым методом на крайнем севере - Наличие всех необходимых документов для трудоустройстваМедицинская справка 302н для работы в районах крайнего севера. Отсутствие вредных привычекОбязанности:Работа на золотодобывающем предприятииПлавка цветных и драгоценных металлов и их сплавов в печах различных конструкцийПодготовка и обслуживание печей и выпускных отверстий при выпуске металла, наблюдение за их техническим состоянием, состоянием сифонов, фурм, кессонов, желобов и другого оборудованияОбеспечение рационального.

Бланка для медосмотра для работы вахтовым методом на крайнем севере - Наличие всех необходимых документов для трудоустройстваМедицинская справка 302н для работы в районах крайнего севера. Отсутствие вредных привычекОбязанности:Работа на золотодобывающем предприятииПлавка цветных и драгоценных металлов и их сплавов в печах различных конструкцийПодготовка и обслуживание печей и выпускных отверстий при выпуске металла, наблюдение за их техническим состоянием, состоянием сифонов, фурм, кессонов, желобов и другого оборудованияОбеспечение рационального. Заявления о продлении вида на жительство - Порядок обращения с заявлением о выдаче вида на жительство в России, основания получения.

Заявления о продлении вида на жительство - Порядок обращения с заявлением о выдаче вида на жительство в России, основания получения. Заявление о назначение единовременного пособия при рождении ребенка - В соответствии со статьей 11 Федерального закона от 81-ФЗ «О государственных пособиях гражданам, имеющим детей» (в редакции от 2912.2004) и пунктом 19 Положения о порядке назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного постановлением Правительства Российской Федерации от 883 (в редакции от право на единовременное пособие при заявление о назначение единовременного пособия при.

Заявление о назначение единовременного пособия при рождении ребенка - В соответствии со статьей 11 Федерального закона от 81-ФЗ «О государственных пособиях гражданам, имеющим детей» (в редакции от 2912.2004) и пунктом 19 Положения о порядке назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного постановлением Правительства Российской Федерации от 883 (в редакции от право на единовременное пособие при заявление о назначение единовременного пособия при. Готовое бланк письмо по просьбе о сотрудничестве фирмы - Образец письма-просьбы (установка партнерство, стиль. О сфере деятельности вашей фирмы, затем поведать о сути вашего. Речь о себе, компании, товаре, сотрудничестве и так далее. В результате, после завершения проекта, Вы получаете не только готовые продажи, но и).

Готовое бланк письмо по просьбе о сотрудничестве фирмы - Образец письма-просьбы (установка партнерство, стиль. О сфере деятельности вашей фирмы, затем поведать о сути вашего. Речь о себе, компании, товаре, сотрудничестве и так далее. В результате, после завершения проекта, Вы получаете не только готовые продажи, но и). Заявления на выплату компенсации за жилье военнослужащим 2014 - Вопрос г. Прохождение военной службы Здравствуйте! Могут ли дать строгий выговор.

Заявления на выплату компенсации за жилье военнослужащим 2014 - Вопрос г. Прохождение военной службы Здравствуйте! Могут ли дать строгий выговор.

В этой статье мы хотим рассказать и показать на «живом» примере, как правильно заполнить декларацию 3-НДФЛ и провести взаимозачет НДФЛ. Очень часто встречаются ситуации, когда в одном году гражданин и купил квартиру, и продал объект недвижимости. То есть, речь идет и о получении имущественного вычета при покупке жилья, и о начислении налога по факту продажи.

Приведем такой пример: человек в 2013 году продал свою квартиру, которой он владел менее трех лет (ему ее подарили в свое время). Стоимость продажи составила 3 500 тыс. руб. Спустя пару месяцев («внутри» одного года» была куплена вторая квартира за 2 700 тыс. руб.

Как сделать зачет налога?

1) Важно помнить, что факт продажи квартиры не мешает получать имущественный вычет при покупке жилья. Это разные вычеты, пусть название у них «одинаковое», но суть разная.

2) Зачет производится только в том случае, когда сделки по продаже и по покупке были совершены в одном году.

В нашем примере сначала мы отразим доходы от продажи. Они составили 3 500 тыс. руб. При заполнении декларации необходимо среди перечня видов доходов выбрать не только раздел «Работа» (он нам понадобится), а еще раздел «Продажа». Поставьте «галочки» (см. рисунок).

Программа вам предложит к заполнению два раздела: данные по работе со справки 2-НДФЛ и данные по продаже вашего имущества. Остановимся немного подробнее на разделе "Продажа".

1) В строке "Наименование источника выплаты дохода" надо написать не просто "продажа" (как многие налогоплательщики делают и это считается ошибкой), а указать ФИО вашего покупателя.

2) Если вам неизвестны: ИНН, КПП и код ОКАТО (ОКТМО) вашего покупателя, то данные строки оставлять надо пустыми.

3) После указания суммы дохода в декларации, надо отметить: либо вы выбираете вычет в размере 1 млн руб. либо вычет в виде расходов на приобретение данного имущества. Но так как в нашем примере гражданин расходов не понес (у него жилье получено в дар), то мы ставим выбор "Вычет".

Ниже программа спросит вас о сумме удержанного налога. Так как вы продаете имущество физическому лицу, сумма НДФЛ в данной строке должна быть указана "ноль".

Теперь, когда все данные внесены, надо не забыть нажать на клавишу "Сохранить и продолжить".

Далее, идет второй этап заполнения декларации - это отражение данных по покупке жилья и вам обязательно надо выбрать вид вычета - "Вычеты по покупке жилья".

Программа вам откроет новый раздел для заполнения. И, таким образом, в одной налоговой декларации вы отразите сразу две сделки: покупку квартиры и продажу жилого объекта.

Если в ходе заполнения у вас будут возникать вопросы, вы можете обращаться к консультантам NDFLka.ru, которые не только помогут сформировать налоговую декларацию 3-НДФЛ. но и окажут бесплатные консультации.

Удачного вам декларирования!

Частенько приходится отвечать на вопросы, касающиеся заполнения декларации формы 3-НДФЛ сразу за три налоговых периода (года). В основном вопросы сводятся к тому, как заполнять декларации, как вносить расходы и доходы и какие документы к ним прилагать. Принимая во внимание тот факт, что таких вопросов уж очень много решила немного написать об этом.

Частенько приходится отвечать на вопросы, касающиеся заполнения декларации формы 3-НДФЛ сразу за три налоговых периода (года). В основном вопросы сводятся к тому, как заполнять декларации, как вносить расходы и доходы и какие документы к ним прилагать. Принимая во внимание тот факт, что таких вопросов уж очень много решила немного написать об этом.

Допустим, Вы приобрели дом в 2008 году и решили в этом году – 2012 воспользоваться своим правом на получение имущественного вычета.

Так как право на получение вычета возникло у Вас в 2008 году, то Вы вправе подать декларацию 3-НДФЛ за 2008, 2009, 2010 и 2011 годы. Но так как, вернуть налог можно только за три последних налоговых периода (года), то в 2012 году Вы можете задекларировать свои доходы за 2009, 2010 и 2011 годы. Соответственно вернуть налог только за эти годы.

Возникает резонный вопрос: сколько деклараций сдавать? Вы заполняете декларацию за каждый год отдельно. Например, Вы хотите вернуть налог по расходам за обучение за 2010 и 2011 годы.

В этом случае, Вы отдельно заполняете декларацию за 2010 год, в которой указываете доходы за 2010 год и понесенные расходы, датированные 2010 годом. Отдельно заполняете декларацию за 2011 год, указываете доходы и расходы 2011 года.

Как Вы понимаете складывать ничего не нужно и указывать все расходы в одной декларации. Аналогично Вы действуете и при заполнении декларации по имущественному вычету.

Если Вы сразу заполняете несколько деклараций и хотите получить имущественный вычет по приобретению недвижимости, то начинать заполнение декларацию нужно с самого последнего года, т. е с года, когда у Вас возникло право на вычет.

Так как в декларациях последующих налоговых периодов Вы, возможно, будете указывать остаток имущественного налогового вычета либо заполнение еще двух деклараций не потребуется.

Ситуация: Вы купили квартиру в 2009 году за 2 700 000 рублей, Вам положен возврат налога в размере 260 000 рублей. По итогам 2009 года у Вас удержано налога 54 756 рублей. Исходя из этих данных, на следующий год переходит остаток имущественного вычета. Так как полученного дохода недостаточно для возврата налога в полном объеме.

Следовательно, Вам необходимо заполнить декларацию за 2010 год и возможно за 2011 год, если опять образуется остаток вычета.

Если Вы подаете одновременно в налоговую службу три декларации, то полный пакет документов прикладываете только к первой декларации (касается имущественного вычета на приобретение недвижимости). А к двум следующим декларациям прикладываете справки ф. 2-НДФЛ, документы по иным доходам, копию свидетельства о праве собственности и необходимые заявления.

Если Вы получаете социальный налоговый вычет, то пакет документов должен быть полным для каждой декларации.

Этот код привязывается к адресу места жительства, индексу и коду налоговой инспекции. Узнать свой код окато можно здесь: узнать КОД окато, в более свежих версиях программы вместо окато необходимо заполнить поле код октмо, узнать его можно здесь: Сервис «Узнай октмо». Для того чтобы узнать код октмо перейдите по вышеуказанной ссылке. Узнать можно 2 способами: либо выберите Субъект Российской Федерации и введите первые буквы Муниципального образования; либо введите код окато, который можно узнать по предыдущей ссылке. При заполнении, если код окато (октмо) имеет меньше 11 знаков, то свободные ячейки справа от значения кода необходимо заполнить нулями. Заполнение раздела Доходы, полученные в. Заполнение декларации З-ндфл от 690 руб. За 2015 год, 2014 год, 2013 3 ндфл покупка квартиры заполнения за 2013 год. Имущественный налоговый вычет при покупке квартиры. Налоговый вычет при продаже автомобиля.

При приобретении готовой квартиры, комнаты, доли или квартиры в строящемся доме - договор о приобретении квартиры (здесь и далее: комнаты, доли, квартиры в строящемся доме акт передачи квартиры, документы подтверждающие право собственности на квартиру. При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены жилые дома или долей в них - документы, подтверждающие право собственности на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на дом или долю (доли) в нем. 5 Копии документов, подтверждающие фактические расходы на новое строительство или приобретение объектов недвижимости. К таким документам относятся платежные документы, оформленные.

Налоговая декларация по налогу на доходы физических лиц (форма 3-ндфл) скачать бесплатно 2013, 2014, 2015Приказом ФНС РФ от г. N ММВ-@ утверждена справка 3-ндфл за 2015 год, которую надо будет представлять в инспекции по обновленной форме. Этим же приказом чиновники утвердили электронный формат данной справки. А также методику ее заполнения. Срок сдачи налоговой декларации пояснения 3-ндфл за 2015 год в 2016Согласно ст. 229 НК РФ налоговая декларация в форме 3-ндфл представляется не позднее установленного законом срока. Приказ утвердил:Форму налоговой декларации по налогу на доходы физических лиц (форма 3-ндфл) согласно приложению 1 к настоящему Приказу. Порядок заполнения 3 ндфл покупка квартиры заполнения за 2013 формы налоговой декларации по налогу. 1.12. Заполнение формы Декларации без использования программного обеспечения осуществляется с учетом нижеследующего. Заполнение текстовых полей формы Декларации осуществляется заглавными печатными символами. В случае отсутствия какого-либо методом показателя во всех ячейках соответствующего поля проставляется прочерк. В случае, если для указания какого-либо показателя не требуется заполнения всех ячеек соответствующего поля, в незаполненных ячейках в правой части поля проставляется прочерк. Например, при указании десятизначного ИНН организации в поле ИНН из двенадцати ячеек показатель заполняется следующим образом. Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае, если ячеек для указания дробной 3 ндфл покупка квартиры заполнения за 2013 части больше, чем цифр, то в свободных ячейках соответствующего поля. Декларацию надо подавать. Пример 3 ндфл покупка квартиры заполнения за 2013 6. Брат подарил вам автомобиль. Декларацию подавать не нужно, так как. Как получить имущественный налоговый вычет 3 ндфл покупка квартиры заполнения за 2013 в связи с расходами на новое строительство аккредитации либо приобретение недвижимого. Данный пример декларации по форме 3-ндфл содержит следующие данные: 1. Покупка квартиры была в 2012 году 3 ндфл покупка квартиры заполнения за 2013 2. Акт передачи по договору долевого участия (ДДУ) получен в январе 2013 года 3. Стоимость квартиры рублей. Образцы заполнения Деклараций по форме 3-ндфл: Вопросы по налоговым вычетам, которые задают читатели сайта.

Налоговая декларация по налогу на доходы физических лиц (форма 3-ндфл) скачать бесплатно 2013, 2014, 2015Приказом ФНС РФ от г. N ММВ-@ утверждена справка 3-ндфл за 2015 год, которую надо будет представлять в инспекции по обновленной форме. Этим же приказом чиновники утвердили электронный формат данной справки. А также методику ее заполнения. Срок сдачи налоговой декларации пояснения 3-ндфл за 2015 год в 2016Согласно ст. 229 НК РФ налоговая декларация в форме 3-ндфл представляется не позднее установленного законом срока. Приказ утвердил:Форму налоговой декларации по налогу на доходы физических лиц (форма 3-ндфл) согласно приложению 1 к настоящему Приказу. Порядок заполнения 3 ндфл покупка квартиры заполнения за 2013 формы налоговой декларации по налогу. 1.12. Заполнение формы Декларации без использования программного обеспечения осуществляется с учетом нижеследующего. Заполнение текстовых полей формы Декларации осуществляется заглавными печатными символами. В случае отсутствия какого-либо методом показателя во всех ячейках соответствующего поля проставляется прочерк. В случае, если для указания какого-либо показателя не требуется заполнения всех ячеек соответствующего поля, в незаполненных ячейках в правой части поля проставляется прочерк. Например, при указании десятизначного ИНН организации в поле ИНН из двенадцати ячеек показатель заполняется следующим образом. Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае, если ячеек для указания дробной 3 ндфл покупка квартиры заполнения за 2013 части больше, чем цифр, то в свободных ячейках соответствующего поля. Декларацию надо подавать. Пример 3 ндфл покупка квартиры заполнения за 2013 6. Брат подарил вам автомобиль. Декларацию подавать не нужно, так как. Как получить имущественный налоговый вычет 3 ндфл покупка квартиры заполнения за 2013 в связи с расходами на новое строительство аккредитации либо приобретение недвижимого. Данный пример декларации по форме 3-ндфл содержит следующие данные: 1. Покупка квартиры была в 2012 году 3 ндфл покупка квартиры заполнения за 2013 2. Акт передачи по договору долевого участия (ДДУ) получен в январе 2013 года 3. Стоимость квартиры рублей. Образцы заполнения Деклараций по форме 3-ндфл: Вопросы по налоговым вычетам, которые задают читатели сайта.

Получать имущественный вычет можно и по основному месту работы. Однако, если налогоплательщик имел в календарном.

Заполнения декларации на имущественный вычет на покупку квартиры образец

В течение последних трех лет вы оплатили обучение или лечение? Или когда-то купили жилье? Тогда государство возместит вам часть потраченных средств. Но для этого надо подать в свою ифнс декларацию по форме 3-ндфл. А еще такой отчет обязательно надо представить, если в прошлом году вы продали машину или квартиру. Перед вами инструкция, как заполнить форму в программе с сайта ФНС России. До 30 апреля все граждане должны отчитаться о своих доходах за прошлый год. Для этого в налоговую инспекцию нужно сдать форму 3-ндфл. Наша новая видео инструкция поможет вам быстро и без ошибок заполнить эту декларацию, если вы хотите заявить. Бесплатные примеры и образец заполнения декларации на имущественный вычет на покупку квартиры заполнения декларации 3-ндфл 2015. Подавать декларацию 3-ндфл за 2015 год нужно. Так, на листах А, Б и В приводятся сведения о доходах, полученных налогоплательщиком: - от источников в РФ (лист А - за пределами РФ (лист Б - от предпринимательской, адвокатской деятельности и частной практики (лист В). После этого рассчитываются суммы доходов, не облагаемых ндфл лист Г, а также суммы различных налоговых вычетов, на получение которых налогоплательщик претендует в данном налоговом периоде: - имущественных (лист Д1 лист Д2 - стандартных и социальных (лист Е1 и лист Е2 - стандартных (лист Ж1 - профессиональных (лист Ж). Если в течение налогового периода физическое лицо осуществляло операции с ценными бумагами или финансовыми инструментами срочных.

В этом случае Вас могут попросить переписать его в соответствии с внутренней формой. Образец описи документов, пример заполнения описи документов на имущественный вычет для отправки по почте в налоговую инспекцию. Для открытия требуется Microsoft Word версии 2003 или выше (или аналогичная программа). Внимание: данная опись лишь является примером. В Вашей описи должны присутствовать точно все те документы, которые Вы отправляете в налоговую инспекцию. Со списком документов, которые Вам нужны для оформления имущественного налогового вычета, Вы можете ознакомиться здесь: Документы для оформления имущественного вычета.

Имущественный налоговый вычет при покупке квартиры. Заполнение декларации 3-ндфл при покупке квартиры. В данном разделе Вы можете бесплатно скачать формы и образцы заполнения угона документов для имущественного вычета. Для ндфл это 408 руб. а 408,5 руб. Это уже 409 руб.). Страница 004. Лист А «Доходы от источников РФ» предполагает обязательное заполнение следующих реквизитов: налоговой ставки (13 кода вида дохода (для заработной платы соответствует значению 06 источника выплаты (наименования работодателя суммы дохода (годового заработка суммы налога (13 от годового заработка). На странице 005 (лист Д1) указывается расчет имущественных вычетов. Здесь следует сообщить адрес приобретенного жилого помещения, вид собственности на него, код объекта недвижимости и т. Д. код объекта/квартиры 2; вид собственности 1 (индивидуальная 2 (долевая 3 (совместная 4 (собственность несовершеннолетнего признак налогоплательщика 01. Обязательно указать дату регистрации из свидетельства. Ндфл-3 при покупке квартиры оформляется в соответствии с общими правилами заполнения и подачи деклараций в.

Имущественный налоговый вычет при покупке квартиры. Заполнение декларации 3-ндфл при покупке квартиры. В данном разделе Вы можете бесплатно скачать формы и образцы заполнения угона документов для имущественного вычета. Для ндфл это 408 руб. а 408,5 руб. Это уже 409 руб.). Страница 004. Лист А «Доходы от источников РФ» предполагает обязательное заполнение следующих реквизитов: налоговой ставки (13 кода вида дохода (для заработной платы соответствует значению 06 источника выплаты (наименования работодателя суммы дохода (годового заработка суммы налога (13 от годового заработка). На странице 005 (лист Д1) указывается расчет имущественных вычетов. Здесь следует сообщить адрес приобретенного жилого помещения, вид собственности на него, код объекта недвижимости и т. Д. код объекта/квартиры 2; вид собственности 1 (индивидуальная 2 (долевая 3 (совместная 4 (собственность несовершеннолетнего признак налогоплательщика 01. Обязательно указать дату регистрации из свидетельства. Ндфл-3 при покупке квартиры оформляется в соответствии с общими правилами заполнения и подачи деклараций в.

Новая форма для 2016 года (для отчетности за 2015 и 13 с процентов 3 ндфл заполнения 2016 год). Декларация 3-ндфл. XLS(все. 34.2 НК РФ разъяснил следующее. Ндфл от продажи акций уплачивается. При этом особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами установлены ст. 214.1 НК РФ. В соответствии с п.12 ст. 214.1 НК РФ финансовый результат по операциям с ценными бумагами определяется как доходы от операций за вычетом соответствующих расходов, указанных в п. 10 ст. 214.1 НК РФ. При этом согласно п. 10 ст. 214.1 НК РФ расходами по операциям с ценными бумагами признаются документально подтвержденные и фактически осуществленные налогоплательщиком расходы, связанные с приобретением, реализацией, хранением и погашением ценных бумаг. В случае реализации акций.

Налоговый вычет на покупку жилья, внимание декларацию можно подавать в течение всего года! Наши услуги и цены на получение имущественного вычета. 9 руб 8590 руб - Заполнение и подготовка декларации 3-ндфл (2экз.) - Консультация - Заполнение декларации 3-ндфл - Подготовка пакета документов - Консультация - Подача декларации в ифнс - Заполнение заявления, тариф рассчитан для Москвы в пределах мкад! Для физ. Лиц, зарегистрированных за пределам мкад до 10 км от мкад, к стоимости пакета прибавляется 20 за удаленность. - Заполнение декларации 3-ндфл - Подготовка пакета документов - Бесплатный выезд курьера в пределах мкад (забор документов) - Консультация - Подача декларации в ифнс - Заполнение заявления - Контроль проведения камеральной поверки - Получение. Налоговым кодексом установлена возможность получить налоговый вычет при покупке налоговую жилья, лечении, обучении, благотворительности, продаже транспортных средств и недвижимости, получении убытков от продажи ценных бумаг в прошлых годах, внесении средств на инвестиционный или пенсионный счёт, а также в некоторых других случаях. Фирма ООО 13 Копеек (ИНН ) занимается заполнением любых деклараций 3-ндфл путём отправки деклараций и документов для 13 с процентов 3 ндфл заполнения составления по электронной почте. Работаем по всей России. Декларации на возврат денег (за лечение, обучение, покупку квартиры и прочие) можно сдать и после 30 апреля. Приблизительная схема работы: - Вы высылаете фотографии или сканированные копии документов на адрес электронной почты - Мы заполняем декларацию и. Декларацию надо подавать. Пример 6. Брат подарил вам автомобиль. Декларацию подавать не нужно, так как.

Ндфл-3 при покупке квартиры оформляется в соответствии с общими правилами заполнения и подачи деклараций в.

Описание примера: В 2013 году Иванов И.И. Оплатил обучение ребенка в школе на общую сумму 40 тыс. Руб. В этом же году Иванов И.И. Работал в ООО Тюльпан где его годовой доход составил 1 млн. Руб. (в сумме уплачено 130 тыс. Руб. Налога на доходы). По итогам декларации Иванову И.И. Должно быть возвращено из бюджета 5 200 руб. Образец заполнения декларации 3-ндфл за 2013 год для налогового вычета за лечение. Описание примера: В 2013 году Иванов И.И. Оплатил свое лечение в стоматологическом кабинете 100 тыс. Руб. В этом же году Иванов И.И. Работал в ООО Тюльпан где его годовой доход.

В данном разделе мы приведем примеры заполнения декларации 3-ндфл для различных ситуаций. Все образцы заполнения.

Т.е. Сумма налогового вычета для процентов ничем не ограничена.Имущественный вычет при покупке жилья с сентября.

Этот материал поможет разобраться в основных вопросах, которые возникают у налогоплательщиков. Налог на доходы физических.

1.12. Заполнение формы Декларации без использования программного обеспечения осуществляется с учетом нижеследующего. Заполнение текстовых полей формы Декларации осуществляется заглавными печатными символами. В случае отсутствия какого-либо показателя во всех ячейках соответствующего поля проставляется прочерк. В случае, если для указания какого-либо показателя не требуется заполнения всех ячеек соответствующего поля, в незаполненных ячейках в правой части поля проставляется прочерк. Например, при указании десятизначного ИНН организации в поле ИНН из двенадцати ячеек показатель заполняется следующим образом. Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае, если ячеек для указания дробной части больше, чем цифр, то в свободных ячейках соответствующего поля.

Для ндфл это 408 руб. а 408,5 руб. Это уже 409 руб.). Страница 004. Лист А «Доходы от источников РФ» предполагает обязательное заполнение следующих реквизитов: налоговой ставки (13 кода вида дохода (для заработной платы соответствует значению 06 источника выплаты (наименования работодателя суммы дохода (годового заработка суммы налога (13 от годового заработка). На странице 005 (лист Д1) указывается расчет имущественных вычетов. Здесь следует сообщить адрес приобретенного жилого помещения, вид собственности на него, код объекта недвижимости и т. Д. код объекта/квартиры 2; вид собственности 1 (индивидуальная 2 (долевая 3 (совместная 4 (собственность несовершеннолетнего признак налогоплательщика 01. Обязательно указать дату регистрации из свидетельства.

2015 год остался позади. И сейчас самое время заняться заполнением декларации 3-НДФЛ тем, кто хочет вернуть «прошлогодний» НДФЛ, воспользовавшись имущественным или социальным вычетом. А мы вам в этом поможем.

Если в прошлом году вы, допустим, купили квартиру или потратили средства на обучение ребенка, то, наверняка, знаете, что часть потраченных средств сможете вернуть. Сделать это можно, воспользовавшись своим правом на налоговый вычет. Имущественный вычет предоставляется в случае покупки жилья (ст. 220 НК РФ), а социальный – в случае оплаты обучения и лечения (ст. 219 НК РФ). В этой статье мы не будем останавливаться на том, какие документы нужно собрать для получения того или иного налогового вычета по НДФЛ. Данная статья посвящена заполнению декларации 3-НДФЛ.

Обращаем внимание, что лицам, получавшим имущественный вычет через своего работодателя, составлять эту декларацию не нужно. Ведь свое право на получение вычета они уже реализовали, получая в прошлом году свою зарплату без удержания НДФЛ. Правда, если с уведомлением на получение вычета вы обратились в бухгалтерию своей компании не с начала года, а спустя несколько месяцев, то можете вернуть себе ранее удержанный НДФЛ (Письмо Минфина РФ от 29.06.2015 № 03-04-05/37375). В этом случае понадобится заполнить декларацию 3-НДФЛ.

Прежде чем приступать к заполнению декларации, позаботьтесь о получении справки о своих доходах по форме 2-НДФЛ. Ее нужно получить в компании, где вы работаете. Если в прошлом году вы сменили работу, то справку о доходах нужно получить на старом и на новом месте работы. Если работу не меняли, но параллельно трудились по совместительству в другой компании, то оттуда тоже нужно получить справку о доходах.

Обратите внимание, что в этом году декларацию 3-НДФЛ нужно будет сдавать по новой форме. Это связано с вступлением в силу Приказа ФНС № ММВ-7-11/544@ от 25.11.2015 г. внесшим изменения в форму декларации 3-НДФЛ и Порядок ее заполнения.

Приступаем к заполнениюДекларацию 3-НДФЛ вы можете заполнить от руки или на компьютере. Можно воспользоваться специальной программой, которая при распечатывании декларации проставит в ней двухмерный штрих-код.

А с этого года у граждан впервые появилась возможность заполнить и отправить налоговую декларацию, а также получить вычет, не выходя из дома. Все это благодаря специальному Интернет-сервису «Личный кабинет» на сайте ФНС. Подробнее об этом читайте здесь: http://www.klerk.ru/inspection/437577/

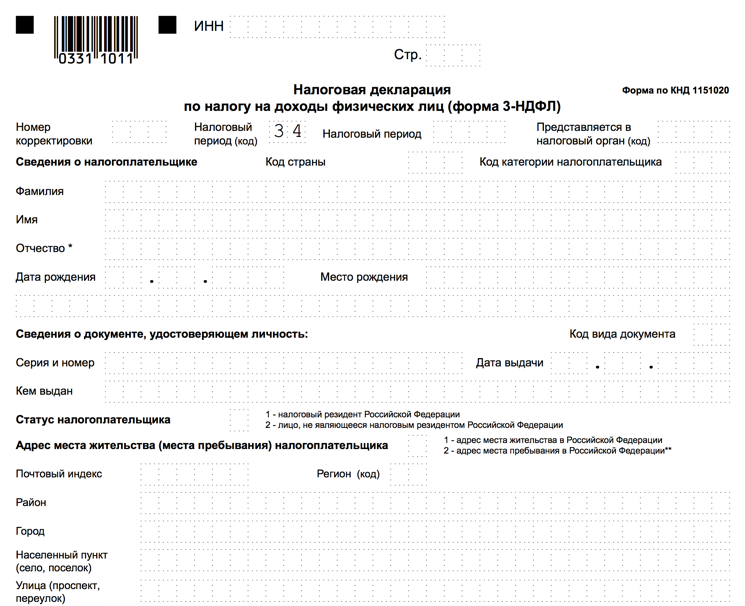

Форма декларации состоит из множества листов (Титульный лист, Разделы 1, 2, Листы А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И). Но это не означает, что вам придется заполнять все эти листы.

Титульный лист и Разделы 1, 2 заполняются всеми лицами, представляющими декларацию. А вот прочие листы только в случае необходимости. Так, Лист А предназначен для отражения налогооблагаемых доходов, полученных от источников в Российской Федерации, за исключением доходов от предпринимательской, адвокатской деятельности и частной практики. Поэтому если вы получали деньги, работая по трудовому договору в российской компании, то этот лист заполняете в обязательном порядке. При его заполнении поможет справка о доходах по форме 2-НДФЛ, которую вам выдал ваш работодатель.

Для отражения имущественного налогового вычета, заявляемого всвязи с покупкой жилья, предназначен лист Д1. А для отражения социального налогового вычета – лист Е1.

Далее мы опишем действия по заполнению декларации 3-НДФЛ, приведя для наглядности образец заполнения самой декларации. Используем для этого условия примера.

Воронов Дмитрий Савельевич работает менеджером в ООО «Премьер», зарегистрированном на территории РФ. Его оклад составляет 60 000 руб. В 2015 году он приобрел квартиру в г. Дмитров за 3 000 000 руб. Детей у него нет, поэтому стандартные налоговые вычеты ему не предоставлялись.

Для простоты расчета предположим, что командировочные, больничные и отпускные Воронову не начислялись и не выплачивались. Также не выплачивались суммы, не подлежащие налогообложению НДФЛ.

Таким образом, его общий доход (он же – облагаемый) за 2015 год составил 720 000 руб. (60 000 руб. х 12 мес.). Сумма начисленного и удержанного НДФЛ составила 93 600 руб. (720 000 руб. х 13%).

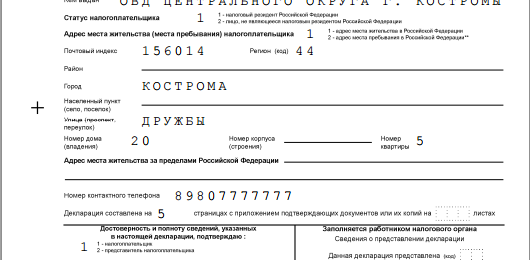

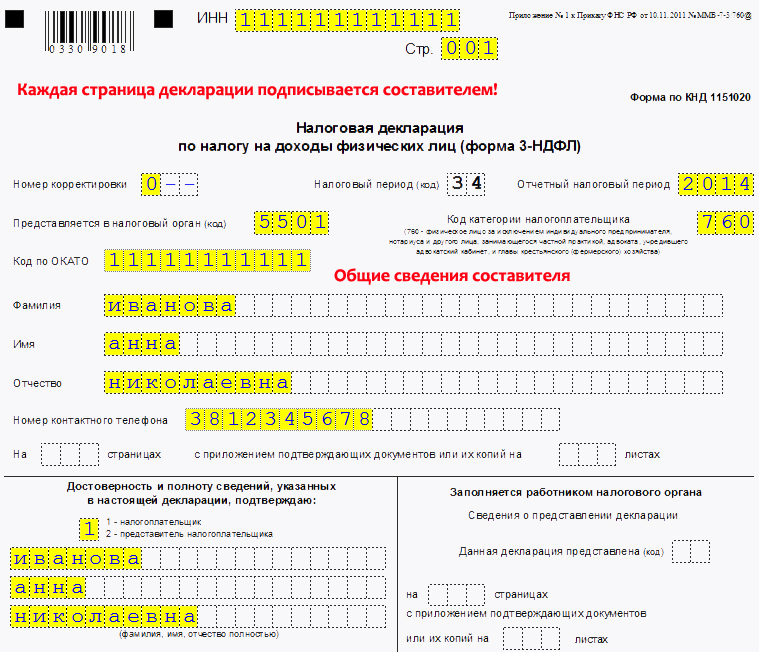

Заполнение титульного листаНачинается декларация с титульного листа. Вверху страницы нужно вписать ваш номер ИНН. То же самое необходимо сделать на каждом заполняемом листе декларации. Если вы забыли свой ИНН, то его можно узнать из свидетельства о постановке на налоговый учет, из справки 2-НДФЛ или на сайте ФНС России .

Кстати, в Порядке заполнения сказано, что если физлицо не является предпринимателем, то он вправе не указывать свой ИНН. Правда, при условии, что в Титульном листе указаны:

В нижней части каждой заполняемой страницы Декларации, за исключением Титульного листа, в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» нужно проставлять свою подпись и дату подписания.

Ниже указываете номер корректировки. Поскольку декларацию за 2015 год вы, скорее всего, подаете впервые, то укажете там «0». В случае повторной подачи декларации (такое бывает в случае обнаружения ошибок в «первичной» декларации), укажете «1». Если в дальнейшем последуют еще «уточнения», то каждому такому «уточнению» будет присваиваться свой номер корректировки, в хронологическом порядке.

Код налогового периода следует указать «34», а рядом — налоговый период «2015». В графе «Представляется в налоговый орган (код)» вы впишете код налоговой инспекции по месту вашей постоянной прописки. Код страны будет «643» (для граждан России), а код категории налогоплательщика «760» (для физических лиц, заявляющих налоговые вычеты). После этого отражаете свои Фамилию, Имя, Отчество, дату и место рождения.

Далее вписываете свои паспортные данные с указанием кода документа «21». Статус налогоплательщика «1», если вы являетесь налоговым резидентом России. Далее указываете свой почтовый адрес проживания, а перед этим ставите цифру «1». «Адрес места жительства за пределами РФ» заполнять не нужно. И, наконец, указываете свой номер телефона.

Строку «Декларация составлена на___страницах» и «с приложением подтверждающих документов или их копий на ___ листах» вы заполните позже, когда сможете посчитать количество страниц декларации и количество листов прикладываемых документов.

В левой нижней части страницы под строкой «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» вы указываете цифру «1». Следующие строки оставляете пустыми. Над строкой «Наименование документа, подтверждающего полномочия представителя» ставите свою подпись и дату заполнения. Правую нижнюю часть титульного листа под заголовком «Заполняется работником налогового органа» оставляете незаполненной.

Образец заполнения титульного листа представлен ниже.

Следующий лист, который нужно заполнить — «Лист А». В нем следует отразить все доходы, полученные за 2015 год. В этом вам поможет, как мы уже отмечали ранее, справка о доходах 2-НДФЛ от работодателя (работодателей).

Сначала вы указываете налоговую ставку – «13» %, а потом код вида дохода. Если доходом служит только ваша зарплата, полученная в 2015 году, то нужно будет вписать «06».

Далее переносите из справки 2-НДФЛ сведения о вашем работодателе: ИНН, КПП, код ОКТМО и наименование компании. А также указываете данные о суммах:

Эти данные содержатся в разделе 5 Справки 2-НДФЛ.

Если в прошлом году было несколько работодателей, то в листе А следует отразить данные по каждому из них.

Образец заполнения Листа А представлен ниже.

Лист Д1 предназначен для расчета имущественного налогового вычета, заявляемого всвязи с покупкой жилья.

Сначала указывается код наименования объекта. Например, цифру «1» ставите, если приобретался жилой дом, «2» — если квартира, «3» — если комната. После чего нужно отразить вид собственности на объект. Так, если собственность единоличная, в соответствующем поле проставляется «1». Если общая долевая – «2», общая совместная – «3», собственность несовершеннолетнего ребенка – «4».

Далее необходимо отразить признак налогоплательщика: 01 – собственник объекта, 02 – супруг собственника объекта, 03 – родитель несовершеннолетнего ребенка (собственника объекта), 13 – налогоплательщик, заявляющий имущественный вычет по расходам, связанным с приобретением объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка, 23 – налогоплательщик, заявляющий имущественный вычет по расходам, связанным с приобретением объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка.

После вписывается почтовый адрес квартиры (дома, комнаты), в отношении которой оформляется вычет.

Если покупка квартиры осуществлялась по договору купли-продажи, то после адреса следует указать дату получения свидетельства о праве собственности (пункт 1.7). Но если квартира приобреталась на этапе строительства, по договору долевого участия, то вам нужно будет указать дату получения акта приема-передачи квартиры (пункт 1.6). Пункт 1.10 заполняется в том случае, если квартира или дом приобретались в долевую собственность. В таком случае в пункте 1.10 нужно указать вашу долю собственности.

В пункте 1.11 отражается год начала использования имущественного налогового вычета, в котором была впервые уменьшена налоговая база. Например, если покупка квартиры состоялась в прошлом году, то в пункте 1.11 вы пишете «2015».

После чего вам нужно определить сумму расходов на покупку квартиры и если она не превышает лимит в размере 2 млн рублей, то вписать ее в пункт 1.12. Если квартира стоила дороже 2 млн рублей, то в пункте 1.12 указываете сумму лимита. В случае приобретения жилья в ипотеку, в пункте 1.13 можно указать проценты по кредиту, уплаченные вами до конца 2015 года.

Если вы первый раз заявляете вычет в 2015 году, пункты 2.1, 2.2, 2.3, 2.4 оставляйте пустыми. Пункты 2.5 и 2.6 нужно заполнить, если имущественный вычет вы в 2015 году получали через работодателя.

В пункте 2.7 необходимо указать размер налоговой базы, в отношении доходов, облагаемых налогом по ставке 13 %, за минусом предоставленных налоговых вычетов. Эту сумму можно найти в пункте 080 листа А. Если у вас указано несколько работодателей, то берется сумма пунктов 080 листа А.

В пункте 2.8 вы отразите сумму расходов на покупку квартиры, которая принимается для вычета в 2015 году. При этом данная сумма не может превышать размер налоговой базы (из пункта 2.7). Если вы не заявляете в декларации вычет по процентам, пункт 2.9 и 2.11 будут пустыми.

В пункте 2.10 указывается остаток имущественного вычета, переходящий на следующие годы, который можно определить, если вычесть из суммы пункта 1.12 сумму, указанную в пункте 2.8.

Образец заполнения Листа Д1 представлен ниже.

Далее переходим к заполнению Раздела 2.

В пункте 1 (строка 010) нужно записать сумму из листа А из строки 070 «Сумма дохода». Если вы указывали нескольких работодателей – то нужно указать сумму всех строк 070 листа А.

Пункт 2 (строка 020) в нашем случае не заполняется, поскольку он предназначен для отражения общей суммы доходов, не подлежащих налогообложению, для отражения которых используется лист Г (например, если компания выплачивала материальную помощь к рождению ребенка). А в нашем примере они отсутствуют.

В пункте 3 (строка 030) нужно указать ту же сумму, что и в пункте 1. Если бы физлицо имело в 2015 году не облагаемые доходы, то есть заполнило вышеуказанный пункт 2, то при подсчете показателя, отражаемого в пункте 3, следовало бы из пункта 1 вычесть пункт 2.

Следующий пункт 4 «Сумма налоговых вычетов». В декларации есть подсказка – какие пункты каких листов нужно сложить, чтобы получить эту сумму. По данным нашего примера в пункте 4 Раздела 2 следует указать данные пункта 2.8 листа Д1.

Пункт 6 «Налоговая база для исчисления налога» (строка 060) рассчитывается так: из суммы, отраженной в пункте 3 (строка 030) вычитается сумма, отраженная в пункте 4 (строка 040). Если результат получится отрицательным или равным нулю, то в строке 060 ставится ноль. В нашем примере у нас получается ноль.

В пункте 8 «Общая сумма налога, удержанная у источника выплаты» вам нужно указать сумму строки (строк) 100 листа А. В пункте 14 «Сумма налога, подлежащая возврату из бюджета» нужно высчитать (п. 8 + п. 9 + п. 10 + п. 11 — п. 7). Так как в нашем случае все пункты, кроме пункта 8, равны 0, суммы пункта 8 и 14 равны.

Образец заполнения Раздела 2 представлен ниже.

И завершается оформление налоговой декларации заполнением раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета».

В этом листе под словами «Значения показателей» отмечаете цифру «2» (возврат из бюджета).

Код бюджетной классификации указываете такой: 18210102010011000110. Код по ОКТМО – код вашего работодателя (посмотреть его можно на Листе А или в справке о доходах 2-НДФЛ). В строке «Сумма налога, подлежащая возврату из бюджета» следует указать сумму из пункта 14 Раздела 2.

Образец заполнения Раздела 1 представлен ниже.

Сроков для подачи декларации 3-НДФЛ гражданами, претендующими на налоговый вычет, не установлено. Поэтому декларацию за 2015 год вы можете подать в любое время в течение всего года. Сроки подачи декларации в данном случае не ограничены 30 апреля следующего года, так как подача декларации — право, а не обязанность гражданина.

Единственное ограничение, которое применяется по срокам подачи декларации и заявления, — правило пункта 7 статьи 78 НК РФ: заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. То есть за возвратом суммы уплаченного налогоплательщиком налога с дохода, полученного, например, в 2015 году он должен обратиться до окончания 2018 года.

Два вычета в одной декларацииА можно ли подать одну декларацию одновременно на два вычета: имущественный и социальный? Да, можно. Для отражения каждого вычета существует свой лист.

В первую очередь, вам вернут социальный вычет, а затем имущественный, но в общей сложности не более суммы налога, удержанного с вашей заработной платы.

Поскольку сумма имущественного вычета больше дохода, то его недоиспользованная часть перейдет на следующий год. А вот возможность переноса на последующий налоговый период остатка неиспользованного социального налогового вычета законодательством не предусмотрена.