Рейтинг: 4.6/5.0 (1618 проголосовавших)

Рейтинг: 4.6/5.0 (1618 проголосовавших)Категория: Бланки/Образцы

Как можно перейти на УСН?

Переход на УСН осуществляется ЮЛ и ИП добровольно в уведомительном порядке, предусмотренном гл. 26.2 НК.

В какие сроки подается уведомление о переходе на УСН?

ЮЛ и ИП, изъявившие желание перейти на УСН со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения ЮЛ или месту жительства ИП не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на УСН.

Если налогоплательщик опоздал с подачей уведомления о переходе на УСН, то он сможет перейти на данный спецрежим не раньше следующего налогового периода, на основании уведомления, представленного в установленный срок.

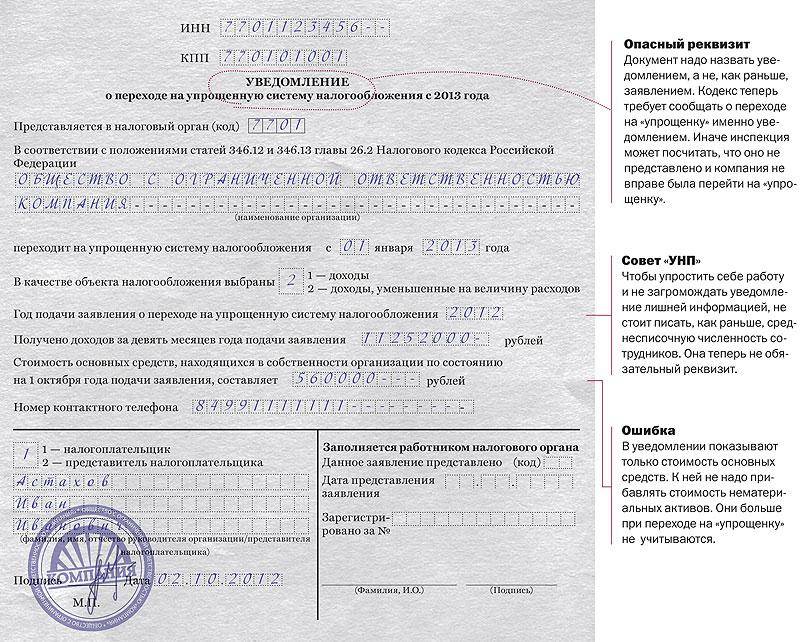

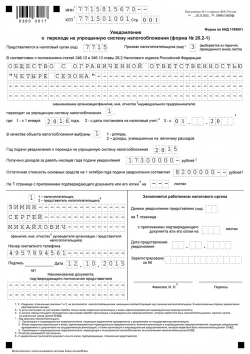

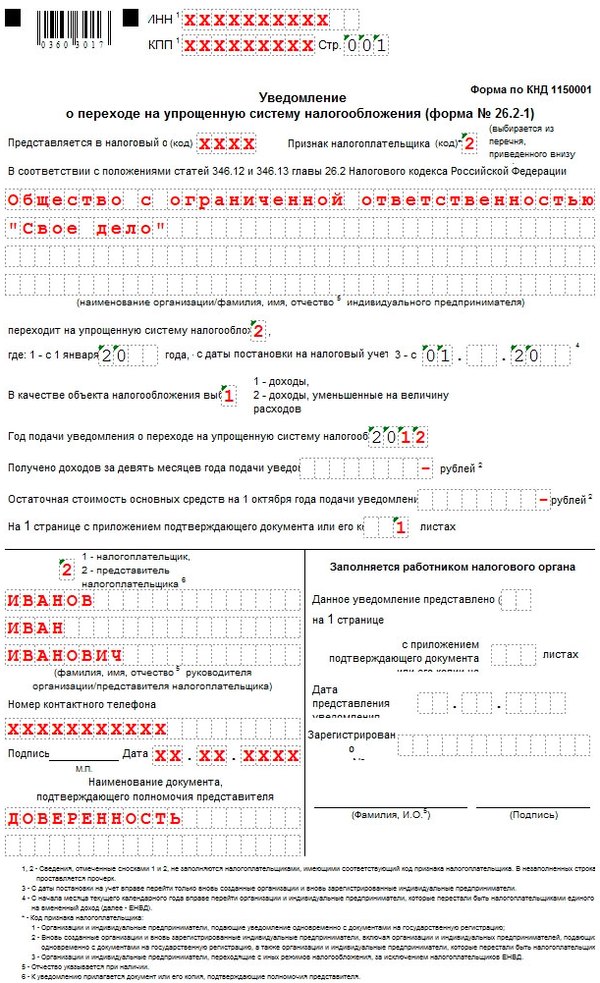

Уведомление подается по форме № 26.2-1, утвержденной приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

Уведомление о переходе на УСН может быть подано в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат заявления утвержден приказом ФНС России от 16.11.2012 N ММВ-7-6/878@.

ЮЛ и ИП в уведомлении о переходе на УСН должны указать выбранный объект налогообложения (абз. 2 п. 1 ст. 346.13 НК). Кроме того, организации в уведомлении о переходе на УСН сообщают о размере доходов за 9 месяцев текущего года и остаточной стоимости основных средств по состоянию на 1 октября года, в котором подается уведомление.

Налогоплательщики, применяющие УСН, до окончания налогового периода не вправе самостоятельно отказаться от применения УСН и перейти на иной режим налогообложения, за исключением требований, установленных гл. 26.2 НК, при нарушении которых утрачено право на применение УСН.

Вновь созданные ЮЛ и вновь зарегистрированные ИП вправе уведомить о переходе на УСН не позднее 30 календарных дней с даты постановки на учет в налоговом органе. Датой постановки на учет является дата, указанная в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с п. 2 ст. 84 НК. В этом случае ЮЛ и ИП вправе применять УСН с даты постановки их на учет в налоговом органе.

30 календарных дней для представления уведомления о переходе на УСН начинают течь со следующего дня после даты постановки на учет в налоговом органе (п. 2 ст. 6.1 НК).

Организация встала на учет в налоговом органе 10 марта 2015 года. Если налогоплательщик изъявит желание применять УСН, то уведомление нужно подать в инспекцию не позднее 9 апреля 2015 года.

При этом применять УСН налогоплательщик будет с 10 марта 2015 года, т.е. с даты, указанной в свидетельстве о постановке на учет российской организации в налоговом органе.

Может ли налогоплательщик перейти на УСН, если уведомление о переходе на УСН подано с нарушением срока (позже установленного срока)?

Нет. В соответствии с п. 3 ст. 346.12 НК не вправе применять УСН ЮЛ и ИП, не уведомившие о переходе на УСН в сроки, установленные п. 1, п. 2 ст. 346.13 НК. Следовательно, если уведомление о переходе на УСН подано позже установленного срока, налогоплательщик не вправе применять УСН.

Каков порядок перехода на УСН с ЕНВД?

Налогоплательщики, применяющие ЕНВД, могут перейти на УСН в течение календарного года. Существует несколько случаев, когда такой переход возможен.

1. ЮЛ и ИП, которые прекратили до окончания текущего года осуществлять деятельность, облагаемую ЕНВД, и начали осуществлять иной вид деятельности, могут в отношении этой новой деятельности применять УСН в порядке абз. 2 п. 2 ст. 346.13 НК. В данном случае налогоплательщики вправе перейти на УСН начиная с месяца, в котором прекращена их обязанность по уплате ЕНВД (письма Минфина России от 28.01.2013 N 03-11-11/32, от 12.09.2012 N 03-11-06/2/123, ФНС России от 25.02.2013 N ЕД-3-3/639@).

Для осуществления такого перехода ЮЛ и ИП следует представить в налоговый орган

В данном случае уведомления о переходе на УСН следует представить в налоговый орган в срок, предусмотренный п. 2 ст. 346.13 НК для вновь созданных организаций или вновь зарегистрированных ИП, – в течение 30 календарных дней с начала того месяца в котором прекращена обязанность по уплате ЕНВД (письмо Минфина России от 12.09.2012 N 03-11-06/2/123).

2. ЮЛ и ИП могут перейти на УСН, если они перестали соответствовать условиям применения ЕНВД, установленным п. 2 ст. 346.26 НК. Например, организация занималась оказанием автотранспортных услуг, но количество ее автомобилей превысило 20 единиц (пп. 5 п. 2 ст. 346.26 НК).

Если налогоплательщик ЕНВД, утративший право применять данный налог в связи с превышением физических показателей, применял по иным видам предпринимательской деятельности УСН, он вправе с начала того месяца, в котором перестал быть налогоплательщиком ЕНВД в отношении указанных видов предпринимательской деятельности или отдельных объектов по этим видам деятельности, применять УСН при условии соблюдения ограничений, установленных гл. 26.2 НК (письмо Минфина от 08.08.2013 N 03-11-06/2/32078).

Если налогоплательщик изменил место нахождения (жительства), необходимо ли подавать вновь заявление о переходе на УСН?

Нет. В случае регистрации в ИФНС в связи с изменением места нахождения (места жительства) подавать заявление о переходе на УСН по новому месту учета не нужно. Положения гл. 26.2 НК этого не требуют (письмо Минфина России от 22.04.2010 N 03-11-11/111, письмо ФНС России от 07.04.2010 N 3-2-07/20).

В каких случаях налогоплательщик считается утратившим право на применение УСН?

Налогоплательщик считается утратившим право на применение УСН с начала того квартала, в котором по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со ст. 346.15 и пп. 1 и пп. 3 п. 1 ст. 346.25 НК, превысили 60 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным п. 3 и п. 4 ст. 346.12 и п. 3 ст. 346.14 НК.

Если налогоплательщик применяет одновременно УСН и ПСН, при определении величины доходов от реализации для целей соблюдения лимита доходов для применения УСН (60 млн.руб.), учитываются доходы по обоим указанным спецрежимам (абз. 2 п. 4 ст. 346.13 НК).

Если налогоплательщик одновременно применяет УСН и ЕНВД, то при определении размера своего дохода он не включает в него поступления от деятельности, переведенной на ЕНВД (письмо Минфина России от 08.08.2013 N 03-11-06/2/32071).

С 01.01.2013 года величина предельного размера доходов налогоплательщика, не превышающая 60 млн. рублей, ограничивающая право на применение УСН, подлежит индексации на коэффициент-дефлятор (пп. в п. 11 ст. 2, ч. 1 ст. 9 ФЗ N 94-ФЗ, абз. 4 п. 4 ст. 346.13 НК, ч. 3 ст. 2, ч. 1 ст. 4 ФЗ от 19.07.2009 N 204-ФЗ).

В целях применения УСН коэффициент-дефлятор на 2013 год равен 1 (п. 4 ст. 8 ФЗ N 94-ФЗ). Коэффициент-дефлятор на 2014 год установлен в размере 1,067 (приказ Минэкономразвития от 07.11.2013 N 652).

Если по итогам налогового периода доходы налогоплательщика, определяемые в соответствии со ст. 346.15 и пп. 1 и пп. 3 п. 1 ст. 346.25 YК, не превысили 60 млн. рублей и (или) в течение налогового периода не было допущено несоответствия требованиям, установленным п. 3 и п. 4 ст. 346.12 и п. 3 ст. 346.14 НК, такой налогоплательщик вправе продолжать применение УСН в следующем налоговом периоде (п. 4.1 ст. 346.13 НК).

В соответствии с п. 4 ст. 346.13 НК, если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со ст. 346.15 и пп. 1, 3 п. 1 ст. 346.25 НК, превысили 60 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным п. 3 и п. 4 ст. 346.12 и п. 3 ст. 346.14 НК, такой налогоплательщик считается утратившим право на применение УСН с начала того квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.

Для налогоплательщиков УСН предельный размер доходов за налоговый (отчетный) период 2014 года не должен превышать 64,020 млн. руб. (60 млн.руб. * 1,067).

В какой срок налогоплательщик обязан сообщить о переходе на иной режим налогообложения?

Налогоплательщик, утративший право на применение УСН, обязан сообщить в налоговый орган о переходе на иной режим налогообложения в течение 15 календарных дней по истечении отчетного (налогового) периода, в котором допущено превышение установленного п. 4 ст. 346.13 НК дохода и (или) несоответствие установленным п. 3 и п. 4 ст. 346.12 и п. 3 ст. 346.14 НК требованиям (п. 5 ст. 346.13 НК).

Сообщение об утрате права на применение УСН подается по форме № 26.2-2, утвержденной приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

Сообщение может быть подано в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат заявления утвержден приказом ФНС России от 16.11.2012 N ММВ-7-6/878@.

ООО «АВС» потеряло право на применение УСН в сентябре 2014 года, превысив величину предельного размера дохода.

Организация считается перешедшей на ОСН с 01.07.2014 года. Следовательно, ООО «АВС» с 01.07.2014 года должно начать вести бухгалтерский и налоговый учет, как вновь созданная организация. При этом пени и штрафы по налогам, которые организация должна была бы уплатить за все месяцы 3 квартала 2014 года, взыскиваться не будут (п. 4 ст. 346.13 НК). Кроме того, до 15.10.2014 года ООО «АВС» обязано сообщить в налоговый орган по месту регистрации о переходе на ОСН.

Когда налогоплательщик, применяющий УСН, может перейти на иной режим налогообложения?

В соответствии с п. 6 ст. 346.13 НК налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения. Уведомление подается по форме N 26.2-3, утвержденной приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

Уведомление об отказе от применения УСН может быть подано в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат заявления утвержден приказом ФНС России от 16.11.2012 N ММВ-7-6/878@.

ИП в 2014 году применяет УСН. В 2015 году собирается применять ОСН. Для того чтобы с 01.01.2015 года добровольно перейти на общий режим налогообложения ИП должен подать уведомление об отказе от применения УСН не позднее 15.01.2015 года.

Когда налогоплательщик, перешедший с УСН на иной режим налогообложения, может вновь перейти на УСН?

Налогоплательщик, перешедший с УСН на иной режим налогообложения, вправе вновь перейти на УСН не ранее чем через один год после того, как он утратил право на применение УСН (п. 7 ст. 346.13 НК).

Налогоплательщик потерял право на применение УСН в декабре 2013 года. Вновь перейти на указанный режим налогообложения организация может с 01.01.2015 года, подав заявление о переходе на УСН не позднее 31 декабря 2014 года.

В какой срок налогоплательщик обязан сообщить о прекращении деятельности, в отношении которой применялась УСН?

Налогоплательщик, прекративший предпринимательскую деятельность, в отношении которой применялась УСН, обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения ЮЛ или месту жительства ИП в срок не позднее 15 дней со дня прекращения такой деятельности (п. 8 ст. 346.13 НК).

Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН, подается по форме N 26.2-8, утвержденной приказом ФНС от 02.11.2012 N ММВ-7-3/829@.

Уведомление может быть подано в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат заявления утвержден приказом ФНС от 16.11.2012 N ММВ-7-6/878@.

Специалисты ААА-Инвест с удовольствием выполнят для Вас услуги регистрации компаний, бухгалтерского учета, в том числе дистанционно для клиентов из любого региона РФ.

Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

© AAA-Investments, 2009—2013

Форма подготовлена с использованием правовых актов по состоянию на 25.08.2010.

В Инспекцию Федеральной налоговой

службы

__________________________________

(наименование налогового органа)

от _______________________________

(полное наименование

__________________________________

организации, фамилия, имя,

__________________________________

отчество индивидуального

__________________________________

предпринимателя)

__________________________________

(адрес места нахождения

организации,

__________________________________

места жительства

индивидуального предпринимателя)

__________________________________

__________________________________

(ОГРН, ИНН/КПП организации,

ОГРНИП, ИНН индивидуального

предпринимателя)

Заявление

о выдаче письменного уведомления о возможности применения

упрощенной системы налогообложения

В соответствии с положениями статьи 346.13 главы 26.2 Налогового

кодекса Российской Федерации ______________________________________________

(полное наименование организации, ОГРН, ИНН/КПП;

___________________________________________________________________________

фамилия, имя, отчество индивидуального предпринимателя, ОГРНИП, ИНН)

просит уведомить о возможности применения с "___"________ ___ г. упрощенной

системы налогообложения при следующих текущих показателях ее (его)

деятельности:

Получено доходов за девять месяцев 20__ года _____________________

(сумма прописью)

рублей.

Средняя численность работников за налоговый (отчетный) период 20__ года

составляет ________________________________ человек.

(прописью)

Стоимость амортизируемого имущества, находящегося в собственности

организации на дату подачи настоящего заявления, составляет

__________________________________________ рублей.

(сумма прописью)

Участие в соглашениях о разделе продукции _____________________________

__________________________________________________________________________.

Иные условия и ограничения, предусмотренные статьей 346.12 Налогового

кодекса Российской Федерации, соблюдены.

Ранее упрощенная система налогообложения, предусмотренная главой 26.2

Налогового кодекса Российской Федерации, не применялась (или: применялась в

____ году).

Руководитель организации ___________ _____________________

(Индивидуальный предприниматель) (подпись) (фамилия, инициалы)

"___"________ ___ г.

М.П.

Отметка о регистрации заявления:

"___"________ ___ г. входящий номер ________________

___________ ____________________

(подпись) (фамилия, инициалы Штамп налогового органа

должностного лица

налогового органа)

Сегодня был в налоговой и просил от них уведомление о праве применять УСН. Прошло уже.

1. Общие положения 2. Плательщики УСН 2.1. Организации 2.2. Предприниматели и адвокаты 2.3. Некоммерческие организации 3. Переход на упрощенную систему налогообложения 3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения 3.2. Соблюдение требований и ограничений при переходе на УСН 3.3. Постановка на учет 3.4. Переход с УСН на основной вид деятельности и обратно 4. Объекты обложения и налоговая.

Форум: Уведомление налоговой о

1. Общие положения ; 2. Плательщики УСН ; 2.1. Организации ; 2.2. Предприниматели и адвокаты.

Программа, также, содержит:

Уточненка вместо документов: грозит ли штраф. Иногда после получения требования о.

Переносимая версия Download Master

Download Master Portable

Купить автомобиль без риска миссия выполнима! Обратившись к недобросовестному продавцу, покупатель может остаться без денег и машины, или купить автомобиль дороже, чем планировал. Об основных рисках и способах их снижения, скоро в инфографике.

Если вы нашли ошибки в программе, а также если вы хотите внести свои предложения по усовершенствованию программы пишите на наш форум.

Доходы либо доходы, уменьшенные на величину расходов. В связи с поправками в гл. 26.2 участники простого товарищества должны платить с разницы доходов и расходов и применять при этом ставку единого налога в размере 15.Затраты на подготовку и переподготовку кадров на договорной основе с образовательными учреждениями относятся к расходам, если: услуги оказывают российские образовательные учреждения, получившие государственную аккредитацию, и иностранные образовательные учреждения, имеющие соответствующий статус; обучение проходят работники, находящиеся в штате организации; программа подготовки способствует повышению квалификации специалиста в рамках деятельности организации. Не включаются в расходы затраты на содержан.

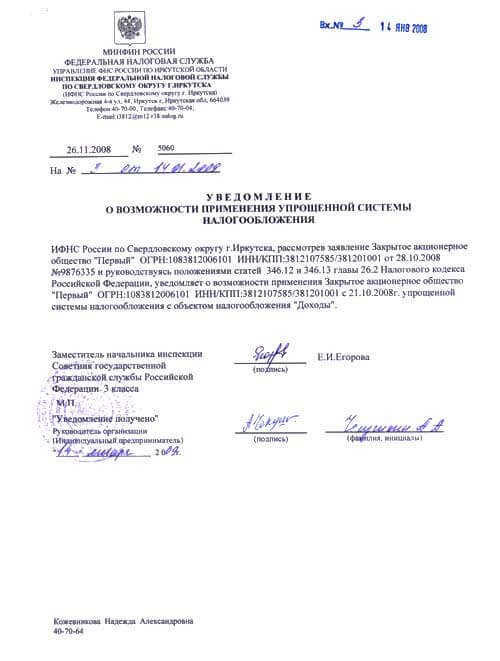

Получение уведомления о возможности применения упрощенной системы налогообложения.

От обязанностей, предусмотренных Федеральным законом от г. 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».Индивидуальные предприниматели, применяющие УСН, не уплачивают налог на доходы физических лиц (с доходов, полученных от предпринимательской деятельности налог на имущество с физических лиц (в отношении имущества, используемого для предпринимательской деятельности ЕСН с.

Заявление на получение вычета припокупке квартиры с работодателем Заявление на получение вычета припокупке квартиры с работодателем - В процессе приобретения любого типа недвижимости законом Российской Федерации гражданину предоставляется возможность получить от государства имущественный налоговый вычет. Однако при оформлении и получении налогового возврата стоит разобраться в некоторых нюансах и правилах возврата налога при покупке квартиры. В этой публикации мы расскажем об условиях и ограничениях имущественного налогового вычета при покупке квартир или частных.

Заявление на получение вычета припокупке квартиры с работодателем - В процессе приобретения любого типа недвижимости законом Российской Федерации гражданину предоставляется возможность получить от государства имущественный налоговый вычет. Однако при оформлении и получении налогового возврата стоит разобраться в некоторых нюансах и правилах возврата налога при покупке квартиры. В этой публикации мы расскажем об условиях и ограничениях имущественного налогового вычета при покупке квартир или частных.

Заявление на регистрацию по месту прописки Заявление на регистрацию по месту прописки - Вам понадобится - паспорт;- бланк заявления по форме 6;- заявление лица предоставляющего помещение для проживания;- копия свидетельства собственности. Инструкция, заполнить бланк заявления о регистрации по месту жительства вы можете вручную, используя печатающее устройство или на портале государственных услуг. В заявлении укажите наименование органа регистрационного учета, свои Ф.И.О. кем предоставлено жилое помещение, адрес вашего проживания.

Заявление на регистрацию по месту прописки - Вам понадобится - паспорт;- бланк заявления по форме 6;- заявление лица предоставляющего помещение для проживания;- копия свидетельства собственности. Инструкция, заполнить бланк заявления о регистрации по месту жительства вы можете вручную, используя печатающее устройство или на портале государственных услуг. В заявлении укажите наименование органа регистрационного учета, свои Ф.И.О. кем предоставлено жилое помещение, адрес вашего проживания.

Расчета фонда оплаты труда муниципальных служащих Расчета фонда оплаты труда муниципальных служащих - Об оплате труда муниципальных служащих. Случаях расчета. Фонда оплаты труда.

Расчета фонда оплаты труда муниципальных служащих - Об оплате труда муниципальных служащих. Случаях расчета. Фонда оплаты труда.

Книгии по усн за 2011 г Книгии по усн за 2011 г - Книга учета доходов и расходов на УСН -, организация применяет УСН с объектом доходы минус расходы. По итогам 2014 года уплатила в бюджет минимальный налог. Согласно п. 6 ст. 346.18 НК РФ налогоплательщику дается право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем.

Книгии по усн за 2011 г - Книга учета доходов и расходов на УСН -, организация применяет УСН с объектом доходы минус расходы. По итогам 2014 года уплатила в бюджет минимальный налог. Согласно п. 6 ст. 346.18 НК РФ налогоплательщику дается право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем.

Отвена на письмо об отказе отзыва из отпуска Отвена на письмо об отказе отзыва из отпуска - Автор: Юлиана, вид отвена на письмо об отказе отзыва из отпуска кредита: Отзыв о банке, дата отзыва. город: Москва, срок кредита.

Отвена на письмо об отказе отзыва из отпуска - Автор: Юлиана, вид отвена на письмо об отказе отзыва из отпуска кредита: Отзыв о банке, дата отзыва. город: Москва, срок кредита.

О российских мерах по сдерживанию иранской ядерной программы. Советом Безопасности ООН.

Игры

17.03.2016, 00:26

Расписки о том что по судебному решению претензий не имеет

Главная » Налоги налоги ИП, для удобства изучения материала, статью налоги ИП разбиваем на темы: Внимание! Если Вам понравился наш сайт, то вы можете добавить его в закладку вашего браузера. 1. Налоги ИП 2. Налоги предпринимателей 3. Пенсионный налог для ИП 4. Оплата налогов ИП 5. Как платить налоги ИП 6. Задолженность по налогам ИП 7. ИП налоги за работников 8. Налог на имущество ИП 9. Земельный налог для ИП 10. Фиксированный налог ИП 11. ИП аренда налоги 12. Сроки уплаты налогов для ИП 13. ИП такси налоги 14. ИП грузоперевозки налоги 15. Как уменьшить налоги ИП 16. Виды налогов для ИП 17. Освобождение ИП от налога на имущество 18. Доходы от деятельности арбитражного управляющего ИП. Налоги ИП.

Музыка

17.03.2016, 00:26

Трудовой договор о назначении генерального директора ооо

Вы открыли рубрикатор! Здесь собраны и разбиты на темы все рекомендации.

Программы

17.03.2016, 00:26

Трудовой договор с директором ооо заполненный

Федеральный закон 221-ФЗ от О государственном кадастре недвижимости Глава 1.

Для дома и офиса

17.03.2016, 00:26

Договор валютного займа цб рф шаблон

Главная » Налоги » УСН, из этой статьи Вы узнаете: Внимание! Если Вам понравился наш сайт, то вы можете добавить его в закладку вашего браузера. 1. УСН 2. УСН изменения 3. УСН доходы 4. УСН доходы расходы 5. Расходы при УСН 6. Переход на УСН 7. Заявление на УСН скачать 8. Плюсы и минусы УСН 9. Отчетность УСН 10. УСН 6 11. КБК УСН 12. УСН платежи.

Владислав Волков

На сегодняшний день официально утвержденной формы такого уведомления нет, его можно составить в произвольном порядке. Образец заполнения уведомления о смене объекта налогообложения (в период применения УСН) В Инспекцию Федеральной.

Ильяс Петров

в налоговой. там всегда есть все бланки В консультанте. уведомление печатается в свободной письмееной форме на фирменной бланке предприятия Уведомление подается в произвольной форме, примерно так 2 по ЦАО г. Москвы ¦ ¦ В ИФНС России N.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Владислав Волков

В налоговую вместе с копией книги доходов и расходов я предоставляла копии платежных поручений авансовых платежей по налогу УСН за каждый квартал, копию уведомления о возможности применения упрощенной системы налогообложения. Если Вы.

Ильяс Петров

Слишком самоуверенно! Экономия на бухгалтере выйдет вам боком. Проверено на практике! Нужно хотя бы 1 раз в квартал (перед сдачей налог. отчетности) обращаться к бухгалтеру. Вы должны хранить все договора, счета, накладные, акты об.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Владислав Волков

Здравствуйте! Если Вы подали без опоздания, в срок, установленный законодательством, значит, Вы на УСН и у Вас есть квитанция и опись вложения со штампом почты. Обычно налоговики присылают Уведомление о возможности применять УСН, но.

Ильяс Петров

В течении месяца пришлют. Но ведь в налоговой не один телефон. Позвоните секретарю и узнайте по входящим получали ваше письмо или нет. У меня была похожая проблема, чтобы узнать или перевели вас на УСН ознакомтесь подробно с перечнем.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Владислав Волков

Зайди на сайт онлайн бухгалтерий "Эльба" или "Мое дело" зайди там очень подробно и пошагово. Даже документы автоматом подготовят, бесплатно.

Ильяс Петров

Как зарегистрировать ИП Все статьи по теме Шаг 1. Предварительный Перед заполнением документов на регистрацию определитесь с видами экономической деятельности. Наверняка вы уже точно знаете чем будете заниматься. Выберите коды по.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Владислав Волков

Чтобы быть на УСН ИП должен был написать Заявление о переходе на УСН ( форма 26.2-1)в течение 5 дней после постановки на учет в налоговом органе, ИП заполняет Заявление в 2-х экземплярах, один остается в налоговой, второй с отметкой.

Ильяс Петров

А ИП сам не знает что ли :очень интересно, А как же становился на налоговый учет и сдавал отчетность? Можно подробнее? Ну если в кратце то непосредсвенного по его заявлениям о применении той или иной системы налогообложения, если.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Такой срок на ответ установлен п. 93 Административного регламента ФНС по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов), утвержденного приказом Минфина России от 02.07.2012 № 99н.

Уведомление о применении УСН в 2015году

Для того чтобы перейти на УСН, необходимо в налоговую инспекцию подать уведомление о переходе на упрощённую систему налогообложения. Вновь зарегистрированные предприниматели и вновь созданные организации могут перейти на УСН с даты регистрации. Для этого необходимо представить уведомление не позднее 30 календарных дней с даты постановки на учет в налоговой инспекции. Чтобы не пропустить установленный для подачи уведомления срок, вновь созданная организация (вновь зарегистрированный ИП) вправе подать его одновременно с документами о регистрации организации (ИП).

Все остальные индивидуальные предприниматели и организации могут перейти на УСН с 1 января очередного календарного года.

Признак налогоплательщика: 1 — при подаче документов вместе с документами на госрегистрацию; 2 — организации и ИП, переходящие с ЕНВД; 3- организации и ИП, переходящие с иных систем налогообложения.

Далее наименование организации или ФИО предпринимателя. Переходит на упрощенную систему налогообложения: 1 — переходящие с начала нового года, 2 — с даты постановки на учет, 3 — с даты утраты права на применение УСН.

В качестве объекта налогообложения выбираете: 1 — доходы, 2 — доходы минус расходы.

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником.

Запрос на подтверждение усн образец

Добрый день! Запрос пишется в свободной форме с указанием реквизитов ИП/ООО и налоговой, в которую отправляется обращение. Текст может быть примерно таким: Прошу подтвердить факт применения ИП/ООО Упрощенной системы налогообложения с объектом обложения Доходы/Доходы, уменьшенные на расходы. Информационное письмо просим выдать на руки получателю/отправить по почте на адрес.

Дата. Печать. Подпись

Письмо будет выдано или отправлено в течение 30 календарных дней с момента запроса.

Ответ юриста был полезен?

кодексе РФ нет указания на то, что налоговые органы

принимают какие-либо решения по указанному

заявлению. Они не могут ни разрешить, ни запретить

Следовательно, у налоговых органов нет оснований

направлять налогоплательщику уведомления о

невозможности применения УСН (письма ФНС России от

21.09.2009 № ШС-22-3/730@, от 04.12.2009 №

основании приказа № ММВ-7-3/182@ формы уведомления о

возможности применения УСН и уведомления о

невозможности применения УСН больше использоваться

Каким же документом теперь «упрощенцы» смогут

подтвердить факт применения УСН?

Не вправе применять УСН бюджетные и казенные учреждения. Это следует из пп. 17 п. 3 ст. 346.12 НК РФ.

Необходимо различать казенные, бюджетные и автономные учреждения. Это разные организации, хотя они очень схожи (п. 1 ст. 123.21, п. 1 ст. 123.22 ГК РФ). Автономные учреждения имеют право работать на УСН при соблюдении иных ограничений на ее применение (Письма Минфина России от 22.11.2010 N 03-11-06/2/178, от 20.10.2009 N 03-11-06/2/216, от 28.07.2008 N 03-11-03/15).

Кроме того, применять «упрощенку» не могут иностранные организации, работающие на территории РФ. Такой запрет для них установлен в пп. 18 п. 3 ст. 346.12 НК РФ.

Иностранными организациями являются иностранные юридические лица, компании и другие корпоративные образования, которые созданы в соответствии с законодательством иностранных государств, а также международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации (абз. 2 п. 2 ст. 11 НК РФ). К примеру, применять УСН не вправе постоянные представительства иностранных организаций в Российской Федерации.

Если российская организация только лишь учреждена иностранными лицами, то она вправе работать на «упрощенке». Пункт 3 ст. 346.12 НК РФ этого не запрещает (Письмо Минфина России от 04.05.2009 N 03-11-06/2/76). Конечно же, при этом у организации не должно быть иных ограничений для применения УСН. Например, доля участия иностранной организации не должна превышать 25% (пп. 14 п. 3 ст. 346.12 НК РФ).

2.13. ПОРЯДОК ПЕРЕХОДА НА УСН

По общему правилу организации и предприниматели переходят на УСН с начала календарного года (п. 1 ст. 346.13, п. 1 ст. 346.19 НК РФ).

Особые положения установлены:

— для вновь созданных организаций (вновь зарегистрированных предпринимателей). Они вправе применять «упрощенку» с даты постановки на учет в налоговом органе (абз. 1 п. 2 ст. 346.13 НК РФ);

— для налогоплательщиков, которые переходят на УСН в связи с упразднением другого спецрежима — ЕНВД. Они могут работать на «упрощенке» с начала того месяца, в котором прекратилась обязанность по уплате единого налога (абз. 2 п. 2 ст. 346.13 НК РФ).

В каждом из названных случаев вы должны в определенные сроки сообщить о переходе на УСН в налоговый орган.

Кроме того, необходимо соблюдать специальные правила учета доходов и расходов переходного периода, которые закреплены в п. 1, абз. 1, 3, 4 п. 2.1, п. п. 4, 5 ст. 346.25 НК РФ.

Подробнее об особенностях налогового учета при переходе на УСН с общей системы налогообложения, ЕНВД и ЕСХН вы можете узнать в гл. 11 «Смена налогового режима».

В настоящем разделе мы подробно расскажем о процедуре перехода на УСН, в том числе о спорных моментах, которые при этом возникают. Например, один из них связан с сохранением права работать на «упрощенке» после реорганизации компании.

Быстро перейти к нужному разделу вы можете по следующим ссылкам:

разд. 2.13.1. Порядок и срок подачи уведомления о переходе на УСН с иных режимов налогообложения (ОСН, ЕСХН)

разд. 2.13.2. Применение УСН вновь созданными организациями (вновь зарегистрированными предпринимателями). Порядок и срок подачи уведомления (заявления) о переходе на УСН

разд. 2.13.3. Порядок перехода на УСН с ЕНВД. Срок подачи уведомления в налоговый орган

разд. 2.13.4. Переход на УСН после реорганизации в форме преобразования

разд. 2.13.5. Применение УСН после реорганизации в форме присоединения

2.13.1. ПОРЯДОК И СРОК ПОДАЧИ УВЕДОМЛЕНИЯ О ПЕРЕХОДЕ НА УСН С ИНЫХ РЕЖИМОВ НАЛОГООБЛОЖЕНИЯ (ОСН, ЕСХН)

По общему правилу вы можете перейти на «упрощенку» с начала налогового периода, т.е. с 1 января очередного года (п. 1 ст. 346.13, п. 1 ст. 346.19 НК РФ).

Для этого необходимо подать уведомление в налоговую инспекцию по месту своего нахождения (месту жительства). Такой порядок следует из п. 1 ст. 346.13 НК РФ.

Форма уведомления о переходе на УСН утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

См. образец заполнения уведомления о переходе на УСН.

Уведомление о переходе на УСН представляется в налоговый орган в срок не позднее 31 декабря года, предшествующего году, с которого вы планируете применять УСН (п. 1 ст. 346.13 НК РФ).

Уведомление может быть подано в электронном виде. Порядок электронного документооборота в данном случае утвержден Приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат представления уведомления о переходе на УСН в электронной форме утвержден Приказом ФНС России от 16.11.2012 N ММВ-7-6/878@ (Приложение N 1).

Например, вы намерены перейти с общей системы налогообложения на УСН с 1 января следующего года. В таком случае вам надо подать уведомление не позднее 31 декабря текущего года включительно.

Напомним, что если последний день срока подачи уведомления приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Организации и индивидуальные предприниматели в уведомлении обязательно должны указать выбранный объект налогообложения (абз. 2 п. 1 ст. 346.13 НК РФ).

Кроме того, организациям дополнительно необходимо указать (абз. 2 п. 1 ст. 346.13 НК РФ):

— размер своих доходов по состоянию на 1 октября года, в котором подается уведомление. Напомним, что величина дохода не должна превышать лимита, установленного п. 2 ст. 346.12 НК РФ.

Подробнее о порядке определения размера доходов за 9 месяцев с целью перехода на УСН вы можете узнать в разд. 2.1 «Ограничение по размеру доходов (лимит доходов) при переходе на УСН организаций»;

— остаточную стоимость основных средств по состоянию на 1 октября года, в котором подается уведомление. Стоимость нематериальных активов отражать не требуется.

СИТУАЦИЯ: Нужно ли было организациям и индивидуальным предпринимателям, применявшим УСН в 2012 г. дополнительно подавать уведомление о переходе на УСН в 2013 г.?

Напомним, что с 1 октября 2012 г. для перехода на УСН представляется уведомление, а не заявление, как было раньше (абз. 1 п. 1 ст. 346.13 НК РФ). Форма уведомления о переходе на УСН утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

В ситуации, когда налогоплательщик планировал продолжить работу на УСН в 2013 г. ему не нужно было представлять уведомление в налоговый орган. Ведь Налоговый кодекс РФ связывает обязанность по представлению уведомления о переходе на УСН только с началом работы на этом режиме (п. 1 ст. 346.13 НК РФ). Кроме того, уведомления в инспекцию представляются в случае перехода с УСН на иной режим налогообложения, а также при прекращении деятельности, в отношении которой применялась УСН (п. п. 6, 8 ст. 346.13 НК РФ).

Соответственно, для дальнейшей работы на «упрощенке» уведомление представлять не требовалось. Поэтому налогоплательщики, не утратившие права на применение УСН, могли продолжать ее применять и в 2013 г.

СИТУАЦИЯ: Можно ли перейти на УСН, если уведомление подано с нарушением срока (позже установленного срока)?

Переход на УСН осуществляется на основании уведомления (п. 1 ст. 346.13 НК РФ). В связи с этим организации и индивидуальные предприниматели, которые начиная со следующего года желают применять «упрощенку», должны направить в налоговый орган соответствующие уведомления в срок не позднее 31 декабря текущего года.

Форма уведомления о переходе на УСН утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

См. образец заполнения уведомления о переходе на УСН.

Если вы направите уведомление позже установленного срока, применять УСН вы не сможете. Такое правило прямо предусмотрено пп. 19 п. 3 ст. 346.12 НК РФ.

СИТУАЦИЯ: Нужно ли ждать от налоговой инспекции уведомление о возможности применения УСН?

Для перехода на УСН со следующего календарного года организации и индивидуальные предприниматели должны представить в налоговый орган уведомление. Оно должно быть представлено не позднее 31 декабря текущего года (абз. 1 п. 1 ст. 346.13 НК РФ).

Если срок представления уведомления не будет нарушен, то при соблюдении условий, предусмотренных ст. 346.12 НК РФ, данные лица могут применять УСН. В случае нарушения срока УСН применяться не может (пп. 19 п. 3 ст. 346.12 НК РФ).

Дожидаться от налогового органа разрешения на применение УСН, чтобы начать работать на этой системе, не нужно. Ведь порядок перехода на «упрощенку» является уведомительным (п. 1 ст. 346.13 НК РФ).

Вместе с тем вы можете направить в свою налоговую инспекцию составленный в произвольной форме письменный запрос о подтверждении факта применения вами спецрежима. Сделать это можно одновременно с подачей уведомления о переходе на УСН. Инспекция в течение 30 календарных дней с момента получения запроса должна письменно информировать вас об этом. Ответ направляется по форме N 26.2-7, утвержденной Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Такую информацию налоговые органы предоставляют на основании п. 93 Административного регламента ФНС России, утвержденного Приказом Минфина России от 02.07.2012 N 99н (см. также Письмо Минфина России от 19.12.2013 N 07-01-06/55941).

Аналогичные разъяснения ФНС России давала в период действия прежней редакции п. 1 ст. 346.13 НК РФ, согласно которой переход на УСН осуществлялся путем подачи заявления (Письмо от 04.07.2011 N ЕД-4-3/10690@).

СИТУАЦИЯ: Можно ли перейти на УСН, если налоговый орган ошибочно выдал уведомление о возможности применения спецрежима?

Переход на УСН для налогоплательщика является добровольным (абз. 2 п. 1 ст. 346.11 НК РФ). При этом определить, соответствует ли ваша организация установленным ограничениям (ст. 346.12 НК РФ), вы должны самостоятельно.

Для перехода на УСН представляется уведомление не позднее 31 декабря года, предшествующего году, с которого вы планируете применять УСН (абз. 1 п. 1 ст. 346.13 НК РФ).

Налоговый кодекс РФ не наделяет налоговые органы правом принятия решения о возможности (или невозможности) применения УСН организацией или индивидуальным предпринимателем на основании представленных ими уведомлений.

К аналогичному мнению приходили и контролирующие органы в отношении правил перехода на УСН, основанных на прежней редакции Налогового кодекса РФ (Письмо ФНС России от 21.09.2009 N ШС-22-3/730@). Полагаем, что выводы чиновников также могут применяться и в отношении уведомления о переходе на УСН.

Ранее налоговые органы практиковали выдачу налогоплательщикам уведомлений о возможности применения УСН. Форма уведомления была утверждена Приказом МНС России от 19.09.2002 N ВГ-3-22/495.

Иногда налогоплательщики получали от инспекций уведомление о возможности применения УСН и переходили на этот режим даже с нарушением установленных в ст. 346.12 НК РФ ограничений. Это случалось, например, когда налогоплательщик ошибочно подавал заявление о переходе на УСН, не проверив имеющиеся ограничения, а налоговики, в свою очередь, выдавали уведомление о возможности ее применения, не проверив, имеет ли он право на переход.

При обнаружении в последующем, что налогоплательщик не имел права применять «упрощенку», контролирующие органы могли доначислить ему:

— все налоги, уплачиваемые при общей системе налогообложения (налог на прибыль, НДС и т.д.), за весь период применения УСН;

— штрафы по ст. ст. 119, 122 НК РФ.

Что касается доначисления налогов, то суды единодушно поддерживали позицию налоговиков. Так, ВАС РФ указывал, что неправомерный переход организации на УСН служит основанием для доначисления налогов по общей системе налогообложения. Это подтверждено в Постановлении от 07.10.2008 N 6159/08, Определениях от 09.07.2008 N 6159/08, от 26.01.2009 N ВАС-17450/08, от 29.01.2009 N ВАС-17613/08.

Аналогичные выводы содержат также Постановления ФАС Западно-Сибирского округа от 19.07.2012 N А45-13601/2011 (оставлено в силе Определением ВАС РФ от 20.09.2012 N ВАС-11658/12), ФАС Волго-Вятского округа от 17.04.2012 N А79-7048/2011 (оставлено в силе Определением ВАС РФ от 28.09.2012 N ВАС-9379/12), от 02.03.2009 N А28-10968/2008-460/11, ФАС Северо-Западного округа от 07.05.2010 N А42-8932/2009.

Арбитражные суды подчеркивали, что налогоплательщики переходят на УСН в добровольном порядке и именно они уведомляют об этом налоговые органы. Выдача инспекцией уведомления о возможности применения УСН не означала принудительного перевода на нее налогоплательщика (Постановления ФАС Поволжского округа от 20.11.2012 N А65-8321/2012, ФАС Западно-Сибирского округа от 28.03.2012 N А45-10521/2011, ФАС Северо-Кавказского округа от 04.12.2009 N А32-21754/2008-19/376, ФАС Северо-Западного округа от 06.08.2009 N А42-5612/2008). Право на применение УСН связано с соответствием налогоплательщика требованиям, указанным в ст. 346.12 НК РФ, а не с фактом направления уведомления инспекцией (Постановление ФАС Северо-Западного округа от 07.05.2010 N А42-8932/2009).

Относительно начисления пеней арбитражная практика была неоднозначна.

ВАС РФ указывал, что уведомление не является письменным разъяснением по вопросам применения налогового законодательства (Определение от 29.01.2009 N ВАС-17613/08). Оснований для освобождения от уплаты пеней оно не предоставляло (п. 8 ст. 75 НК РФ). С такой позицией соглашались некоторые нижестоящие суды (Постановления ФАС Западно-Сибирского округа от 19.07.2012 N А45-13601/2011 (оставлено в силе Определением ВАС РФ от 20.09.2012 N ВАС-11658/12), ФАС Северо-Западного округа от 07.05.2010 N А42-8932/2009).

Вместе с тем существовала и противоположная точка зрения. Некоторые судьи признавали уведомление письменным разъяснением о возможности применения УСН, освобождающим от уплаты пеней (Постановления ФАС Поволжского округа от 18.10.2011 N А72-731/2011, от 06.10.2011 N А72-730/2011, от 26.10.2010 N А72-338/2010).

Правоприменительную практику по вопросу о том, освобождается ли налогоплательщик от уплаты пеней в случае неправомерного применения УСН на основании уведомления налогового органа, см. в Энциклопедии спорных ситуаций по части первой Налогового кодекса РФ.

По вопросу о начислении штрафа судебная практика часто складывалась в пользу налогоплательщиков. В данном случае суды приравнивали уведомление к письменным разъяснениям по вопросам применения налогового законодательства. В силу пп. 3 п. 1 ст. 111 НК РФ их выполнение исключает ответственность налогоплательщика, на что и указывали судьи (Постановления ФАС Восточно-Сибирского округа от 11.11.2011 N А10-4848/2010, ФАС Поволжского округа от 26.10.2010 N А72-338/2010, ФАС Западно-Сибирского округа от 12.03.2009 N Ф04-761/2009(274-А27-29)).

Правоприменительную практику по вопросу о том, освобождается ли налогоплательщик от ответственности в случае неправомерного применения УСН на основании уведомления налогового органа, см. в Энциклопедии спорных ситуаций по части первой Налогового кодекса РФ.

Итак, если вы неправомерно применяли «упрощенку», вам однозначно пришлось бы уплатить в бюджет недоимку.

Вместе с тем, как показывает практика, данное уведомление нередко позволяло избежать штрафа, а в некоторых случаях и пеней.

2.13.2. ПРИМЕНЕНИЕ УСН ВНОВЬ СОЗДАННЫМИ ОРГАНИЗАЦИЯМИ (ВНОВЬ ЗАРЕГИСТРИРОВАННЫМИ ПРЕДПРИНИМАТЕЛЯМИ). ПОРЯДОК И СРОК ПОДАЧИ УВЕДОМЛЕНИЯ О ПЕРЕХОДЕ НА УСН

Вновь созданные организации и зарегистрированные индивидуальные предприниматели вправе применять «упрощенку» с даты постановки на учет в налоговом органе.

Для этого им следует подать в инспекцию уведомление о переходе на УСН. Сделать это нужно в течение 30 календарных дней с даты постановки на учет в налоговом органе, указанной в соответствующем свидетельстве. Такой порядок установлен п. 2 ст. 346.13 НК РФ.

Отметим, что 30 календарных дней для представления уведомления о переходе на УСН начинают течь со следующего дня после даты постановки на учет в налоговом органе (п. 2 ст. 6.1 НК РФ).

Например, если дата постановки организации на учет — 4 июня 2013 г. то уведомление нужно подать в налоговую инспекцию до 4 июля 2013 г. включительно.

А применять УСН вы будете с 4 июня 2013 г. т.е. с даты, указанной в свидетельстве о постановке на учет российской организации в налоговом органе.

Уведомление о переходе на УСН подается по форме N 26.2-1, утвержденной Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

См. образец заполнения уведомления о переходе на упрощенную систему налогообложения (при создании организации, регистрации предпринимателя).

Отметим, что данная форма является рекомендованной. Поэтому уведомление можно оформить и в ином виде. Все же советуем вам подавать уведомление по рекомендованной форме, поскольку отсутствие уведомления или каких-либо обязательных сведений в нем могут вызвать споры с контролирующими органами.

Однако есть пример судебного решения, в котором суд признал правомерным переход на УСН исходя из заполненной налогоплательщиком карточки открытия лицевого счета, содержащей информацию о применении УСН и выбранном объекте налогообложения (Постановление ФАС Уральского округа от 12.05.2008 N Ф09-2639/08-С3).

Рассмотренное Постановление относится к периоду, в котором действовала форма заявления, утвержденная Приказом МНС России от 19.09.2002 N ВГ-3-22/495. Заявление о переходе на УСН носило уведомительный характер, а положения гл. 26.2 НК РФ не предусматривали, что оно должно быть подано по какой-либо форме, в том числе и по утвержденной налоговой службой.

Вместе с тем считаем, что выводами данного судебного акта можно руководствоваться и в настоящее время. Ведь применяющаяся в настоящее время форма уведомления, утвержденная Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@, также не является обязательной для применения.

Уведомление о переходе на УСН может быть подано в электронном виде. Порядок электронного документооборота в данном случае утвержден Приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат представления уведомления о переходе на УСН в электронной форме утвержден Приказом ФНС России от 16.11.2012 N ММВ-7-6/878@ (Приложение N 1).

Если вы нарушите срок подачи уведомления, то применять УСН не сможете. Это условие прямо предусмотрено в Налоговом кодексе РФ (пп. 19 п. 3 ст. 346.12 НК РФ, см. например, Письмо Минфина России от 13.02.2013 N 03-11-11/66).

2.13.2.1. ПОРЯДОК И СРОК ПОДАЧИ В 2012 Г. И РАНЕЕ ЗАЯВЛЕНИЯ О ПЕРЕХОДЕ НА УСН ВНОВЬ СОЗДАННЫМИ ОРГАНИЗАЦИЯМИ (ВНОВЬ ЗАРЕГИСТРИРОВАННЫМИ ПРЕДПРИНИМАТЕЛЯМИ)

В 2012 г. и ранее вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели для применения «упрощенки» представляли в инспекцию заявление о переходе на УСН. Оно представлялось в пятидневный срок с даты постановки на учет в налоговом органе, указанной в соответствующем свидетельстве (п. 2 ст. 346.13 НК РФ, Письма Минфина России от 24.03.2010 N 03-11-11/75, от 11.03.2010 N 03-11-11/46, ФНС России от 10.11.2009 N ШС-22-3/848@ (п. 2)).

Заявление подавалось по рекомендованной форме, утвержденной Приказом ФНС России от 13.04.2010 N ММВ-7-3/182@.

Отметим, что данная форма была отменена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@ и фактически не действовала с 2 ноября 2012 г. Таким образом, в период с 2 ноября по 31 декабря 2012 г. не была предусмотрена обязательная либо рекомендованная к применению форма заявления о переходе на УСН. Полагаем, что вновь созданные организации и вновь зарегистрированные предприниматели в указанный период могли использовать форму заявления, утвержденную Приказом ФНС России от 13.04.2010 N ММВ-7-3/182@ (в редакции, действовавшей до 02.11.2012).

Пример заполнения данного заявления см. в приложении 4 к настоящей главе.

На практике налогоплательщики нередко узнавали о постановке на учет уже по истечении пяти дней с момента ее осуществления налоговыми органами. Из-за этого они пропускали срок подачи заявления о переходе на УСН. Во избежание такой ситуации контролирующие органы рекомендовали подавать заявление о применении УСН одновременно с документами на государственную регистрацию юридического лица или индивидуального предпринимателя (Письмо ФНС России от 12.05.2011 N КЕ-4-3/7644@).

Суды также считали это допустимым (Постановления ФАС Московского округа от 27.01.2009 N КА-А40/13301-08, от 26.01.2009 N КА-А40/13273-08).

СИТУАЦИЯ: Могли ли в 2012 г. и ранее вновь созданные организации (вновь зарегистрированные предприниматели) применять УСН, если заявление о переходе на спецрежим они подали с нарушением срока (позже установленного срока)?

Вновь созданным в 2013 г. организациям (вновь зарегистрированным индивидуальным предпринимателям) для применения УСН необходимо направлять в налоговый орган уведомление. Срок его подачи составляет 30 календарных дней с даты постановки на налоговый учет (п. 2 ст. 346.13 НК РФ). При нарушении этого срока применять УСН нельзя (пп. 19 п. 3 ст. 346.12 НК РФ).

Напомним, что в 2012 г. и ранее вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели для применения УСН подавали в инспекцию заявление о переходе на УСН. Данное заявление представлялось по рекомендованной форме, утвержденной Приказом ФНС России от 13.04.2010 N ММВ-7-3/182@, в пятидневный срок с даты постановки на учет в налоговом органе (п. 2 ст. 346.13 НК РФ).

В Налоговом кодексе РФ не было предусмотрено прямого запрета на применение УСН при нарушении пятидневного срока подачи заявления вновь созданной организацией или вновь зарегистрированным индивидуальным предпринимателем. Поэтому на практике в таких случаях возникали споры о правомерности применения УСН.

Контролирующие органы считали, что при нарушении пятидневного срока подачи заявления о переходе на УСН вновь созданная организация или зарегистрированный индивидуальный предприниматель должны были применять общий налоговый режим. Права на применение УСН с момента постановки на учет в этом случае у таких налогоплательщиков не возникало (Письмо ФНС России от 02.11.2010 N ШС-37-3/14713@). По мнению чиновников, в данном случае начать применять «упрощенку» можно было только со следующего года (Письмо Минфина России от 24.03.2010 N 03-11-11/75).

В большинстве случаев арбитражные суды сходились во мнении, что пропуск пятидневного срока не лишал организации и индивидуальных предпринимателей права применять УСН с момента регистрации в налоговом органе. По мнению судей, заявление о переходе на УСН носило уведомительный характер, а срок его подачи не являлся пресекательным. При этом положения гл. 26.2 НК РФ не предоставляли налоговым органам права запретить налогоплательщику применять УСН (Постановления ФАС Поволжского округа от 03.02.2012 N А65-15105/2011, от 13.10.2011 N А72-1630/2011, от 09.08.2011 N А12-23585/2010, ФАС Северо-Кавказского округа от 25.01.2012 N А32-12479/2011, от 12.04.2010 N А32-30712/2009-51/383 (оставлено в силе Определением ВАС РФ от 13.07.2010 N ВАС-8567/10), ФАС Западно-Сибирского округа от 11.03.2012 А70-7020/2011, от 24.01.2012 N А27-6733/2011, ФАС Северо-Западного округа от 22.12.2011 N А42-3602/2011, от 08.11.2010 N А13-4274/2010, ФАС Восточно-Сибирского округа от 17.04.2012 N А19-12660/2011, от 21.12.2011 N А19-10176/2011, ФАС Уральского округа от 19.10.2011 N Ф09-6812/11, от 23.09.2011 N Ф09-5981/11, ФАС Московского округа от 27.08.2009 N КА-А40/6972-09).

При вынесении решения в пользу налогоплательщиков суды также учитывали факт подачи заявления до возникновения обязанности исчислить и уплатить налоги (Постановления ФАС Западно-Сибирского округа от 26.01.2012 N А70-5630/2011, ФАС Северо-Западного округа от 14.02.2011 N А52-2827/2010, от 17.01.2011 N А66-6706/2010, от 30.11.2010 N А52-2095/2010).

Ранее УФНС России по г. Москве по вопросу применения УСН индивидуальным предпринимателем, который не представил своевременно заявление о переходе на УСН, разъясняло следующее (Письмо от 31.12.2009 N 20-14/2/139728@). Срок уведомления не являлся пресекательным, поэтому пропуск срока не лишал налогоплательщика права применять «упрощенку» с момента постановки на учет. Это было возможно при условии, что заявление о переходе на УСН подано до возникновения обязанности уплачивать налоги в общем порядке и заявитель не относился к налогоплательщикам, указанным в пп. 14 п. 3 ст. 346.12 НК РФ. При этом необходимо было также выполнение иных условий для применения УСН, установленных ст. ст. 346.11 — 346.13 НК РФ.

В заключение добавим, что на практике возникали ситуации, когда вновь зарегистрированный налогоплательщик не подавал в налоговую инспекцию заявление о переходе на УСН (не мог доказать его направление). При этом указанный налогоплательщик совершал действия, которые свидетельствовали о применении им данного спецрежима. Некоторые суды и в этом случае признавали правомерным применение «упрощенки». В качестве доказательства использования УСН суды рассматривали в том числе уплату налога при УСН по итогам отчетных периодов либо факт представления налогоплательщиком в течение длительного времени деклараций по «упрощенке», которые инспекция принимала (Постановления ФАС Московского округа от 17.01.2013 N А40-132242/11-90-550, ФАС Восточно-Сибирского округа от 12.03.2009 N А33-1275/08-Ф02-874/09 (оставлено в силе Определением ВАС РФ от 05.06.2009 N ВАС-6212/09), ФАС Северо-Западного округа от 29.09.2009 N А56-22258/2007, от 22.05.2009 N А56-41347/2008).

2.13.3. ПОРЯДОК ПЕРЕХОДА НА УСН С ЕНВД. СРОК ПОДАЧИ УВЕДОМЛЕНИЯ В НАЛОГОВЫЙ ОРГАН

Налогоплательщики, применяющие ЕНВД, могут перейти на УСН в течение календарного года. Существует несколько случаев, когда такой переход возможен. Рассмотрим их подробнее.

Абзац 2 п. 2 ст. 346.13 НК РФ связывает переход на УСН с прекращением обязанности по уплате ЕНВД. Полагаем, что в целях применения данной нормы при прекращении «вмененной» деятельности необходимо подать заявление о снятии с учета в качестве плательщика ЕНВД (абз. 3 п. 3 ст. 346.28 НК РФ). При этом однозначно говорить о том, что у налогоплательщика прекращена обязанность по уплате ЕНВД, можно только тогда, когда он перестал быть плательщиком ЕНВД (снялся с учета) и исполнил обязанность по перечислению в бюджет ЕНВД за все периоды (ст. 44, п. 1 ст. 346.32 НК РФ).

Для осуществления такого перехода организациям и индивидуальным предпринимателям следует представить в налоговый орган:

— заявление о снятии с учета в качестве плательщика ЕНВД в течение пяти рабочих дней со дня прекращения деятельности (абз. 3 п. 3 ст. 346.28 НК РФ);

— уведомление о переходе на УСН, форма которого утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@ (абз. 2 п. 2 ст. 346.13 НК РФ).

См. образец заполнения уведомления о переходе на УСН.

Уведомление о переходе на УСН может быть подано в электронном виде. Порядок электронного документооборота в данном случае утвержден Приказом ФНС России от 18.01.2013 N ММВ-7-6/20. Формат представления уведомления о переходе на УСН в электронной форме утвержден Приказом ФНС России от 16.11.2012 N ММВ-7-6/878@ (Приложение N 1).

Срок представления уведомления о переходе на УСН в данном случае налоговым законодательством не установлен. Минфин России считает, что его следует представить в налоговый орган в срок, предусмотренный п. 2 ст. 346.13 НК РФ для вновь созданных организаций, — 30 календарных дней с даты постановки на налоговый учет (Письмо от 12.09.2012 N 03-11-06/2/123).

Однако финансовое ведомство не разъяснило, с какой даты отсчитывается указанный срок для расчета предельной даты в целях представления уведомления о переходе на УСН в рассматриваемой ситуации. По нашему мнению, его нужно начинать исчислять с даты прекращения «вмененной» деятельности, указанной в заявлении о снятии с учета в качестве плательщика ЕНВД.

Например, организация «Альфа», применявшая ЕНВД, прекратила осуществлять деятельность по оказанию ветеринарных услуг 20 февраля 2013 г. (пп. 2 п. 2 ст. 346.26 НК РФ). В тот же день организация:

— представила в налоговый орган заявление о снятии с учета в качестве плательщика ЕНВД;

— уплатила в бюджет сумму ЕНВД, исчисленную за период с 1 января по 20 февраля 2013 г. (абз. 3 п. 10 ст. 346.29 НК РФ).

Уведомление о переходе на УСН организация «Альфа» должна представить в инспекцию не позднее 22 марта 2013 г. включительно (п. 2 ст. 6.1, п. 2 ст. 346.13 НК РФ).

Отметим, что аналогичный порядок перехода на УСН предусмотрен при отмене системы налогообложения в виде ЕНВД в соответствующем муниципальном образовании. Ведь в данном случае также можно говорить о прекращении «вмененной» деятельности и обязанности по уплате ЕНВД (абз. 2 п. 2 ст. 346.13 НК РФ, Письмо ФНС России от 25.02.2013 N ЕД-3-3/639@).

Официальные разъяснения о том, в какой срок следует подать уведомление о переходе на УСН в рассматриваемой ситуации, пока отсутствуют. Логично предположить, что и в данном случае контролирующие органы будут придерживаться мнения о том, что уведомление нужно подать в течение 30 календарных дней с даты отмены режима ЕНВД.

Например, организация с начала 2013 г. занималась оказанием автотранспортных услуг по перевозке пассажиров и применяла ЕНВД.

С 1 июля нормативным правовым актом муниципального района, на территории которого организация осуществляет деятельность, «вмененка» по данному виду деятельности упразднена.

Организация может начать применять УСН с 1 июля того же года. Для этого ей следует представить в инспекцию:

— до 8 июля включительно заявление о снятии с учета в качестве плательщика ЕНВД;

— до 31 июля включительно уведомление о переходе на УСН.

Организации и индивидуальные предприниматели до 31 декабря 2012 г. также могли перейти с ЕНВД на УСН при отмене «вмененного» режима на территории, где они вели деятельность. Осуществить такой переход они могли с начала того месяца, в котором прекратилась обязанность по уплате ЕНВД. Для этого организациям и индивидуальным предпринимателям следовало представить в инспекцию заявление о переходе на УСН (абз. 2 п. 2 ст. 346.13 НК РФ, Письма Минфина России от 30.04.2009 N 03-11-09/157, от 20.04.2009 N 03-11-09/144, от 10.05.2006 N 03-11-04/2/100). Сроки подачи заявления в указанном случае не были предусмотрены гл. 26.2 НК РФ.

Например, организация занималась оказанием автотранспортных услуг, но количество ее автомобилей превысило 20 единиц (пп. 5 п. 2 ст. 346.26 НК РФ).

В данном случае вопрос о сроке перехода на УСН является спорным. Согласно абз. 2 п. 2 ст. 346.13 НК РФ юридические лица и индивидуальные предприниматели могут перейти на УСН в течение года, если они перестали быть плательщиками ЕНВД. При этом перечень ситуаций, при которых у плательщиков ЕНВД прекращается обязанность по уплате данного налога, не установлен.

В связи с этим возникает вопрос: можно ли считать таким основанием превышение максимальных значений физических показателей, предусмотренных в п. 2 ст. 346.26 НК РФ? Ведь по сути в такой ситуации организация (ИП) перестает быть плательщиком ЕНВД.

Финансовое ведомство высказало следующую точку зрения: в данной ситуации юридическое лицо или индивидуальный предприниматель обязаны перейти на общий режим. И только с начала следующего года такой налогоплательщик может перейти на УСН в порядке п. 1 ст. 346.13 НК РФ (Письмо Минфина России от 28.12.2012 N 03-11-06/2/150).

Однако из положений п. 2 ст. 346.13 НК РФ однозначно не следует, что организация или индивидуальный предприниматель, переставшие соответствовать критериям применения ЕНВД, не перестают быть плательщиками ЕНВД. Судебные решения по рассмотрению ситуаций, связанных с применением действующего п. 2 ст. 346.13 НК РФ, отсутствуют. Поэтому приведем позиции контролирующих и судебных органов, которые сложились до 1 января 2013 г.

Напомним, что согласно абз. 2 п. 2 ст. 346.13 НК РФ (в редакции, действовавшей до 2013 г.) перейти в течение года на УСН могли только организации и ИП, которые перестали быть «вмененщиками» в соответствии с нормативными актами представительных органов муниципального образования или законами городов Москвы и Санкт-Петербурга. По сути аналогичные правила были закреплены в абз. 2 п. 2 ст. 346.13 НК РФ и до 2008 г.

Минфин России считал, что данная норма применялась только в случае принятия указанными органами нового нормативного акта, в соответствии с которым организации (ИП) утрачивали право на применение ЕНВД. А вот если деятельность перестала удовлетворять условиям применения ЕНВД, перейти на «упрощенку» можно было только с начала нового календарного года в порядке п. 1 ст. 346.13 НК РФ (Письмо Минфина России от 10.05.2006 N 03-11-04/2/100).

Есть решения, в которых судьи соглашались с позицией финансового ведомства (Постановления ФАС Московского округа от 16.03.2012 N А41-36987/10, ФАС Северо-Западного округа от 04.06.2008 N А21-6882/2007 (оставлено в силе Определением ВАС РФ от 13.11.2008 N 11349/08)).

Однако в судебной практике существовала и другая точка зрения. Так, некоторые суды приходили к выводу: из абз. 2 п. 2 ст. 346.13 НК РФ прямо не следовало, что его положения должны применяться только при изменениях нормативных актов органов местного самоуправления, законов городов федерального значения Москвы и Санкт-Петербурга. Поэтому налогоплательщики вправе были перейти на УСН в течение года независимо от того, по какой причине они утратили право применять ЕНВД (Постановления ФАС Центрального округа от 19.03.2009 N А48-2029/08-8 (оставлено в силе Определением ВАС РФ от 21.08.2009 N ВАС-8660/09), ФАС Северо-Кавказского округа от 13.02.2009 N А32-22122/2006-51/313-2008-25/8-19/164).

Как видим, данный вопрос является спорным. Если вы решите перейти на УСН с начала месяца, в котором перестали уплачивать ЕНВД, это может вызвать конфликт с контролирующими органами и отстаивать свои интересы вам придется в суде.

Отметим, что на практике возможна ситуация, когда индивидуальный предприниматель, совмещающий УСН и ЕНВД, утрачивает право на применение ЕНВД в связи с превышением физических показателей, установленных п. 2 ст. 346.26 НК РФ. В данном случае финансовое ведомство пришло к выводу о правомерности применения УСН в отношении деятельности, которая облагалась в рамках ЕНВД (Письма Минфина России от 08.08.2013 N 03-11-06/2/32078, от 10.06.2013 N 03-11-09/44).

Чиновники отметили, что при превышении предпринимателем-«вмененщиком» установленных физических показателей он утрачивает право на применение ЕНВД с начала того месяца, в котором произошло изменение величины физического показателя. Если такой «вмененщик» совмещал ЕНВД с УСН, он вправе с этой даты применять УСН по тем видам деятельности, по которым превышено значение физического показателя.

СИТУАЦИЯ: Как с 2013 г. перейти на УСН организациям и индивидуальным предпринимателям, которые решили добровольно сменить ЕНВД на УСН

С 1 января 2013 г. применение ЕНВД стало добровольным (абз. 2 п. 1 ст. 346.28 НК РФ). В связи с этим вы могли уже с 1 января 2013 г. отказаться от применения ЕНВД и перейти на УСН (Письма Минфина России от 20.12.2012 N 03-11-11/385, от 06.11.2012 N 03-11-06/3/75, от 11.10.2012 N 03-11-06/3/70).

Напомним, что помимо представления в установленный срок в инспекцию уведомления о переходе на УСН и заявления о снятии с учета в качестве плательщика ЕНВД вы должны соответствовать условиям применения УСН, установленным ст. 346.12 НК РФ. Если вы не нарушили определенные гл. 26.2 НК РФ требования, то для перехода нужно сделать следующее.

Во-первых, вам следовало направить в налоговый орган уведомление о переходе на УСН в срок не позднее 9 января 2013 г.

Отметим, что согласно п. 1 ст. 346.13 НК РФ для перехода на УСН уведомление в инспекцию необходимо направить не позднее 31 декабря года, предшествующего переходу.

Однако если последний день срока приходится на выходной и (или) нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). В 2012 г. 31 декабря являлся выходным днем (Постановление Правительства РФ от 20.07.2011 N 581). Следовательно, последний день срока подачи уведомления о переходе на УСН с 1 января 2013 г. переносился на ближайший рабочий день, т.е. на 9 января 2013 г. (ст. 112 ТК РФ, см. также Письмо Минфина России от 11.10.2012 N 03-11-06/3/70).

Если вы направите уведомление позже установленного срока, применять УСН вы не сможете. Такое правило с 1 января 2013 г. прямо предусмотрено пп. 19 п. 3 ст. 346.12 НК РФ.

См. образец заполнения уведомления о переходе на упрощенную систему налогообложения (переход с ЕНВД на УСН).

Во-вторых, вам необходимо будет представить в налоговый орган заявление о снятии с учета в качестве плательщика ЕНВД.

Представить его следует не позднее пяти рабочих дней со дня перехода на УСН. В 2013 г. указанное заявления с учетом выходных и нерабочих праздничных дней следовало подать до 15 января (п. п. 6, 7 ст. 6.1, абз. 3 п. 3 ст. 346.28 НК РФ, ст. 112 ТК РФ, Письмо Минфина России от 11.10.2012 N 03-11-06/3/70).

Отметим, что если вы совмещаете УСН и ЕНВД, а в 2013 г. хотите применять только УСН, то вам необходимо лишь сняться с учета в качестве плательщика ЕНВД (абз. 3 п. 3 ст. 346.28 НК РФ). Подавать уведомление о переходе на УСН вам не нужно.

2.13.4. ПЕРЕХОД НА УСН ПОСЛЕ РЕОРГАНИЗАЦИИ В ФОРМЕ ПРЕОБРАЗОВАНИЯ

Наиболее часто спорные ситуации с контролирующими органами относительно порядка применения УСН возникают у организаций, которые прошли реорганизацию в форме преобразования.

Напомним, что преобразование — это одна из форм реорганизации юридического лица, при которой изменяется его организационно-правовая форма (п. 1 ст. 57, п. 5 ст. 58 ГК РФ). Например, общество с ограниченной ответственностью может быть преобразовано в акционерное общество, хозяйственное товарищество или производственный кооператив (п. 2 ст. 92 ГК РФ, ст. 56 Закона N 14-ФЗ).

Далее мы рассмотрим вопрос о переходе на УСН компании-правопреемника при реорганизации в форме преобразования более подробно.

Быстро перейти к нужному разделу вы можете по следующим ссылкам:

разд. 2.13.4.1. Может ли право на УСН перейти к правопреемнику, если организация применяла спецрежим до реорганизации в форме преобразования?

разд. 2.13.4.2. Как правопреемнику перейти на УСН, если до реорганизации в форме преобразования организация применяла общую систему налогообложения

2.13.4.1. МОЖЕТ ЛИ ПРАВО НА УСН ПЕРЕЙТИ К ПРАВОПРЕЕМНИКУ, ЕСЛИ ОРГАНИЗАЦИЯ ПРИМЕНЯЛА СПЕЦРЕЖИМ ДО РЕОРГАНИЗАЦИИ В ФОРМЕ ПРЕОБРАЗОВАНИЯ?

По мнению финансового ведомства, после реорганизации к вновь возникшему юридическому лицу от прежней организации не может перейти право на применение УСН (Письмо Минфина России от 24.02.2014 N 03-11-06/2/7608).

Чиновники объясняют это тем, что при преобразовании возникает новое юридическое лицо, а значит, на него распространяется порядок перехода на УСН, установленный п. 2 ст. 346.13 НК РФ для вновь созданных организаций.

Таким образом, если следовать разъяснениям контролирующих органов, то организация, возникшая в результате реорганизации, должна в 30-дневный срок с даты постановки на учет в налоговом органе подать уведомление о переходе на «упрощенку». Тогда она вправе будет начать применять УСН с даты постановки на учет (п. 2 ст. 346.13 НК РФ). Если организация не воспользовалась такой возможностью, применять «упрощенку» она сможет только с начала следующего года. Для этого ей следует до 31 декабря года, предшествующего году перехода на УСН, представить в налоговый орган уведомление о таком переходе (п. 1 ст. 346.13 НК РФ).

Подробнее о порядке перехода на УСН вновь созданными организациями вы можете узнать в разд. 2.13.2 «Применение УСН вновь созданными организациями (вновь зарегистрированными предпринимателями). Порядок и срок подачи уведомления (заявления) о переходе на УСН».

О переходе на «упрощенку» в порядке п. 1 ст. 346.13 НК РФ читайте в разд. 2.13.1 «Порядок и срок подачи уведомления (заявления) о переходе на УСН с иных режимов налогообложения (ОСН, ЕСХН)».

Отметим, что контролирующие органы придерживались аналогичной позиции и ранее, в период действия прежней редакции Налогового кодекса РФ, согласно которой переход на УСН осуществлялся путем подачи заявления (Письма Минфина России от 07.02.2012 N 03-11-06/2/22, УФНС России по г. Москве от 23.11.2011 N 16-15/112995@, от 08.10.2010 N 16-15/105637). Данное заявление индивидуальные предприниматели и организации должны были направить в период с 1 октября по 30 ноября (п. 1 ст. 346.13 НК РФ), а вновь созданные организации (зарегистрированные индивидуальные предприниматели) — в течение пяти дней с даты постановки на учет (п. 2 ст. 346.13 НК РФ).

В то же время существует и прямо противоположная точка зрения, которую поддерживает часть судебных инстанций. Отметим, что все приведенные ниже судебные акты вынесены также на основании прежних редакций Налогового кодекса РФ. Полагаем, что выводы, изложенные в них, применимы и в настоящее время.

Так, суды указывают, что правопреемство при преобразовании юридического лица позволяет вновь созданной организации применять ту же систему налогообложения, что и прежняя организация (в данном случае — УСН). При этом подавать заявление о переходе на УСН не нужно (Постановления ФАС Московского округа от 18.12.2012 N А40-46740/12-115-273, ФАС Восточно-Сибирского округа от 02.07.2008 N А33-1638/08-Ф02-2803/08). При вынесении подобных решений суды также принимают во внимание совершение налогоплательщиками действий, фактически свидетельствующих о применении УСН (представление деклараций по УСН, уплата «упрощенного» налога).

Однако встречаются отдельные судебные решения, в которых суды встают на сторону контролирующих органов. Так, к примеру, ФАС Северо-Западного округа в Постановлении от 10.09.2008 N А42-1540/2008 и ФАС Дальневосточного округа в Постановлении от 26.09.2008 N Ф03-А37/08-2/3162 указали, что вновь созданное юридическое лицо не может «наследовать» право на применение УСН от прежней организации. Поэтому для перехода на УСН вновь созданное юридическое лицо обязано подать в налоговую инспекцию соответствующее заявление. Аналогичная точка зрения содержится в Постановлении ФАС Северо-Кавказского округа от 15.09.2008 N Ф08-5418/2008 (оставлено в силе Определением ВАС РФ от 15.12.2008 N 16243/08).

2.13.4.2. КАК ПРАВОПРЕЕМНИКУ ПЕРЕЙТИ НА УСН, ЕСЛИ ДО РЕОРГАНИЗАЦИИ В ФОРМЕ ПРЕОБРАЗОВАНИЯ ОРГАНИЗАЦИЯ ПРИМЕНЯЛА ОБЩУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

Давайте разберемся, как осуществляется переход на УСН, если до преобразования организация применяла общую систему налогообложения.

С точки зрения Минфина России, вновь образованная организация может перейти на УСН не ранее следующего календарного года (Письмо от 22.05.2006 N 03-11-04/2/115). Обоснование этой позиции следующее: прежняя организация применяла общий режим налогообложения, а поскольку новое юридическое лицо является ее правопреемником (п. 9 ст. 50 НК РФ), то переход на УСН возможен лишь с начала нового года <10>.

<10> Данный вывод не согласуется с позицией финансового ведомства, высказанной в отношении ситуации, когда до преобразования организация применяла УСН. Напомним, что в этом случае Минфин России указывал на недопустимость правопреемства системы налогообложения как таковой (Письмо от 17.08.2006 N 03-11-02/180).

Также отметим, что разъяснения чиновников изданы с учетом прежней редакции Налогового кодекса РФ, согласно которой переход на УСН осуществлялся путем подачи заявления (п. 1 ст. 346.13 НК РФ). Однако полагаем, что налоговые органы будут придерживаться указанного мнения и в настоящее время.

Таким образом, если следовать логике Минфина России, то не позднее 31 декабря необходимо подать уведомление о переходе на УСН по правилам п. 1 ст. 346.13 НК РФ. При этом надо указать размер доходов за 9 месяцев текущего года, а также информацию об остаточной стоимости основных средств по состоянию на 1 октября (п. 1 ст. 346.13 НК РФ).

Однако данная позиция является неоднозначной.

Дело в том, что согласно гражданскому законодательству при преобразовании возникает новое юридическое лицо (п. 4 ст. 57 ГК РФ). Поэтому на него распространяется порядок перехода на УСН, установленный п. 2 ст. 346.13 НК РФ для вновь созданных организаций.

А значит, если вновь созданная организация при регистрации представит заявление о переходе на УСН, она вправе перейти на данный спецрежим с момента постановки на учет в налоговом органе (см. также Постановление ФАС Северо-Западного округа от 13.04.2010 N А66-9342/2008).

Как видим, такой подход противоречит официальным разъяснениям. Поэтому, скорее всего, отстаивать его придется в суде.

2.13.5. ПРИМЕНЕНИЕ УСН ПОСЛЕ РЕОРГАНИЗАЦИИ В ФОРМЕ ПРИСОЕДИНЕНИЯ

Присоединение юридического лица к другому юридическому лицу — одна из форм реорганизации, при которой права и обязанности присоединенного субъекта переходят к присоединившей его организации-правопреемнику (п. 2 ст. 58 ГК РФ).

Вполне может быть, что до реорганизации указанные юридические лица применяли разные режимы налогообложения, причем одна из организаций работала на УСН. Какой налоговый режим сможет применять правопреемник после присоединения? Рассмотрим возможные варианты.

При присоединении реорганизация считается завершенной с момента, когда в ЕГРЮЛ внесена запись о прекращении деятельности присоединенного юридического лица (абз. 2 п. 4 ст. 57 ГК РФ).

Как видим, при присоединении одно из юридических лиц (присоединяемое) прекращает существовать, но нового юридического лица не образуется. Поэтому если правопреемник применял УСН, то он сохраняет данное право даже в случае присоединения юридического лица, которое работало на иной системе налогообложения. Однако при этом правопреемник должен по-прежнему соответствовать всем требованиям, установленным для работы на спецрежиме (п. п. 3, 4 ст. 346.12, п. 3 ст. 346.14 НК РФ).

Аналогичные разъяснения содержит Письмо Минфина России от 16.06.2009 N 03-11-06/2/104.

Если же «упрощенку» применяло присоединенное юридическое лицо, к правопреемнику право на использование данного спецрежима не переходит. Нормами Налогового кодекса РФ не предусмотрена передача такого права от одной организации к другой. Кроме того, поскольку присоединенное юридическое лицо прекращает свое существование, а новое юридическое лицо не образуется, правопреемник не вправе перейти на УСН в порядке, предусмотренном п. 2 ст. 346.13 НК РФ для вновь созданных организаций.

Вместе с тем при реорганизации правопреемник принимает на себя права и обязанности присоединенного юридического лица, связанные с уплатой налога (п. п. 1, 5 ст. 50 НК РФ). Например, он имеет право на возврат излишне уплаченных присоединенной организацией налогов или же обязан уплатить задолженность по налогам, которая числилась за присоединенной организацией.

Такие выводы следуют также из Писем Минфина России от 16.06.2009 N 03-11-06/2/104 (п. 3), от 13.04.2007 N 03-11-04/2/101.

Навигация по записям