Рейтинг: 4.5/5.0 (1629 проголосовавших)

Рейтинг: 4.5/5.0 (1629 проголосовавших)Категория: Бланки/Образцы

Налоговое законодательство позволяет налогоплательщику выбирать систему налогообложения. Кроме того, для определения налоговой базы по некоторым элементам предусмотрены разные варианты их применения. Какой из них выбрать – решать вам. Сделанный выбор надо закрепить в учетной политике для целей налогообложения приказом руководителя организации (индивидуального предпринимателя). Чтобы выбрать наиболее оптимальный для вас вариант учетной политики, загляните в таблицу .

Избрав конкретный вариант учетной политики, использовать другой механизм налогообложения нельзя (определение Конституционного суда РФ от 12 мая 2005 г. № 167-О).

Типовых образцов учетной политики нет, поэтому приказ составляйте в произвольной форме . Положения учетной политики можно включить как в текст приказа, так и оформить в виде приложения к нему.

Налоговое законодательство не конкретизирует, кто должен разрабатывать учетную политику. Поэтому руководитель организации может поручить эту работу любому сотруднику – специалисту в области налогообложения. Как правило, предпочтение отдают главному бухгалтеру.

О том, нужно ли разрабатывать учетную политику для целей налогообложения предпринимателю, применяющему общую систему налогообложения, см. Как предпринимателю на ОСНО вести учет хозяйственных операций .

Учетную политику утверждают заблаговременно: до налогового периода, начиная с которого будут применять ее положения. Разработанную учетную политику применяйте последовательно из года в год с момента создания организации и до ее ликвидации. Либо до тех пор пока в учетную политику не будут внесены изменения. Составлять новую учетную политику ежегодно не нужно.

Ситуация: могут ли обособленные подразделения формировать свою учетную политику для целей налогообложения ?

Обособленные подразделения не признаются отдельными юридическими лицами (п. 3 ст. 55 ГК РФ). Они входят в состав организации, открывшей их. Поэтому обособленные подразделения не вправе формировать отдельную учетную политику для целей налогообложения. На их деятельность распространяются общие положения учетной политики организации.

Что указать про налог на прибыльОсновная часть решений, которые необходимо принять при формировании учетной политики для целей налогообложения, связана с ведением налогового учета для расчета налога на прибыль (ст. 313 НК РФ). Этот раздел должен содержать:

В частности, нужно определить:

Перечень вариантов налогового учета, предлагаемых главой 25 Налогового кодекса РФ, приведен в таблице .

Какие правила, связанные с НДС, отразитьВ разделе учетной политики про НДС нужно, в частности, определить:

Ситуация: можно ли не закреплять в учетной политике для целей налогообложения методику ведения раздельного учета по НДС? Организация ведет деятельность, облагаемую и не облагаемую НДС .

По мнению контролирующих ведомств, в учетной политике для целей налогообложения обязательно нужно закрепить методику раздельного учета по НДС (см. например, письма УФНС России по г. Москве от 11 марта 2010 г. № 16-15/25433 и от 27 марта 2007 г. № 19-11/028237). Дело в том, что организация должна обеспечить проверяющим возможность проконтролировать обоснованность применения вычетов по НДС (п. 1 ст. 23 НК РФ). А учетная политика – это как раз документ, в котором фиксируют выбранный метод распределения входного НДС (абз. 22 п. 2 ст. 11 НК РФ). На основании этого документа налоговая инспекция будет проверять правильность расчетов, связанных с распределением налога между операциями, облагаемыми НДС и освобожденными от налогообложения.

При этом в учетной политике можно прописать любую экономически обоснованную методику раздельного учета, которая позволяет достоверно определить все необходимые показатели. Причина в том, что законодательно порядок ведения раздельного учета по операциям, облагаемым и не облагаемым НДС, не установлен. Правомерность такого подхода подтверждает судебная практика (см. например, определение ВАС РФ от 21 января 2011 г. № ВАС-18432/10, постановление ФАС Северо-Западного округа от 23 марта 2012 г. по делу № А56-27831/2011).

Совет: если вы готовы спорить с проверяющими, то методику раздельного учета по НДС в учетной политике можете не отражать. При этом вам помогут следующие аргументы.

В Налоговом кодексе нет четкого правила, как надо вести раздельный учет (п. 4 ст. 170 НК РФ). Поэтому, если в организации нет утвержденной методики, это еще не значит, что она нарушила требования. Потому и нет оснований для отказа в вычете НДС. То, что организация ведет раздельный учет, можно подтвердить любым способом. Например, сформировав учетные регистры отдельно по разным видам операций на основании первичных документов. Правомерность такого подхода подтверждает судебная практика (см. например, постановления ФАС Московского округа от 6 марта 2012 г. по делу № А40-140274/10-4-840, Восточно-Сибирского округа от 29 мая 2012 г. № А74-585/2011, Северо-Кавказского округа от 17 августа 2011 г. № А53-19990/2010, Уральского округа от 7 декабря 2010 г. № Ф09-9755/10-С2).

Как внести измененияИзменения в учетную политику можно внести только в двух случаях:

Для этого нужно:

Такой вывод следует из статьи 313 Налогового кодекса РФ.

В зависимости от причины, вызвавшей изменения в учетной политике, они вступают в силу в разное время:

Об этом сказано в абзаце 6 статьи 313 Налогового кодекса РФ.

В течение календарного года корректировать учетную политику можно только в связи с изменениями законодательства. Если поправки вступают в силу задним числом (с начала текущего года), изменения в учетную политику также могут действовать с начала года. Сдавать уточненные декларации при этом не нужно. Учтите изменения при составлении декларации за текущий отчетный (налоговый) период (письмо Минфина России от 28 октября 2005 г. № 03-03-04/1/317).

Меняя учетную политику в части расходов, помните о таких правилах.

Во-первых, измененные положения о порядке учета прямых расходов распространяются только на операции нового налогового периода – задним числом применять их нельзя. Прямые расходы по операциям, не завершенным к началу нового налогового периода, учитывают в прежнем порядке. Например, с нового года организация исключила из состава прямых расходов затраты на хранение материалов. Тогда в порядке, предусмотренном для списания косвенных расходов, можно учитывать лишь те затраты, которые случились после нового года. Недосписанные расходы, понесенные организацией до нового года, будут уменьшать налогооблагаемую прибыль в прежнем порядке. То есть по мере реализации продукции, в стоимость которой эти затраты были включены (ст. 319, абз. 6 ст. 313 НК РФ, письмо Минфина России от 20 мая 2010 г. № 03-03-06/1/336).

Во-вторых, скорректированный порядок учета косвенных или внереализационных расходов распространяется на отношения, возникшие до изменений. Например, с нового года организация изменила способ определения предельной величины процентов по кредитам и займам (ст. 269 НК РФ). Измененные положения применяются ко всем расходам в виде процентов, возникшим с начала нового года. Независимо от того, когда организация получила кредиты или займы, по которым начисляются проценты (письмо Минфина России от 9 ноября 2010 г. № 03-03-06/2/191).

Также существует минимальная периодичность, которую должны действовать некоторые правила. В частности, в течение двух налоговых периодов подряд нельзя изменить метод:

Пример внесения изменений в учетную политику для целей налогообложения прибыли. Уточнения внесены в связи со сменой коммерческой организацией метода налогового учета стоимости товаров

ООО «Торговая фирма "Гермес"» занимается оптовой торговлей. Дата ее регистрации – 5 марта 2015 года. В учетной политике организации для целей налогообложения закреплено, что стоимость товаров определяют без учета расходов, связанных с их приобретением. Расходы по хранению товаров на складе учитывают в составе косвенных.

При подготовке учетной политики на 2016 год руководство организации решило изменить метод формирования покупной стоимости товаров – увеличить ее на стоимость складских затрат (оплаченных сторонней организации).

Однако статья 320 Налогового кодекса РФ накладывает ограничения на время применения этого метода учета. Организация обязана формировать покупную стоимость товаров по установленному способу не менее двух последовательных налоговых периодов. Учитывая, что «Гермес» создан 5 марта 2015 года, первым налоговым периодом применения установленного ранее способа оценки будет 2015 год (п. 2 ст. 55 НК РФ), а вторым – 2016 год. Соответственно, организация вправе изменить учетную политику только с 1 января 2017 года.

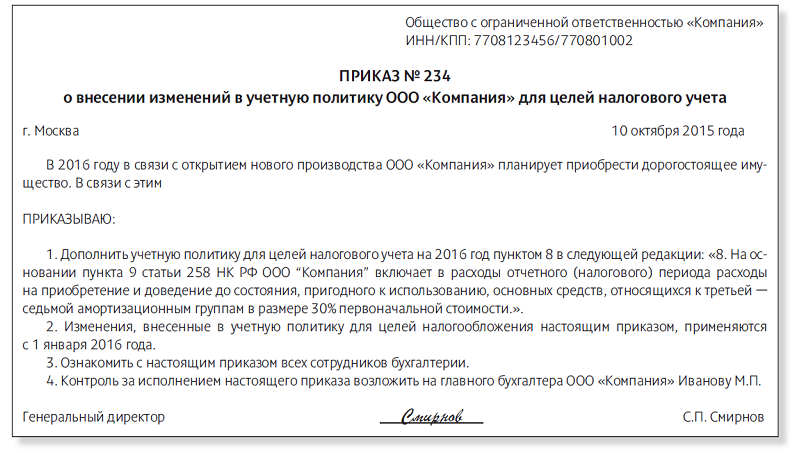

Как дополнить учетную политикуДополнения в учетную политику нужно внести, если у организации появятся новые виды деятельности. В таком случае в учетной политике пропишите принципы и порядок налогообложения новых операций (абз. 7 ст. 313 НК РФ). Дополнения вступят в силу с того отчетного периода, в котором организация начнет вести новую деятельность (или получит лицензию на осуществление нового вида деятельности) (письма Минфина России от 14 апреля 2009 г. № 03-03-06/1/240, от 3 октября 2008 г. № 03-03-06/2/136).

Ситуация: можно ли внести изменения (дополнения) в учетную политику для целей налогового учета при реорганизации в форме присоединения? После этого организация стала вести новую деятельность, которой раньше занимались присоединенные организации .

Изменения в учетную политику вносят в двух случаях:

Дополнения в учетную политику нужно внести, если у организации появятся новые виды деятельности (ст. 313 НК РФ).

При реорганизации в форме присоединения новое юридическое лицо не образуется. Присоединенная организация прекращает свою деятельность, а реорганизованная организация приобретает права и обязанности присоединенной (п. 4 ст. 57, п. 2 ст. 58 ГК РФ).

Реорганизованная организация может начать заниматься деятельностью присоединенных организаций, которую она раньше не вела. В этом случае организация обязана определить и зафиксировать в учетной политике для целей налогового учета принципы и порядок отражения этих видов деятельности. Как только завершится реорганизация, надо внести в учетную политику изменения, связанные с налогообложением новых операций.

Дополнения вступят в силу с того отчетного периода, в котором организация начнет вести новую деятельность или получит лицензию на ведение нового вида деятельности (письма Минфина России от 3 октября 2008 г. № 03-03-06/2/136, от 24 декабря 2007 г. № 03-03-06/1/889).

Куда сдаватьСитуация: нужно ли сдавать в налоговую инспекцию приказы об утверждении учетной политики для целей налогообложения ?

В Налоговом кодексе такая обязанность не прописана. Однако без учетной политики невозможно проконтролировать правильность расчета налогов. Поэтому в рамках выездной проверки инспекция вправе потребовать этот документ (п. 1 ст. 93 НК РФ, письма Минфина России от 28 октября 2005 г. № 03-03-04/1/317, УФНС России по г. Москве от 18 августа 2005 г. № 19-11/58754). Форма требования приведена в приложении 5 к приказу ФНС России от 31 мая 2007 г. № ММ-3-06/338. В течение 10 рабочих дней со дня получения такого запроса вы обязаны представить инспекторам копию приказа об утверждении учетной политики (п. 12 ст. 89, п. 3 ст. 93, п. 6 ст. 6.1 НК РФ).

Если проигнорировать требование инспекторов, то организацию могут оштрафовать на 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ). Также по заявлению налоговой инспекции суд может применить к ответственным сотрудникам организации (например, к ее руководителю) меры административной ответственности. Размер штрафа составит от 300 до 500 руб. (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

В рамках камеральной проверки перечень требуемых документов ограничен. Налоговая инспекция может запросить учетную политику только при камеральной проверке:

1 сентября 2015

Учетная политика организации на 2016 год — удобный инструмент, который м ожно выгодно использовать во время экономических неурядиц. Тонкая настройка способов учета, прописанных в учетной политике организации, поможет сэкономить налоги, спрятать убытки или улучшить показатели баланса. Как все правильно сделать, читайте в статье и скачайте образец учетной политики организации на 2016 год.

Новые налоговые правила требуют от компаний не просто утвердить учетную политику организации на 2016 год по прибыли новым приказом, а внести в нее серьезные изменения. К тому же правила учета стоит скорректировать из-за сложностей в экономике. В зависимости от целей с помощью учетной политики на 2016 год можно манипулировать доходами и расходами — снижать прибыль или убирать убытки из декларации. В конце статьи есть готовый образец учетной политики организации на 2016 год.

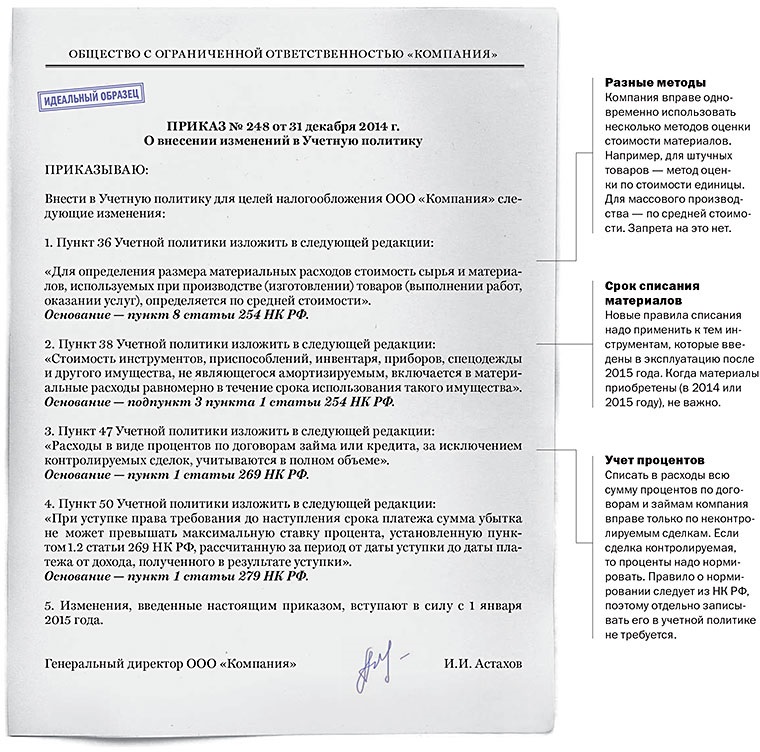

Дополнение учетной политики на 2016 год по прибыли

Способ учета инвентаря и спецодежды. С 1 января 2015 года стоимость инструментов, инвентаря, спецодежды и другого неамортизируемого имущества можно списывать не сразу, а постепенно (подп. 3 п. 1 ст. 254 НК РФ). Если компания планирует выбрать такой способ, об этом надо написать в учетной политике организации на 2016 год.

Если финансовые результаты близки к убыткам, стоит списывать расходы постепенно. Например, пропорционально объему выпущенной продукции или исходя из сроков использования актива. То есть можно выбрать такой же способ, как в бухучете (приказ Минфина России от 26.12.02 № 135н). Расходы компания не потеряет, а растянет во времени. Это позволит избежать лишнего внимания налоговиков.

Новые правила применимы ко всем материалам, которые компания введет в эксплуатацию с 2015 года. Но если компания планирует списать побольше расходов, учет менять не стоит.

Компания 18 января ввела в эксплуатацию инструмент стоимостью 15 000 рублей. Срок службы актива - 24 месяца.

Прежний способ. Актив стоит менее 40 тыс. рублей, поэтому в январе организация спишет в расходы 15 тыс. рублей.

Новый способ. Компания решила списывать стоимость актива постепенно, исходя из срока службы актива. Начиная с февраля компания будет списывать в расходы ежемесячно 625 руб. (15 000 руб. 24 мес.)

Резерв по сомнительным долгам

В налоговом учете компания может по желанию создавать резервы по сомнительным долгам (ст. 266 НК РФ). В этом году можно с выгодой пересмотреть учетную политику организации на 2016 год.

За счет резерва можно заранее списывать долги ненадежных контрагентов, а значит увеличить расходы и заплатить меньше налога на прибыль. Если с даты просрочки оплаты прошло более 90 дней, дебиторку можно полностью списать в резерв. При просрочке от 45 до 90 дней зарезервировать можно 50 процентов от долга. Правда, у резерва есть ограничения — учитывать в нем можно только долги, не обеспеченные гарантиями, возникшие в связи с реализацией, и не более 10 процентов от выручки отчетного периода.

Резерв на отпуска в учетной политике организации

В 2015 году изменились тарифы страховых взносов, которые влияют на сумму резервов на отпуска. В частности, увеличатся фиксированные дополнительные тарифы, по которым компания начисляет взносы с доходов работников, занятых во вредных или опасных условиях труда. Теперь они равны 6 и 9 процентам (раньше 4 и 6 процентов). Поэтому, если компания создает резервы на отпуска в налоговом учете, их сумму надо пересчитать.

За счет резерва можно распределить расходы равномерно и не допустить скачков в летние месяцы. Тогда можно избежать убытков в этот период. А значит, меньше рисков попасть на налоговые комиссии. Если для компании это важно, то стоит в учетной политике закрепить правило о формировании резервов.

Если компания решила списывать отпускные за счет резерва, для удобства можно поделить всех сотрудников на две группы — работающих в обычных условиях и вредных. Для первой группы надо посчитать резерв с учетом общего тарифа в 30 процентов. Для второй группы — с учетом общего и дополнительного тарифов. Кроме того, если у компании есть временно пребывающие иностранцы, их стоит выделить в отдельную группу. За них компания платит 22 процента в ПФР и 1,8 процента в ФСС.

Изменение учетной политики на 2016 год по прибыли

Способ списания материалов. С 2015 года из кодекса исключили метод ЛИФО для определения стоимости списанных материалов или товаров. Если компания использовала этот метод, то теперь ему надо найти замену. Есть три варианта — ФИФО, по средней стоимости или по стоимости единицы запасов. Чтобы сблизить учеты, стоит выбрать тот же способ оценки, что и в бухучете. Причем методы можно комбинировать, используя разные способы для различных групп сырья.

Компании, которая планирует снизить налоговую нагрузку, стоит выбрать способ, позволяющий списать больше расходов. В условиях растущих цен метод ФИФО (первым пришел — первым выбыл) невыгоден. Его стоит использовать в обратной ситуации — если компания хочет уменьшить убытки. Способ по средней стоимости удобен при большом ассортименте товаров. Плюс его в том, что компания спишет усредненную стоимость. Метод по единице запасов позволяет учесть товары по фактической цене закупки. Но его стоит применять, если компании могут отследить, из какой партии продают товары.

На складе компании 10 000 товаров стоимостью 800 000 руб. Цена одной штуки — 80 руб. (800 000 руб. 10 000 шт.). В январе компания покупает две партии: 2000 шт. за 220 000 руб. 1000 шт. за 90 000 руб. Общее число товаров 13 000 шт. (10 000 + 2000 + 1000). Их стоимость — 1 110 000 руб. (800 000 + 220 000 + 90 000). В течение месяца продано 6000 товаров. Остаток на конец месяца — 7000 шт. (13 000 – 6000).

Метод ФИФО. В расходы компания списывает товары из остатка на складе. Стоимость списанных товаров — 480 000 руб. (6000 шт. × 80 руб.).

По средней стоимости. Средняя стоимость одного товара — 85,39 руб. (1 110 000 руб. 13 000 шт.). В расходы можно списать 512 340 руб. (6000 шт. × 85,39 руб.).

По стоимости единицы. Компания продала 3000 шт. — из остатков на складе, 1700 шт. — из первой партии, 1300 шт. — из второй. Стоимость одного товара из первой партии — 110 руб. (220 000 руб. 2000 шт.), из второй — 90 руб. (90 000 руб. 1000 шт.). Расходы равны 544 000 руб. (3000 шт. × 80 руб. + 1700 шт. × 110 руб. + 1300 шт. × 90 руб.). То есть, если компания продает сначала самые дорогие товары, можно списать расходы быстрее.

Перечень прямых и косвенных расходов

Перечень прямых и косвенных расходов компания определяет сама в учетной политике организации на 2016 год. Их можно использовать, чтобы увеличить или уменьшить расходы в налоговом учете.

Если у компании есть имущество, которое используется в нескольких видах деятельности, амортизацию можно списать в косвенных расходах. Аргумент — невозможно определить, сколько времени актив используется в производстве и прочей деятельности. Правда, выгодную позицию иногда удается защитить только в суде (постановление ФАС Центрального округа от 04.08.2014 № А36-4628/2013). Если надо сократить расходы, можно поступить наоборот — максимум затрат учитывать как прямые. В этом случае претензий со стороны инспекции быть не должно.

Исключение из учетной политики на 2016 год

Способ нормирования процентов. С 2015 года проценты по кредитам можно учитывать в расходах полностью. Раньше только в пределах лимита: 1,8 ставки ЦБ — по рублевым кредитам, 0,8 ставки — по валютным. В новом правиле есть исключение — контролируемые сделки. Проценты по ним можно списать полностью, если сумма не превышает рыночные цены (разд. v. 1 НК РФ).

Проценты по кредитам выросли, поэтому поправка в кодекс как нельзя кстати. Чтобы списать максимум расходов, положение о порядке нормирования надо исключить из учетной политики организации на 2016 год. Иначе есть риск, что инспекторы на проверке потребуют нормировать проценты, если компания сама себя ограничит в учетной политике организации.

Ниже смотрите приказ об утверждении учетной политики организации для целей налогообложения и приложение к нему - образец учетной политики организации на 2016 год.

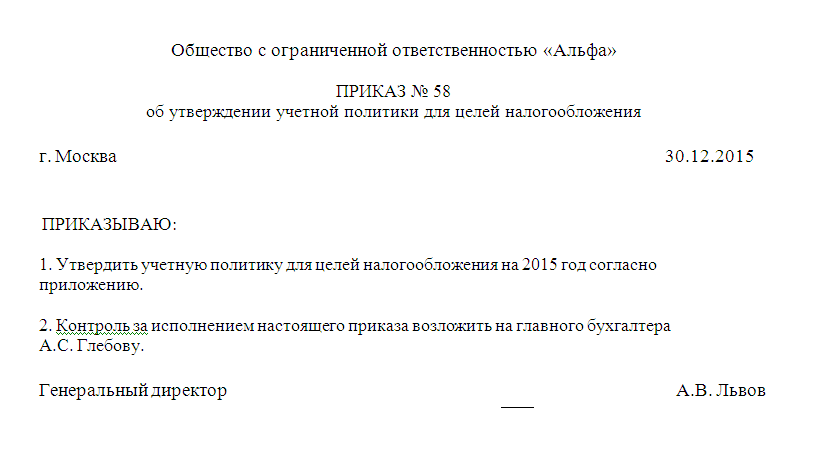

Общество с ограниченной ответственностью "Альфа"

Об утверждении учетной политики для целей налогообложения

В январе в «Школе бухгалтера » прошел вебинар на тему «Учетная политика организации на 2016 год. Все ли изменения вы учли? ». Автор лекции, аудитор Ольга Бондаренко рассказала, как правильно сформировать учетную политику для бухгалтерского и налогового учета на 2016 год, и обратила внимание пользователей на три важных момента. Обратите внимание: абоненты системы «Контур.Экстерн » могут посмотреть запись вебинара бесплатно до 16 февраля 2016 года.

Материалы по теме

Минфин сообщил, как в целях налогообложения прибыли учесть расходы на транспортный налог в отношении грузовиков массой более 12 тонн

Что следует сделать вне зависимости от изменений законодательстваИ еще один совет: не загромождайте свою учетную политику, не пишите там лишнего. Нет смысла устанавливать правила, если нет объекта учета, как в подобной ситуации:

– Подскажите, что мне прописать в учетной политике в отношении ценных бумаг?

– А какие бумаги у вас сейчас?

– Никаких.

Подтвердите подписку!

Для этого перейдите по ссылке в письме, которое отправлено на .

Написать комментарий или задать вопрос

© 2008–2016 «Бухгалтерия Онлайн»

Свидетельство о регистрации СМИ: Эл № ФС77-33557 от 03.10.2008 г.

При полном или частичном использовании материалов сайта активная ссылка на www.buhonline.ru обязательна! Подробнее.

Для корректного отображения сайта установите новую версию браузера Обновить браузер

Фирма должна утвердить две учетные политики: для целей бухгалтерского учета и для целей налогообложения. Оба документа можно оформить как по отдельности, так и в виде разделов общей учетной политики фирмы. На практике удобнее вести две независимые учетные политики.

Учетную политику для целей бухгалтерского учета формируют, руководствуясь ПБУ «Учетная политика организации» (ПБУ 1/2008). В ней перечисляют все способы ведения бухгалтерского учета, которые выбрала ваша фирма.

Принятую учетную политику нужно применять последовательно из года в год. Однако ее можно менять, если:

◆ изменились законодательные или нормативные акты по бухгалтерскому учету (например, поменялся порядок учета тех или иных хозяйственных операций);

◆ фирма разработала новые способы ведения бухучета (например, стала вести бухгалтерию в другой компьютерной программе);

◆ изменились условия деятельности организации (например, торговая фирма стала заниматься производством).

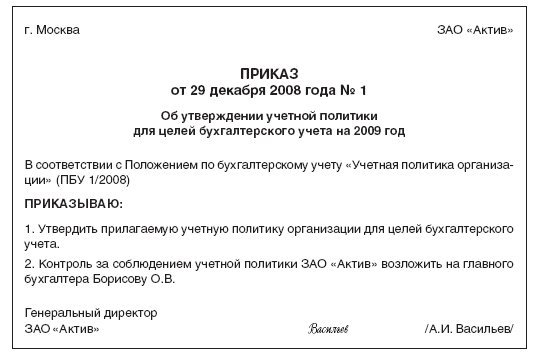

Как оформить учетную политикуСоставляет учетную политику главный бухгалтер или человек, на которого возложено ведение бухучета фирмы. Поскольку ответственность за деятельность фирмы несет руководитель, то учетная политика должна утверждаться его приказом (распоряжением).

Приказ об утверждении учетной политики может выглядеть, например, так:

Учетная политика должна применятся с 1 января того года, который следует за годом ее утверждения. Ее положения должны применяться всеми подразделениями и филиалами фирмы независимо от их места расположения.

Обратите внимание: вновь созданнаяфирмадолжна оформить и утвердить учетную политику не позднее чем через 90 дней со дня ее госрегистрации.

Как составить учетную политикуВ составе учетной политики утвердите:

◆ рабочий план счетов бухгалтерского учета;

◆ образцы первичных учетных документов, по которым нет унифицированных форм;

◆ график документооборота и порядок обработки учетной информации;

◆ порядок проведения инвентаризации и оформления ее результатов;

◆ методы оценки активов и обязательств фирмы;

◆ другие решения, необходимые для организации бухгалтерского учета.

Структуру учетной политики фирма определяет самостоятельно. Можно придерживаться перечисленных пунктов, а можно их объединить в два общих раздела. Например:

◆ организация бухгалтерского учета;

◆ способы ведения бухгалтерского учета.

Организация бухгалтерского учетаПрежде всего запишите в учетной политике: кто будет вести бухгалтерский учет (главный бухгалтер, специализированная компания или директор); будет ли использоваться автоматизированная программа или учет предполагается вести ручным способом; какими документами будут оформляться те или иные хозяйственные операции; какое имущество придется учитывать и на каких счетах.

От ответов на эти вопросы зависит, какой план счетов лучше выбрать – расширенный или сокращенный.

Если ваша фирма будет проводить те или иные операции, по которым не предусмотрены типовые формы первичной документации, разработайте их самостоятельно. Эти формы могут выглядеть так, как удобно вашей фирме. Однако в них обязательно должны быть следующие реквизиты:

◆ название документа (например, Акт закупки материальных ценностей у населения);

◆ дата его оформления;

◆ название вашей фирмы;

◆ наименование хозяйственной операции (например, покупка товаров);

◆ натуральные и денежные показатели хозяйственной операции (например, количество и стоимость приобретенных товаров);

◆ должности лиц, которые оформили документ, и их личные подписи.

В рабочем плане счетов, который должен приводиться в политике, укажите те счета бухгалтерского учета, которые вы будете использовать. Причем рабочий план должен включать не только синтетические, но и аналитические счета всех уровней.

Способы ведения бухгалтерского учетаПри формировании учетной политики из каждого Положения по бухгалтерскому учету выберите один из предлагаемых в нем вариантов учета того или иного имущества (если он есть) или предусмотрите свой.

Например, в ПБУ «Учет материально-производственных запасов» (ПБУ 5/01) есть несколько способов списания материалов и товаров (по методу ФИФО, себестоимости каждой единицы или средней себестоимости). Вам нужно выбрать лишь один из них. Выбранный способ запишите в учетную политику.

В 2016 году надо пересмотреть учетную политику по бухучету. В первую очередь компаниям, которые стали малыми. Подскажем, как выгодно изменить правила учета.

Упрощенные способы учета, подпись главбуха в отчетности, порядок переоценки. Эти и другие правила стоит уточнить в учетной политике по бухучету на 2016 год. Теперь обо всем по порядку.

Изменение учетной политики на 2016 год по бухучетуВыбрать упрощенные способы учета. В 2015 году изменились критерии для малых компаний. Основное изменение - увеличился лимит выручки. А значит, больше компаний смогут применять упрощенные способы учета (см. ниже). Их надо закрепить в учетной политике по бухучету на 2016 год.

Применять упрощенные способы учета в 2016 году не могут организации, для которых обязателен аудит. Например, любые АО, а также ООО с выручкой свыше 400 млн рублей за 2014 год либо с размером активов на 31 декабря 2014 года свыше 60 млн рублей (п. 1 ст. 5 Федерального закона от 30.12.2008 № 307-ФЗ). А значит, они будут вести учет по общим правилам (п. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ). Поэтому в учетной политике надо прописать обычные способы учета.

Уточнить, кто визирует отчетность. В законе о бухучете прямо не сказано, кто визирует баланс и другие формы - только директор или еще главбух. Есть только правило, что отчетность считается составленной со дня подписания ее руководителем (ч. 8 ст. 13 закона № 402-ФЗ). Поэтому чиновники посчитали визу главбуха ненужной и исключили ее из отчетности (приказ Минфина России от 06.04.2015 № 57н). Но компания вправе сама решить, кто будет визировать баланс и остальные формы. Такой порядок стоит предусмотреть в учетной политике.

Поменять правила о переоценке. В бухучете компания вправе проводить переоценку основных средств (п. 15 ПБУ 6/01). Если организация однажды приняла решение о переоценке группы основных средств, то в дальнейшем надо будет постоянно пересчитывать стоимость активов. Отказаться от переоценки этих объектов не получится, зато компания вправе изменять порядок пересчета. А именно: периодичность проведения переоценки, группы однородных объектов и т. д.

В то же время изменение политики должно быть обоснованно. Переписать правила о переоценке можно, только если изменились условия ведения бизнеса (письмо Минфина России от 23.04.2015 № 03-05-05-01/23462). Например, компания начала новые виды деятельности, реорганизована и т.п.

Записать порядок учета торгового сбора. С 1 июля 2015 года торговые компании Москвы платят новый сбор. На перечисленные суммы можно уменьшать налог на прибыль. Но не ясно, как отражать сбор в учете. Порядок стоит предусмотреть в учетной политике.

Минфин разъяснил, что сбор, на который компания не может уменьшить налог, относится к расходам по обычным видам деятельности (письмо от 24.07.15 № 07-01-06/42799). То есть отражать его надо по дебету счета 44 «Расходы на продажу» и кредиту счета 68 «Расчеты по торговому сбору». Но такой способ учета возможен, если компания не уменьшает налог на сбор. Например, у нее убытки. Если компания уменьшает налог на сбор, отразить операции нужно по-другому:

Дебет 68 «Расчеты по торговому сбору» Кредит 51

— уплачен торговый сбор;

Дебет 68 «Расчеты по налогу на прибыль» Кредит 68 «Расчеты по торговому сбору»

— уменьшен налог на прибыль на уплаченный торговый сбор.

Торговый сбор за четвертый квартал 2015 года компания заплатит в текущем году. Поэтому уменьшит налог только в первом квартале 2016 года. На отчетную дату надо сделать запись:

Дебет 09 Кредит 68 «Расчеты по торговому сбору»

— отражен отложенный налоговый актив в сумме начисленного торгового сбора.

Когда компания уменьшит налог, надо сделать проводки:

Дебет 68 «Расчеты по торговому сбору» Кредит 51

— уплачен торговый сбор;

Дебет 68 «Расчеты по налогу на прибыль» Кредит 09

— уменьшен налог на прибыль на уплаченный торговый сбор.

Критерии малых компаний

Доходы (без НДС) за предыдущий год - не более 800 млн рублей.

Доля участия иностранных и российских компаний, которые не являются малыми или средними, не выше 49 процентов.

Среднесписочная численность сотрудников за прошлый год - менее 100 человек.

Компания теряет статус малой, если доходы и выручка выше лимитов в течение трех лет подряд.

Способы упростить бухучет в малой компанииУпростить регистры учета. Например, если компания совершает не больше 30 операций в месяц, можно вести книгу или журнал учета фактов хозяйственной деятельности.

Вести учет кассовым методом. то есть отражать доходы и расходы по мере оплаты.

Исправлять все ошибки в периоде. в котором компания их нашла. Ретроспективный пересчет можно не использовать.

Не переоценивать финансовые вложения. если они обесценились или подорожали.

Расходы по займам списывать как прочие. а не учитывать в стоимости инвестиционных активов.

Отказаться от сложных ПБУ :

— ПБУ 8/2010 (не создавать оценочные резервы, например на отпуска);

— ПБУ 2/2008 (учитывать доходы и расходы по договорам строительного подряда по правилам ПБУ 9/99 и 10/99);

— ПБУ 18/02 (не отражать налоговые разницы);

— ПБУ 11/2008 (не раскрывать информацию о связанных сторонах);

— ПБУ 12/2010 (не представлять информацию по сегментам);

— ПБУ 16/02 (не раскрывать информацию по прекращаемой деятельности).

Баланс и отчет о финансовых результатах составлять в сокращенной форме.

Образцы учетной политики по бухучету на 2016 годЗдесь вы можете скачать бланки и образцы учетной политики по бухучету на 2016 год для компаний разных отраслей деятельности, например торговли и услуг.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Налогообложение и бухгалтерский учет любой организации ведется в рамках установленной учетной политики. Именно ее правильная и грамотная разработка способствует эффективному финансовому документообороту всей компании. Именно с ее помощью можно облегчить учет, а также снизить налоговую нагрузку, используя законные методы.

Перед тем как составить учетную политику, нужно иметь четкое представление о сути этого документа. Учетной политикой принято считать документ, который регламентирует порядок ведения налогового и бухгалтерского учета в организации или компании, свод правил об отражении имущества на текущих счетах, расходов и доходов, а также составление и сдачу всей отчетности. Регулировка формирования учетной политики происходит в соответствии с «Учетной политикой организации».

Правила бухгалтерского учетаКаждый прошедший финансовый год должен быть представлен в годовом бухгалтерском отчете. В свою очередь начало следующего года предполагает собой составление новой учетной политики. Каждое предприятие может самостоятельно разрабатывать свою учетную политику. При этом обязательно нужно учитывать особенности видов деятельности, осуществляемых этой организацией, а также применяемые налоговые режимы и прочие факторы. Однако каждая из них должна соблюдать единый способ ведения самого бухгалтерского учета:

Учетная политика осуществляет регулировку сразу нескольких групп вопросов: технические, организационные и методические. Технические включают в себя правила обработки информации, документооборота и прочие. К организационным вопросам относят: назначение сотрудников, которые отвечают за ведение отчетности на каждом отдельном участке, а также определение всех аналитических регистров, применяемых в учете. А под методическими, подразумеваются методы и правила ведения учета компании, списание расходов, исчисление налогов и т.д.

Зачастую, в ходе формирования учетной политики одновременно утверждают формы первичных документов по необходимым видам операций и формы отчетности между подразделениями предприятия, рабочий план счетов. Также уделяется внимание методам оценки активов и пассивов баланса и порядок проведения инвентаризации. Учетная политика организации может составляться только главным бухгалтером. А уже приказом руководителя компании утверждается учетная политика. Ее можно оформить в виде единого документа, изложив информацию в специальных главах, разделах и статьях. А также учетная политика может быть представлена отдельными приказами для исчисления каждого налога, а также методов и правил бухгалтерского учета

Именно при помощи учетной политики можно сблизить налоговый и бухгалтерский учет. Для этого, во время ее разработки должны быть установлены одинаковые способы признания расходов, списания затрат, начисления амортизации и прочие. Более того, учетная политика дает возможность любой компании самостоятельно определить методы бухгалтерского учета в неурегулированных законодательством случаях. А также благодаря учетной политике происходит утверждение образцов документов, которые не имеют унифицированных форм.

Учетная политика организацииУчитывая тот факт, что учетная политика организации нужна для решения проблем оптимизации финансового и бухгалтерского учета, для ее составления нам понадобятся следующие вещи:

На просторах Сети, Вы можете найти образец этого документа. Подаем поисковый запрос в виде: учетная политика - образец, и получаем визуальное представление о его оформлении. Однако, даже наличие подобного образца, не отменяет необходимых знаний для составления такой документации.

Сначала Вам необходимо внимательно изучить те аспекты законодательства, которые относятся к методам ведения бухучета. Также нужно обратить внимание на требования и рекомендации по составлению такого вида отчетности, международные стандарты и сроки ее подачи в соответствующие контрольные органы. Такую информацию могут Вам предоставить периодические издания этих органов, а также их официальные сайты в Интернете.

Теперь нужно определиться с методологическим аспектом бухучета. Необходимо изначально уточнить, как Вы будете вести оценку запасов, товаров, готовой продукции и всего незавершенного на данный момент производства. Затем нужно определиться с методом, по которому будут осуществляться начисление амортизации нематериальных активов и основных фондов. А после этого, уточняем, как мы будем определять доходы, полученные в процессе реализации товаров.

Вам нужно продумать, как организовать ведение бухучета: количество задействованных бухгалтеров, включая их обязанности, наличие главбуха и его функции, а также структуру всего документооборота компании. В первичной документации должно быть полное отображение всей производственно-хозяйственной деятельности предприятия.

Следующим шагом является подбор программного обеспечения, необходимого для того, чтобы вести бухгалтерский учет. На сегодняшний день наиболее распространенными являются «SAP» и «1С: Бухгалтерия». Именно автоматизированные средства бухучета позволяют сократить сроки формирования и подачи отчетности, а также существенно снижает расходы на оплату труда.

Следует отметить, что если в прошлом финансовом году, Вами уже применялась учетная политика, то ее можно оставить и в нынешнем виде, просто переносим ее действительность на текущий период. В случае изменений в налоговом законодательстве (в период между прошлой и нынешней учетной политикой) или в некоторых положениях бухучета, то учетную политику нужно подкорректировать. Учетная политика должна оформляться распоряжением по организации или приказом, с наличием подписи руководителя. Не забудьте разработать рабочий план всех счетов компании, который будет использован как приложение к Вашей учетной политике. Если предприятие небольшое, то учетную политику включают в текст распоряжения или приказа.

Учетная политика УСННа сегодняшний день существует еще один тип учетной политики. Он используется для управленческих целей. Но затраты труда и времени для такого вида учета резонны на крупных организациях и предприятиях. Те, кто использует УСН, зачастую имеют меньший объем хозяйственных операций. Благодаря этому они могут получать нужную информацию с помощью бухгалтерской отчетности.

УСН: учетная политика для таких организаций несколько проще. «Упрощенцы» могут обойтись без разработки учетной политики для целей налогообложения. А отдельные пункты данной главы дают возможность выбирать порядок учета некоторых операций (выбор объекта налогообложения). Но для реализации этой возможности нужно будет использовать учетную политику, в которой устанавливается способ учета, выбранный Вами. Поэтому, налогоплательщики, которые применяют УСН, также для своего же удобства, должны разрабатывать и утверждать учетную политику.

Если Вам нужен пример учетной политики, Вы можете найти его здесь или здесь