Рейтинг: 4.7/5.0 (1667 проголосовавших)

Рейтинг: 4.7/5.0 (1667 проголосовавших)Категория: Бланки/Образцы

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

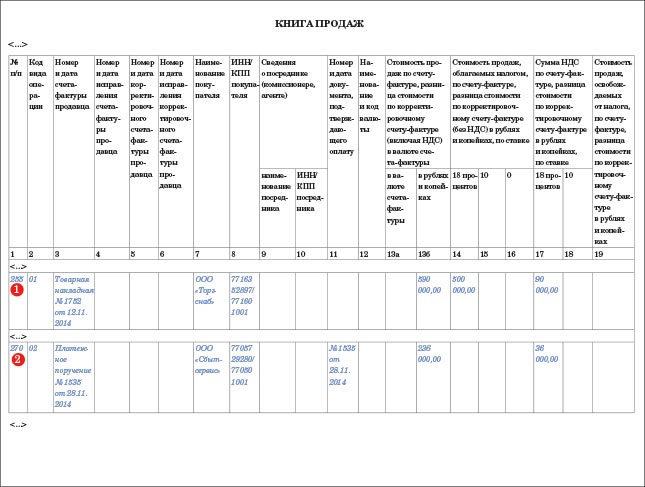

КОГДА И КАК ПОКУПАТЕЛЮ РЕГИСТРИРОВАТЬ В КНИГЕ ПОКУПОК СЧЕТА-ФАКТУРЫ НА ОТГРУЗКУ И НА ВЫДАННЫЕ АВАНСЫ?Для того чтобы принять НДС к вычету, покупатель должен зарегистрировать в книге покупок "отгрузочный" или "авансовый" счет-фактуру, полученный от продавца п. п. 1. 2 Правил ведения книги покупок .

"Отгрузочный" счет-фактуру можно зарегистрировать в книге покупок за любой квартал, начиная с квартала, в котором выполняются три условия п. п. 1. 1.1 ст. 172 НК РФ :

1) у покупателя есть счет-фактура, полученный от продавца;

2) товары (работы, услуги) по этому счету-фактуре приняты к бухгалтерскому учету. То есть покупателем подписана товарная накладная, акт о выполнении работ или оказании услуг;

3) не истекли три года после принятия товаров (работ, услуг) к бухгалтерскому учету Письма Минфина от 06.08.2015 N 03-07-11/45515. от 12.05.2015 N 03-07-11/27161. от 12.02.2015 N 03-07-11/6141 .

Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2015 г. будет I квартал 2018 г.

Возможна ситуация, когда счет-фактуру вы получите после окончания квартала, в котором товары (работы, услуги) приняты к учету, но до 25-го числа месяца, следующего за этим кварталом. Тогда НДС можно принять к вычету, зарегистрировав этот счет-фактуру в книге покупок в квартале принятия товаров (работ, услуг) к учету п. 1.1 ст. 172 НК РФ, Письма Минфина от 02.02.2016 N 03-07-11/4712. от 26.10.2015 N 03-03-06/1/61237 .

"Авансовый" счет-фактура регистрируется в книге покупок за квартал, в котором он получен от продавца, которому перечислен аванс.

Счета-фактуры, в которых есть ошибки, препятствующие вычету НДС. или составленные не по утвержденной форме. в книге покупок регистрировать нельзя п. 3 Правил ведения книги покупок .

Номер графы книги покупок

Что надо указать при регистрации п. п. 6. 7. 21 Правил ведения книги покупок :

счета-фактуры, полученного при отгрузке

Сумму НДС, принимаемую к вычету по счету-фактуре в текущем квартале <*> эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте

<*> При регистрации "авансового" счета-фактуры по товарам (работам, услугам), которые приобретаются для операций, как облагаемых, так и не облагаемых НДС, в графе 16 книги покупок указывается вся сумма НДС, указанная в этом счете-фактуре пп. "у" п. 6 Правил ведения книги покупок .

Если вы приняли к учету товары в количестве меньшем, чем указано в "отгрузочном" счете-фактуре, то регистрируйте его в книге покупок только в части товаров, реально принятых к учету Письмо Минфина от 12.05.2012 N 03-07-09/48. Такое возможно при отказе принять какие-то товары из-за того, что они оказались некачественными или отгружены продавцом в большем количестве, чем вы заказывали.

Счета-фактуры с пометкой "Без налога (НДС)" в книге покупок регистрировать не надо п. 2 Правил ведения книги покупок .

Внимание! Начиная с отчетности за I квартал 2015 г. в декларации по НДС по каждому счету-фактуре, зарегистрированному в книге покупок - надо заполнить разд. 8 п. п. 3. 45 Порядка заполнения декларации по НДС .

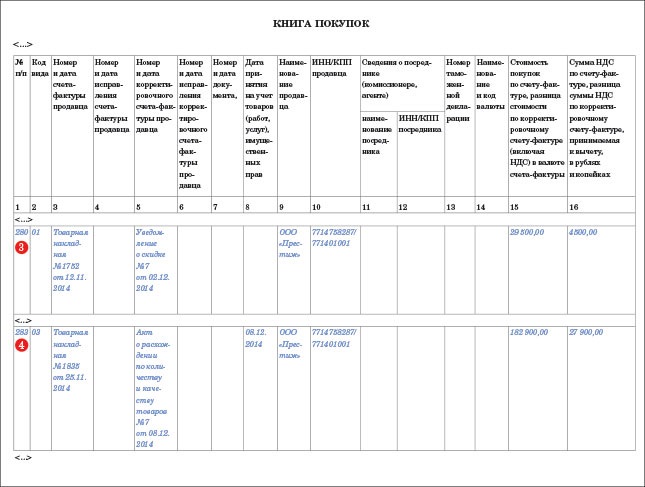

Образец заполнения книги покупок при регистрации в ней счетов-фактур, полученных при отгрузке

Образец заполнения книги покупок при регистрации в ней счетов-фактур, полученных при отгрузке

Образец заполнения книги покупок при регистрации в ней счета-фактуры, полученного на сумму перечисленного аванса

Образец заполнения книги покупок при регистрации в ней счета-фактуры, полученного на сумму перечисленного аванса

Как принимать к вычету НДС по счету-фактуре, поступившему с опозданием? >>>

Когда и как аннулировать ошибочный и регистрировать исправленный счет-фактуру в книге покупок и книге продаж? >>>

Когда и как покупателю регистрировать корректировочный счет-фактуру в книге покупок? >>>

Подробнее о заполнении покупателем книги покупок читайте в Практическом пособии по НДС >>>

Является ли нарушением внесение дополнительных граф в книгу покупок и книгу продаж? >>>

Когда "входной" НДС включается в расходы при исчислении налога на прибыль? >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Апельсинка * Мастер (1149) 4 года назад

В книге продаж отражаются и сч. ф. выданные ( то есть реализация) и Сч. ф. на аванс.

Shina Гуру (2955) 4 года назад

В книге продаж регистрируются все выставленные счета-фактуры в случаях, когда возникает обязанность по исчислению НДС, в том числе:

* при отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав;

* при получении аванса;

* при получении средств, увеличивающих налоговую базу;

* при выполнении строительно-монтажных работ для собственного потребления;

* при передаче товаров, выполнении работ, оказании услуг для собственных нужд;

* при возврате принятых на учет товаров;

* при исполнении обязанностей налоговых агентов;

* при осуществлении операций, не подлежащих налогообложению (освобождаемых от налогообложения) .

ОЛЬГА Мудрец (15387) 4 года назад

Потом в момент реализации и выписки основного сч. ф. списывает авансовые в книге покупок.

Просто Мария Оракул (54465) 4 года назад

так они и должны быть удвоенные, если были авансы. в момент реализации суммы авансов регистрируются в книге покупок, таким образом аванс зачитывается.

Кира Ученик (94) 4 года назад

в том то и дело что авансов не было,просто я по банку провела поступившие платежи наших покупателей,а база при формировании книги сформировала по этим платежам сч/ф на аванс,а у нас нет никакой предоплаты мы продали а потом получили деньги

Просто Мария Оракул (54465) 4 года назад

значит, временная последовательность соблюдена не была. и банк попал на 62.2 счет, отсюда формирование авансов. проверь 62.

Екатерина Постникова. шеф-редактор интернет-проектов журнала «Главбух»

Чем поможет эта статья: Мы расскажем, какие реквизиты книги покупок и книги продаж надо заполнять с особым вниманием.

От чего убережет: Если заполнить книгу покупок и книгу продаж так, как объясняется в статье, инспекторы не потребуют внести исправления и не доначислят НДС.

Формально книга покупок и книга продаж не являются документами, из-за ошибок в которых инспекторы вправе доначислять НДС. Однако во время проверки налоговики всегда изучают, как заполнены эти два регистра. Неточности как минимум вызовут вопросы со стороны налоговиков. Но могут возникнуть и более серьезные последствия. Например, из-за погрешностей в книге покупок или дополнительном листе к ней проверяющие отказывают в вычете НДС. Остановимся на сложных ситуациях.

Как отразить в книге покупок и книге продаж полученные от покупателей авансы

Напомним, какие записи в книге продаж и книге покупок надо сделать, если покупатель перечислил предоплату. В книге продаж продавец регистрирует счет-фактуру, выставленный покупателю при получении аванса. После отгрузки компания выставляет покупателю еще один счет-фактуру и также регистрирует его в книге продаж. А запись, сделанная на сумму аванса, переносится в книгу покупок (налог с предоплаты принимается к вычету). Сложности при заполнении книги покупок в такой ситуации возникают в связи с тем, что продавец принимает к вычету налог по своему счету-фактуре, а не по документу поставщика, как это происходит при покупке товаров, работ, услуг.

Если ваша компания на «упрощенке»

«Упрощенщику» не надо заполнять книгу покупок и книгу продаж, даже если у компании возникла обязанность заплатить НДС (например, в качестве налогового агента).

В частности, важно не ошибиться с наименованием поставщика в книге покупок. Там должна значиться компания, получившая аванс и затем отгрузившая товар (то есть данные своей организации). Иными словами, запись в книге покупок должна соответствовать данным в авансовом счете-фактуре.

При этом в книге покупок нужно заполнять не все графы. Объясняется это тем, что форма книги покупок изначально пре- дусматривает отражение счетов-фактур поставщиков при покупке товаров, работ, услуг. Поэтому не все реквизиты имеют отношение к получению аванса.

Так, отражая в книге покупок вычет с суммы полученного аванса, не надо заполнять графы 4, 6, 8а. Ведь данные, которые предусматривают эти графы, не отражаются в авансовых счетах-фактурах. Например, согласно пункту 5.1 статьи 169 Налогового кодекса РФ, в авансовом счете-фактуре не упоминаются страна происхождения товара и номер таможенной декларации, а также стоимость товаров без НДС (см. образец заполнения книги покупок на сумму полученного аванса >>> ).

Принять к вычету налог на добавленную стоимость с суммы возвращенного аванса продавец может только в течение одного года после расторжения договора с покупателем.

Теперь рассмотрим ситуацию, когда стороны расторгли договор до отгрузки товаров. И у поставщика возникла обязанность вернуть полученный аванс. В этом случае НДС, начисленный с предоплаты, можно принять к вычету из бюджета. Но только после возврата денег покупателю. Это предусмотрено пунктом 5 статьи 171 Налогового кодекса РФ. Запись в книге покупок можно сделать не позже чем через год после расторжения договора (п. 4 ст. 172 Налогового кодекса РФ). Таким образом, чтобы не лишиться права на вычет, нужно не затягивать с возвратом предоплаты. Если аванс будет возвращен позже чем через год после расторжения договора, проверяющие не согласятся с вычетом НДС.

Как отразить в книге покупок и книге продаж суммовые разницы

Суммовые разницы при расчете НДС возникают в том случае, если обязательство, которое нужно оплатить в рублях, выражено в условных единицах или иностранной валюте. При условии, что отгрузка произошла раньше, чем оплата. Обычно по условиям договора покупатель в таком случае перечисляет деньги по курсу, действующему на дату оплаты. Рассмотрим ситуацию со стороны продавца и покупателя.

Суммовые разницы у продавца

Допустим, курс на дату оплаты оказался выше, чем был на дату отгрузки. У продавца образовалась положительная суммовая разница. Как следует из пункта 2 статьи 153 Налогового кодекса РФ, с положительной суммовой разницы продавец должен уплатить НДС.

Минфин России не против, чтобы счета-фактуры заполнялись в условных единицах.

Если изначально во время отгрузки компания выписала счет-фактуру в рублях, его придется исправить. На дату оплаты необходимо сделать запись в книге продаж — на сумму положительной разницы. Именно такой порядок действий предлагают чиновники в письме Федеральной налоговой службы от 24 августа 2009 г. № 3-1-07/674.

Если же бухгалтер выписал отгрузочный счет-фактуру в условных единицах, вносить исправления не придется. Отразить суммовую разницу в книге продаж на дату оплаты получится на основании первоначально выписанного счета-фактуры. Но в рублях.

Иная ситуация: с момента отгрузки курс валюты снизился. У продавца образовалась отрицательная суммовая разница. Многие инспекторы настаивают на том, что компании не вправе уменьшать налоговую базу по НДС на отрицательную разницу — налоговая служба ранее выпускала много разъяснений с таким содержанием (например, письмо ФНС России от 25 января 2006 г. № ММ-6-03/62@).

Однако суды с такой точкой зрения чиновников не соглашаются. Законность отрицательной суммовой разницы при расчете НДС подтвердил, например, Президиум ВАС РФ в постановлении от 17 февраля 2009 г. № 9181/08.

После этого налоговики выпустили одно разъяснение, в котором признали право компаний уменьшать базу на отрицательную суммовую разницу (письмо ФНС России от 24 августа 2009 г. № 3-1-07/674). Правда, свое письмо Федеральная налоговая служба так и не довела до сведения местных инспекторов. Поэтому на практике не исключены претензии проверяющих к компаниям, которые учитывают отрицательные суммовые разницы при расчете НДС.

Тем бухгалтерам, которые не хотят сталкиваться с претензиями во время проверки, отрицательную суммовую разницу лучше не учитывать. Если же продавец готов отстаивать свои интересы, то на дату оплаты можно сделать запись в книге продаж — в сумме отрицательной разницы. Отстоять свою правоту можно не доводя дело до суда. В качестве аргумента можно привести разъяснение ФНС России.

Суммовые разницы у покупателя

Если буквально следовать статьям 171 и 172 Налогового кодекса РФ, то дата и сумма оплаты не влияют на вычет «входного» НДС. То есть покупатель может отразить вычет в книге покупок на дату оприходования товаров, работ, услуг.

При этом если продавец выдал счет-фактуру в рублях, то в книгу покупок нужно занести соответствующую сумму. Запись по счету-фактуре в условных единицах или иностранной валюте надо сделать, самостоятельно переведя сумму в рубли по курсу на дату отгрузки. На дату оплаты никаких записей в книге покупок не делается.

Однако с таким подходом могут не согласиться инспекторы, если курс на дату оплаты снизился. Ведь в этом случае покупатель фактически заплатит продавцу меньше, чем принял к вычету по курсу на дату отгрузки. Если бухгалтер хочет избежать претензий со стороны инспекторов, то лучше в такой ситуации аннулировать первоначальную запись в книге покупок и отразить в дополнительном листе к ней новую запись — на сумму вычета с учетом курса на дату оплаты.

Как отразить в книге покупок импортные товары

Рассмотрим два случая:

Компания купила импортные товары у российского поставщика. Больше всего внимания при проверке вычетов по импортным товарам проверяющие уделяют двум реквизитам — стране происхождения и номерам таможенных деклараций. Эти данные заносят в графу 6 книги покупок.

Трудности могут возникнуть, если счет-фактура поставщика содержит несколько наименований импортных товаров, ввезенных в Россию по разным таможенным декларациям. В этом случае в бухгалтерских программах данные о странах происхождения и номерах грузовых таможенных деклараций не всегда автоматически переносятся из граф 10 и 11 счета-фактуры в книгу покупок.

Отсутствие каких-либо данных в книге может привести к претензиям инспекторов. Так, в письме от 1 февраля 2010 г. № 03-07-14/06 сотрудники Минфина России уточнили: в книге покупок надо отражать все данные о стране происхождения и номерах таможенных деклараций, которые содержит счет-фактура поставщика. Упрощать правила заполнения книги в такой ситуации нельзя. Поэтому, чтобы избежать отказа в вычете НДС по импортным товарам, бухгалтеру, возможно, придется дорабатывать книгу покупок вручную.

В книге покупок надо отражать все данные о стране происхождения товара и номерах таможенных деклараций, которые содержит счет-фактура поставщика.

Если же внести все данные о стране происхождения и номерах таможенных деклараций невозможно (например, из-за того, что у компании большой документооборот), то можно доказать право на вычет во время проверки, воспользовавшись следующими аргументами. С 1 января 2010 года в пункте 2 статьи 169 Налогового кодекса РФ четко сказано, из-за каких ошибок проверяющие вправе отказывать в вычете «входного» НДС. Это может произойти, если в счете-фактуре:

Про неверное заполнение книги покупок здесь ничего не сказано. Поэтому погрешности в этом регистре, которые не привели к искажению суммы налога, не могут препятствовать вычету. Это подтверждает и сложившаяся арбитражная практика в пользу налогоплательщика (см. например, постановление ФАС Северо-Кавказского округа от 4 сентября 2009 г. по делу № А53-24723/2008).

Компания ввезла товары в Россию. Импортеры уплачивают НДС на таможне. Его сумму можно принять к вычету из бюджета (ст. 171 и 172 Налогового кодекса РФ). При условии, что у импортера есть документы, подтверждающие ввоз товаров и уплату НДС.

В этом случае отражать данные о стране происхождения и номерах таможенных деклараций в графе 6 книги покупок не надо. Реквизиты документов, подтверждающих ввоз товаров и уплату НДС, нужно отражать в графе 2 «Дата и номер счета-фактуры продавца». В большинстве случаев документом, подтверждающим ввоз, является таможенная декларация. Ее номер необходимо привести в графе 2. А при импорте белорусских товаров таким документом будет заявление о ввозе. Например, в графе 2 допускается следующая формулировка «Заявление о ввозе товаров от 3 февраля 2010 г. № 259, платежное поручение от 5 февраля 2010 г. № 15».

Если НДС уплачен на таможне, то в графе 2 книги покупок отражаются реквизиты ГТД и платежного поручения на перечисление налога.

Как заполнить дополнительные листы к книге покупок и книге продаж

Дополнительные листы нужны для того, чтобы внести изменения в книгу покупок и книгу продаж. Записи в листах могут быть двух видов: по аннулированию или отражению дополнительных счетов-фактур.

Обратите внимание, что Правила ведения книги покупок и книги продаж, утвержденные постановлением Правительства РФ от 2 декабря 2000 г. № 914, не уточняют, как именно надо заполнять дополнительные листы.

Чтобы у налоговых инспекторов не возникло вопросов, суммы по аннулированным счетам-фактурам лучше отражать со знаком «минус», а по дополнительным счетам-фактурам со знаком «плюс».

Пример:Бухгалтер заполнил дополнительный лист книгипокупок

В марте 2010 года бухгалтер ООО «Весна» обнаружил, что в книгу покупок за IV квартал 2009 года ошибочно попал счет-фактура на сумму 41 300 руб. (в том числе НДС — 6300 руб.), датированный III кварталом 2009 года.

Бухгалтер заполнил дополнительный лист книги покупок за III квар- тал 2009 года (добавив обнаруженный счет-фактуру) и дополнительный лист книги покупок за IV квартал 2009 года (аннулировав обнаруженный счет-фактуру).

Кстати, заполнить дополнительный лист к книге покупок или книге продаж придется и в том случае, если в счет-фактуру внесены изменения, не влияющие на сумму НДС. При условии, что исправлены реквизиты, которые изначально были отражены в книге покупок или книге продаж. Например, название поставщика или его ИНН (графы 5 и 5а книги покупок).

Если же исправления внесены в реквизиты, которые не отражаются в книгах, то делать запись в дополнительном листе не надо (например, если изменен адрес компании-поставщика или покупателя).

Главное, о чем важно помнить

1. При регистрации счета-фактуры на сумму полученного аванса все графы книги покупок заполнять не требуется.

2. Если счет-фактура продавца составлен в условных единицах, то после оплаты никакие изменения в данный документ, а также в книгу продаж вносить не придется.

3. В книге покупок необходимо отражать все данные о стране происхождения и номере таможеннойдекларации, которые содержит счет-фактура поставщика.

Чтобы определить сумму НДС, подлежащую вычету, организация должна вести книгу покупок. В книге покупок покупатели регистрируют выставленные продавцами электронные и (или) составленные на бумажном носителе счета-фактуры (в т. ч. корректировочные, исправленные).

Форма и порядок ведения книги покупок определены в приложении 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Книгу покупок ведите за каждый налоговый период – поквартально (п. 7 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Построчный комментарий к заполнению формы представлен в таблице .

Ситуация: что будет, если в книге покупок указан ошибочный код операции?

Штрафных санкций за такую ошибку не предусмотрено. Однако ошибка в коде операции может стать поводом для запроса дополнительных документов и пояснений при проверке декларации.

Ошибка в коде операции по сути является технической. Она не приводит к занижению налоговой базы и не влияет на величину налоговых обязательств. Однако коды операций из книги покупок переносятся в раздел 8 декларации по НДС (строка 010). А показатели этого раздела (в т. ч. и некоторые коды операций) проходят форматно-логическую проверку и должны соответствовать контрольным соотношениям, установленным письмом ФНС России от 23 марта 2015 г. № ГД-4-3/4550, № ЕД-4-3/4550. Поэтому ошибочный код операции, перенесенный из книги покупок. может привести к тому, что организации направят требование о представлении дополнительных документов и пояснений. При подготовке пояснений руководствуйтесь письмом ФНС России от 7 апреля 2015 г. № ЕД-4-15/5752.

Способы веденияДопускается ведение книги покупок как на бумажном носителе, так и в электронном виде. Электронный формат книги покупок утвержден приказом ФНС России от 4 марта 2015 г. № ММВ-7-6/93.

Регистрация счетов-фактурВ книге покупок регистрируйте счета-фактуры, поступающие от продавцов (исполнителей), а также от налоговых агентов. Регистрации подлежат счета-фактуры:

Кроме того, в книге покупок подлежат регистрации:

Счета-фактуры, которые заполнены с нарушением статьи 169 Налогового кодекса РФ или не соответствуют формам, утвержденным постановлением Правительства РФ от 26 декабря 2011 г. № 1137, в книге покупок не регистрируйте.

Такой порядок предусмотрен пунктами 1, 3,16, 20, 21, 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

По общему правилу счета-фактуры, полученные от продавцов, регистрируются в книге покупок по мере возникновения права на налоговые вычеты. Об этом говорится в абзаце 1 пункта 2 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Причем в отдельных случаях счет-фактуру нужно зарегистрировать лишь тогда, когда товары (работы, услуги, имущественные права) не только приняты к учету, но и оплачены. Такая ситуация может возникнуть, например, если организация исполняет обязанности налогового агента при операциях с иностранными организациями. В этом случае покупатель вправе зарегистрировать счет-фактуру в книге покупок только после перечисления оплаты иностранной организации и сумм НДС в бюджет. Такой порядок следует из пункта 3 статьи 171 Налогового кодекса РФ и пункта 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Если принятые на учет товары (работы, услуги, имущественные права) были оплачены частично, счет-фактуру регистрируйте на каждую уплаченную сумму (в этом случае допускается регистрация счетов-фактур с одинаковыми реквизитами). Рядом с уплаченной суммой в графе 3 книги покупок сделайте надпись: «Частичная оплата». Такой порядок предусмотрен пунктом 16 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

На практике бывает, что счет-фактуру по товарам (работам, услугам), принятым к учету в течение квартала, покупатель получает от продавца только в следующем квартале. В каком налоговом периоде у покупателя возникает право на налоговый вычет?

Ответ на этот вопрос зависит от того, когда был получен счет-фактура – до или после установленного срока подачи декларации за истекший квартал. Если счет-фактура поступил к покупателю до 25-го числа месяца, следующего за отчетным кварталом, его можно зарегистрировать в книге покупок задним числом. Соответственно и право на вычет НДС по этому счету-фактуре появится в истекшем квартале. Если же счет-фактура поступил позже, регистрировать его в книге покупок нужно в следующем квартале.

Такой порядок предусмотрен пунктом 1.1 статьи 172 Налогового кодекса РФ.

Пример регистрации в книге покупок счетов-фактур, поступивших покупателю по окончании квартала

В конце марта ООО «Альфа» приняло к учету:

– партию товаров для перепродажи стоимостью 236 000 руб. (в т. ч. НДС – 36 000 руб.);

– коммунальные услуги за I квартал стоимостью 590 000 руб. (в т. ч. НДС – 90 000 руб.).

Счета-фактуры от поставщиков поступили в организацию во II квартале:

– по товарам – 20 апреля;

– по коммунальным услугам – 28 апреля.

Руководствуясь положениями пункта 1.1 статьи 172 Налогового кодекса РФ, бухгалтер «Альфы» зарегистрировал:

– в книге покупок за I квартал – счет-фактуру по товарам;

– в книге покупок за II квартал – счет-фактуру по коммунальным услугам.

Декларацию по НДС за I квартал «Альфа» представила в налоговую инспекцию 27 апреля (25 и 26 апреля – выходные дни). В декларации отражен вычет НДС по товарам, оприходованным в I квартале – 36 000 руб.

Сумма НДС по коммунальным услугам (90 000 руб.) предъявлена к вычету в декларации за II квартал.

Ситуация: нужно ли регистрировать в книге покупок счета-фактуры с нулевой ставкой НДС ?

В книге покупок обязательно регистрировать все счета-фактуры, полученные от продавца, и на авансы, и на отгрузку (п. 20, 21 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). А продавец оформляет счета-фактуры на все операции, которые облагаются НДС . В том числе и по ставке 0 процентов, например, при экспорте.

Есть исключения . когда регистрировать счета-фактуры в книге покупок не нужно (п. 19 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Но случай с нулевой ставкой не в их числе.

Когда будете регистрировать счет-фактуру со ставкой 0 процентов в книге покупок, в графе 16 «Сумма НДС по счету-фактуре» проставьте ноль (подп. «у» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

В то же время организации не стоит тревожиться, если она не включила отдельные счета-фактуры, в том числе с нулевой ставкой налога, в книгу покупок. Большинство судов считает, что нарушение порядка ведения книги покупок не является основанием для отказа в вычете (постановления ФАС Московского округа от 17 января 2013 г. № А40-40046/2012, Поволжского округа от 12 февраля 2013 г. № А65-14995/2012, Уральского округа от 18 апреля 2013 г. № Ф09-3460/13). В данном случае у организации вообще нет права на вычет, так как сумма НДС равна нулю. Кроме того, ни в Налоговом кодексе РФ, ни в Кодексе РФ об административных правонарушениях не предусмотрена ответственность за неправильное ведение книги покупок.

Ситуация: в каком налоговом периоде нужно зарегистрировать в книге покупок счета-фактуры, выставленные поставщиками при отгрузке товаров? Организация реализует товары на экспорт.

Счета-фактуры, полученные от поставщиков, регистрируются в книге покупок по мере возникновения права на налоговые вычеты (абз. 1 п. 2 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). НДС по экспортным операциям принимается к вычету в особом порядке. Сделать это можно при условии представления документов, подтверждающих правомерность применения ставки НДС 0 процентов (п. 3 ст. 172 НК РФ). Таким образом, счета-фактуры поставщиков на товары, которые в дальнейшем были проданы на экспорт, зарегистрируйте в книге покупок в том квартале, когда был собран полный пакет подтверждающих документов. Аналогичные разъяснения содержатся в письме ФНС России от 9 августа 2006 г. № ШТ-6-03/786.

Регистрация других документовПомимо счетов-фактур, в книге покупок регистрируйте:

Ситуация: как зарегистрировать в книге покупок электронный билет, в котором выделена сумма НДС? Билет приобретен через посредника, который не является плательщиком НДС.

В книге покупок зарегистрируйте распечатанную маршрут/квитанцию авиабилета или контрольный купон железнодорожного билета. Сведения о посреднике в книге покупок указывать не нужно.

Действующие правила позволяют принять к вычету НДС по расходам на проезд на основании бланка строгой отчетности, если в нем выделена сумма налога (п. 7 ст. 171, п. 1 ст. 172 НК РФ). Виды БСО, подтверждающие оплату проезда, названы в приказах Минтранса России от 8 ноября 2006 г. № 134, от 21 августа 2012 г. № 322. Это следующие формы:

На основании таких документов можно принять к вычету выделенную в них сумму НДС (п. 18 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137, письма Минфина России от 30 января 2015 г. № 03-07-11/3522, от 30 июля 2014 г. № 03-07-11/37594, от 10 января 2013 г. № 03-07-11/01, от 12 января 2011 г. № 03-07-11/07).

Воспользоваться вычетом можно в том квартале, в котором сотрудник составил авансовый отчет по командировке и указал в нем проездные документы (письмо Минфина России от 20 мая 2008 г. № 03-07-11/197).

Регистрируя электронные билеты в книге покупок, учитывайте следующую особенность. Транспортные агенты продают билеты от имени перевозчика или представителя перевозчика. Например, железнодорожные билеты на пассажирские перевозки продает перевозчик АО «ФПК». От своего имени посредники, распространяющие билеты на авиа и железнодорожные перевозки, действовать не могут. Поэтому наименования и реквизиты таких посредников в билетах не отражаются. А потому сведения о них указывать в книге покупок не нужно.

Подробный порядок заполнения соответствующих граф книги покупок приведен в таблице.

Пример регистрации в книге покупок электронных билетов

В организации двое сотрудников были направлены в командировки. А.С. Кондратьев – в г. Саратов, В.Н. Волков – в г. Екатеринбург.

По окончании командировок сотрудники представили авансовые отчеты:

– А.С. Кондратьев – 21 апреля. К авансовому отчету он приложил контрольный купон электронного билета № ГП7655318 985322 от 17.04.2016 на сумму 5600 руб. (в т. ч. НДС – 854,24 руб.). Билет приобретен и оплачен через сайт транспортного агента. Продавец билета – АО «ФПК»;

– В.Н. Волков – 23 апреля. К авансовому отчету он приложил маршрут/квитанцию электронного пассажирского авиабилета № 262 24017991410 от 18.04.2016 на сумму 17 500 руб. (в. т. ч. НДС – 2669,49 руб.). Билет приобретен и оплачен в кассе транспортного агента. Продавец билета – АО «Уральские авиалинии».

Эти документы бухгалтер зарегистрировал в книге покупок .

Ситуация: какие документы, подтверждающие передачу основных средств в уставный капитал, нужно зарегистрировать в книге покупок принимающей стороны (коммерческой организации)?

Налоговым законодательством перечень таких документов не установлен. В пункте 15 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 сказано лишь, что эти документы:

Финансовое ведомство тоже не конкретизирует состав этих документов (письмо Минфина России от 21 ноября 2011 г. № 03-07-11/317).

На практике сумма НДС, которая восстановлена учредителем (акционером, участником) при передаче основного средства в уставный капитал дочерней организации, может быть отражена в актах о приеме-передаче по формам № ОС-1 ( № ОС-1а . № ОС-1б ). При наличии таких данных принимающая сторона регистрирует в книге покупок эти акты или их нотариально заверенные копии. Право на вычет НДС, восстановленного передающей стороной, возникает при постановке поступивших основных средств на баланс (если основные средства будут использоваться в деятельности, облагаемой НДС).

Ситуация: какие документы нужно зарегистрировать в книге покупок при выплате покупателю денежных средств за возвращенные товары? Покупатель вернул товар, ранее приобретенный в режиме розничной торговли.

Ответ на этот вопрос зависит от двух факторов:

На практике возможны следующие ситуации:

Если покупатель вернул товар в день его приобретения, то операции по его возврату в книге покупок не отражаются независимо от способа оплаты (наличными или банковской карточкой). Объясняется это так.

По общему правилу НДС, ранее предъявленный покупателю по возвращенному товару, продавец может принять к вычету. При этом если покупатель не является плательщиком НДС, право на вычет возникает у продавца при выполнении следующих условий:

Такой порядок следует из положений пункта 5 статьи 171, пунктов 1 и 4 статьи 172, пункта 1 статьи 169 Налогового кодекса РФ.

Однако в рассматриваемой ситуации, поскольку возвращенный товар был продан в режиме розничной торговли, эти правила не применяются. При реализации товаров в розницу продавец не выставляет покупателям счета-фактуры, а в книге продаж он регистрирует либо данные контрольных лент ККТ (Z-отчеты), либо бланки строгой отчетности (п. 1 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Если возврат товара произошел в день его покупки, то сумма выручки за этот день отражается в учете и книге продаж за минусом стоимости возвращенного товара. Соответственно, сумма НДС, предъявленная покупателю, вернувшему товар, к уплате в бюджет не начисляется и в книге продаж не фиксируется. Такой порядок следует из разделов 4 и 6 Типовых правил, утвержденных Минфином России 30 августа 1993 г. № 104, указаний, утвержденных постановлением Госкомстата России от 25 декабря 1998 г. № 132, пункта 1 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Этот порядок применяется независимо от того, как был оплачен товар: наличными или банковской карточкой. Таким образом, при возврате товара в день покупки сумма НДС, которую можно было бы принять к вычету, отсутствует (налог изначально не был начислен). А значит, корректировать НДС и вносить какие-либо записи в книгу покупок не требуется.

Если покупатель оплатил товар наличными и возвращает его позже дня покупки, то деньги ему выдаются из кассы организации на основании расходного кассового ордера (форма КО-2) (п. 4.4 Методических рекомендаций, утвержденных письмом Роскомторга от 10 июля 1996 г. № 1-794/32-5, п. 6 Указания Банка России от 11 марта 2014 г. № 3210-У). Для обоснования вычета в книге покупок зарегистрируйте реквизиты этого документа (код вида операции 17). НДС по возвращенному товару можно будет принять к вычету при выполнении других обязательных условий . Правомерность такого подхода подтверждается письмом Минфина России от 19 марта 2013 г. № 03-07-15/8473.

Если покупатель оплатил товар банковской карточкой и возвращает его позже дня покупки, то расходный кассовый ордер (форма КО-2) ему не выписывается. Это связано с тем, что выдавать наличные деньги за товары, ранее оплаченные картой, нельзя (п. 2 указаний Банка России от 7 октября 2013 г. № 3073-У). Деньги за возвращенный товар, ранее оплаченный картой, перечисляются покупателю на его банковский счет. При этом на кассовом аппарате выполняют операцию «Возврат продажи», в ходе которой оформляется квитанция возврата (п. 3.6 и 4.8 приложения 5 к протоколу заседания ГМЭК от 19 декабря 2002 г. № 7/72-2002). По аналогии с порядком, установленным для оформления возврата наличных денег, в книге покупок можно зарегистрировать реквизиты этой квитанции.

Однако такой подход может повлечь за собой разногласия с проверяющими. Дело в том, что порядок документального оформления вычетов при возврате товаров, реализованных в розницу и оплаченных банковскими картами, законодательно не урегулирован. Официальных разъяснений контролирующих ведомств по этому вопросу тоже нет. Поэтому, чтобы избежать споров, при возврате товаров составьте корректировочный счет-фактуру и зарегистрируйте его в книге покупок. А поскольку корректировочный счет-фактура может быть оформлен только к уже имеющемуся первоначальному счету-фактуре, розничной организации, принимающей к оплате банковские карты, целесообразно ежедневно составлять общие счета-фактуры с указанием суммарной выручки за товары, реализованные в розницу. Основанием для таких счетов-фактур могут служить Z-отчеты, в которых фиксируется суммарная выручка с разбивкой на наличные поступления и на поступления по банковским картам.

Регистрация при раздельном учете НДСДля некоторых операций, по которым выставляются счета-фактуры (иные документы), законодательством предусмотрен особый порядок их регистрации в книге покупок.

Если организация ведет раздельный учет НДС, то счета-фактуры регистрируйте в книге покупок лишь на сумму НДС, которая подлежит вычету. То есть в графе 15 книги покупок указывайте полную стоимость товаров (работ, услуг), которая отражена в графе 9 предъявленного счета-фактуры. А в графе 16 укажите только ту сумму НДС, на вычет которой организация имеет право в текущем квартале. Такой порядок предусмотрен подпунктами «т» и «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письме Минфина России от 2 марта 2015 г. № 03-07-09/10695.

Организация может перечислить аванс (частичную оплату) в счет предстоящих поставок товаров (работ, услуг, имущественных прав), которые будут использоваться как в облагаемых, так и в не облагаемых НДС операциях. В этом случае полученный от поставщика (исполнителя) счет-фактуру на аванс (частичную оплату) нужно зарегистрировать в книге покупок на всю сумму (абз. 5 подп. «у» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Если приобретен товар, который организация будет использовать в операциях, освобожденных от налогообложения, регистрировать такой счет-фактуру в книге покупок не нужно. Ведь права на вычет по такому счету-фактуре у покупателя не будет. Это следует из положений подпункта 1 пункта 3 статьи 169 и пункта 2 статьи 171 Налогового кодекса РФ.

Пример заполнения книги покупок. Организация совершает облагаемые и освобожденные от налогообложения НДС операции

Организация совершает облагаемые и освобожденные от налогообложения операции. Пропорцию для распределения входного НДС по товарам (работам, услугам) общехозяйственного назначения организация рассчитывает за текущий квартал.

В октябре организации были оказаны услуги по вывозу мусора на сумму 59 000 руб. в том числе НДС – 9000 руб. На всю сумму оказанных услуг 29 октября исполнитель (АО «Производственная фирма "Мастер"») выставил в адрес организации счет-фактуру № 2569.

Указанные услуги носят общехозяйственный характер. Определить, к какому конкретно виду деятельности они относятся, нельзя. Поэтому часть суммы входного НДС принимается к вычету, оставшаяся сумма налога включается в стоимость услуг.

Для распределения входного НДС бухгалтер организации определил долю освобожденных от налогообложения операций за IV квартал.

Объем реализации товаров за этот период составил 1 000 000 руб. без учета НДС, в том числе:

Доля операций, освобожденных от налогообложения, составила – 0,2 (200 000 руб. 1 000 000 руб.). Соответственно, сумма налога, включаемая в стоимость услуг по вывозу мусора, равна:

9000 × 0,2 = 1800 руб.

К вычету принимается НДС в сумме:

9000 руб. – 1800 руб. = 7200 руб.

На эту сумму счет-фактура «Мастера» был зарегистрирован в книге покупок .

Ситуация: можно ли зарегистрировать в книге покупок счет-фактуру на всю сумму НДС, если организация купила материалы, предназначенные для использования в облагаемых и не облагаемых НДС операциях? Поставщик оформил один счет-фактуру .

Это связано с тем, что НДС принимается к вычету только по тем товарам (работам, услугам), которые используются в деятельности, облагаемой НДС (п. 4 ст. 170 НК РФ). Сумму НДС, которую можно принять к вычету, определите по данным раздельного учета входного НДС. В книге покупок зарегистрируйте счет-фактуру именно на эту сумму. Аналогичный вывод сделал Минфин России в письме от 11 сентября 2007 г. № 03-07-11/394.

Ситуация: как вести книгу покупок, если организация ведет облагаемую и не облагаемую НДС деятельность? Суммы налога, подлежащие вычету, определяются в конце квартала в процентном отношении по стоимости отгруженных товаров (работ, услуг).

Счета-фактуры, выставленные поставщиками (исполнителями) при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав) регистрируйте в момент определения суммы НДС, подлежащей вычету. То есть в последний день квартала. При этом в графе 16 книги покупок укажите сумму налога, которую можно принять к вычету в соответствии с расчетом. В графе 15 – общую стоимость товаров, принятых на учет (включая НДС).

Такой порядок ведения следует из подпункта «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Ситуация: как зарегистрировать в книге покупок счет-фактуру в валюте?

Если обязательство по условиям сделки выражено и оплачивается в валюте, организация-поставщик имеет право выписать счет-фактуру в валюте (п. 7 ст. 169 НК РФ). В книге покупок такой счет-фактуру нужно зарегистрировать в валюте счета-фактуры. При этом в графе 14 следует указать наименование и код валюты по Общероссийскому классификатору валют, а в графе 15 – общую стоимость покупок (включая НДС) в валюте счета-фактуры. В графе 16 указывается сумма НДС в рублях и копейках. Для этого пересчитайте указанные в счете-фактуре суммы в рубли по официальному курсу, действовавшему на момент принятия на учет товаров (работ, услуг), имущественных прав. Такой порядок следует из положений абзаца 4 пункта 1 статьи 172, пункта 5 статьи 45 Налогового кодекса РФ.

Регистрация счета-фактуры на авансЕсли организация получила от покупателя аванс (частичную оплату) в счет предстоящих поставок (в т. ч. в неденежной форме), счет-фактуру на аванс (частичную оплату), выставленный покупателю, она должна зарегистрировать в книге продаж (п. 17 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

В момент отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав), в счет которых был получен аванс (частичная оплата), выписанные ранее счета-фактуры зарегистрируйте в книге покупок (п. 22 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Эти же правила действуют, если покупатель отказался от поставки до момента отгрузки и продавец возвращает ему полученный ранее аванс (частичную оплату). В данном случае ранее выписанные счета-фактуры на аванс (частичную оплату) регистрируются в книге покупок после отражения в учете всех корректировок, связанных с возвратом. При этом в графе 7 книги покупок нужно указать реквизиты документа, подтверждающего возврат предоплаты покупателю (письмо Минфина России от 24 марта 2015 г. № 03-07-11/16044). Зарегистрировать счет-фактуру в книге покупок можно не позднее чем по истечении одного года с момента отказа покупателя от поставки. Об этом сказано в абзаце 2 пункта 22 приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Какие счета-фактуры не регистрируютсяВ книге покупок не регистрируются счета-фактуры, полученные:

Такой порядок следует из положений пункта 3 статьи 169 Налогового кодекса РФ, пункта 19 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и письма Минфина России от 20 октября 2011 г. № 03-07-09/34.

Совет: запрет на регистрацию в книге покупок счетов-фактур, выставленных продавцами (исполнителями) на сумму авансов в неденежной форме, противоречит правовой позиции Пленума ВАС РФ. Налогоплательщики могут игнорировать этот запрет, если не опасаются защищать свою правоту в суде. Шансы выиграть спор достаточно высоки.

Ни пункт 12 статьи 171, ни глава 21 Налогового кодекса РФ в целом не содержат указаний на то, что аванс должен быть перечислен продавцу (исполнителю) исключительно в денежной форме. Отсутствие подобных ограничений означает, что покупатель (заказчик) не может быть лишен права на вычет НДС, если предоплата произведена ценными бумагами, передачей имущественных прав, в натуральной форме и т. п. Получив от продавца (исполнителя) такой счет-фактуру, покупатель (заказчик) может зарегистрировать его в книге покупок, а сумму НДС предъявить к вычету.

Такая позиция отражена в пункте 23 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33. Несмотря на то что этот документ обязателен только для арбитражных судов (п. 2 ст. 13 Закона от 28 апреля 1995 г. № 1-ФКЗ, п. 1 ст. 3 Закона от 4 июня 2014 г. № 8-ФКЗ), им могут руководствоваться и налогоплательщики. Признавая бесперспективность судебных разбирательств в ситуациях, когда ВАС РФ или Верховный суд РФ четко обозначили свою позицию, контролирующие ведомства пояснили, что в этих случаях налоговым инспекциям не следует доводить дело до суда (письма Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 и ФНС России от 26 ноября 2013 г. № ГД-4-3/21097). Принимая решения по спорным вопросам, инспекции должны руководствоваться официально опубликованными документами высших судебных органов.