Рейтинг: 4.9/5.0 (1600 проголосовавших)

Рейтинг: 4.9/5.0 (1600 проголосовавших)Категория: Бланки/Образцы

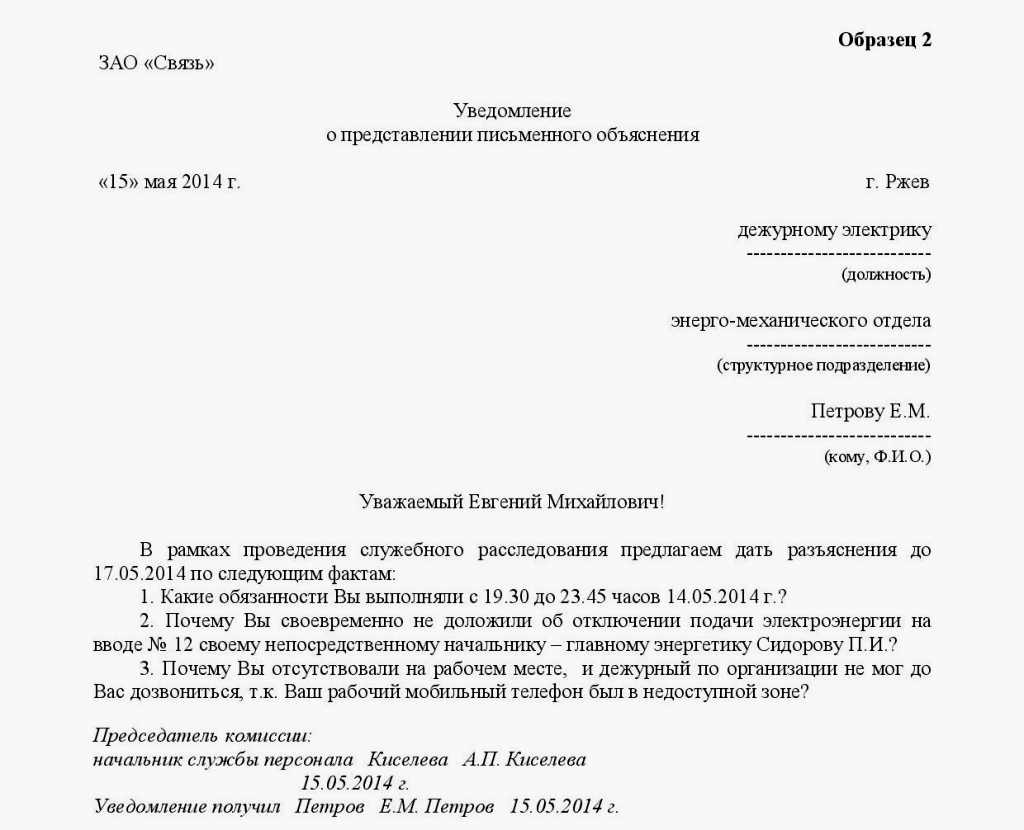

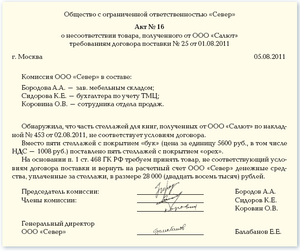

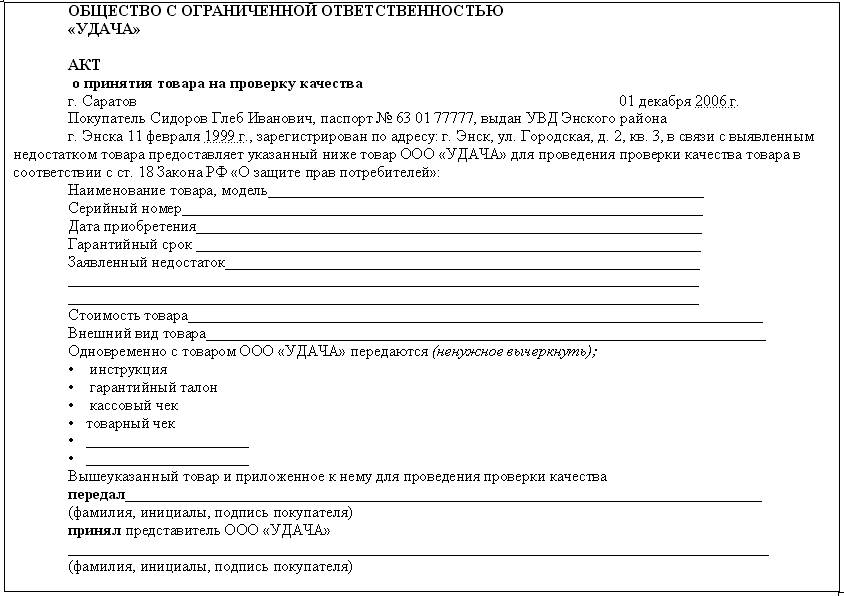

После того, как проверка завершится, должностным лицом органа государственного контроля должен быть составлен акт в двух экземплярах. В акте указываются:

К акту прилагаются акты об отборе образцов продукции, обследовании объектов окружающей среды, протоколы (заключения) проведенных исследований и экспертиз, объяснения должностных лиц органов государственного контроля, работников, на которых возлагается ответственность за нарушения обязательных требований, и другие документы или их копии, связанные с результатами мероприятия по контролю.

Внимание!Один экземпляр акта с копиями приложений вручается руководителю проверяемого юридического лица или индивидуальному предпринимателю под расписку, либо направляется посредством почтовой связи с уведомлением о вручении.

В случае, если во время проведения мероприятия по контролю будет выявлено административное правонарушение, то должностным лицом органа государственного контроля, на основании акта проверки должен быть составлен протокол. При составлении протокола обращайте внимание на следующее:

«Подписывать или не подписывать протокол?» - такой вопрос часто задают предприниматели. Практика рассмотрения подобной категории дел в судах показывает, что судьи воспринимают отказ от подписи, как факт, говорящий не в пользу предпринимателя.

За последние годы были внесены многочисленные поправки в трудовое законодательство и Кодекс об административных правонарушениях. В связи с чем были добавлены новые требования к работодателям, а размеры административных штрафов увеличены в несколько раз.

Однако не во всех случаях требования инспекторов труда обоснованы.

Рассмотрим в данной статье какие инструменты имеет работодатели для защиты своих прав.

Ответственность работодателяВ 2015 г. вступили в силу поправки в КоАП, в результате которых выли введены новые составы нарушений трудового законодательства и штрафы за них.

Так были отдельно выделены отдельные нарушения требований охраны труда:

Нарушение работодателем установленного порядка проведения специальной оценки условий труда на рабочих местах или ее не проведение (штраф на юр. лицо от 60 до 80 тыс. руб.);

Допуск работника к исполнению им трудовых обязанностей без прохождения в установленном порядке обучения и проверки знаний требований охраны труда, а также обязательных предварительных (при поступлении на работу) и периодических (в течение трудовой деятельности) медицинских осмотров, обязательных медицинских осмотров в начале рабочего дня (смены), обязательных психиатрических освидетельствований или при наличии медицинских противопоказания (штраф на юр. лицо от 100 до 130 тыс. руб.);

Необеспечение работников средствами индивидуальной защиты (штраф на юр. лицо от 130 до 150 тыс. руб.).

Так же выделены в отдельные нарушения следующие требования трудового законодательства:

Фактическое допущение к работе лицом, не уполномоченным на это работодателем, если работодатель или его уполномоченный на это представитель отказываются признать отношения, возникшие между лицом, фактически допущенным к работе, и данным работодателем, трудовыми (не заключают с лицом, фактически допущенным к работе, трудовой договор);

Уклонение от оформления или ненадлежащее оформление трудового договора либо заключение гражданско-правового договора, фактически регулирующего трудовые отношения между работником и работодателем (штраф на юр. лицо от 50 до 100 тыс. руб.).

Новые изменения в законодательство имеет и некоторые послабления. Так работодатель совершивший незначительные нарушения в области охраны труда может быть привлечен не к наложению административного штрафа, а к предупреждению.

Примечание: Предупреждение как вид административной ответственности ранее не предусматривался.

Надзор государственных органов за соблюдением трудового законодательстваФедеральный государственный надзор за соблюдением трудового законодательства и иных актов, содержащих нормы трудового права, осуществляется федеральной инспекцией труда.

Однако государственный контроль и/или надзор за соблюдением по безопасному производству работ на отдельных объектах может осуществляться и иными уполномоченными органами исполнительной власти (например, Ростехнадзор).

Надзор за соблюдением работодателем трудового законодательства осуществляется путем проведения плановых и внеплановых проверок организаций. Порядок проведения проверок определен Федеральным законом от 26.12.2008 N 294-ФЗ "О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля" (далее - Закон N 294-ФЗ) и иными нормативными актами.

При проведении проверок инспектор имеет право:

Беспрепятственно посещать объекты организации;

Запрашивать у работодателя всю необходимую документацию и информацию, необходимую для осуществления надзорных функций

Изымать для анализа образцы используемых материалов и веществ (с уведомлением работодателя и составлением необходимых актов);

Предъявлять работодателю обязательные для исполнения предписания об устранение нарушений требований трудового законодательства;

Составлять протоколы об административных правонарушениях (в пределах своих полномочий.

Примечание: В соответствие со ст. 4.5 КоАП РФ срок давности привлечения к ответственности за нарушения трудового законодательства составляет один год.

Документы, оформляемые при проверкеПо окончанию каждой проведённой проверке инспектором составляется акт. Составление акта производится в 2-х экземплярах, один из которых вручается работодателю либо уполномоченному представителю.

Работодатель вправе отразить в акте свое несогласие с результатами проверки, а также с отдельными действиями должностных лиц, проводивших проверку.

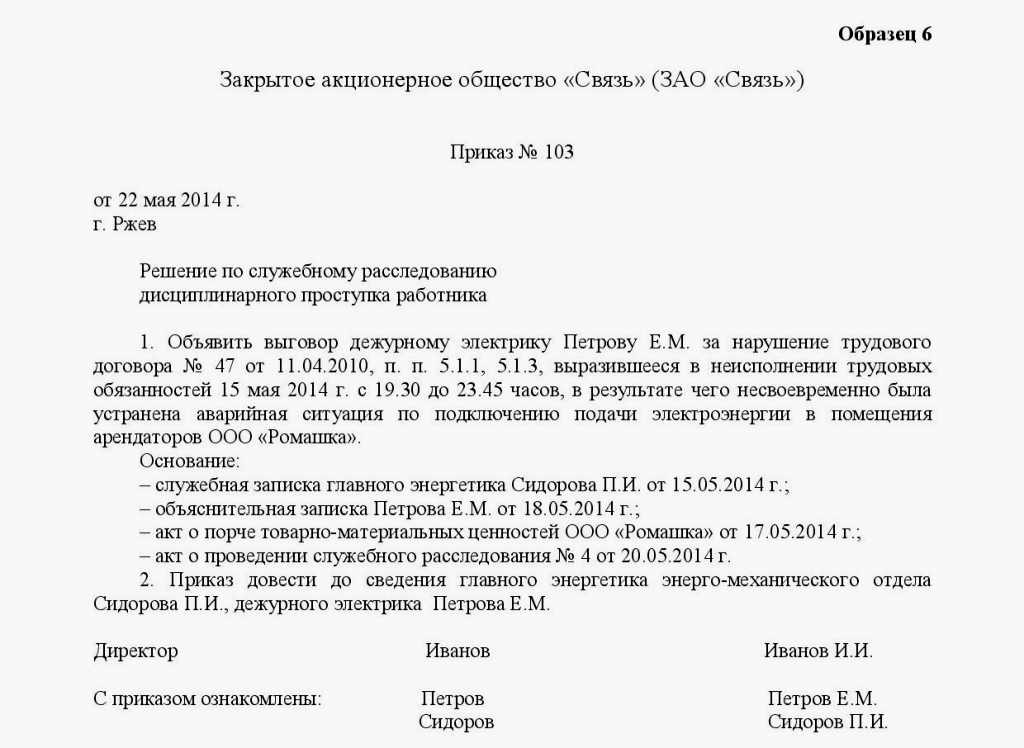

Если в ходе проверке были выявлены нарушения требований трудового законодательства, то инспектором составляются следующие документы:

Предписание об устранении нарушений. В котором указываются требования о устранение обнаруженных правонарушений. Предписание вручается одновременно с актом проверки;

Протокол об административном правонарушении. Указанный протокол должен быть составлен не позднее 2-х суток с момента обнаружения (если требуется дополнительное расследование);

Постановление о привлечении к административной ответственности или о прекращении производства по делу об административном правонарушении. Выносится по результатам рассмотрения дела. Копия проставление вручается работодателю в течение 3-х дней с момента его вынесения.

Дело об административном правонарушение считается возбужденным с момента составления протокола и должно быть рассмотрено должностным лицом инспекции труда в течение 15 суток. При передаче протокола в судебную инстанцию в течение 2-х месяцев.

В соответствие со ст. 361 ТК РФ решения инспектора труда могут быть обжалованы соответствующему руководителю по подчиненности, Главному государственному инспектору труда Российской Федерации и (или) в суде. Решения Главного государственного инспектора труда могут быть обжалованы в суде.

Обжалование решения инспектораОбжалование акта проверки или предписания об устранении нарушений.

В случае несогласия с фактами, выводами, предложениями, изложенными в акте проверки, либо с выданным предписанием об устранении выявленных нарушений в течение 15 дней с даты их получения работодатель может представить в вышестоящий в порядке подчиненности орган или вышестоящему в порядке подчиненности лицу письменное возражение с приложением к нему документов, подтверждающих обоснованность таких возражений. Вышеуказанные документы могут быть направлены в форме электронных документов, подписанных усиленной квалифицированной электронной подписью.

Также предписание может быть обжаловано в судебной инстанции в течение 3-х месяцев со дня, когда работодателю стало известно о нарушении его прав, свобод и законных интересов.

Примечание: В случая предусмотренных ч. 2 ст. 357 ТК РФ срок обжалования постановления в суде составляет 10 дней.

Так же стоит помнить невыполнение предписания об устранении выявленных нарушений работодатель может быть привлечен к административной ответственности по ст. 19.5 КоАП РФ(предусматривающей штраф до 200 000 руб.).

Обжалование постановления о привлечении к административной ответственности.

Жалоба на постановление по делу об административном правонарушении может быть подана в течение 10 суток со дня вручения копии постановления.

В соответствие со ст. 30.5 КоАП РФ срок рассмотрения жалобы инспекцией труда составляет 10 дней, судебной инстанцией - 2 месяца.

По результатам рассмотрения жалобы выносится решение, копия которого в течение 3-х суток направляется работодателю.

В соответствие ст. 2.9 КоАП РФ. Работодатель может также подать ходатайство об освобождении от административной ответственности в связи с малозначительностью правонарушения.

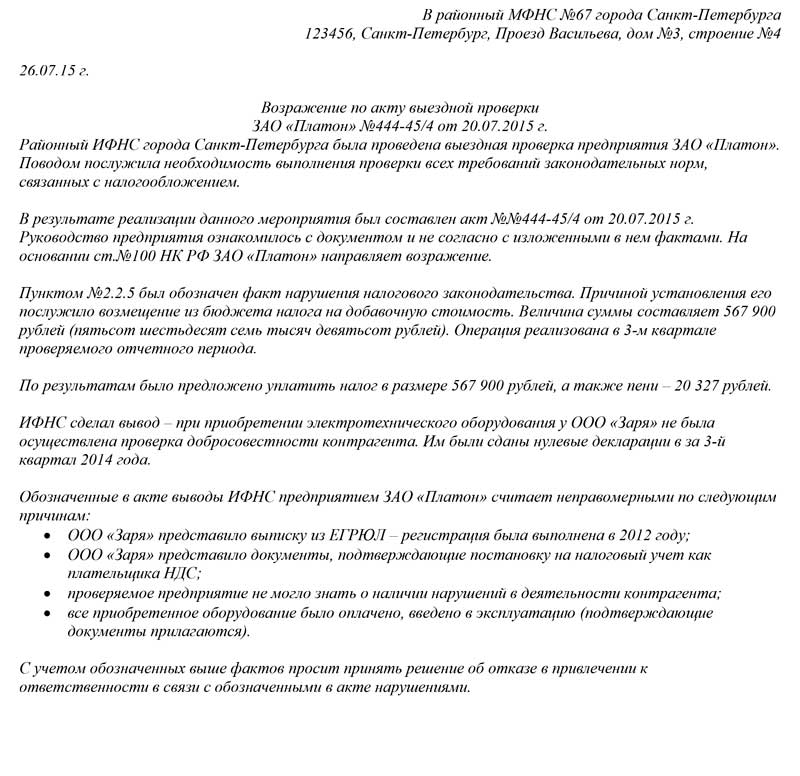

Налоговая проверка окончена. Но самое тяжелое впереди – надо отстоять свое честное имя и, самое главное, деньги. Для этого нужно не просто представить возражения, но и грамотно просчитать ситуацию на два шага вперед. В этом помогут маленькие хитрости, ведь в споре все средства хороши.

Налоговая проверка окончена. Но самое тяжелое впереди – надо отстоять свое честное имя и, самое главное, деньги. Для этого нужно не просто представить возражения, но и грамотно просчитать ситуацию на два шага вперед. В этом помогут маленькие хитрости, ведь в споре все средства хороши.

Налоговые органы проводят как выездные проверки, так и камеральные. И логическим завершением этих мероприятий практически всегда является акт налоговой проверки. Исключение составляют лишь камеральные проверки, в результате которых не были найдены нарушения законодательства о налогах и сборах.

Кроме того, налоговики старательно составляют акты об обнаружении фактов, свидетельствующих о совершении налоговых правонарушений.

Получение любого из указанных актов не сулит ничего приятного, потому что это означает начисление налогов, пеней и привлечение к ответственности.

Однако не все так печально, как может показаться. У налогоплательщиков в случае несогласия с контролирующими органами есть право возразить и отстоять свое честное имя, а заодно и деньги. Чтобы это сделать, надо представить в налоговый орган соответствующие возражения на акт.

Общие правила представления возражений прописаны в статьях 100 и 101.4 Налогового кодекса. В данных статьях указаны сроки подачи возражений, а также порядок их рассмотрения. Однако существуют некоторые нюансы обжалования того или иного акта, о которых не помешает знать и которые необходимо учитывать.

Стоит отметить, что процедура подачи возражений зависит от того, какой акт был составлен. Также необходимо для себя определиться, будут ли это возражения по существу, или у вас есть какие-либо претензии к процедуре проведения проверки, составлению акта и порядку его рассмотрения.

Момент получения актаПрактически в каждой организации знают о том, что идет проверка финансово-хозяйственной деятельности, по окончании которой будет составлен акт. Так, при камеральной проверке акт составляется в течение 10 дней с момента завершения проверки, а при выездной – в течение двух месяцев после подписания справки о проведенной выездной налоговой проверке.

После составления акта он должен быть подписан лицами, проводившими проверку, а также лицом, в отношении которого она проводилась (либо его представителем). По большому счету вас никто не может заставить подписать акт, но если вы откажетесь, то в нем делается соответствующая отметка. Обычно она звучит так: «Лицо, в отношении которого проводилась проверка (его представитель), от подписания акта отказалось». В этом случае особо въедливые инспекторы могут привлечь третьих лиц для засвидетельствования данного факта. Стоит понимать, что, хотя никакой ответственности за неподписание акта не предусмотрено, такое поведение может косвенно свидетельствовать о недобросовестности налогоплательщика. Так что подпись в акте ставить можно и нужно, поскольку такое поведение в дальнейшем не вызовет предвзятого отношения к вам сотрудников налоговой службы. Согласно пункту 5 статьи 100 Налогового кодекса, акт должен быть вручен проверяемому лицу (его представителю) в течение пяти дней с даты, указанной в акте. Обычно экземпляр акта вручается в момент его подписания, если представитель организации пришел в инспекцию лично. Однако могут возникнуть обстоятельства, когда представители в силу разных причин не могут или не хотят его получать. В таких случаях этот документ должен быть направлен по почте заказным письмом с уведомлением или передан иным способом, который позволяет точно определить дату получения.

Отметим, что противостояние с налоговиками начинается уже на этапе вручения акта проверки. Тут как раз и нужно четко отслеживать все процедурные нарушения контролеров, поскольку в конечном итоге они могут иметь решающее значение. Так, при существенном нарушении процедуры рассмотрения материалов проверки, а также процедуры сбора доказательной базы в дальнейшем решение налогового органа может быть отменено либо целиком, либо в отдельной его части. Вместе с тем не стоит торопиться предъявить претензии налоговикам по данным основаниям, поскольку всегда хорошо иметь запасной «козырь в рукаве». Это объясняется тем, что большинство процедурных ошибок проверяющих могут быть устранены еще в ходе рассмотрения материалов проверки. Для этого руководитель инспекции (его заместитель) может вынести решение о проведении дополнительных мероприятий налогового контроля. А вот на стадии, когда решение по акту проверки уже будет принято и инспекторы не смогут ничего исправить, можно и выложить «джокера»: при нарушении существенных условий процедуры рассмотрения акта и иных материалов мероприятий налогового контроля это является основанием для отмены решения вышестоящим налоговым органом или судом. К таким существенным условиям относится обеспечение возможности лица, в отношении которого был составлен акт, участвовать в процессе рассмотрения материалов.

В этой связи большой интерес представляет дата получения акта, поскольку именно этот день является отправной точкой для начала исчисления срока подачи возражений, срока рассмотрения дела и вынесения решения по нему. То есть от момента получения акта зависят и все последующие этапы, а в некоторых случаях и исход дела.

Итак, если акт проверки отправлен по почте, датой его получения считается шестой день с даты отправки. Но, учитывая то, как «исправно» работает почта, организации могут получить акт и на несколько дней позже. Здесь и начинается путаница в сроках рассмотрения дела, которая может быть выгодна проверяемому. И чтобы понять, как извлечь выгоду из этой ситуации, необходимо напомнить все сроки этапов рассмотрения материалов проверки, а также рассмотреть пример.

Так, с момента получения акта организацией у нее есть 15 рабочих дней (в случае составления акта об обнаружении фактов срок для подачи возражений равен 10 рабочим дням) на ознакомление с актом и, в случае несогласия, представление письменных возражений. По истечении этого 15-дневного срока в течение 10 рабочих дней акт проверки должен быть рассмотрен руководителем (его заместителем) инспекции и принято обоснованное решение. При этом налоговому органу необходимо обеспечить возможность участия налогоплательщика в рассмотрении материалов. Для этого ему высылается уведомление, в котором указывается место, дата и точное время, когда комиссия будет рассматривать акт. Обычно комиссию назначают на первые три дня из десяти, отведенных на принятие решения. Решение может быть принято в любой из десяти дней, а не именно на десятый. То есть его могут принять и в первый день после срока, отведенного на представление возражений. При этом не допускается принятие решения раньше, чем истекут положенные 15 дней, поскольку это может быть расценено как существенное нарушение условий процедуры рассмотрения со всеми вытекающими последствиями.

При подписании акта обязательно проверьте дату, то есть когда он составлен. Дело в том, что контролеры часто «грешат» и указывают в нем не текущую дату, а прошедшую.

Организации был направлен по почте акт камеральной налоговой проверки 1 февраля 2012 года. Согласно пункту 5 статьи 100 Налогового кодекса, акт будет считаться полученным на шестой день с даты отправки, то есть 8 февраля 2012 года. Фактически акт был получен 10 февраля 2012 года.

Ошибочно полагая, что акт получен 8 февраля 2012 года, проверяющими был исчислен крайний срок для подачи возражений – 1 марта 2012 года. Следовательно, на 2 марта налогоплательщик был приглашен на рассмотрение материалов, на которое он не явился. Руководитель инспекции, установив факт уведомления налогоплательщика о рассмотрении дела и его неявки, принял решение о проведении данной процедуры в отсутствие представителей фирмы. По итогам рассмотрения материалов в этот же день было принято решение от 2 февраля 2012 года о привлечении налогоплательщика к ответственности.

Вместе с тем, поскольку акт фактически был получен 10 февраля 2012 года, последним днем для представления возражений будет 3 марта. Следовательно, рассмотрение материалов должно состояться не ранее 5 марта и решение может быть принято не ранее этой даты. А поскольку оно было принято 2 марта, то имеет место нарушение существенных условий процедуры рассмотрения материалов дела. То есть вышестоящий налоговый орган или суд могут сделать вывод о том, что организация была лишена возможности защищать свои интересы в полной мере. Как следствие – решение может быть отменено по формальным признакам. В поддержку данного вывода имеется письмо Минфина России от 15 июля 2010 г. № 03-02-07/1-331 и постановления ФАС Московского округа от 23 января 2009 г. № КА-А40/12029-08 и от 23 января 2009 г. № КА-А41/ 12979-08.

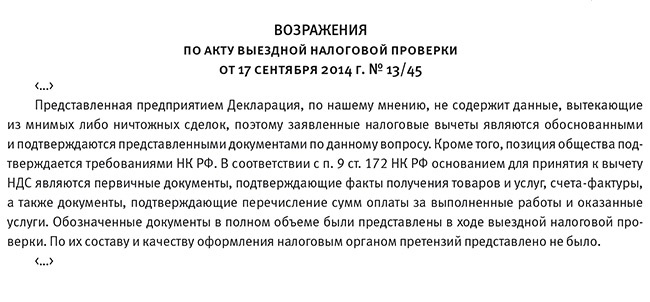

Возражения по существуИтак, организация или предприниматель все же получили «долгожданный» акт проверки. В первую очередь, конечно же, внимания требуют те выводы налоговиков, с которыми организации не согласны из-за того, что положения норм законодательства о налогах и сборах носят спорный характер и учет тех или иных операций не урегулирован Налоговым кодексом и иными нормативно-правовыми актами.

Для оспаривания таких выводов понадобится использовать весь возможный арсенал, а он достаточно широк. В качестве обоснования своей позиции следует приводить не только нормы кодекса, но также разъяснения Минфина и Федеральной налоговой службы по схожим ситуациям. Хотя письма финансового ведомства не являются нормативно-правовыми актами, о чем упоминается при каждом удобном случае, но все же министерство является вышестоящим органом по отношению к налоговой службе. Следовательно, налоговики в своей работе должны придерживаться мнения, отраженного в письмах.

Кроме того, поддержку своей позиции можно найти и в недавно созданном сервисе «Разъяснения ФНС, обязательные для применения налоговыми органами». В данном разделе собраны письма Федеральной налоговой службы, ссылка на которые может снять все претензии налоговиков. Сервис размещен на официальном сайте ФНС. При этом относительно разъяснений Минфина следует помнить, что они обязательны для налоговиков лишь в случае, когда непосредственно направлены в адрес налоговой службы. На этом настаивают как финансисты (письмо Минфина России от 7 августа 2007 г. № 03-02-07/2-138), так и сами налоговики (письмо ФНС России от 14 сентября 2007 г. № ШС-6-18/716@). Однако стоит вспомнить подпункт 5 пункта 1 статьи 32 Налогового кодекса, где прямо говорится о том, что инспекторы обязаны руководствоваться письменными разъяснениями Министерства финансов по вопросам применения законодательства Российской Федерации о налогах и сборах.

Кроме того, в постановлении Президиума Высшего Арбитражного Суда РФ от 19 сентября 2006 г. № 13322/04 указано: факт направления письма конкретному лицу по его обращению не исключает более широкого действия данных финансистами разъяснений, если в них содержатся обязательные правила поведения, адресованные неопределенному кругу лиц и рассчитанные на многократное применение; следовательно, использовать их может кто угодно.

Также следует опираться не только на самые последние письма, но и на те, которые были актуальны в проверяемый период. И если это не поможет избежать доначислений налогов, то как минимум избавит от начисления пеней. Такой вывод следует из анализа пункта 8 статьи 75 и подпункта 3 пункта 1 статьи 111 Налогового кодекса. Налогоплательщикам не могут быть начислены пени на сумму недоимки, если таковая возникла вследствие применения в работе позиции ведомственных чиновников. Вина в совершении налогового правонарушения при таких обстоятельствах исключается. Аналогичного мнения придерживаются и арбитражные судьи (постановление ФАС Северо-Западного округа от 18 сентября 2009 г. по делу № А42-1455/2009).

Еще одним значимым источником обоснования своих доводов является сложившаяся положительная для налогоплательщиков судебная практика по спорным вопросам. Еще в письме ФНС России от 11 мая 2007 г. № ШС-6-14/389@ было указано: если налоговый орган полагает, что обстоятельства дела сходны с теми обстоятельствами, при которых действия налогового органа признаны незаконными, и у налогового органа отсутствуют основания полагать, что рассмотрение дела в суде закончится в пользу налогового органа, то целесообразно учитывать сложившуюся в регионе судебно-арбитражную практику. Можно добавить конкретную позицию Президиума Высшего Арбитражного Суда РФ. Но сам по себе факт решения суда не в пользу налогового органа не может являться основанием для исключения из проекта решения о привлечении к налоговой ответственности за совершение налогового правонарушения законных и обоснованных выводов о допущенных налогоплательщиком нарушениях законодательства о налогах и сборах (письмо ФНС России от 30 мая 2006 г. № ШС-6-14/550@).

Вместе с тем не будет лишним проверить акт проверки на наличие арифметических ошибок при исчислении налогов. Понятно, конечно, что цифры налоговиками неоднократно перепроверяются, но от ошибок никто не застрахован. Так что если таковые обнаружены, то нужно смело об этом заявлять.

Еще имеет смысл проверить заключительную часть акта, где предложено уплатить определенные суммы налогов, сборов, пеней и штрафов. Это связано с тем, что при доначислении налогов инспекторам необходимо учитывать имеющиеся суммы переплаты на дату уплаты налога за тот период, за который он начисляется. А процедура эта, по признанию инспекторов, не самая простая, в связи с чем допустить ошибку не составит труда. А как следствие будут рассчитаны неверно и пени, и штрафы.

Оформление возраженийИзучив акт проверки и определив пункты, с которыми вы не согласны, можно приступить к непосредственному составлению самих возражений. Какой-либо утвержденной формы для составления возражений не существует, поэтому тут предоставляется полная свобода мысли. Однако все же есть некоторые рекомендации по оформлению.

Возражения могут быть поданы не только на акт проверки в целом, но и на отдельные его части.

Прежде всего необходимо указать, кому адресованы данные возражения: в верхнем правом углу отражается, на чье имя пишутся возражения, с указанием должности и фамилии. Также нужно отметить, в какой налоговый орган конкретно представлены возражения (полное наименование, адрес). Далее указывается, от кого представлены возражения (полное и сокращенное наименование организации, ИНН, КПП и адрес). Если возражения представляются физическим лицом или индивидуальным предпринимателем, то указываются инициалы, фамилия, ИНН и адрес регистрации.

Далее по центру листа имеет смысл написать фразу следующего содержания:

«Возражения на акт камеральной (выездной) проверки № … от … ».

Хотя написание возражений – это в какой-то мере процесс творческий, целесообразно начать его с констатации некоторых фактов. Для этого советуем использовать следующую формулировку:

«В результате проведенной камеральной (выездной) налоговой проверки в отношении (указывается наименование налогоплательщика) был составлен акт № … от …. По результатам данного акта Обществу (индивидуальному предпринимателю) предложено уплатить недоимку по налогам (сборам) в сумме …, начисленные на нее пени в сумме …. а также штрафы в размере …. Данные предложения основаны на материалах проверки и выводах, отраженных в акте.

Считаем, что данные выводы основаны на фактах, не отражающих фактических обстоятельств дела, а также не соответствующих действительности и положению норм законодательства о налогах и сборах, по следующим основаниям».

Далее указывается конкретный пункт акта проверки, с которым не согласен налогоплательщик. После этого приводятся обоснованные и, если это возможно, документально подтвержденные доводы. Не следует при изложении своих доводов «перегружать» текст цитатами из Налогового кодекса или иных законов, достаточно будет сделать ссылку на конкретную статью.

Если к возражениям требуется приложить какие-либо документы, то необходимо придерживаться требований статьи 93 Налогового кодекса. То есть необходимо представить должным образом заверенные копии этих документов. При этом все документы складываются в единую стопку и прошиваются. Далее следует проставить номера на каждой странице, а на последний лист подшивки с обратной стороны приклеить бирку со следующим текстом:

«Копия верна. Пронумеровано и прошнуровано на … листах и дата».

Бирка скрепляется печатью организации (индивидуального предпринимателя), ставится подпись руководителя и дата. Нужно помнить, что налоговики не вправе требовать нотариально заверенных копий документов, если это прямо не предусмотрено законодательством.

В завершение изложения обоснованных доводов имеет смысл выдвинуть свои требования. Иными словами, нужно сделать запись следующего содержания:

«Учитывая изложенное, а также представленные документы, просим отменить акт налоговой проверки № … от … (или те пункты акта, с которыми вы не согласны), а также начисление налогов в сумме … и соответствующих сумм пеней и штрафов».

После составления письменных возражений их следует представить в соответствующий налоговый орган, который проводил проверку. Не нужно торопиться это сделать в первые же дни из отведенных пятнадцати. Это объясняется тем, что чем быстрее вы их представите, тем больше времени будет у контролеров на их изучение. Следовательно, они лучше смогут подготовиться к тому, чтобы опровергнуть правомерность ваших доводов. И тут есть небольшая хитрость.

Согласно пункту 8 статьи 6.1 Налогового кодекса, действие, для совершения которого установлен срок, может быть выполнено до 24 часов последнего дня срока. То есть возражения вы можете направить в инспекцию до полуночи последнего дня, отведенного на представление возражений. Кроме того, возражения можно направить по почте заказным письмом с описью вложения. В этом случае налоговый орган их получит только через несколько дней. Следовательно, до вынесения решения у него останется меньше времени, а еще надо будет изучить ваши доводы и принять их к учету, что во временном дефиците сделать будет объективно сложнее.

Но в таких действиях есть и обратная сторона медали. Руководитель налогового органа по результатам рассмотрения материалов дела может принять решение о дополнительных мероприятиях налогового контроля. В этом случае принятие окончательного решения будет отложено на месяц.

Если доводы налогоплательщиков не имеют какого-либо обоснования, они попросту не подлежат рассмотрению инспекторами.

Рассмотрение материалов проверкиКак уже ранее упоминалось, налоговый орган обязан уведомить налогоплательщика о дате, месте и времени рассмотрения материалов проверки. В связи с этим многие организации задаются вопросом: стоит ли ходить на комиссию?

Начальнику Инспекции ФНС России № 20 по г. Москве

(Ф.И.О. начальника инспекции)

111141, г. Москва, Зеленый просп. д. 7а Общества с ограниченной ответственностью «Доломит» (ООО «Доломит») ИНН 7720123456 КПП 772001001 111141, г. Москва, ул. Металлургов, д. 49

ВОЗРАЖЕНИЯ на акт камеральной налоговой проверки № 11-05 от 20.01.2012 г.

В результате проведенной камеральной налоговой проверки в отношении ООО «Доломит» на основании налоговой декларации по налогу на добавленную стоимость за III квартал 2011 г. был составлен акт № 11-05 от 20.01.2012 г. По результатам данного акта Обществу предложено уплатить недоимку по налогам (сборам) в сумме ________, начисленные на нее пени в сумме ________, а также штрафы в размере ________. Данные предложения основаны на материалах проверки и выводах, отраженных в акте. Считаем, что данные выводы основаны на фактах, не отражающих фактических обстоятельств дела, а также не соответствующих действительности и положению норм законодательства о налогах и сборах, по следующим основаниям:

1.Указывается пункт акта, с которым выражается несогласие, и приводятся обоснованные доводы.

Учитывая изложенное, а также представленные документы, просим отменить акт налоговой проверки № 11-05 от 20.01.2012 г. (или те пункты акта, с которыми вы не согласны), а также начисление налогов в сумме ________ и соответствующих сумм пеней и штрафов.

Руководитель ООО «Доломит» А.А. Кузнецов

(подпись, дата, печать)

Конечно же, каждый решает самостоятельно, делать это или нет. Однако при решении этого вопроса полезно будет знать следующее.

Каждый налогоплательщик имеет право участвовать в рассмотрении материалов проверки лично или через представителя. При этом неявка налогоплательщика на комиссию не является препятствием для ее проведения. То есть материалы будут рассмотрены и в отсутствие проверяемого лица.

Вместе с тем Налоговым кодексом не запрещено в отсутствие письменных возражений заявить свои требования устно в процессе рассмотрения. Также не запрещено представить какие-либо дополнительные документы, которые в силу различных причин не были представлены вместе с письменными возражениями, и налоговый орган обязан их принять и изучить. Кроме этого, на комиссии вы имеете право дополнить свои возражения, привести дополнительные аргументы в свою пользу, которые не были заявлены ранее, а также отказаться от возражений вовсе. Но в таком случае необходимо проследить, чтобы дополнительно предъявленные требования были зафиксированы в протоколе рассмотрения материалов проверки, экземпляр которого вам должны выдать в инспекции. Это связано с тем, что ваши доводы не должны остаться без рассмотрения и должны быть учтены при принятии решения.

Кроме всего прочего, если у вас нечем возразить контролерам, то как минимум можно ходатайствовать о снижении штрафных санкций в связи с наличием смягчающих ответственность обстоятельств. Ведь налоговый орган в соответствии с пунктом 3 статьи 114 Налогового кодекса при наличии хотя бы одного смягчающего обстоятельства должен снизить размер штрафа не менее чем в два раза.

Таким образом, посетить комиссию имеет смысл, даже если вам нечего противопоставить инспекторам. Все равно можно добиться результата, хотя и минимального.

Д. Начаркин, редактор-эксперт

Читайте далеена акт N ______ выездной налоговой проверки

____________ от "__"________ ____ г.

"__"___________ ____ г.

С _______ по ________ сотрудником инспекции Федеральной налоговой службы N ____ была проведена выездная налоговая проверка _____________. По результатам данной проверки "__"_________ ____ г. составлен акт N _______. Указанный акт был получен "__"__________ ____ г.

В порядке ст. 100 Налогового кодекса РФ (далее - НК РФ) представляем свои возражения на вышеуказанный акт проверки.

Согласно акту в ходе проверки правильности исчисления и своевременной уплаты налога ____________ за период ______ - _______ гг. было установлено, что __________ не удержало налог __________ за указанный период в сумме:

за _______ г. - _________________________ руб.

за _______ г. - _________________________ руб.

за _______ г. - _________________________ руб.

По результатам данной выездной налоговой проверки должностными лицами инспекции ФНС предлагается взыскать с _________ налог _________ в размере ______ руб. и пени в соответствии со ст. 75 НК РФ (за несвоевременную уплату налогов) за период с _______ по ______ г. в сумме _________ руб.

Кроме того, ими предлагается привлечь _______ к налоговой ответственности и взыскать за совершение налогового правонарушения, предусмотренного статьей ____ Налогового кодекса РФ, штраф в размере ___% от суммы, подлежащей перечислению налога __________ за _____ - _____ гг. в сумме ___________ руб.

С выводами проверяющих, указанными в акте, _________ не согласно по следующим основаниям: ______________.

Таким образом, налоговые органы неосновательно _____________.

Таким образом, у __________ не возникло обязанности по исчислению и уплате налога _________, а значит, и не было неправомерного неперечисления сумм налога.

____________ не совершило налогового правонарушения, и налоговые органы в ходе проверки неправомерно доначислили суммы пеней и штрафов.

Таким образом, нет никаких оснований для привлечения ________ к налоговой ответственности и взыскания с него пени и штрафа.

Из всего вышеизложенного следует, что выводы должностных лиц инспекции ФНС N _______, проводивших выездную налоговую проверку в ____________, противоречат действующему законодательству РФ.

На основании вышеизложенного и в соответствии с ________________________, и руководствуясь ст. ст. 100 и 101 НК РФ

Вынести решение об отказе в привлечении _________________________ к ответственности за совершение налогового правонарушения, предусмотренного ст. _______ НК РФ

Образец возражения по акту налоговой проверкиПодборка наиболее важных документов по запросу Образец возражения по акту налоговой проверки (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов. Образец возражения по акту налоговой проверки(Подготовлен специалистами КонсультантПлюс, 2012)

Судебная практика. Образец возражения по акту налоговой проверкиОбстоятельства: Налоговый орган доначислил налогоплательщику НДС, НДФЛ, ЕСН и единый налог, уплачиваемого в связи с применением УСН, поскольку установил факт неправомерного применения ЕНВД в отношении оптовой торговли строительными материалами.

Возражения на акт налоговой проверки Сроки написания возражений на акт налоговой проверкиНалоговые инспекторы провели проверку вашей организации - камеральную либо выездную. Обнаружив нарушения, налоговая инспекция решила привлечь вашу организацию к ответственности, либо доначислить налоги и пени. Но еще до привлечения к налоговой ответстенности налоговый орган обязан выполнить ряд обязательных процедур, в число которых включена процедура по составлению акта налоговой проверки.

Итак, по окончании проведения любой проверки налоговые инспекторы (при выявлении нарушений) обязаны в установленные сроки составить акт налоговой проверки, где указываются все выявленные ими нарушения. Таким образом, акт налоговой проверки) - это первый итоговый документ, фиксирующий результаты проверки.

По правилам пункта 5 статьи 100 Налогового кодекса РФ (далее - НК), акт налоговой проверки должен быть вручен подвергшемуся проверке лицу не позднее чем через пять дней с момента составления акта. Сам же акт оформляется в следующие сроки:

по результатам камеральной налоговой проверки - в течение 10 дней с момента ее окончания (п. 1 ст. 100 НК РФ)

по результатам выездной налоговой проверки - в течение двух месяцев с даты составления справки о проведенных мероприятиях.

Если налогоплательщик не согласен с содержанием акта, то он может написать свои мотивированные возражения в течение 15 рабочих дней одного месяца. начиная со дня следующего за получением акта налоговой проверки (п. 6 ст. 100 НК РФ в редакции Закона № 248-ФЗ от 23.07.2013). Порядок представления возражений в налоговый орган един для камеральной и выездной проверок.

Если налогоплательщик уклоняется от получения акта, то налоговые органы могут направить акт налоговой проверки по почте заказным письмом. Тогда датой его вручения считается шестой рабочий день, считая со дня отправки письма. При этом дата фактического получения документов значения не имеет.

При этом доказать факт уклонения от получения акта обязан налоговый орган.

Если письмо пришло с опозданием, что не позволило компании ознакомиться с материалами проверки и представить возражения на акт, это также может послужить основанием для отмены решения.

Достаточно часто у налогоплательщика возникнет необходимость ознакомиться с материалами проверки. Налоговый орган (согласно п. 2 ст. 101 НК РФ) не вправе отказать в этом.

Оформление и содержание возраженийВозражения составляется в письменной форме - так предписывает статья 139.2 НК, введенная Законом № 153-ФЗ от 02.07.2013. Никаких других требований к этому документу в Налоговом кодексе РФ нет. Статья 139.2 НК определила перечень сведений. которые необходимо отразить жалобе, которые можно применять и к возражениям.

Хотя требований об изложении возражений на фирменных бланках организаций нормативно и не установлено, можно признать это обычаем делового оборота .

Сами возражения можно условно разделить на 3 части:

вводнуая (самая короткая часть возражений, состоящая, как правило, из 1 - 3 абзацев)

описательная (основная часть возражений)

В вводной части излагается информация о самой проверке, основаниях ее проведения, ее фактическом периоде проведения, составе проверяющих, на какой именно акт налоговой проверки составляется возражение, указав дату и номер этого документа. Формулировка при этом может быть следующей:

В период с _____ по ____ ИФНС по ______________ району _________ области была проведена выездная налоговая проверка, по результатам которой составлен акт № ____ от __.__.____.

По результатам данного акта Обществу (индивидуальному предпринимателю) предложено уплатить недоимку по налогам (сборам) в сумме &hellip, начисленные на нее пени в сумме &hellip. а также штрафы в размере &hellip. Данные предложения основаны на материалах проверки и выводах, отраженных в акте. Считаем, что данные выводы основаны на фактах, не отражающих фактических обстоятельств дела, а также не соответствующих действительности и положению норм законодательства о налогах и сборах, по следующим основаниям.

В описательной части возражений излагаются все аргументы и доводы налогоплательщика. Здесь можно указывать любые доводы (как бесспорные, так - спорные и сомнительные) - это право налогоплательщика, но для начала необходимо понять, какие нарушения, отраженные в акте, действительно имеют место, а какие - домыслы налоговиков.

Затем - необходимо оценить, будет ли организация оспаривать те замечания, которые действительно имеют место. Это можно сделать путем устранения замечаний, выявленных налоговыми органами, т.е. представить уточненные налоговые декларации, в которых отразить и сумму доначисленного налога, и сумму неучтенных расходов или непринятых вычетов. Все это позволит снизить размер штрафа и пени.

Кроме того, если компания имеет возможность восстановить недостающие документы или исправить недочеты в имеющихся документах, то об этом также стоит позаботиться и представить исправленные или восстановленные документы вместе с возражениями. В этой части налоговый орган также должен будет снизить размер доначисленного налога с учетом внесенных исправлений.

Свои доводы лучше излагать подробно с указанием оспариваемого пункта акта и пояснением - почему организация поступила так и не иначе.

Желательно, чтобы ваши доводы подтверждались ссылками на законы, разъяснения Минфина и ФНС РФ, судебной практикой и документацию самого налогоплательщика (с ее приложением) - с такими аргументами налоговикам спорить будет трудно.

Также необходимо указать на:

ошибки в расчетах проверяющих (если таковые имеют место в акте)

ситуации, связанные с неверной оценкой документов и фактов

ошибки или искажения, неверную интерпретацию хозяйственных операций налогоплательщика.

Излагать свои доводы лучше по тексту акта последовательно.

Все нарушения можно разделить на 2 группы:

нарушение процесса проведения проверки (т.е. порядка и процедуры ее проведения)

нарушение норм материального права (т.е. толкование налоговым органом содержания нормативных актов)

Если организация оспаривает акт налогового органа только в части порядка проведения проверки, то руководитель налогового органа может вынести решение о проведении мероприятий дополнительного контроля, что позволит устранить налоговым органом процедурные упущения. Поэтому лучше составлять возражения на акт налоговой проверки опираясь не только на процессуальные недочеты, но и на те упущения, которые налоговые органы сделали по существу проверки.

При этом следует помнить, что организация вправе обжаловать решение о привлечении ее к налоговой ответственности в судебном порядке лишь в той части, которая обжаловалась в вышестоящий налоговый орган т.к. только в этом случае будет соблюден обязательный досудебный порядок урегулирования спора (такой вывод следует из системного толкования п. 5 ст. 101.2 НК РФ и подп. 2 п. 1 ст. 148 АПК РФ).

В резолютивной части возражений подводится итог и указывается общая сумма доначисленных налогов, с которой организация не согласна, с разбивкой по периодам и суммам (или сумма налога, в возмещении которой отказано).

Формулировка резолютивной части может быть следующей:

Учитывая изложенное, а также представленные документы, просим отменить акт налоговой проверки № &hellip от &hellip (или те пункты акта, с которыми вы не согласны), а также начисление налогов в сумме &hellip и соответствующих сумм пеней и штрафов.

Также в резолютивной части (чтобы не давать лишний повод налоговикам рассмотреть возражения без вас) лучше написать, что организация просит уведомить ее о дате, месте и времени рассмотрении возражений указав при этом контактное лицо, адрес (место нахождения организации), телефон, факс (если эти сведения отличаются от тех, которые указаны на фирменном бланке организации).

Если к возражениям прикладываются копии подтверждающих документов, то их необходимо перечислить в разделе Приложения самих возражений (с указанием названий, реквизитов и количества листов) или составить их опись. Копии должны быть заверены подписью уполномоченного лица и печатью организации. Как разъяснил Минфин РФ в своем письме от 11.05.2012 № 03-02-07/1-122 - заверять надо каждую копию документа, а не их подшивку.

Возражения, подписанные уполномоченным лицом, направляются в налоговую инспекцию, осуществившую проверку и составившую акт.

Образец возражений на акт налоговой проверкиС учетом изложенного возражения на акт налоговой проверки могут выглядеть так:

Дальнейшие действия по обжалованию результатов налоговой проверкиС окончанием срока на представление возражений законодатель связывает начало течения срока на рассмотрение налоговым органом материалов проверки.

Отсутствие письменных возражений не лишает это лицо (его представителя) права давать свои объяснения на стадии рассмотрения материалов налоговой проверки, об этом прямо указано в п. 4 ст. 101 НК.

Согласно п. 1 ст. 101 НК акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и по результатам рассмотрения в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК (срока на представление возражений) должно быть принято решение о привлечении налогоплательщика к налоговой ответственности.

Статья написана и размещена 04 октября 2012 года. Дополнена - 01.09.2013

Подготовка возражений на акт проверки Возражения на акт проверки.Как мы уже рассказывали в предыдущих статьях - акт, оформленный по результатам проверки, должностными лицами контролирующих органов является единственным предусмотренным Законом о защите прав предпринимателей средством фиксации результатов проведенной проверки. Сам по себе акт, даже содержащий в себе указания на выявленные нарушения предпринимателей обязательных требований, непосредственно права предпринимателя не нарушает, не возлагает обязанностей, не создает препятствий к осуществлению коммерческой деятельности, следовательно, не может быть предметом судебного обжалования. Аналогичная позиция изложена в Постановлении ФАС Московского округа от 11 сентября 2009 г. N КА-А41/7737-09.

Однако последнее не означает, что Законом не предусмотрены формы выражения несогласия предпринимателя с фактами, изложенными в акте проверки. Пункт 12 статьи 16 Закона о защите прав предпринимателей предусмотрено право предпринимателя представить проверяющему письменные возражения на акт проверки в течение 15 дней с момента его вручения предпринимателю. При этом предприниматель вправе приложить к таким возражениям документы, подтверждающие обоснованность таких возражений..

Обращаем Ваше внимание:

• акт проверки направляется в проверяющий орган в письменном виде, подписанный предпринимателем или законным представителем юридического лица,

• в акте проверки необходимо указать дату проведения проверки и наименование проверяющего органа, реквизиты акта проверки – номер и дату,

• в акте проверки необходимо изложить доводы, по которым Вы не согласны с фактами, изложенными в акте проверки, подкрепить доводы правовой позицией и приложить к акту письменные доказательства (документы, объяснения работников и пр.), подтверждающие Вашу позицию.

• возражения на акт проверки приобщаются к материалу проверки и учитываются должностными лицами при решении вопросов о возбуждении дела об административном правонарушении, а также в дальнейшем – при его рассмотрении.

Ниже приведен образец возражений на акт проверки.

Руководителю отделения ГПН МЧС России по _______________ому району Санкт-Петербуга: ____________________________________ От ООО «_______» в лице генерального директора _________________________________________ ИНН _____________________ ОГРН _____________________ Юридический адрес: ____________________________________. Тел./факс.______________ эл.почта _____________.

ВОЗРАЖЕНИЯ по акту внеплановой проверки «___» ________ 2013 года должностными лицами ОГПН МЧС России по _____ому району Санкт-Петербургу проведена внеплановая проверки соблюдения ООО «________» правил пожарной безопасности. По результатам проверки составлен акт №_____ от «___» _______ 2013 г. Ознакомившись с актом, ООО «______» полагает обстоятельства и выводы, изложенные в нем, не соответствующими фактическим обстоятельствам, а именно:(привести доводы по которым Вы не согласны с актом)

Учитывая изложенное, ПРОШУ:

Дата, подпись, печать

ВОЗРАЖЕНИЯна акт выездной налоговой проверки ООО «_______»

№ ________ от __.__._______ г.

В период с _______ 20__ г. по ______ 2011 г. Инспекцией ФНС России № ___ по г. Москве (далее – Налоговый орган) была проведена выездная налоговая проверка ООО «____________» (далее – Общество) по вопросам соблюдения законодательства о налогах и сборах Российской Федерации за 20__ - 20__ гг. По результатам выездной налоговой проверки _______ 20__ г. был составлен и вручен Обществу Акт № ______________.

Общество ознакомилось с актом выездной налоговой проверки № ____________ от ___.___.20___ г. (далее – Акт) и выражает свое несогласие с фактами, изложенными в Акте, а также с выводами и предложениями проверяющих лиц на следующих основаниях:

- несоответствия выводов Налогового нормам материального права.

- несоответствия выводов Налогового органа фактическим обстоятельствам.

Руководствуясь п. 6 ст. 100 Налогового кодекса РФ (далее - НК РФ) Общество направляет свои возражения на Акт налоговой проверки.

1. В отношении пунктов __ и _____ Акта.

Считаем неправомерным вывод Налогового органа о получении Обществом необоснованной налоговой выгоды путем принятия к вычету НДС в сумме _________ рублей и включения в расходы, учитываемые при исчислении налога на прибыль организаций, ________ рублей в отношении услуг __________________________________.