Рейтинг: 4.7/5.0 (1683 проголосовавших)

Рейтинг: 4.7/5.0 (1683 проголосовавших)Категория: Бланки/Образцы

ТОВАРОВ (РАБОТ, УСЛУГ) НАСЕЛЕНИЮ ЗА НАЛИЧНЫЙ РАСЧЕТ

Если вы продаете товары (работы, услуги) населению по розничным ценам (тарифам), то счет-фактуру выставлять не требуется. Необходимо лишь выдать покупателю чек ККТ или документ строгой отчетности. При этом в указанных документах сумма НДС не выделяется (п. п. 6, 7 ст. 168 НК РФ).

Тем не менее продавец исчисляет и уплачивает налог в общем порядке. Кроме того, в книге продаж он отражает показания контрольных лент ККТ, сведения о документах строгой отчетности, выставленных покупателям, либо суммарные данные документов строгой отчетности на основании описи, которая составлена по итогам продаж за календарный месяц (п. 13 Правил ведения книги продаж, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137).

О порядке ведения книги продаж читайте в разд. 12.5 "Книга продаж".

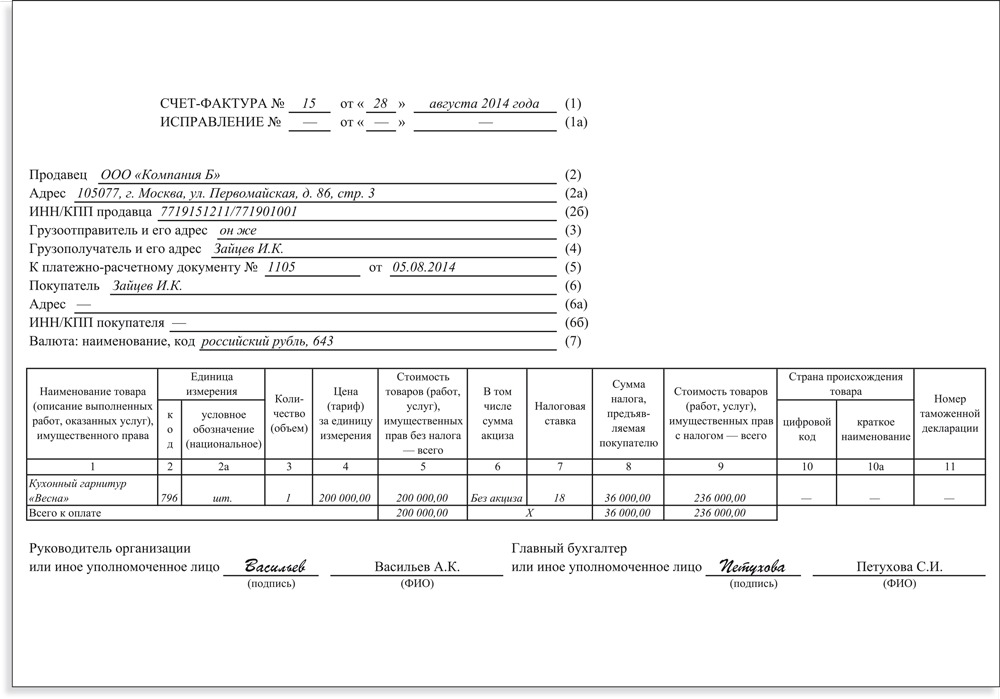

Если покупатель - физическое лицо оплачивает товар в безналичном порядке, продавец обязан оформить счет-фактуру. При этом нет оснований применять правила п. 7 ст. 168 НК РФ. Согласно разъяснениям Минфина России счет-фактура в этом случае может быть составлен в одном экземпляре. При отсутствии сведений о физическом лице в соответствующих строках счета-фактуры ставятся прочерки (см. Письмо Минфина России от 01.04.2014 N 03-07-09/14382).

См. образец заполнения счета-фактуры при реализации товара физическому лицу (сотруднику).

Счет-фактуру необходимо выставить и при безвозмездной передаче товаров (работ, услуг) физическому лицу.

Подробнее об этом читайте в разд. 24.1 "Налогообложение у передающей стороны при безвозмездной передаче имущества (товаров, основных средств и др.), работ, услуг".

Рейтинг: 5 / 5

Как вы уже знаете в прошлом году была утверждена новая форма счета-фактуры и правила заполнение счетов фактур (Постановление Правительства РФ от 26.12.2011г. №1137).

До 1 апреля 2012 года налогоплательщикам можно было применять, как новую форму счет-фактуры, так и старую форму. На сегодняшний день Письмо ФНС России от 31.01.2012 N 03-07-15/11 утратило силу, которое разрешало использовать старые бланки счетов-фактур упомянутые выше.

Необходимо ли выставлять новую форму счет фактуры при розничной продаже за наличный расчет населению.Рассмотрим два примера оплаты за товар:

1) Если покупатель оплачивает товар за наличный расчет, т.е в нашем случае осуществляется розничная продажа товаров (работ, услуг) населению, то счет-фактуру выставлять нам не нужно.

В этом случае необходимо со стороны продавца выдать покупателю кассовый чек ККТ, либо оформить бланк строгой отчетности.

В соответствии с п.п.6, 7 ст.168 НК РФ при выдаче данных документов, сумма НДС в кассовом чеке, либо бланке строгой отчетности выделяться не должна.

Однако, что касается исчисления и уплаты самого налога на добавленную стоимость, то это в обязательном порядке необходимо будет сделать продавцу. Так же в книге продаж в обязательном порядке регистрируются показания контрольных лент контрольно кассовой техники. Об этом четко указано в п. 13 Правил ведения книги продаж, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137.

Как я уже сказал выше, что ни старую ни новую форму счет фактуры при данном виде реализации нам выставлять не нужно, а так же мы не отражаем НДС в чеках ККТ и бланках строгой отчетности. Но если продавец по каким либо причинам выделил сумму налога на добавленную стоимость в кассовом чеке, то никаких негативных последствий для него это не повлечет.

Однако если продавец реализовал свой товар, например подотчетному лицу организации, приобретавшем товар за наличный расчет, то организация-покупатель не вправе будет принять к вычету сумму НДС на основании кассового чека.

Так как в соответствии с п. 1 ст. 172 НК РФ - основанием для принятия НДС к вычету является счет-фактура, а не чек ККТ. Об этом также указано в Письме Минфина России от 03.08.2010 N 03-07-11/335 и Письме Минфина России от 15.06.2010 N 03-07-11/252.

Теперь разберем второй пример:

2) Если покупатель - физическое лицо оплачивает товар в безналичном порядке, то продавец в этом случае обязан оформить заполнение счет-фактуры и выставить покупателю.

При этом счет-фактура нового образца может быть составлен в одном экземпляре. Если при заполнении нового счета фактуры нам не известны сведения о физическом лице – покупателе, то в строках счета-фактуры 4,5,6a,6б, ставятся прочерки. Об этом указано в Письме Минфина России от 21.11.2011 N 03-07-05/38, и Письме Минфина России от 03.11.2011 N 03-07-09/37.

Скачать Постановление Правительства РФ от 26.12.2011г. №1137

Скачать Письмо ФНС России от 31.01.2012 N 03-07-15/11

Скачать Письмо Минфина России от 03.08.2010 N 03-07-11/335

Скачать Письмо Минфина России от 15.06.2010 N 03-07-11/252

Скачать Письмо Минфина России от 21.11.2011 N 03-07-05/38

Скачать Письмо Минфина России от 03.11.2011 N 03-07-09/37

Организация (общий режим налогообложения) занимается розничной торговлей через Интернет

Организация (общий режим налогообложения) занимается розничной торговлей через Интернет.

Выставляются ли счета-фактуры покупателям — физическим лицам при розничной продаже товаров (детской одежды) через Интернет и нужно ли вести их регистрационный учет?

Рассмотрев вопрос, мы пришли к следующему выводу:

При реализации организациями розничной торговли товаров физическим лицам за наличный расчет не требуется выставлять соответствующие счета-фактуры при условии выдачи им кассовых чеков или иных документов установленной формы .

Если товар оплачивается физическим лицом в безналичном порядке, организация обязана выставить счет-фактуру и зарегистрировать его в журнале учета полученных и выставленных счетов-фактур, а также в книге продаж в установленном порядке.

Обоснование вывода:

При реализации товаров на территории РФ организацией, применяющей общий режим налогообложения, у нее возникает объект обложения НДС (пп. 1 п. 1 ст. 146 НК РФ ).

По общему правилу при совершении операций, признаваемых объектом обложения НДС, налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж (пп. 1 п. 3 ст. 169 НК РФ).

В соответствии с п. 3 ст. 168 НК РФ при реализации товаров выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара.

Согласно п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет организациями розничной торговли и общественного питания, а также другими организациями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования, установленные в том числе п. 3 ст. 168 НК РФ по выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Таким образом, при реализации организациями розничной торговли товаров физическим лицам за наличный расчет не требуется выставлять соответствующие счета-фактуры при условии выдачи им кассовых чеков или иных документов установленной формы.

Минфин России также неоднократно отмечал, что при продаже товаров (работ, услуг) физическому лицу налогоплательщик освобождается от обязанности выставления счетов-фактур при соблюдении одновременно следующих условий — покупатель — физическое лицо осуществляет оплату товаров (работ, услуг) наличными средствами и продавец выдает покупателю кассовый чек или иной документ установленной формы. Иных случаев освобождения плательщиков НДС при реализации ими товаров (работ, услуг) физическим лицам от обязанности по выставлению счетов-фактур НК РФ не установлено (смотрите, например, письма Минфина России от 23.11.2012 N 03-07-09/153, от 25.05.2011 N 03-07-09/14).

В таком случае в книге продаж подлежит регистрации контрольная лента ККТ (п. 1 раздела II Приложения N 5 к постановлению Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление N 1137)).

В случае безналичных расчетов за товары, реализованные физическим лицам в рамках розничной торговли, организация обязана выставлять счета-фактуры по общим правилам. В этом случае организации следует осуществлять их регистрацию в журнале учета полученных и выставленных счетов-фактур, а также в книге продаж в порядке, предусмотренном Постановлением N 1137.

В то же время в письме Минфина России от 25.05.2011 N 03-07-09/14 отмечается, что счета-фактуры по товарам, оплаченным физическими лицами в безналичном порядке, возможно выписывать в одном экземпляре для учета данных товаров продавцом по итогам налогового периода. При этом в случае отсутствия у продавца товаров информации о физических лицах в соответствующих строках счета-фактуры проставляются прочерки.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Аксенов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг .

Розничные магазины, принимающие от населения заказы на товары, в большинстве случаев требуют предоплату. Отвечаем на вопросы о том, какие НДС-документы составлять при получении аванса и при передаче товара покупателю.

Счет-фактура на "розничный" аванс не нужен даже продавцу

(?) Принимаем в розничном магазине при нашей фабрике заказы на продукцию. Человек вносит предоплату, пробиваем чек на сумму аванса, оформляем счет-заказ и квитанцию к нему отдаем покупателю вместе с чеком ККТ. Продукция будет передана покупателю в следующем квартале. Нужно ли составлять авансовый счет-фактуру? Ведь в НК сказано, что при реализации населению счет-фактуру заменяет чек <1>.

С. Заварзина, Ленинградская обл.

Счет-фактуру на розничную предоплату составлять не нужно - его заменяет чек ККТ. Соответственно, в книге продаж на сумму полученного аванса вы регистрируете Z-отчет ККТ за день получения предоплаты. Если авансы вы пробиваете не по отдельной секции ККТ, выделяйте их сумму из общей суммы сменного Z-отчета на основании оформленных при получении авансов счетов-заказов.

Это подтверждают и специалисты налоговой службы.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ ОЛЬГА СЕРГЕЕВНА, Советник государственной гражданской службы РФ 2 класса

"При получении аванса от розничного покупателя в книге продаж регистрируется кассовая лента (Z-отчет) на сумму предоплаты (полной или частичной). Счет-фактуру на эту сумму составлять не нужно".

Напомним, в 2008 г. Минфин предлагал розничным продавцам составлять счета-фактуры на получаемые от населения авансы <2>. Виной тому была формулировка прежних Правил ведения книги продаж, которая требовала при получении предоплаты регистрировать в книге счет-фактуру "независимо от вида договора" <3>.

Теперь эти Правила уже не действуют, а в новых <4> подобной формулировки нет. Поэтому на старые разъяснения Минфина сейчас ориентироваться не нужно.

А вот отгрузочный счет-фактура может понадобиться

(?) При передаче оплаченного авансом товара чек ККТ мы уже не выдаем (если предоплата была полной) либо выдаем только на внесенный покупателем остаток стоимости товара (если предоплата была частичной). Какой документ нужно записать в книге продаж при передаче предоплаченного товара розничному покупателю?

С. Заварзина, Ленинградская обл.

Тут есть два варианта.

ВАРИАНТ 1. Составлять отгрузочные счета-фактуры при передаче покупателям предоплаченных товаров. Их нужно делать в одном экземпляре для себя и регистрировать в книге продаж. Таким образом, в книгу попадает документ, составленный непосредственно на дату отгрузки.

Этот вариант поддерживает специалист налоговых органов.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ ОЛЬГА СЕРГЕЕВНА, Советник государственной гражданской службы РФ 2 класса

"При передаче товара покупателю надо выписать в одном экземпляре счет-фактуру на сумму полной стоимости товара и зарегистрировать его в книге продаж. Это вытекает из п. 13 Правил ведения книги продаж <5>".

Поскольку физлицу вычет НДС не полагается, требование НК об идентификации в счете-фактуре покупателя в вашем случае теряет смысл. Поэтому Ф.И.О. паспортные данные, ИНН, адрес покупателя указывать не нужно. В таком счете-фактуре достаточно всех остальных обязательных реквизитов <6>. А в графах, для заполнения которых нет данных, поставьте прочерки.

Платежный документ, реквизиты которого нужно указать в счете-фактуре, - Z-отчет ККТ за день получения аванса.

Вы можете составлять:

<или> отдельный счет-фактуру на каждый проданный по предоплате товар;

<или> один общий счет-фактуру на всю сумму таких товаров, переданных покупателям за день. Наименование товаров в нем можно указать обобщенно, например "мебель".

Если предоплата была частичной, то внесенный покупателем при получении товара остаток денег пройдет у вас по ККТ. Чтобы он не попал в книгу продаж повторно в составе общей суммы Z-отчета за соответствующую смену, нужно зарегистрировать в книге продаж Z-отчет за минусом этого остатка <7>.

А в книге покупок зарегистрируйте на сумму аванса Z-отчет ККТ за день получения аванса, так как начисленный с предоплаты НДС подлежит при передаче товара вычету.

ВАРИАНТ 2. Не оформлять отгрузочный счет-фактуру, опираясь на следующие аргументы. Пункт 13 Правил ведения книги продаж требует регистрировать в ней отгрузочные счета-фактуры по оплаченным наличными товарам только в тех случаях, когда покупателями являются организации и предприниматели. А это не ваш случай, вы продаете товары населению.

По НК выставление счета-фактуры при розничных продажах населению заменяет выдача покупателю чека ККТ <8>. При этом не уточняется, что речь идет о чеке, который выбит именно в день передачи товара, а не раньше. Соответственно, при передаче товара вы можете зарегистрировать в книге продаж Z-отчет за день получения аванса - на оплаченную авансом стоимость товара <9>. Не забудьте зарегистрировать этот же Z-отчет на ту же самую сумму в книге покупок - для того чтобы заявить вычет авансового НДС.

Если предоплата была частичной, то при получении товара покупатель внесет остаток денег. Отдельно этот остаток регистрировать в книге продаж не нужно. Он попадет туда в составе общей суммы Z-отчета ККТ за день передачи товара.

<1> пп. 6, 7 ст. 168 НК РФ

<2> Письмо Минфина от 22.01.2008 N 03-07-09/01

<3> п. 16 Правил, утв. Постановлением Правительства от 02.12.2000 N 914

<4> утв. Постановлением Правительства от 26.12.2011 N 1137

<5> утв. Постановлением Правительства от 26.12.2011 N 1137

<6> п. 5.1 ст. 169 НК РФ; Письма Минфина от 03.11.2011 N 03-07-09/37, от 25.05.2011 N 03-07-09/14

<7> п. 13 Правил ведения книги продаж, утв. Постановлением Правительства от 26.12.2011 N 1137

<8> п. 7 ст. 168 НК РФ

<9> п. 1 Правил ведения книги продаж

04 Октября 2016

Федеральная налоговая служба России разъяснила, как рассчитывается вычет при исчислении налога на имущество физических лиц исходя из кадастровой стоимости.

Как указали законодатели, в связи с введением платы в счет возмещения вреда, причиняемого большегрузными автомобилями дорогам общего пользования федерального значения, финансовая нагрузка на владельцев таких ТС существенно возросла. Ведь указанные лица должны уплачивать в консолидированный бюджет РФ два обязательных платежа на финансирование автомобильных дорог общего пользования: плату в счет возмещения вреда и транспортный налог. Данную «несправедливость» решили исправить (правда, ненадолго). Выясним, каким образом.

Приняты поправки в части применения вычетов НДС при осуществлении операций, облагаемых по нулевой ставке. Рассмотрим изменения в главу 21 Налогового кодекса (далее - Кодекс), вступившие в силу с 1 июля 2016 года (ст. 2 Федерального закона от 30.05.2016 № 150-ФЗ).

В связи с изменением правового регулирования, а также с учетом возросшего уровня правонарушений в данной сфере рассмотрим законодательство, устанавливающее порядок оплаты труда работника, а также вопросы, касающиеся ответственности в случае его нарушения: какую материальную и административную ответственность несет работодатель в случае нарушения сроков выплаты заработной платы? облагаются ли выплаты работникам за нарушение сроков оплаты труда НДФЛ и страховыми взносами?

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

СеминарыОрганизация осуществляет оптовую торговлю непродовольственными товарами (упаковочными материалами) в рамках общей системы налогообложения. Организация планирует продавать продукцию в розницу физическим лицам. Должен ли пробиваться кассовый чек с выделенной строкой НДС при розничной продаже? Какие документы нужно выдавать розничному покупателю?

Рассмотрев вопрос, мы пришли к следующему выводу:

Реализуя товары физическим лицам по договорам розничной купли-продажи, организация должна выдавать покупателям кассовый чек, содержащий обязательные реквизиты.

При осуществлении розничной торговли организацией-налогоплательщиком налоговая база по НДС определяется в общем порядке. При этом выделять в кассовом чеке НДС отдельной строкой и выставлять покупателям (населению), производящим наличные расчеты, счет-фактуру не требуется.

Передача покупателю товара, предназначенного для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, осуществляется по договору розничной купли-продажи, являющемуся публичным договором (ст. 426 ГК РФ, п. 1 ст. 492 ГК РФ).

Причем к отношениям по договору розничной купли-продажи с участием покупателя-гражданина применяются закон о защите прав потребителей и иные правовые акты, принятые в соответствии с ними (п. 3 ст. 492 ГК РФ).

Документы при продаже товаров физическим лицам за наличный расчет

Согласно ст. 493 ГК РФ договор розничной купли-продажи считается заключенным в надлежащей форме с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Возможность осуществления на территории Российской Федерации платежей путем наличных расчетов предусмотрена п. 1 ст. 140 ГК РФ.

При этом наличные расчеты на территории РФ осуществляются с обязательным применением контрольно-кассовой техники (далее - ККТ) на основании п. 1 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" (далее - Закон N 54-ФЗ). Исключение составляют случаи, перечисленные в п.п. 2, 2.1 и 3 ст. 2 Закона N 54-ФЗ. Применительно к рассматриваемой ситуации исключений не предусмотрено.

Пунктом 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (далее - Закон N 129-ФЗ) определено, что все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами, которые служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, установленные в п. 2 ст. 9 Закона N 129-ФЗ.

В соответствии с п. 1 ст. 5 Закона N 54-ФЗ организации (за исключением кредитных организаций) и индивидуальные предприниматели, применяющие ККТ, обязаны выдавать покупателям (клиентам) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в момент оплаты отпечатанные ККТ кассовые чеки.

Как разъясняется представителями финансового ведомства, кассовые чеки признаются для целей налогового учета первичными учетными документами, подтверждающими фактическое осуществление затрат по приобретению за наличный расчет товаров (работ, услуг) (письма Минфина России от 17.09.2008 N 03-03-07/22, от 03.04.2007 N 03-03-06/1/209).

Перечень обязательных реквизитов, которые должны отражаться на выдаваемом покупателю кассовом чеке, перечислены в п. 4 Положения по применению контрольно-кассовых машин при осуществлении денежных расчётов с населением (утверждено постановлением Совета Министров - Правительства РФ от 30.07.1993 N 745), а именно:

а) наименование организации;

б) идентификационный номер организации-налогоплательщика;

в) заводской номер контрольно-кассовой машины;

г) порядковый номер чека;

д) дата и время покупки (оказания услуги);

е) стоимость покупки (услуги);

ж) признак фискального режима.

При этом на выдаваемом покупателям чеке могут содержаться и другие данные, предусмотренные техническими требованиями к ККТ, с учетом особенностей сфер их применения.

Иными словами, кассовый чек может содержать дополнительные реквизиты, в том числе предусмотренные п. 2 ст. 9 Закона N 129-ФЗ, в частности, наименование товара с указанием его цены и количества, фамилия продавца. В таком случае достаточно кассового чека как первичного документа, подтверждающего осуществление хозяйственной операции.

Если в кассовом чеке отсутствуют какие-либо из обязательных реквизитов, предусмотренных п. 2 ст. 9 Закона N 129-ФЗ, покупателю выписывается товарный чек с указанием в нем названия организации, наименования и сорта (артикула) изделия, цены, даты продажи и фамилии продавца (смотрите, например, письмо УФНС России по г. Москве от 12.04.2006 N 20-12/29007).

Реализация товаров (работ, услуг) на территории Российской Федерации организацией-налогоплательщиком, применяющей общий режим налогообложения, признается объектом обложения НДС (п. 1 ст. 143, п. 1 ст. 146 НК РФ).

При этом главой 21 НК РФ не предусмотрен особый порядок определения налоговой базы и исчисления суммы НДС при реализации товаров по розничному договору купли-продажи.

Согласно п. 2 ст. 153 НК РФ при определении налоговой базы выручка от реализации товаров определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами. Налоговая база при реализации налогоплательщиком товаров определяется как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога) на день отгрузки (оплаты) (п. 2 ст. 154, п. 1 ст. 167 НК РФ).

На основании п. 1 ст. 168 НК РФ при реализации товаров налогоплательщик дополнительно к цене (тарифу) реализуемых товаров обязан предъявить к оплате покупателю этих товаров соответствующую сумму налога. В соответствии с п. 3 ст. 168 НК РФ при реализации товаров выставляются соответствующие счета-фактуры не позднее пяти календарных дней считая со дня отгрузки товара.

Как определено в п. 4 ст. 168 НК РФ, в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой.

Вместе с тем п. 6 ст. 168 НК РФ предусмотрено, что при реализации товаров населению по розничным ценам соответствующая сумма налога включается в указанные цены. При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется. Обращаем внимание, что указанная норма применяется только в отношении реализации товаров населению. Если осуществляется реализация товаров юридическим лицам или индивидуальным предпринимателям, осуществляющим наличные расчеты, НДС в кассовом чеке должен быть выделен отдельной строкой (письмо МНС России от 10.10.2003 N 03-1-08/2963/11-АЛ268).

Кроме того, согласно п. 7 ст. 168 НК РФ при реализации организациями товаров за наличный расчет непосредственно населению требования, установленные п.п. 3 и 4 ст. 168 НК РФ по оформлению расчетных документов и выставлению счетов-фактур, считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Таким образом, осуществляя реализацию товаров физическим лицам в рамках розничной торговли, выделять отдельной строкой сумму НДС в кассовом чеке, выдаваемом покупателю, не требуется. Не требуется в рассматриваемой ситуации выставлять покупателю - физическому лицу и соответствующий счет-фактуру. Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг) сумм налога к вычету (п. 1 ст. 169 НК РФ), а физические лица плательщиками НДС не являются и не предъявляют этот налог к вычету (письмо Минфина России от 19.03.2004 N 04-03-11/42).

В таком случае в книге продаж наряду с выставленными в рамках оптовой торговли счетами-фактурами в хронологическом порядке подлежит регистрации контрольная лента ККТ (п.п. 1, 2, 3 раздела II Приложения N 5 к постановлению Правительства РФ от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость").

Условиями, при которых не требуется выписывать покупателю счет-фактуру, являются:

- реализация товаров в рамках розничной торговли за наличный расчет;

- покупателями являются физические лица (население);

- выдача покупателям кассового чека или иного документа установленной формы (бланка строгой отчетности).

Таким образом, если оплата товаров по розничному договору купли-продажи осуществляется физическим лицом в форме безналичной оплаты, счет-фактуру выписывать необходимо. При этом в случае отсутствия у продавца товаров информации о физических лицах в соответствующих строках счета-фактуры проставляются прочерки (письмо Минфина России от 25.05.2011 N 03-07-09/14).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Монако Ольга

24 апреля 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

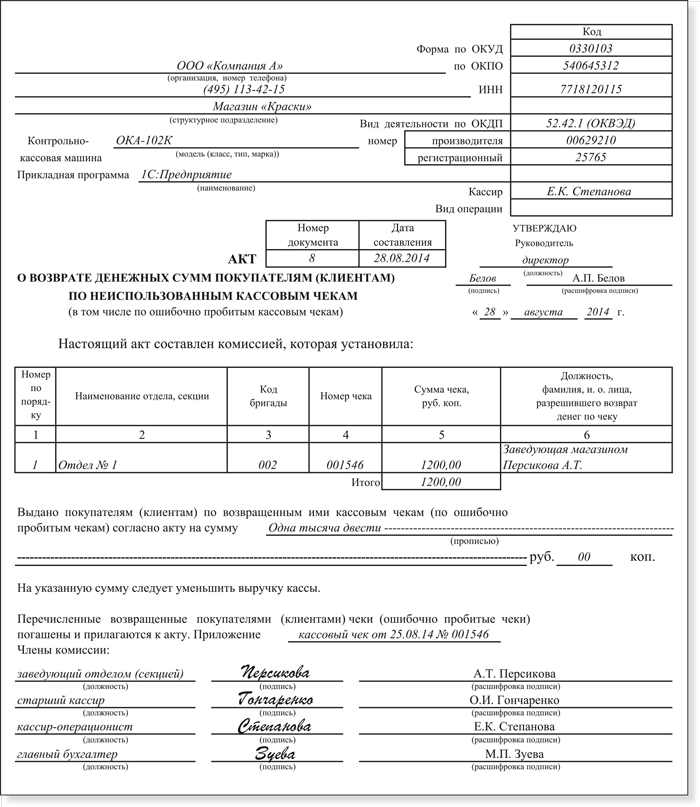

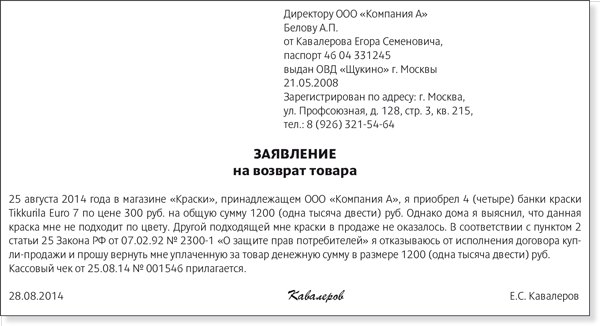

Рекомендуйте статью коллегам:В случае возврата товара покупателем-гражданином, которому счет-фактура выписан не был, в книге покупок зарегистрируйте расходный кассовый ордер или квитанцию возврата при расчетах банковской картой. Порядок отражения возврата в книге покупок продавца зависит от того, когда покупатель вернул товар. Если покупатель возвращает товар не в день покупки, то на дату принятия на учет возвращенных товаров продавец на основании расходного кассового ордера (квитанции возврата при расчетах банковской картой) делает запись в книге покупок и принимает с их стоимости НДС к вычету. Если покупатель возвратил товар сразу же в день покупки, то запись в книге покупок продавец делает на основании акта по форме КМ-3. Кроме того, для вычета НДС необходимо иметь надлежаще оформленную накладную, свидетельствующую о принятии на учет возвращенных товаров (п. 5 ст. 171 и п. 4 ст. 172 НК РФ).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация:Можно ли принять к вычету НДС при возврате покупателем товара. Покупателем товара является организация на спецрежиме (упрощенке, вмененке) или гражданин .

Ведь в пункте 5 статьи 171 Налогового кодекса РФ прямо сказано, что если покупатель возвращает товар, продавец может принять к вычету НДС, ранее предъявленный при продаже и уплаченный в бюджет.

НДС принимайте к вычету, когда возвращаемый товар будет оприходован (п. 5 ст. 171 и п. 4 ст. 172 НК РФ).

НДС примите к вычету после отражения в учете операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа. Для этого составьте корректировочный счет-фактуру. Зарегистрируйте его в книге покупок в части стоимости возвращенных товаров. На основании этого документа, при выполнении других необходимых условий. входной НДС примите к вычету. Все это следует из пункта 1 статьи 169, пункта 5 статьи 171, пунктов 1 и 4 статьи 172 Налогового кодекса РФ, пункта 1 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и подтверждается в письмах Минфина России от 31 июля 2012 г. № 03-07-09/96. от 16 мая 2012 г. № 03-07-09/56. ФНС России от 14 мая 2013 г. № ЕД-4-3/8562 .

государственный советник налоговой службы РФ I ранга

2.Статья:Оформляем документы при торговле в розницу, чтобы не возникло проблем с НДС

Если покупатель-физлицо вернул товар, запись в книге покупок розничный продавец делает на основании расходного кассового ордера

Если розничный продавец выдал кассовый чек. счет-фактуру он выставлять не обязан

Продавец — плательщик НДС, получивший обратно от покупателя свой товар, имеет право на вычет (п. 5 ст. 171 НК РФ ). Для этого необходимо оформить корректировочный счет-фактуру или получить счет-фактуру от покупателя (в зависимости от того, принимал к учету покупатель товар или нет) 1. Но для розничной торговли такой порядок не подходит.

Дело в том, что плательщик НДС, занимающийся розничной торговлей и принимающий наличные деньги, имеет право вместо счета-фактуры выдавать покупателю чек ККТ или бланк строгой отчетности (если продавец вправе не применять ККТ в соответствии с Федеральным законом от 22.05.03 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»). Если продавец не выставлял при продаже товара счет-фактуру, он не сможет выписать и корректировочный счет-фактуру при его возврате. Ведь в корректировочном счете-фактуре отражаются данные исходного документа.

А покупатель-физлицо в свою очередь также не выдаст продавцу счет-фактуру, так как не является плательщиком НДС.

На практике порядок отражения возврата в книге покупок продавца зависит от того, когда покупатель вернул товар.*

Счет-фактура – документ, служащий для принятия предъявленных сумм НДС к вычету или возмещению.

Счета, составленные и выставленные с нарушением порядка, установленного НК РФ, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога (и оплаченных покупателем) к вычету или возмещению. Предъявление дополнительных требований по заполнению счетов-фактур является неправомерным, поэтому, чтобы не подводить своих покупателей и заказчиков, следует очень внимательно и аккуратно заполнять обязательные реквизиты счета-фактуры.

Обязательные реквизиты документа приводятся в п. 5 и 6 ст. 169 НК РФ.

Форма счета-фактуры дается в постановлении №194.

Чтобы не приостанавливать работу руководителя и главного бухгалтера организации, подписание счетов-фактур на крупных предприятиях возлагается на уполномоченных лиц соответствующим приказом.

В данном случае вместо фамилий и инициалов руководителя и главного бухгалтера организации после подписи необходимо указывать фамилию и инициалы лица, подписавшего соответствующий документ. Вместе с тем если в таком счете присутствуют также фамилия и инициалы руководителя и главного бухгалтера организации, такой документ не следует рассматривать как составленный с нарушением требованием НК РФ (письмо Минфина России от 26 июля 2006 г. №03-04-11/127).

Подписи должны быть оригинальными. Не разрешается применять факсимиле.

Счет-фактура может быть заверен печатью организации. Но этот реквизит не является обязательным, хотя документ, заверенный печатью, вызывает большее уважение, и снижает вероятность подделки.

Если счет выставляется индивидуальным предпринимателем (ИП), то обязательно указываются реквизиты свидетельства о государственной регистрации этого предпринимателя.

Отсутствие в документе, выставляемом организацией, реквизитов "Индивидуальный предприниматель" и "Реквизиты свидетельства о государственной регистрации индивидуальным предпринимателем", "Руководитель организации" и "Главный бухгалтер" не является нарушением порядка оформления счетов-фактур (письмо Минфина России от 26 июля 2006 г. №03-04-11/127).

Организация имеет право ввести в форме счета-фактуры дополнительные реквизиты. При этом доработанная форма должна быть утверждена в приложении к приказу по учетной политике. При этом не должны меняться последовательность расположения и число показателей обязательных реквизитов.

Счета-фактуры не должны иметь подчистки и помарки. Исправления можно вносить только корректурным методом. Корректурный метод заключается в следующем: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Исправления должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправления. В данном случае мы имеем противоречие: печать на самом счете-фактуре не является обязательным реквизитом, а заверение исправлений в нем печатью – обязательно (п. 29 разд. IV Постановления №914).

Долгое время актуальным оставался вопрос: можно ли принимать к вычету НДС по счетам-фактурам, заполненным с одновременным использованием машинописного и рукописного текста? Несмотря на то, что арбитражные суды неоднократно признавали правомерность принятия к вычету НДС по таким счетам (постановление ФАС Северо-Западного округа от 16 июля 2002 г. по делу № А26-1327/02-02-058/35), сотрудники налоговых органов часто отказываются признавать такой вычет НДС. При этом путаницу создавали сами налоговые органы. Так, заместитель руководителя УМНС России по г. Москве, государственный советник налоговой службы А.А. Глинкин выпустил на эту тему два письма: от 24 июля 2001 г. № 02-11/33627 и от 3 сентября 2002 г. № 24-11/40771. в первом письме допускается смешанный способ заполнения счетов-фактур. Во втором письме все рукописные записи, внесенные в счет-фактуру, заполненную машинописным способом, признаются исправлениями (порядок оформления исправлений в счетах фактурах описан выше).

УМНС России по г. Москве 1 июля 2004 г. выпустило письмо № 24-11/43467 о порядке заполнения счетов-фактур, которое основано на частном письме МНС России от 26 февраля 2004 г. № 03-1-08/525/18. в письмах разъяснено, что "изменение внешней формы счета-фактуры, в том числе заполнение счета-фактуры комбинировано (компьютерным и ручным способом) не должны нарушать последовательности расположения и числа показателей, утвержденных в типовой форме счета-фактуры постановлением № 914". Минфин России поддержал позицию налоговых органов и выпустил письмо, где отражено аналогичное мнение, от 8 декабря 2004 г. № 03-04-11/217.

Изменениями, внесенными постановлением Правительства РФ от 11 мая 2006 г. № 283, Правила дополнены положением, разрешающим регистрировать в книге покупок счета-фактуры, заполненные частично с помощью компьютера, частично от руки, но соответствующие установленным нормам заполнения.

Оформление счета-фактурыСчет-фактура – это важный документ как для поставщика (продавца), так и для покупателя. Покупателю счет-фактура послужит основанием для направления уплаченного НДС к возмещению из бюджета. Поставщик, в свою очередь, может на основании бланка счета-фактуры оплатить НДС по сделке в бюджет. Бланк счета-фактуры должен быть грамотно заполнен, только правильное заполнение документа обеспечит возможность направления НДС к вычету для покупателя. Как заполнить счет-фактуру, читайте ниже. Образец заполнения этого бланка можно скачать в конце статьи.

Для покупателя счет-фактура наиболее важен, поэтому при получении этого документа от поставщика нужно тщательно проверить правильность заполнения, наличия всех необходимых реквизитов, подписей.

Ст.168 НК РФ гласит, что поставщик должен предъявить счет-фактуру покупателю в течение 5-ти дней с момента отгрузки или передачи прав на имущество. При получении предоплаты (аванса) от покупателя в счет будущей поставки продавец также должен оформить счет-фактуру.

Данный бланк, как правило, прикладывается к другим документам, оформляемым при отгрузке товара – товарной накладной (скачать образец торг-12 ) или товарно-транспортной накладной. Также к отгрузочным документам обычно прикладывается счет на оплату (скачать образец счета ).

Образец счета-фактурыБланку присваивается номер, как правило, это порядковый номер с начала года. Но организация может разработать и другую систему учета. Ставится дата оформления счета-фактуры – этот реквизит очень важный, налоговая инспекция обращает пристальное внимание на этот параметр, дата выписки счета-фактуры должна быть не позднее 5-ти дней с даты накладной.

В строке «1а» указывается номер и дата исправления, заполняется, если в бланк счета-фактуры вносились какие-либо изменения.

2, 2а и 2б – в этих строках необходимо заполнить информацию о продавце: название, адрес нахождения, ИНН, КПП.

3 – название организации грузоотправителя и ее адрес, возможно, эти данные совпадают с данными продавца, указанными выше, тогда здесь достаточно написать «он же».

4 – грузополучатель: название и адрес.

5 – если товар уже оплачен покупателем, то в этой строке пишется номер платежного поручения (при оплате безналом) или номер кассового чека (при наличной оплате).

6, 6а и 6б – заполняются сведения о покупателе: название, адрес, ИНН, КПП.

7 – при расчетах в российских рублях здесь ставится код 643, если расчеты ведутся в зарубежной валюте, то это могут быть, например, ЕВРО 978 или Доллар США 840.

Далее в бланке счета-фактуры располагается таблица для указания сведений о товаре:

Заполненный таким образом счет-фактура подписывается уполномоченными на это лицами.

В качестве примера предлагаем скачать образец заполнения бланка счета-фактуры, а также чистый бланк, которым можно воспользоваться для оформления документа.

Счет-фактураСчет-фактура – налоговый документ, который выдается продавцом покупателю после выдачи товара (оказания услуг, выполнения работ). Счет-фактура служит основанием для принятия к возмещению/вычету НДС (п.1 ст.169 НК РФ). Бланк счета-фактуры содержит информацию о наименовании и реквизитах продавца и покупателя, полный перечень товаров, работ или услуг с их общим количеством и стоимостью, информацию о ставке и сумме НДС и прочих показателях. На основании полученных счетов-фактур налогоплательщиком НДС формируется «Книга покупок», а на основании выданных счетов-фактур — «Книга продаж». Заполненный образец счета-фактуры заверяется подписями руководителя и главного бухгалтера. Индивидуальный предприниматель ставит свою подпись и указывает реквизиты своего свидетельства о государственной регистрации (п. 6 ст. 169 НК РФ). Счет-фактура применяется исключительно для целей налогового контроля, поэтому необходимо соблюдать установленный для счета-фактуры образец. Типовой бланк счета-фактуры и Правила ведения журналов учета полученных и выставленных счетов-фактур утверждены Постановлением Правительства Российской Федерации от 2.12.2000 г. № 914.

Счет-фактура составляется в 2 экземплярах (по одному экземпляру для покупателя и продавца). Выставить счет-фактуру покупателю необходимо не позднее 5 дней со дня отгрузки товара (оказания услуг, выполнения работ). Оформление счета-фактуры не требуется, если организация работает по упрощенной системе налогообложения. Помимо банков, страховых организаций и негосударственных пенсионных фондов, осуществляющие операции, освобожденные от налогообложения, от обязанности составлять счета-фактуры избавлены предприятия розничной торговли, общепита и другие организации и индивидуальные предприниматели, работающие непосредственно с населением. Кроме того, счета-фактуры не оформляются при реализации ценных бумаг. Согласно п. 5 ст. 169 НК РФ в форме счета-фактуры должны быть указаны:

Заполнение счета-фактуры допустимо "комбинированным" способом: с помощью компьютера и вручную.

Все материалы, размещенные на сайте quickdoc.ru, являются интеллектуальной собственностью владельцев сайта и защищены в соответствии с действующим законодательством. Запрещается копирование, хранение, архивирование, воспроизведение материалов сайта quickdoc.ru без письменного разрешения администрации сайта.

Рекомендации по оформлению счет-фактуры.Счет-фактура - это документ, позволяющий покупателю направить НДС к вычету (возмещению из бюджета), поэтому данный бланк очень важен. В статье предлагаем скачать актуальный бланк счета-фактуры, а также его заполненный образец бесплатно в формате xls.

Отгружая товар, поставщик, наряду с такими документами, как товарная накладная (скачать бланк и образец ТОРГ-12 ), счет на оплату. товарно-транспортная накладная (скачать образец формы 1-Т). выставляет покупателю и счет-фактуру, в котором выделяет отдельной графой сумму НДС. Покупатель при наличии счета-фактуры сможет направить налог к вычету. Если же счет-фактура предоставлен покупателю не будет, то и возмещения НДС покупатель не получит.

Для того чтобы иметь возможность направить НДС к вычету нужно не только наличие счета-фактуры, но и его правильное заполнение. При получении документа от поставщика нужно тщательно проверить указанные сведения, проверить сумму НДС.

Образец заполнения счет-фактурыВ титульной части бланка счета-фактуры строки пронумерованы, рассмотрим, что нужно писать в этих строках.

1 - № счета-фактуры и дата оформления.

1а - при первичном оформлении не заполняется, данная строка необходима для внесения корректировок в документ. Если выставленный счет-фактура корректируется, то в данной строке нужно прописать № и дату исправления.

2 - название организации поставщика (продавца) или ФИО предпринимателя.

2а - юридический адрес поставщика (продавца) для организаций или адрес проживания для ИП.

2б — ИНН/КПП юридического лица (продавца) либо ИНН физического лица, если продавец - индивидуальный предприниматель.

3 - название грузоотправителя и его адрес. Если грузоотправитель и продавец - это одно лицо, то в строке пишется он же. Если же это другая организация или ИП, то пишется его название и адрес места нахождения.

4 - название организации грузополучателя и его адрес.

5 - номер и дата платежного документа (например, платежного поручения ), указывается, если покупатель заранее внес предоплату в счет будущей поставки.

6, 6а, 6б - название, адрес, ИНН, КПП покупателя, которому выставляется счет-фактура.

7 - название и код валюты, в которой выражены суммы в бланке счета-фактуры. Код берется из классификатора валют, для российских рублей соответствующий код 643.

В таблице бланка счета-фактуры необходимо указать, какой именно товар продается (по аналогии с данными товарной накладной). Для каждого наименование необходимо прописать цену и стоимость без НДС, ставку НДС, применяемую к данному виду товара, сумму НДС и общую стоимость с учетом налога.

Счет-фактура нужна для обоснования возмещения НДС, поэтому налог там обязательно должен быть выделен отдельной графой.

На заполненном бланке ставят свои подписи главный бухгалтер, руководитель либо лица, имеющие право подписывать подобные документа на основании доверенности на право подписи, образец которой можно скачать по ссылке .

Если счет-фактуру заполняет индивидуальный предприниматель, то он подписывает бланк и прописывает сведения о свидетельство о государственно й регистрации ИП.

Печать на бланке не требуется.

Заполненный образец cчета-фактуры скачать можно по ссылке.