Рейтинг: 4.7/5.0 (1622 проголосовавших)

Рейтинг: 4.7/5.0 (1622 проголосовавших)Категория: Инструкции

Важнейшая задача валютного регулирования и валютного контроля — противодействие утечке капитала за границу, создающей угрозу экономической безопасности страны. Утечка капитала происходит прежде всего в таких формах, как невозврат в Россию валютной выручки от экспорта и сделки по фиктивным импортным контрактам.

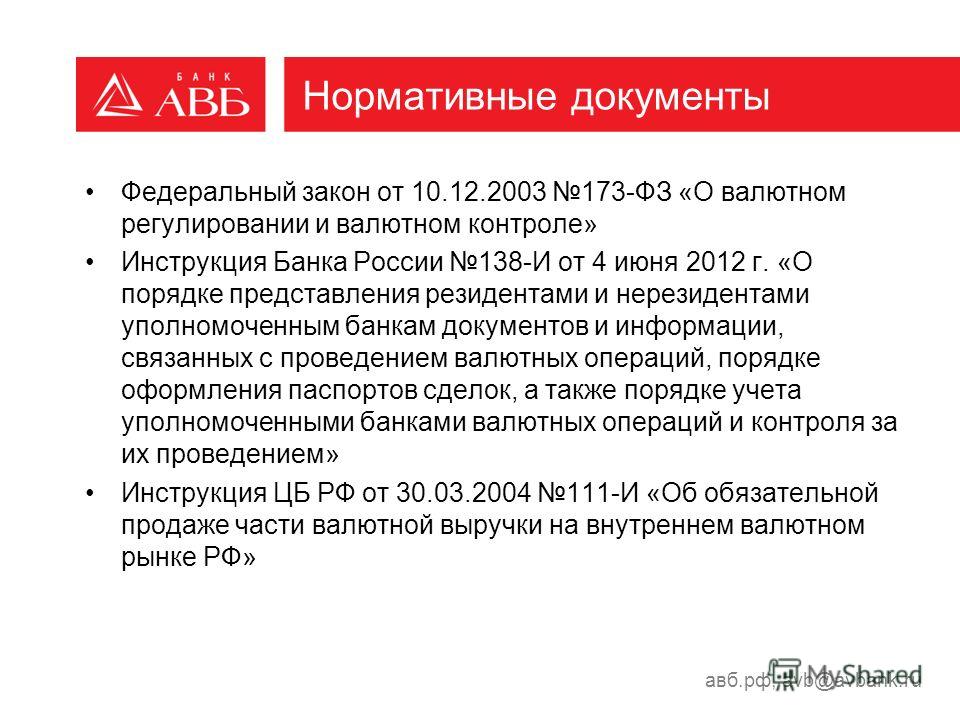

С целью ограничения масштабов утечки капитала и пополнения внутреннего рынка валютными ресурсами Банк России совместно с ГТК РФ создал систему таможенно-банковского контроля за экспортно-импортными операциями резидентов. Правовой основой этой системы являются: Инструкция ЦБ РФ № 86-И и ГТК РФ № 01-23/26541 от 13 января 1999 г. «О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров», Инструкция ЦБ РФ № 30 и ГТК РФ № 01-20/10538 от 26 июля 1995 г. «О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары», Указание ЦБ РФ № 500-У от 12 февраля 1999 г. «Об усилении валютного контроля со стороны уполномоченных банков за правомерностью осуществления их клиентами валютных операций и о порядке применения мер воздействия к уполномоченным банкам за нарушения валютного законодательства».

В соответствии с Инструкцией ЦБ РФ № 86-И и ГТК РФ № 01-23/26541 контроль за экспортными операциями начинается с оформления экспортером — резидентом, от имени которого заключен контракт, паспорта сделки (ПС) в уполномоченном банке (его филиале), где открыт валютный и/или рублевый счет экспортера, на который он обязан зачислить выручку от экспорта согласно ПС. ПС — основной документ валютного контроля, содержащий необходимые для его осуществления сведения из контракта.

В соответствии с Инструкцией ЦБ РФ № 30 и ГТК РФ № 01-20/10538 базовым документом валютного контроля импортных операций является паспорт импортной сделки (ПСи), оформляемый импортером — резидентом (юридическим лицом) в уполномоченном банке, в котором открыт его валютный счет. ПСи содержит сведения об импортном контракте, необходимые для осуществления валютного контроля.

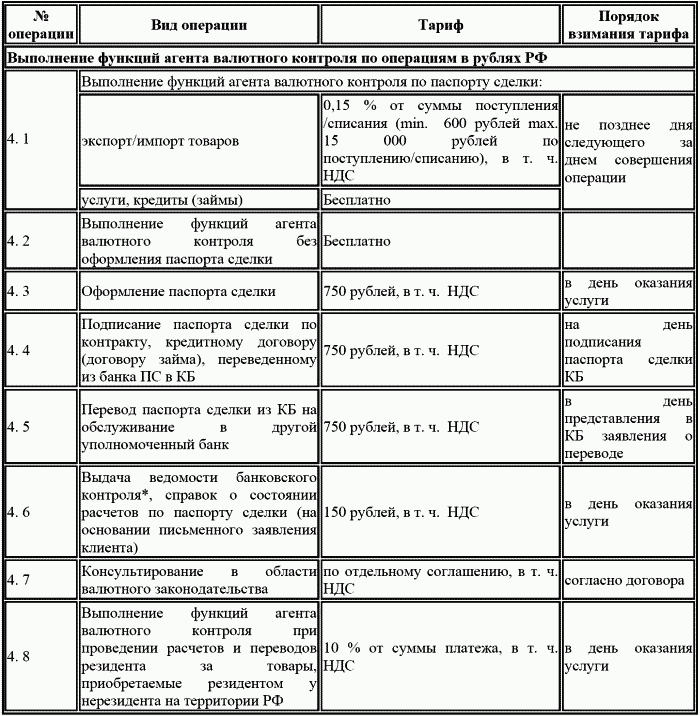

Банк ведет в электронном виде ведомость банковского контроля за обоснованностью переводов средств в иностранной валюте за импортируемые товары, на основе которой он формирует в автоматическом режиме и предоставляет в территориальное учреждение Банка России ежемесячные отчеты о переводе средств в иностранной валюте за импортируемые товары, включающие сведения по всем импортным контрактам, находящимся в отчетном периоде под таможенно-банковским контролем.

В соответствии с Инструкцией ЦБ РФ № 83-И уполномоченные банки формируют и ведут в электронном виде базу данных «Сведений о договорах», в которую вносят изменения условий договоров и иную информацию, содержащуюся в «Сведениях о договоре», а также информацию о нарушении клиентом валютного законодательства. Ежегодно каждый банк на основе указанной базы данных формирует и представляет в электронном виде в территориальное учреждение ЦБ РФ, осуществляющее надзор за его деятельностью, следующую информацию:

За проведение валютных операций клиентов без обосновывающих документов, непредставление в установленный срок указанной выше информации в Банк России, а также за нарушение требований Указания ЦБ РФ № 383-У уполномоченные банки могут быть ограничены в праве совершать операции с иностранной валютой, а в случае неоднократного нарушения Банк России вправе отозвать у них лицензию на проведение банковских операций.

В соответствии с Указанием ЦБ РФ № 383-У по каждому специальному транзитному валютному счету, открываемому резиденту — юридическому лицу для покупки иностранной валюты, уполномоченный банк ведет учет документов по контролю за обоснованностью покупки иностранной валюты на внутреннем валютном рынке и ее целевым использованием. По каждому документу, являющемуся обоснованием покупки иностранной валюты, открывается отдельное досье, в которое помещаются также копии поручений на покупку, распоряжений на перевод иностранной валюты со специального транзитного валютного счета, поручений на обратную продажу, а также карточки учета операций по специальному транзитному валютному счету. На основании данных карточки учета банк ежедекадно представляет в электронном виде в территориальное учреждение Банка России по месту своего нахождения отчет о движении средств по специальным транзитным валютным счетам резидентов.

Президент Российской Федерации

Правительство Российской Федерации

Валютный контроль является важным элементом процесса валютного регулирования. Анализ законодательных и нормативно-правовых актов исполнительных органов власти позволяет сформулировать общую цель валютного контроля следующим образом: обеспечение соблюдения валютного законодательства при осуществлении всех валютных операций.

Основные направления валютного контроля включают:

? проведение проверки соблюдения резидентами и нерезидентами актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

? проверка выполнения резидентами обязательств в иностранной валюте перед государством и обязательств по продаже иностранной валюты на внутреннем валютном рынке РФ;

? проверка обоснованности платежей в иностранной валюте;

? проверка полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов.

Кроме того, в области валютного контроля у банков есть еще одно направление деятельности, которое они предпочитают не афишировать: в рамках проводимой государством кампании по борьбе с «отмыванием» незаконных доходов любой коммерческий банк (КБ) должен своевременно сообщать в Комитет по финансовому мониторингу (КФМ) о следующих «подозрительных» внешнеторговых операциях, проводимых клиентами:

?о возврате клиентом–резидентом ранее уплаченного аванса нерезиденту (в том числе в объеме меньше суммы, эквивалентной 600 000 руб.) по договору поставки товаров, если операция резидента с нерезидентом носит разовый характер (не повторяется в течение, по меньшей мере, 6 месяцев) и (или) не связана с основной деятельностью клиента;

?об уплате резидентом нерезиденту штрафных санкций за неисполнение договорных обязательств, если размер неустойки превышает 10% от суммы договора;

?о сделке, в которой получателем денежных средств, товаров или услуг становится нерезидент, не являющийся стороной по внешнеэкономическому контракту;

?о контракте, предусматривающем экспорт резидентом товаров (услуг) либо платежи по импорту товаров (услуг) в пользу нерезидентов, зарегистрированных на территориях, предоставляющих льготный налоговый режим;

?о сделке, когда товарные позиции в товарораспорядительных документах, грузовых таможенных декларациях (ГТД) и внешнеэкономических контрактах оформлены на разные наименования или если товарораспорядительные документы, поступившие в банк, не содержат четкого описания товаров.

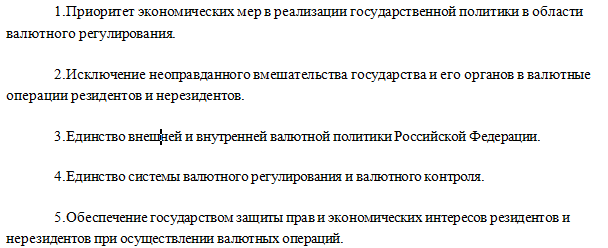

Основными принципами валютного регулирования и валютного контроля в Российской Федерации являются:

Основные направления валютного регулирования и валютного контроля:

1. Таможенно-банковский контроль за поступлением валютной выручки от экспортных операций:

Первой задачей, поставленной правительством РФ перед Центральным Банком России (ЦБ РФ) и ГТК России в 1993 году, было обеспечение возврата валютной выручки по экспортным операциям. Правовой поддержкой этого мероприятия было утверждение 12.10.1993 г. совместной инструкции ЦБ РФ № 19 и ГТК России № 01-20-10283 «О порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки от экспорта товаров» (далее Инструкция). В инструкции установлен порядок осуществления и механизм реализации валютного контроля за поступлением валютных средств на счета предприятий, организаций-резидентов, осуществляющих экспорт товаров, на основе организации обмена информацией между таможенными органами и уполномоченными банками.

В совместном письме ЦБ РФ № 73 и ГТК РФ № 01-20/746 от 21.01.1994 «О некоторых вопросах организации валютного контроля и применения инструкции» уточнена сфера применения инструкции. Действие последней распространяется на все сделки, предусматривающие вывоз товаров с таможенной территории РФ в таможенном режиме экспорта.

Механизм валютного контроля за экспортными операциями основан на сопоставлении информации, передаваемой таможенными органами о стоимости экспортируемого товара и дате его перемещения через таможенную границу и информации уполномоченных банков о размере валютных средств, поступивших за данный товар, и дате поступления валютной выручки. В инструкции определен перечень учетной документации, с помощью которой обеспечивается контроль как за прохождением товаров через таможенную границу, так и за поступлением валютной выручки на счета экспортера.

В перечень обязательных документов входит:

? - паспорт сделки (ПС) – базовый документ валютного контроля, оформляемый экспортером в уполномоченном банке, по стандартизованной форме. Паспорт сделки (ПС) – всеохватывающий документ, включающий все реквизиты уполномоченного банка, предприятия-экспортера, иностранного покупателя и все условия экспортного контракта

? (сумма, валюта платежа, форма расчетов и сроки поступления выручки). Заверенный банком ПС предъявляется экспортером на таможне при оформлении товара. Вся информация в ПС и таможенной декларации тщательно сверяется и заносится в учетную карточку.

? учетная карточка (УК) – возвратный документ, составляемый таможенными органами на основании ГТД и направляемый ими для контроля в уполномоченные банки;

? реестр – документ, объединяющий УК и включающий информацию об отгрузках товаров на экспорт, ожидаемых сроках и суммах поступления выручки;

? досье – специальная подборка документов по контролю за поступлением валютной выручки от экспорта товаров.

2. Валютный контроль за обоснованностью платежей в иностранной валюте по импортным товарам.

Необходимость введения таможенно - банковского контроля за импортными операциями была вызвана широким применением отечественными импортерами при расчетах – предоплаты, завышением импортных цен по сравнению с мировыми и т.п. что привело к значительным переводам валютных средств за рубеж, не подтвержденных поставками товаров.

Методическое и техническое решение задачи организации валютного контроля при импорте товаров базировалось на опыте, приобретенном таможенными органами и уполномоченными банками при осуществлении контроля за поступлением валютной выручки от экспорта.

? Правовой основой для создания эффективной системы валютного контроля по импортным операциям явилось создание совместной инструкции ЦБ РФ №30 и ГТК России № 01-20/10538 от 26.07.95 «О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары», далее инструкция. Действие инструкции распространяется на все сделки, предусматривающие ввоз товаров на таможенную территорию РФ в таможенных режимах «выпуск для свободного обращения» и «реимпорт».

Инструкция жестко предписывает в обязанности отечественным предприятиям и организациям-импортерам в обеспечение ввоза в Россию товара, эквивалентного по стоимости уплаченными за него средствами в иностранной валюте, а в случаях не поставки товара должны добиться возврата этих средств в установленные контрактом сроки.

Указом Президента Российской Федерации от 21.11.93 № 1163 «О первоочередных мерах по усилению системы валютного контроля в РФ» предписано: в случаях, когда импортеры-резиденты не обеспечили или не полностью обеспечили ввоз уже оплаченного товара или не добились возврата средств в иностранной валюте в установленные контрактом сроки, то они должны нести ответственность в виде штрафа в размере суммы, эквивалентной сумме иностранной валюты, ранее произведенной в оплату товаров.

В Постановлении Правительства России от 26 февраля 1996 года №206 «О мерах по усилению и развитию валютного контроля в Российской Федерации» указано импортерам-резидентам, что в случаях, когда они по объективным причинам не могут обеспечить возврат денежных средств в иностранной валюте, переведенных из России за границу в целях приобретения товаров, что подтверждается соответствующими документами, представляемыми указанными импортерами-резидентами, рассмотрение этих документов осуществляет МВЭС РФ.

При импорте товаров также оформляется паспорт импортной сделки (процедура аналогична).

3. Осуществление валютного контроля при бартерных операциях

Следующим шагом в деле создания эффективной системы валютного регулирования и контроля ВЭД в России стало принятие в 1996 г. ряда законодательных и нормативных документов, устанавливающих действенный контроль за бартерными сделками. Необходимость принятия мер по упорядочению бартерный операций диктовалась стремлением сократить неоправданно высокий их удельный вес во внешнеторговом обороте страны, приносящий большие косвенные валютные потери, особенно из-за неэквивалентного обмена и несбалансированности экспорта и импорта бартерных товаров.

Правовой основой создания эффективной системы валютного контроля за бартерными операциями явились Указ Президента России от 18.07.96 № 1209 «О государственном регулировании внешнеторговых бартерных сделок» и постановление Правительства России от 31.10.96 № 1300 «О мерах по государственному регулированию внешнеторговых бартерных сделок»

Во исполнение Указа Президента РФ и постановления Правительства РФ по регулированию внешнеторговых бартерных сделок 03.12.96 Минфином РФ (№01-14/197)МВЭС РФ (№10-83/3225) и ГТК РФ (№01-23/2197) введен в действие «Порядок оформления, учета паспортов бартерных сделок».

Под внешнеторговыми бартерными сделками понимаются совершаемые при осуществлении внешнеторговой деятельности сделки, предусматривающие обмен эквивалентными по стоимости товарами, работами, услугами, результатами интеллектуальной деятельности.

Российские лица, заключившие бартерную сделку, обязаны в сроки, установленные законодательством для исполнения текущих валютных операций, обеспечить ввоз в Российскую Федерацию эквивалентных по стоимости товаров, работ, услуг, результатов интеллектуальной деятельности, подтвердив это соответствующими документами.

Экспорт товаров, работ, услуг, результатов интеллектуальной деятельности производится только после оформления паспорта бартерной сделки (ПСб), который является основным документом контроля и учета бартерных операций.

4. Осуществление валютного контроля в неторговом обороте

Таможенные органы осуществляют валютный контроль в неторговом обороте с целью обеспечения соблюдения норм и правил, регулирующих перемещение через границу Российской Федерации юридическими и физическими лицами иностранной валюты, ценных бумаг в валюте РФ, драгоценных металлов и камней.

При единовременном вывозе из Российской Федерации физическими лицами – резидентами и нерезидентами наличной иностранной валюты в сумме, равной в эквиваленте 3 000 долларов США или не превышающей этой суммы, вывозимая наличная иностранная валюта не подлежит декларированию таможенному органу. В противном случае необходима подача письменной таможенной декларации на всю сумму вывозимой наличной иностранной валюты.

Единовременный вывоз из Российской Федерации физическими лицами - резидентами и нерезидентами наличной иностранной валюты в сумме, превышающей в эквиваленте 10 000 долларов США, не допускается.

Кроме того, согласно закону «О валютном регулировании и валютном контроле» от 29.06.04 г. юридические лица и физические лица - резиденты вправе без ограничений осуществлять валютные операции со средствами, зачисленными в соответствии с настоящим Федеральным законом на счета (во вклады), открытые в банках за пределами территории Российской Федерации, за исключением валютных операций между юридическими лицами резидентами. При этом они представляют налоговым органам по месту своего учета отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации с подтверждающими банковскими документами в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации. Физические лица - резиденты обязаны представлять в налоговые органы по месту своего учета только отчет об остатках средств на счетах (во вкладах) в банках за пределами территории Российской Федерации по состоянию на начало каждого календарного года.

Таким образом, последняя редакция Закона «О валютном регулировании и валютном контроле» значительно уменьшила валютный контроль со стороны государства.

Нерезидентам позволено проводить любые валютные операции на территории РФ, значительно увеличились возможности резидентов в области осуществления валютных операций на территории РФ и за рубежом.

3. Валютный контроль и валютные ограничения - понятие и виды. Классификация, сущность и особенности.

Оглавление книги открыть закрытьДля целей осуществления валютного контроля применяется паспорт сделки. Паспорт сделки оформляется резидентом в уполномоченном банке при осуществлении валютных операций между резидентами и нерезидентами. Паспорт сделки содержит сведения, необходимые для обеспечения учета и отчетности по валютным операциям между резидентами и нерезидентами (Инструкция Центрального банка РФ от 15 июня 2004 г. № 117-И (ред. от 29.12.2010) "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок".)

Паспорт сделки должен содержать сведения, необходимые в целях обеспечения учета и отчетности по валютным операциям между резидентами и нерезидентами. Указанные сведения отражаются в паспорте сделки на основании подтверждающих документов, имеющихся у резидентов.

Представление паспорта сделки (паспорта импортной сделки, паспорта бартерной сделки) (далее - паспорт сделки) и указание его реквизитов (номера и даты) в таможенной декларации требуется при помещении товаров под заявляемую таможенный процедуру, если перемещение товаров через часть таможенной границы Таможенного Союза проходящей через Таможенную границу ТС, либо изменение их таможенного режима осуществляется на основании договора, на который в соответствии с законодательством Российской Федерации и иными правовыми актами Российской Федерации распространяется требование об оформлении паспорта сделки; Паспорт сделки не представляется при помещении товаров под таможенные процедуры таможенного транзита, перемещения припасов, иные специальные таможенные процедуры (См. раздел 7 ТК ТС главы 27 и 32 ТК ТС):

1. Не требуется повторного представления паспорта сделки и указания сведений о его реквизитах (номере и дате) в таможенной декларации, если паспорт сделки представлялся при помещении товаров на основании того же договора под ранее заявленную таможенную процедуру (в этом случае при их декларировании путем подачи грузовой таможенной декларации в графе 28 под номером 1 указывается код таможенного режима, при заявлении которого представлялся паспорт сделки);

2. Не требуется представления паспорта сделки и указания сведений о его реквизитах (номере и дате) в таможенной декларации при декларировании товаров, за которые не предусмотрена оплата или получение иного встречного предоставления по договору, заключенному при совершении внешнеэкономической сделки.

Таможенные органы не выдают разрешение на помещение под заявляемую таможенную процедуру товаров, вывозимых с таможенной территории ТС, а также при изменении таможенной процедуры ранее вывезенных с таможенной территории ТС товаров (за исключением изменения таможенной процедуры в связи с их ввозом на таможенную территорию ТС) в случае непредставления паспорта сделки (копии паспорта сделки, заверенной в соответствии с установленным порядком (далее - копия паспорта сделки);

Таможенные органы РФ разрешают представление паспорта сделки (копии паспорта сделки) согласно порядку и условиям, предусмотренным статьей 183 ТК ТС. в случае невозможности его представления при декларировании товаров, ввозимых на таможенную территорию ТС. а также при изменении таможенной процедуры ранее ввезенных на таможенную территорию ТС товаров (за исключением изменения таможенной процедуры), в случае выпуска товаров таможенным органом до подачи таможенной декларации ( ст. 197 ТК ТС ; см. также ст. 150 ТК ТС ) такое разрешение выдается на срок, не превышающий 45 дней со дня выпуска товаров таможенным органом.В соответствии с п.5 ст. 183 ТК ТС. при таможенном декларировании товаров документы могут представляться в виде электронных документов.

Порядок оформления, ведения и закрытия паспорта сделки на территории РФ

Оформление паспорта сделки

Резидент

Представление заполненного и подписанного паспорта сделки и обосновывающих документов

Закрытие ПС и досье по паспорту сделки

Банк ПС закрывает ПС в следующих случаях:

* при представлении резидентом в банк ПС заявления в связи с исполнением сторонами всех обязательств по контракту (договору) или их прекращением по основаниям, предусмотренным законодательством РФ (в последнем случае также представляются обосновывающие документы)

* при представлении резидентом в банк ПС заявления о закрытии ПС в связи с переводом контракта (договора) на расчетное обслуживание в другой уполномоченный банк

* в иных случаях - по истечении 180 календарных дней, следующих за указанной в ПС датой завершения исполнения обязательств по контракту (договору)

Порядок заполнения справки о валютных операциях на территории РФ инструкции ЦБ РФ от 15.06.2004 N 117-И (ред. от 29.12.2010) "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок"

1. В заголовочной части справки о валютных операциях указываются полное наименование юридического лица или фамилия, имя, отчество (при его наличии) физического лица; полное наименование уполномоченного банка, в который представляется справка о валютных операциях; дата ее заполнения.

2. В графе 1 указывается порядковый номер записи в справке о валютных операциях.

3. В графе 2 указывается номер одного из следующих документов:

номер уведомления о зачислении средств в иностранной валюте на транзитный валютный счет резидента - юридического лица, физического лица - индивидуального предпринимателя (далее - уведомление), направленного уполномоченным банком резиденту в порядке, установленном Инструкцией Банка России от 30 марта 2004 года N 111-И "Об обязательной продаже части валютной выручки на внутреннем валютном рынке Российской Федерации", зарегистрированной Министерством юстиции Российской Федерации 29 апреля 2004 года N 5779 ("Вестник Банка России" от 13 мая 2004 года N 29), - при идентификации средств в иностранной валюте, поступивших в уполномоченный банк в пользу резидента - юридического лица, физического лица - индивидуального предпринимателя; резидентом в уполномоченный банк при списании средств в иностранной валюте с текущего валютного счета резидента в уполномоченном банке. При заполнении справки о валютных операциях уполномоченным банком в случаях, установленных настоящей Инструкцией, графа 2 не заполняется.

4. В графе 3 указывается номер банковского счета резидента, на который зачислены (с которого списываются) средства в иностранной валюте.

5. В графе 4 в формате ДД.ММ.ГГГГ указывается одна из следующих дат:

дата зачисления средств на транзитный валютный счет резидента - юридического лица, физического лица - индивидуального предпринимателя, указанная в уведомлении;

дата зачисления средств на текущий валютный счет резидента - физического лица, указанная в выписке из лицевого счета;

дата расчетного документа, представленного резидентом в уполномоченный банк при списании средств в иностранной валюте со счета резидента.

6. В графе 5 указывается один из следующих кодов направления платежа:

1 - зачисление средств на счет резидента;

2 - списание средств со счета резидента.

7. В графе 6 указывается код вида валютной операции, заполняемый в соответствии с Перечнем валютных операций клиентов уполномоченных банков, приведенным в приложении 2 к настоящей Инструкции.

8. В графе 7 указывается цифровой код валюты, зачисленной на счет (списываемой со счета) резидента, в соответствии с Общероссийским классификатором валют.

9. В графе 8 указывается сумма средств в иностранной валюте, зачисленных на счет (списываемых со счета) резидента в единицах валюты, указанной в графе 7.

10. Графы 9 и 10 не заполняются.

11 - 12. Утратили силу. - Указание ЦБ РФ от 12.08.2008 N 2052-У.

13. Графы 11 - 13 заполняются резидентом в случае, если валютные операции осуществляются по контракту (кредитному договору), по которому в соответствии с настоящей Инструкцией оформляется ПС. В иных случаях графы 11 - 13 не заполняются.

14. В графе 11 указывается номер ПС, оформленного по контракту (кредитному договору), по которому осуществляется валютная операция.

15. Графы 12, 13 заполняются в случае, если код валюты платежа и код валюты цены контракта (кредитного договора), указанный в ПС, не совпадают, и в соответствии с условиями контракта (кредитного договора) предусмотрено использование валютной оговорки.

16. В графе 12 указывается цифровой код валюты цены контракта (кредитного договора), указанный в ПС.

17. В графе 13 указывается сумма, приведенная в графе 8, в пересчете в валюту цены контракта (кредитного договора).

• банки, уполномоченные государством на осуществление такой деятельности .

В Законе о валютном регулировании используются также такие понятия как

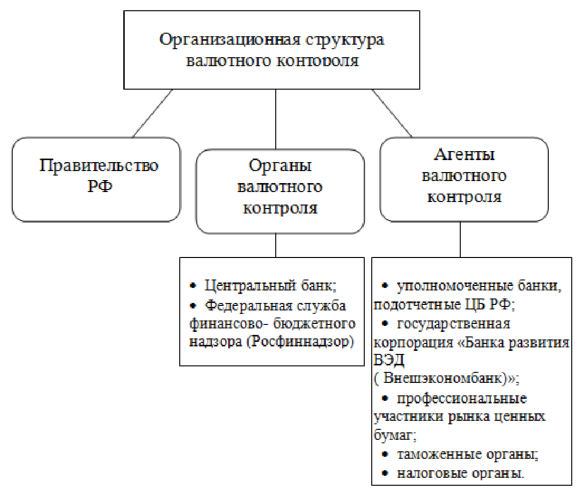

• агентывалютного контроля (уполномоченные банки. таможенные и налоговые органы и др. организации, которые по законодательству РФ могут осуществлять функции валютного контроля)(ч.3 ст.22.Закона)

Должностные лица таможенных органов при выполнении функций валютного контроля в процессе таможенного оформления товаров, а также последующего контроля за соблюдением участниками ВЭД требований действующего валютного и таможенного законодательства ОБЯЗАНЫ :

• осуществлять валютный контроль и контроль за исполнением внешнеторговых бартерных сделок в пределах своей компетенции в соответствии с установленным порядком;

• выполнять решения вышестоящих таможенных органов по вопросам осуществления валют. контроля, а также связанного с ним тамож. оформления товаров;

• обеспечивать своевременное и должного качества информационное взаимодействие с ФТС в целях организации валютного контроля;

• осуществлять контроль за соблюдением таможенного и валютного законодательства и законодательства в области государственного регулирования внешнеторговых бартерных сделок в процессе целевых проверок экспортно-импортных операций.

Для целей валютного контроля Банк России создал Главное управление валютного регулирования и валютного контроля .

В соответствии с п. 3 ст. 11 Закона о валютном регулировании к числу агентов валютного контроля относятся уполномоченные банки . Их специальный статус выражается в том, что Банк России уполномочивает данные организации на осуществление функций валютного контроля путем выдачи имлицензии на право операций с валютой .

Функции валютного контроля осуществляет также Министерство финансов РФ. Оно образовало собственные территориальные органы валютного контроля, в качестве которых выступают региональные управления валютного контроля, осуществляющие свою деятельность под руководством Департамента валютного контроля Минфина РФ .

Итак, валютный контроль в области таможенного дела представляет собой деятельность специально уполномоченных государством субъектов в области образования, распределения и использованию валютных фондов страны . направленных на обеспечение соблюдения валютного законодательства при осуществлении валютных операций.

Правовой основой для перемещения денежных средств физическими лицами является

Договор о порядке перемещения физическими лицами наличных денежных средств и/или денежных инструментов через таможенную границу ТС,

где используются следующие термины:

"НАЛИЧНЫЕ ДЕНЕЖНЫЕ СРЕДСТВА " - денежные знаки в виде банкнот и казначейских билетов, монет, кроме монет из драгоценных металлов, находящиеся в обращении и являющиеся законным платежным средством в государствах-членах ТС или иностранных государствах (группе иностранных государств), включая изъятые либо изымаемые из обращения, но подлежащие обмену на находящиеся в обращении денежные знаки ;

"ДЕНЕЖНЫЕ ИНСТРУМЕНТЫ " - дорожные чеки, векселя, чеки (банковские чеки), а также ценные бумаги в документарной форме, удостоверяющие обязательство эмитента (должника) по выплате денежных средств, в которых не указано лицо, которому осуществляется такая выплата.

Перемещение наличной валюты физическими лицами необходимо рассматривать с двух сторон: ввоза ивывоза . которые имеют свои особенности.

Ввоз и пересылка в государства-члены ТС ивывоз и пересылка из указанных стран валюты и внутренних ценных бумаг в документарной форме осуществляются резидентами и нерезидентами в порядке, который устанавливается Правительствами государств-членов ТС по согласованию с Центральными банками стран (для России ЦБ РФ).

Индивидуальный субъект таможенных правоотношений обязан декларировать в письменной форме следующие денежные средства :

Ввоз физическим лицом наличных денежных средств и/или дорожных чеков на таможенную территорию ТС и их вывоз с неё осуществляется без ограничений. • при единовременном ввозе/вывозе наличных денежных средств и/или дорожных чеков на общую сумму, равную либо не превышающую в эквиваленте $10 000, указанные денежные средства и/или дорожные чеки не подлежат таможенному декларированию в письменной форме (но по желанию может быть задекларирован физическим лицом);

• при единовременном ввозе/вывозе наличных денежных средств и/или дорожных чеков на общую сумму, превышающую в эквиваленте $10 000, указанные денежные средства и/или дорожные чеки подлежат таможенному декларированию в письменной форме путем подачи пассажирской таможенной декларации на всю сумму ввозимых наличных денежных средств и/или дорожных чеков.

Итак, валютный контроль в области таможенного дела предполагает контроль за перемещением через таможенную границу ТС такой разновидности товара, как валюта и валютные ценности, всеми участниками таможенных правоотношений.

Валютный контроль за экспортом товаров действует в России с 1994 г. На основании нового Закона от 10 декабря 2003 года № 173-ФЗ «О валютном регулировании и валютном контроле» он был введен совместной Инструкцией ФТС РФ и ЦБ РФ «О порядке осуществления валютного контроля за поступлением в РФ валютной выручки от экспорта товаров ». Ее положения коснулись всей номенклатуры товаров с расчетами в иностранной валюте, независимо от даты заключения контрактов.

Механизм валютного контроля при экспорте товаров предполагает активное взаимодействие трех категорий субъектов:

• юридического лица-экспортера; • уполномоченного банка[1]; • таможенного органа.

При этом валютный контроль основан на сопоставлении информации об общей фактической стоимости по экспортному контракту. дате перемещения груза, сроках оплаты. Такие сведения передаются экспортером в таможенный орган и уполномоченный банк.

ЦЕЛЬ ВАЛЮТНОГО КОНТРОЛЯПРИ ЭКСПОРТЕ ТОВАРОВ - предотвращение сокрытия выручки; денежных средств в иностранной валюте или в валюте РФ, переведенных или подлежащих переводу в пользу экспортера импортером-нерезидентом в качестве оплаты за экспортируемые по контракту товары

Таким образом, обязательным требованием валютного контроля является зачисление валютной выручки от экспорта товаров субъектом ВЭД на свой рублевый и/или валютный счет в уполномоченном банке.

Для целей осуществления валютного контроля применяется ПАСПОРТ СДЕЛКИ .

Паспорт сделки оформляется резидентом в уполномоченном банке при осуществлении валютных операций между резидентами и нерезидентами .

Паспорт сделки содержит сведения, необходимые для обеспечения учета и отчетности по валютным операциям между резидентами и нерезидентами (Инструкция ЦБ РФ от 15.06.2004 г. № 117-И (ред. от 12.08.2008) "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок ".)

Паспорт сделки должен содержать сведения, необходимые в целях обеспечения учета и отчетности по валютным операциям между резидентами и нерезидентами. Указанные сведения отражаются в паспорте сделки на основании подтверждающих документов, имеющихся у резидентов.

Паспорт сделки не представляется при помещении товаров под таможенные процедуры международного таможенного транзита, перемещения припасов.

На каждый внешнеторговый контракт оформляется один паспорт сделки в 2-х экз. который содержит реквизиты

Ø уполномоченного банка,

Ø иностранного контрагента;

Ø условия контракта.

Один экземпляр находится у экспортера . а другой - остается в уполномоченном банке и служит основанием для открытия ДОСЬЕ ВАЛЮТНОГО КОНТРОЛЯ.

ДОСЬЕ представляет собой совокупность документов, необходимых для валютного контроля. Его формирует банк.

В досье включаются

• копия внешнеторгового контракта,

• оригинал паспорта сделки,

• грузовая таможенная декларация (ГТД),

• копия разрешения на предоставление отсрочки по поступлению валютной выручки, иные необходимые документы.

Этот пакет документов представляется в таможню, где заполняется учетная карточка таможенно-банковского валютного контроля . содержащая информацию по одной произведенной отгрузке.

УЧЕТНАЯ КАРТОЧКА - документ валютного контроля, формируемый таможенными органами по установленной форме для направления в банки и содержащий сведения из грузовых таможенных деклараций, необходимые для валютного контроля, а также сведения о поступлении выручки.

Т.о. учетная карточка носит характер возвратного документа. На основе учетной карточки составляется реестр ожидаемого поступления валютной выручки на счета экспортеров .

Процесс валютного контроля в области таможенного дела включает такие стадии . как:

1) предварительный контроль. На этом этапе экспортер заполняет паспорт сделки и представляет его для подписания в уполномоченный банк, где проверяется достоверность содержащейся информации и соответствие условий ВЭД нормам действующего законодательства;

2) информационно-аналитический контроль. Здесь происходит формирование учетной карточки валютного контроля, сопоставление и анализ сведений о дате фактического пересечения товаром таможенной границы и поступлении денежных средств. Кроме того, в процессе информационно-аналитического контроля возможно выявление нарушений валютного законодательства.

3) окончательный документальный контроль. Третий этап является факультативным, т.к. его содержание составляют целевые проверки экспортеров по фактам непоступления валютной выручки. Иными словами, данная стадия имеет место только в случае совершения неправомерных действий субъектами ВЭД и связана с институтом административной ответственности. Лица, допустившие нарушения положений валютного законодательства, отвечают за них на основании норм КоАП РФ.

Осуществление валютного контроля при экспорте товаров предполагает исключение сокрытия валютной выручки, которая должна быть зачислена субъектом внешнеторговой деятельности в результате экспортной операции на рублевый или валютный счет в уполномоченном банке.

Срок поступления валютной выручки от экспорта товаров составляет 90 дней с даты фактического их вывоза (т.е. реального пересечения границы). Таможенный орган подтверждает дату фактического вывоза товаров за границу. Указанный срок может быть и более продолжительным при получении соответствующего разрешения.

Валютная выручка в полном объеме должна быть зачислена на валютный счет предприятия-экспортера. После этого в течение 7 календарных дней до 30% иностранной валюты подлежит обязательной продаже на внутреннем рынке .

Обязательная продажа части валютной выручки осуществляется на основании распоряжения резидента (физического лица - индивидуального предпринимателя и юридического лица). Оставшаяся часть переводится на текущий валютный счет, а образовавшаяся рублевая масса - на расчетный счет предприятия. Норматив продажи обязательной части валютной выручки един для всех юридических лиц, независимо от видов их деятельности.

Объектом обязательной продажи является валютная выручка резидентов, включающая в себя поступления иностранной валюты, причитающиеся резидентам от нерезидентов по заключенным резидентами или от их имени сделкам, предусматривающим передачу товаров, выполнение работ, оказание услуг, передачу информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, в пользу нерезидентов. за исключением :

1) сумм в иностранной валюте, получаемых Правительством РФ, уполномоченными им федеральными органами исполнительной власти, Банком России от операций и сделок, осуществляемых ими (или от их имени и (или) за их счет) в пределах их компетенции;

2) сумм в иностранной валюте, получаемых уполномоченными банками от осуществляемых ими банковских операций и иных сделок, в соответствии с ФЗ «О банках и банковской деятельности »;

3) валют. выручки резидентов в пределах суммы, необходимой для исполнения обязательств резидентов по кредитным договорам и договорам займа с организациями-нерезидентами, являющимися агентами правительств иностранных стран, а также по кредитным договорам и договорам займа, заключенным с резидентами государств - членов ОЭСР или ФАТФ на срок свыше 2-х лет;

4) сумм в иностранной валюте, поступающих по сделкам, предусматривающим передачу внешних эмиссионных ценных бумаг (прав на внешние эмиссионные ценные бумаги). Перечень иностранной валюты, подлежащей обязательной продаже на внутреннем валют. рынке РФ, определяется ЦБ России.

Для уменьшения подлежащей обязательной продаже суммы валютной выручки резидентов учитываются следующие расходы и иные платежи, связанные с исполнением соответствующих сделок, расчеты по которым осуществляются согласно указанного ФЗ в иностранной валюте:

1) оплата транспортировки, страхования и экспедирования грузов;

2) уплата вывозных таможенных пошлин, а также таможенных сборов;

3) выплата комиссионного вознаграждения кредитным организациям, а также оплата исполнения функций агентов валют. контроля;

4) иные расходы и платежи по операциям, перечень которых определяется Банком России.

Обязательная продажа части валютной выручки резидентов осуществляется в порядке, устанавливаемом Банком России, непосредственно уполномоченным банкам и/или на валютных биржах через уполномоченные банки или непосредственно Банку России.

Обязательная продажа части валютной выручки резидентов осуществляется по курсу инвалют к валюте РФ, складывающемуся на внутреннем валютном рынке России на день продажи.

Льготы по обязательной продаже части валютной выручки резидентов, а также освобождение резидентов от обязательной продажи части валютной выручки устанавливаются актами валютного законодательства РФ.

На основании ФЗ «О валютном регулировании и валютном контроле », «О Центробанке России» и решения Совета директоров Банка России ЦБ РФ устанавливает перечень иностранной валюты, подлежащей обязательной продаже на внутреннем валютном рынке РФ :

© studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам