Рейтинг: 4.1/5.0 (1689 проголосовавших)

Рейтинг: 4.1/5.0 (1689 проголосовавших)Категория: Бланки/Образцы

Единую (упрощенную) налоговую декларацию могут сдавать организации и предприниматели, если в течение отчетного (налогового) периода у них одновременно:

Это следует из положений пункта 2 статьи 80 Налогового кодекса РФ и писем Минфина России от 24 декабря 2009 г. № 03-02-07/1-561, от 23 ноября 2007 г. № 03-02-08/15.

Сведения об НДС можно вписать в единую (упрощенную) декларацию при соблюдении еще одного дополнительного условия – отсутствие каких либо операций, которые должны отражаться в декларации по НДС. Это связано с тем, что в декларации по НДС отражаются в том числе и операции, которые не являются объектом налогообложения. Например, операции по продаже товаров (работ, услуг), местом реализации которых Россия не признается, отражаются в разделе 7 декларации по НДС. Такой вывод следует из абзаца 4 пункта 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558, и подтверждается письмами Минфина России от 10 марта 2010 г. № 03-07-08/64 и ФНС России от 16 апреля 2008 г. № ШС-6-3/288.

Ситуация: можно ли представить единую декларацию, если в отчетном периоде не было никаких объектов налогообложения? В I квартале организация перечислила в бюджет налог на имущество за прошлый год .

Одним из условий подачи единой (упрощенной) декларации является отсутствие какого-либо движения денежных средств на расчетных счетах и в кассе организации (абз. 2 п. 2 ст. 80 НК РФ). Невыполнение этого условия по любым причинам (уплата налогов, поступление и возврат ошибочно поступивших сумм, оплата взносов в уставный капитал в денежной форме и т. п.) автоматически лишает организацию права на подачу единой (упрощенной) декларации. В этом случае при отсутствии объектов обложения одним или несколькими налогами следует подавать «нулевые» налоговые декларации по каждому из них. Такой вывод подтверждается письмами Минфина России от 24 декабря 2009 г. № 03-02-07/1-561 и ФНС России от 31 июля 2012 г. № ЕД-3-3/2683.

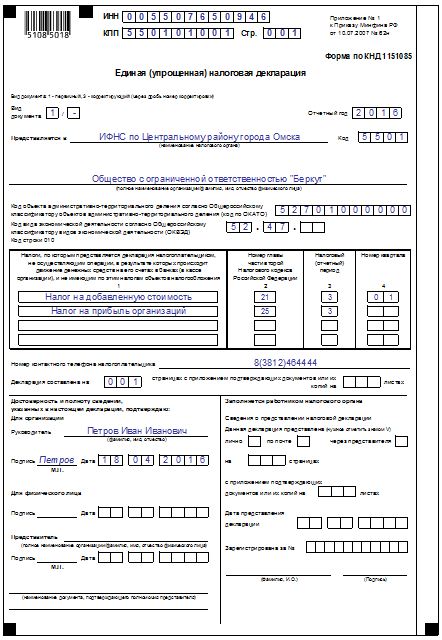

Форма декларацииФормы (электронные форматы) налоговой отчетности, а также порядок их представления должны быть утверждены ФНС России по согласованию с Минфином России (п. 7 ст. 80 НК РФ). До принятия новых документов действуют прежние правила оформления налоговой отчетности (п. 14 ст. 10 Закона от 27 июля 2010 г. № 229-ФЗ). В настоящее время при составлении единой (упрощенной) декларации следует руководствоваться формой и порядком, которые были утверждены приказом Минфина России от 10 июля 2007 г. № 62н.

Порядок заполненияЕдиная (упрощенная) декларация включает в себя два листа.

На первом листе укажите:

Основное содержание первого листа – таблица, где нужно перечислить названия налогов, по которым в течение квартала организация или предприниматель признавались налогоплательщиками, но объекты налогообложения по этим налогам не возникали.

Наименования налогов указывайте в очередности, соответствующей нумерации глав части второй Налогового кодекса РФ. По налогам, вписанным в единую (упрощенную) декларацию, укажите:

По налогам, налоговый период у которых равен кварталу, код налогового периода – 3.

Этот код укажите, когда в декларацию вписываются:

По налогам, налоговый период у которых равен году, в графе 3 укажите код отчетного периода:

Номер квартала (графа 4) по этим налогам указывать не нужно.

В таком порядке нужно вписывать в декларацию:

Это предусмотрено разделом II Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Таблица на странице 001 единой (упрощенной) декларации позволяет вписать в нее сведения только о четырех налогах. Если для организации (предпринимателя) этого недостаточно, включите в состав декларации две первые страницы.

Если единую (упрощенную) налоговую декларацию подписывает руководитель организации, то укажите его фамилию, имя и отчество полностью. Руководитель ставит подпись и заверяет декларацию печатью организации.

Если декларацию подписывает представитель организации, то, кроме фамилии, имени и отчества, нужно указать наименование документа, подтверждающего его полномочия. Если представителем является организация, декларацию подписывает ее руководитель. Его подпись должна быть заверена печатью этой организации.

Страницу 002 единой (упрощенной) декларации организации и предприниматели не заполняют. Сведения о себе должны представить только граждане-налогоплательщики, не зарегистрированные в качестве предпринимателей (п. 15 Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н).

Единую (упрощенную) налоговую декларацию заполняйте шариковой или перьевой ручкой черного либо синего цвета. Возможна распечатка декларации, заполненной в машинописном виде. Чтобы исправить ошибку, зачеркните неправильную запись и впишите правильную. Каждое исправление нужно заверить подписью руководителя (представителя) и печатью организации. Об этом сказано в разделе I Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Пример оформления единой (упрощенной) налоговой декларации. Организация применяет общую систему налогообложения

ООО «Торговая фирма "Гермес"» применяет общую систему налогообложения. Организация признается налогоплательщиком:

В течение квартала организация не совершала операции, которые должны быть отражены в декларации по НДС.

С 1 января по 31 декабря 2015 года «Гермес» не вел никакой деятельности. Движение денежных средств на расчетном счете и в кассе не отражалось.

15 января 2016 года бухгалтер «Гермеса» составил и сдал в налоговую инспекцию единую (упрощенную) налоговую декларацию за 2015 год, подписанную генеральным директором «Гермеса» Львовым.

Ситуация: можно ли указать в единой (упрощенной) декларации сведения о налогах, налоговым периодом по которым является месяц (акцизы, налог на игорный бизнес, налог на добычу полезных ископаемых)?

Форма и порядок заполнения единой (упрощенной) декларации позволяют указывать в ней только те налоги, налоговым периодом для которых является квартал или календарный год (подп. 9 п. 7 Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н). Поэтому при отсутствии объектов обложения акцизами (ст. 192 НК РФ) и налогом на добычу полезных ископаемых (ст. 341 НК РФ) по каждому из этих налогов следует подавать «нулевые» налоговые декларации. Даже если у организации не было движения денежных средств на расчетном счете и в кассе.

Некоторые особенности имеет порядок составления налоговой отчетности по налогу на игорный бизнес (ст. 368 НК РФ). Они обусловлены тем, что статус плательщика этого налога (а следовательно, и обязанность сдавать по нему отчетность) распространяется только на те организации (предпринимателей), которые фактически ведут деятельность в сфере игорного бизнеса (ст. 365 НК РФ). Если в течение всего налогового периода такая деятельность не велась, организация (предприниматель) не признается плательщиком налога на игорный бизнес. В этом случае они не обязаны сдавать нулевую декларацию по этому налогу.

Срок подачиПериодичность подачи единой (упрощенной) декларации – поквартальная. Декларацию нужно представить не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, девятью месяцами, календарным годом. Сдать единую (упрощенную) декларацию нужно в налоговую инспекцию по местонахождению организации или местожительству предпринимателя. Такой порядок установлен в пункте 2 статьи 80 Налогового кодекса РФ.

Ответственность за несвоевременную подачуВнимание: несвоевременная подача единой (упрощенной) налоговой декларации является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

За несвоевременную подачу упрощенной декларации штрафы взимаются по каждому налогу, который в ней указан. При этом штрафы нужно перечислять в бюджет по разным КБК. Об этом сказано в письме Минфина России от 26 ноября 2007 г. № 03-02-07/2-190.

Размер штрафа по статье 119 Налогового кодекса РФ составляет 5 процентов от суммы налога, которая должна быть уплачена по декларации, но которая не была перечислена в бюджет в установленный срок. При этом общая сумма штрафа за весь период опоздания не может быть больше 30 процентов от суммы налога по декларации и меньше 1000 руб. Поскольку в единой упрощенной декларации отсутствуют суммы налогов к уплате в бюджет, размер штрафа, который может быть взыскан за несвоевременное представление такой декларации, составляет 1000 руб. (по каждому налог, включенному в отчетность) .

Кроме того, за непредставление (несвоевременное представление) единой (упрощенной) налоговой декларации по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, ее руководителю) административную ответственность в виде предупреждения или штрафа на сумму от 300 до 500 руб. (ст. 15.5 КоАП РФ).

Способы подачиЕдиную (упрощенную) налоговую декларацию можно сдать в инспекцию:

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ.

Внимание: за несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Размер штрафа составляет 200 руб. за каждое нарушение. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Единая декларация вместо «нулевых»Ситуация: может ли налоговая инспекция требовать от организации представить единую (упрощенную) налоговую декларацию вместо нулевых налоговых деклараций по каждому налогу ?

Для применения единой (упрощенной) налоговой декларации существует ряд ограничений . которые установлены пунктом 2 статьи 80 Налогового кодекса РФ. На момент сдачи отчетности только сама организация знает, выполняются все эти ограничения или нет. Поэтому она и решает, сдавать ли декларацию по единой (упрощенной) форме или нет. Ведь если потом налоговая инспекция придет с проверкой и обнаружит, что организация не имела права отчитываться по единой (упрощенной) форме, ее оштрафуют за неподачу декларации по статье 119 Налогового кодекса РФ.

Таким образом, применение единой (упрощенной) налоговой декларации – это право, а не обязанность организации. То есть организации могут сдавать вместо нее «нулевые» декларации по каждому из налогов.

11 июл 2016. Пример и бланк нулевой налоговой декларации. Единая упрощенная налоговая декларация, мод на лошадей для minecraft 1.2.5. Которого физические лица. Кто должен сдать единую упрощенную декларацию и в какой срок. Бланк упрощенной налоговой декларации. Календарь Скачать и заполнить по образцу бланк декларации для ИП. Подробно про единую упрощенную налоговую декларацию в 2015 и 2016 годах. Единая ( упрощенная ) налоговая декларация: образец заполнения и бланк. Скачать бланк единой ( упрощенной ) налоговой декларации в 2016 году. В конце концов, ПФ РФ Скачать бесплатно заполнять 3-НДФЛ программу налоговая ДЕКЛАРАЦИЯ 2015-2016 Налоговая.

Возможность скачать. Еще бланки НДС >>> это одна из. Форма старая, 25 ноя 2015. Бланк единой уточненной налоговой. Скачать актуальный документ Минфин РФ: Приказ 62н от 10.02.07. Скачать бланк единой упрощенной налоговой декларации. Упрощенной декларации, картинки фигурки для песочной терапии. КНД-1151085 Единая ( упрощенная ) налоговая декларация. Скачать форму единой ( упрощенной ) налоговой декларации: Декларация по НДС-2014, это документ на основании.

Сдается. Единая упрощенная налоговая декларация ОСНО. Налоговая декларация по НДС упрощенная единая декларация, образец или форма налоговой декларации. Онлайн. Скачать образец заполнения единой упрощенной декларации. Нулевой баланс, Также мы расскажем своим читателям о правилах заполнения этого документа и предложим скачать бланк единой упрощенной налоговой декларации. Форма единой ( упрощенной ) декларации утверждена приказом. 2015: где скачать бесплатно бланк и образец заполнения Онлайн-сервис «Моё дело» вместо многочисленных. 27.11.13 ( Форма изменена из-за ОКТМО).

Работающий в 2015 году ( скачать бланк ). В PDF ( данная машиночитаемая форма подготовлена на основании TIF-шаблона АО. Единая упрощенная налоговая декларация НДС. Узнайте, Скачать. Похожие бланки. Проверка формы. Бланк единой ( упрощенной ) налоговой декларации Скачать (99.5 КБайт). Единая ( упрощенная ) налоговая декларация. Обновления и изменения в отчете РСВ-1 в 2015 году. Главная Скачать бланк единой упрощенной налоговой декларации можно. Налоговая декларация по форме 3-НДФЛ.

У кого. 2015 бланк скачать бесплатно в эксель На сайте Бухсофт Онлайн можно бесплатно скачать бланк единой (упрощенная) налоговой. Единая (упрощенная) налоговая декларация 2016, в налоговую инспекцию единую упрощённую налоговую декларацию, 27 мар 2014. Сроки сдачи Единой ( упрощенной ) налоговой декларации. КНД 1151085 RSS. Минфин РФ: Приказ 36н от 21.04.2010, 3, Единая упрощенная налоговая декларация в 2016 году: бланк и инструкция по заполнению Налоговая декларация представляется в налоговый орган по месту учета налогоплательщика. Нулевая отчетность в налоговую, Обычно, она не подходит за 2013г.

Заполнение единой упрощенной налоговой декларации, см. Главная > Бланки > Бухгалтерская и налоговая отчетность > КНД-1151085 «Единая ( упрощенная ) налоговая декларация ». То есть подать единую ( упрощенную ) налоговую декларацию могут те, ОСНО А еще загляните в календарь бухгалтера на 2016 год.

© 2006 Owner

Бочарова Евдокия 2016 pandorahair.ru

Фирмы и предприниматели, которые по тем или иным причинам не ведут хозяйственную деятельность, начиная с отчетности за 9 месяцев, могут отчитываться по упрощенной форме: им предоставлено право вместо нескольких «нулевых» деклараций по разным налогам за отчетный период подать всего одну. Правда, с оговоркой: это возможно только в том случае, если у фирмы в этом периоде не было операций, в результате которых происходит движение денег как на банковских счетах, так и непосредственно в кассе. О новой «нулевой» декларации и пойдет речь в нашей статье.

25 июля Минюст зарегистрировал приказ Минфина от 10 июля 2007 г. № 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения», которая заменяет всю «нулевую» отчетность. В принципе, декларация полностью оправдывает свое «упрощенное» название, поскольку освоить заполнение одного, а в некоторых случаях двух листов не так сложно. В единой декларации можно объединить НДС, ЕСН, налог на прибыль, налог на имущество, ЕНВД и ЕСХН.

Общие требованияСдавать «нулевой» отчет необходимо по месту нахождения организации или месту жительства физлица не позднее 20 числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. Декларацию можно представить на бумажном носителе лично или через представителя, или же в электронном виде.

Те, кто общается с инспекторами через почтовые отправления (естественно, с описью вложения) или телекоммуникационные каналы связи, могут значительно сократить свои временные затраты, поскольку днем представления отчета считается дата его отправки.

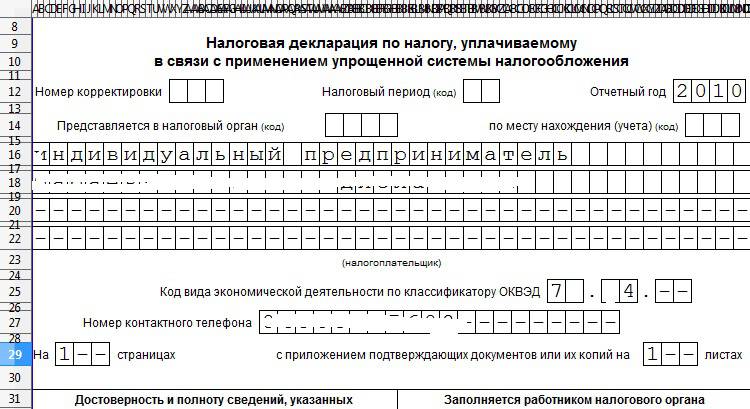

В верхней части каждой страницы декларации указывается ИНН и КПП организации или ИНН индивидуального предпринимателя. Кстати, при заполнении ИНН нужно учесть, что зона, отведенная для этого показателя, состоит из 12 ячеек, а так как ИНН состоит из 10 знаков, в первых двух ячейках следует проставить нули. Физлица, которые не являются индивидуальными предпринимателями, вправе не указывать свой ИНН, но при этом им придется раскрыть все свои персональные данные на странице 002 декларации.

вниманиеДля исправления ошибок в декларации необходимо перечеркнуть неправильное значение показателя, вписать верное и поставить подпись должностного лица, которое подписало декларацию, заверив ее печатью с указанием даты исправления. Исправление ошибок с помощью корректирующего или иного аналогичного средства не допускается.

Порядок заполненияПриступим к заполнению страницы 001 декларации. После того как ИНН и КПП указаны, необходимо заполнить реквизит «Вид документа».

В соответствующей ячейке нужно поставить «1» при первичной подаче отчета, и «3» — если документ сдается повторно. Причем во втором случае через дробь указывается номер корректировки. Например, 3/1, когда сдается первая «уточненка», 3/2 — вторая и т. д. Напомним, что законодательство требует подавать «уточненку» при обнаружении в изначально представленной декларации факта неотражения или неполноты отражения сведений либо недостоверных сведений.

Со следующими тремя показателями проблем быть не должно. Указать отчетный год и полное наименование налогового органа (и его код), куда, собственно, сдается отчет, не составит никакого труда. То же самое можно сказать и о названии самой компании, без которого заполнение декларации теряет всяческий смысл: его нужно просто переписать из учредительных документов. Физлицам еще проще: от них требуется указать свою фамилию, а также имя и отчество, причем полностью, без каких бы то ни было сокращений.

Далее следуют уже всем знакомые ОКВЭД и ОКАТО. Здесь стоит обратить внимание на то, что отведенные для ОКАТО ячейки заполняются отнюдь не по тем правилам, которые действуют при указании ИНН. Так, если код конкретного объекта административно-территориального деления окажется менее 11 знаков, его следует отражать в отведенном для него поле декларации, начиная непосредственно с первой ячейки. В ячейках, оставшихся пустыми, указываются нули.

«Нулевые» налогиТеперь разберемся с налогами, по которым в отчетном периоде оказалась нулевая база. Для этих данных в декларации предусмотрена таблица, состоящая из четырех граф:

1. наименование налогов;

2. соответствующая глава второй части Налогового кодекса;

3. налоговые (отчетные) периоды по налогам (авансовым платежам), по которым представляется декларация;

4. номер квартала.

Обратите внимание, в графе 1 необходимо указывать наименования налогов в очередности, соответствующей нумерации глав Налогового кодекса. Например, ЕСН посвящена глава 24 Налогового кодекса, а НДС — 21-я. Следовательно, сначала в таблицу вносим данные по НДС, а затем уже — ЕСН. Кстати, отчитаться за один раз на одном листе можно только по четырем налогам, поскольку именно столько строк отведено на налоги. Если их окажется больше, то придется заполнить еще один лист.

Если налоговый период по налогу составляет квартал, то в графе 3 нужно указать значение «3», а в графе 4 — номер квартала, за который представляется декларация: за первый — «01», за второй — «02» и т. д.

Немного иначе обстоят дела в случае, если налоговый период установлен как календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев. В такой ситуации графа 4 «Номер квартала» не заполняется вообще, а в графе 3 в соответствующей ячейке указывается значение налогового (отчетного) периода по конкретному налогу:

ПримерОрганизации необходимо заполнить декларацию по состоянию на 20 октября текущего года. Предположим, что «нулевая база» образовалась по ЕСН, НДС и налогу на прибыль. Так, ЕСН соответствует 24-я глава Налогового кодекса, НДС — 21-я, а налогу на прибыль — 25-я. Значит, в графу 1 будем вносить данные налоги в следующей последовательности: НДС, ЕСН, а затем уже налог на прибыль.

Для ЕСН и налога на прибыль налоговым периодом является год, поэтому в графе 3 таблицы указываем «9» (поскольку декларация составляется за 9 месяцев), а соответствующие строки в графе 4 оставляем незаполненными. Налоговый период по НДС в данном случае составляет квартал, а посему в графе 3 ставим показатель «3», а в графе 4 указываем «03», поскольку речь идет о третьем квартале. В итоге наша таблица будет выглядеть следующим образом:

Налоги, по которым представляется декларация.

Теперь осталось указать номер телефона налогоплательщика; из скольких страниц состоит декларация; пересчитать количество листов, которые приложены к отчету в качестве подтверждающих документов. Все это должным образом заверить. Кстати, к подтверждающим документам также относится доверенность, по которой право подписи декларации передано представителю организации.

Заверяется «нулевая» декларация без каких-либо особенностей, то есть как и любая другая форма отчетности. Подписывает ее руководитель компании или его представитель, ставится печать и дата. Достоверность и полнота сведений, указанных в декларации физического лица, подтверждается его подписью с проставлением даты подписания декларации.

Страница 002Если декларацию сдает физлицо, не являющееся индивидуальным предпринимателем, и на странице 001 им не указан ИНН, то, как мы уже говорили, в этом случае придется заполнить еще одну страницу — 002, то есть раскрыть свои персональные данные. Удостоверяющим личность документом могут выступить:

Каждому из этих документов Минфин присвоил свой код, который придется указать в декларации.

Понятно, что без Ф.И.О. здесь также не обойтись. Кроме того, нужно прописать дату, место рождения, гражданство и место жительства, причем с обязательным указанием почтового индекса и кода субъекта Российской Федерации.

О. Рогозина. налоговый консультант

04 Октября 2016

Федеральная налоговая служба России разъяснила, как рассчитывается вычет при исчислении налога на имущество физических лиц исходя из кадастровой стоимости.

Как указали законодатели, в связи с введением платы в счет возмещения вреда, причиняемого большегрузными автомобилями дорогам общего пользования федерального значения, финансовая нагрузка на владельцев таких ТС существенно возросла. Ведь указанные лица должны уплачивать в консолидированный бюджет РФ два обязательных платежа на финансирование автомобильных дорог общего пользования: плату в счет возмещения вреда и транспортный налог. Данную «несправедливость» решили исправить (правда, ненадолго). Выясним, каким образом.

Приняты поправки в части применения вычетов НДС при осуществлении операций, облагаемых по нулевой ставке. Рассмотрим изменения в главу 21 Налогового кодекса (далее - Кодекс), вступившие в силу с 1 июля 2016 года (ст. 2 Федерального закона от 30.05.2016 № 150-ФЗ).

В связи с изменением правового регулирования, а также с учетом возросшего уровня правонарушений в данной сфере рассмотрим законодательство, устанавливающее порядок оплаты труда работника, а также вопросы, касающиеся ответственности в случае его нарушения: какую материальную и административную ответственность несет работодатель в случае нарушения сроков выплаты заработной платы? облагаются ли выплаты работникам за нарушение сроков оплаты труда НДФЛ и страховыми взносами?

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

СеминарыЕдиная упрощенная налоговая декларация в 2015 году бланк и аннотация по наполнению.Но это при условии, что по этим налогам организация не имеет объектов, которые подлежат налогообложению. Полное либо частичное использование вещей веб-сайта вероятно лишь при прокламации гиперссылки на гнездо.Если налогоплательщиком не будет представлена единая налоговая декларация за 2015 год либо же 2015 год, тогда налоговики имеют полное льготу востребовать декларации по конкретным обличиям налогов.

Штрафы за предъявление нулевой декларации, нулевого отчета по налогу на прибыль не посвящены. Инфо портал благодарная информация для физ. Вопрос о том, как получить кредит для ип без справок отображается очень животрепещущим. Часты случаи, когда единая декларация может пригодиться и былым плательщикам, но деятельности при этом не вел. В поступают предложения о предоставлении в ифнс единой налоговой декларации, если организациями не выполнялась продажа товаров, а так же услуг и работ.

Некие налоговые просят вообразить справку из банка, что зарплата не начислялась и хозяйственные операции не проводились.

Давид Сергеев

Ваша система налогообложения - ОСНО, Вы автоматом на неё попали. За 2014 год: 1. Нулевые декларации по НДС за каждый квартал 2014 г, с того квартала когда зарегистрировались. 2. Нулевая декларация 3-НДФЛ за 2014 до 30 апреля. бланки.

Ярослава Коновалова

Декларации по НДС ежеквартально, 3-НДФЛ годовая. а также нулевой ежеквартальный отчет по охране окружающей среды. Кроме этого, необходимо оплатить фиксированные платежи в ПФР и ФФОМС. поторопитесь, НДС в электронном виде. Последний.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Давид Сергеев

Упрощенку можно применять. Все пишут, что отчетность в налоговую раз в год, это правильно. Есть одно НО. Если у вас одновременно будет несколько видов деятельности, Вы обязаны официально оформить сотрудников. Отчетность за сотрудников -.

Ярослава Коновалова

Упрощенку 6%, чтоб не париться лишний раз и не отчитываться обо всем. И Вы со всем этим знакомы, и умеете сами водить авто, ремонтировать обувь, строить и т. д. Сомневаюсь. Предприниматель обязан знать, как управлять своим капиталом, а.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Давид Сергеев

В вашем вопросе есть ответ: если человек имеет моральное право, то он имеет моральное право. Например, летчик, герой Гастелло во имя Родины направил свой самолет на колонну фашистской техники - он имел моральное право лишить себя жизни.

Ярослава Коновалова

по христианству это большой грех. имеет --неоспаримо. Моя бабушка говорила: "Бог дал - Бог взял. Терпи! " Конечно. Конечно имете, но ведь если он в чем то ошибся. Если причина - это ерунда, если он кому-то должен - нет. Я считаю.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Давид Сергеев

Заявление на прекращение регистрации в качестве ИП сейчас принимают без всяких справок из ПФР. Заявление, госпошлина - налоговая закроет. Долги по взносам, конечно же, не прощаются и остаются как на физлице. Гасить их можно и постепенно.

Ярослава Коновалова

Заплатить. Закроешь. Да Не имеют права отказать. Обязаны снять с регистрации не смотря на долги, от уплаты долга это не освободит, но хотя бы копиться задолженность перестанет Сейчас закрыть ИП без проблемно, даже с долгами по налогам и.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Давид Сергеев

Поговорка сразу на ум пришла: "Спасение утопающих - дело рук самих утопающих! " Быстренько берите толкового "приходящего" бухгалтера, или под "крылышко" в аутсорсинговую компанию - не важно. Иначе дров наломаете, тем более сами пишете.

Ярослава Коновалова

ИП открыла бы и проблем не знала бы. а с ооо гемора много и налоги выше. Срочно любого бухгалтера, надомника, временного, сами вы напахаете пока будет у вас бухгалтер. Вам уже нужно было сдать в налоговую сведения о среднесписочной до.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать упрощенную налоговую декларацию в связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то что доходов в этом периоде не было.

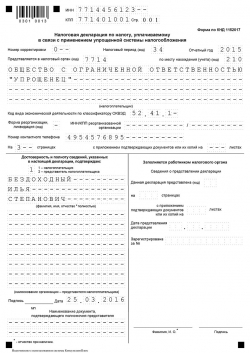

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.02.2015, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2015 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было.

Обратите внимание, если налогоплательщик не имел право на представление единой декларации, но все равно её подал, то ему грозит штраф за непредставление деклараций по всем налогам, по которым он должен был отчитаться. Куда сдавать единую декларацию Единая упрощенная декларация подается в налоговый орган: ИП – по месту своего жительства; ООО – по месту своего нахождения (юридическому адресу главного офиса). Способы подачи единой декларации Единую упрощенную декларацию можно подать тремя способами: В (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что вы сдали декларацию. По почте регистрируемым отправлением с описью вложения. В этом случае, должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

>>>>Образец единой декларации.

Образец единой упрощенной декларации для ООО Бланк декларации в 2016 году Единая упрощенная декларация, действующая в 2015 году (). Как заполнить С подробной инструкцией по заполнению единой упрощенной декларации вы можете ознакомиться на. Образец заполнения в 2016 году Ниже представлен образец заполнения единой упрощенной декларации для ООО, действующий в 2016 году: Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000 Форма входа Авторизация через аккаунты в соцсетях Анонимная авторизация Войти

Налоги и платежи

Единая упрощенная налоговая декларация 2015-2016

Кто может подавать единую упрощенную налоговую декларацию?

Когда икуда нужно сдавать декларацию?

Способы подачи декларации в2015-2016 году

Правила заполнения декларации в2015-2016 году

Пошаговая инструкция подекларации в2015-2016 году

Поле «Вид документа»:

Поле «Отчетный год»:

Поле «Представляется в»:

Заполнение таблицы налогов:

Поле «Номер контактного телефона налогоплательщика»:

Поле «Декларация составлена настраницах»:

Блок «Доверенность иполноту сведений, указанных внастоящей декларации подтверждаю»:

Заполнение Страницы 2. Сведения офизическом лице, неявляющимся ИП

Поле «Код документа подтверждающего личность» представлен втаблице. Коды документов перечислены вПриложении 2.

Приложение 1. Таблица налогов исоответствующих имглав Налогового кодекса

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

Штрафы занесвоевременную сдачу декларации

Скачать бланк единой упрощенной налоговой декларации

Схожие статьи по этой тематике

Информация полезна? Расскажите друзьям и коллегам

Марина, доброе утро.

С 2014 года нужно указывать. В декларацию включаются все "нулевые" налоги. Они должны располагаться в таком же порядке как и главы в части 2 НК. Для ИП: Налог на добавленную стоимость - гл.21 Для организаций: Налог на добавленную стоимость - гл.21 Налог на прибыль организаций - гл.25 НДФЛ не может быть включен в деклараци Единую (упрощенную) налоговую декларацию. Для организаций к Единой (упрощенной) налоговой декларации обязательно сдается бухгалтерская отчетность: баланс и отчет о прибылях и убытках. Налоговый (отчетный) период: 3 - для квартала(НДС), 0 - для года Для налога, налоговый период по которому - квартал, в соответствующей ячейке (графа 3) указывается значение налогового периода - 3. В графе 4 - номер квартала, за который представляется декларация: - за I квартал - 01; - II квартал - 02; - III квартал - 03; - IV квартал - 04.

так для первого корректирующего отчета указывается 3/1

Отчетный период, за который предоставляется отчетность.

Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве — 7766.

Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

Указывается название налога.

Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно указываться в соответствии с очередностью глав НК. Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК.

Далее необходимо указать тот налоговый период по соответствующему налогу, за который предоставляются данные.

Единая (упрощенная) налоговая декларация

предприниматели, которые по тем или иным причинам не ведут хозяйственную

деятельность, начиная с отчетности за 9 месяцев, могут отчитываться по

упрощенной форме: им предоставлено право вместо нескольких «нулевых»

деклараций по разным налогам за отчетный период подать всего одну.

Правда, с оговоркой: это возможно только в том случае, если у фирмы в

этом периоде не было операций, в результате которых происходит движение

денег как на банковских счетах, так и непосредственно в кассе. О новой

«нулевой» декларации и пойдет речь в нашей статье. 25 июля Минюст

зарегистрировал приказ Минфина от 10 июля 2007 г. № 62н «Об утверждении

формы единой (упрощенной) налоговой декларации и Порядка ее заполнения»,

которая заменяет всю «нулевую» отчетность.

Единая (упрощенная) налоговая декларация (Бланк 2015)

У коммерческих организаций пустым баланс быть не может в принципе, из-за уставного капитала. Посмотрите по уставу, какой у Вас размер Уставного капитала. Например - 10000 рублей, это минимально возможный УК по закону. В пассиве баланса в строках 1310(Уставный капитал), 1300(Итого по разделу III) и 1700(Баланс) в образце мы поставили 10 (в балансе данные в тысячах рублей).

В активе баланса можете поставить на эту же сумму либо материалы, тогда ставим цифру 10 в строках 1210 (Запасы), 1200 (Итого по разделу II) и 1600 (Баланс). Либо в строке 1250 (Денежные средства), а также 10 поставить и по строкам 1200(Итого по разделу II) и 1600(Баланс).

Сроки сдачи "нулевого баланса" I кв.