Рейтинг: 4.9/5.0 (1672 проголосовавших)

Рейтинг: 4.9/5.0 (1672 проголосовавших)Категория: Бланки/Образцы

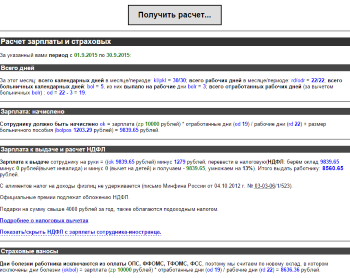

Калькулятор зарплаты производит расчет заработной платы, больничного, НДФЛ, пенсионных отчислений и страховых взносов 2015-2016. Теоретическую базу читайте здесь: Налоги ИП и Налоги организаций

Данный калькулятор верен при 40-часовой 5-ти дневной рабочей недели.

Расчет полностью бесплатно. без регистраций и СМС и сразу.

Расчет зарплаты и страховыхЗа указанный вами период с 01.9.2016 по 30.9.2016 :

Всего днейЗа этот месяц: всего календарных дней в месяце/периоде: kl/pkl = 30/30 ; всего рабочих дней в месяце/периоде: rd/odr = 22/22 ; всего больничных календарных дней. bol = 5. из них выпало на рабочие дни bolr = 4 ; всего отработанных рабочих дней (за вычетом больничных bolr ). оd = 22 - 4 = 18 .

Зарплата: начисленоСотруднику должно быть начислено ok = зарплата ( zp 10000 рублей) * отработанные дни ( od 18 ) / рабочие дни ( rd 22 ) + размер больничного пособия ( bolpos 1203.29 рублей) = 9385.11 рублей.

Зарплата к выдаче и расчет НДФЛЗарплата к выдаче сотруднику на руки = (( ok 9385.11 рублей) минус 1220 рублей, перевести в налоговую(НДФЛ. берём оклад 9385.11 минус 0 рублей(вычет инвалида) и минус 0 (вычет на детей) и получаем - 9385.11. умножаем на 13% ). Итого выдать работнику: 8165.11 рублей.

C алиментов налог на доходы физлиц не удерживается (письмо Минфина России от 04.10.2012 г. № 03-03-06/1/523).

Перечислять НДФЛ с зарплаты раньше срока нельзя. В этом случае налог необходимо будет платить повторно, а ранее перечисленный возвращать(письмо ФНС России от 5 мая 2016 г. № СА-4-9/8116).

Официальные премии подлежат обложению НДФЛ.

Подарки на сумму свыше 4000 рублей за год, также облагаются подоходным налогом.

НДФЛ с зарплаты сотрудника-иностранца

C зарплаты работников Белоруссии, Армении, Казахстана и Киргизии нужно считать НДФЛ по ставке 13% всегда(не важно резидент или нет).

Процентная ставка, по которой нужно удерживать НДФЛ с зарплаты работника-иностранца, работающего в России, зависит от его статуса.

С иностранцев-нерезидентов РФ подоходный налог удерживается по ставке 30 процентов (п. 3 ст. 224 НК РФ). При этом стандартные налоговые вычеты не предоставляются (п. 4 ст. 210 Налогового кодекса РФ). По ставке 30% иностранец не имеет право на стандартные налоговые вычеты. Т.е. рассчитывается также как у гражданина РФ.

Со 183-го календарного дня пребывания иностранца в России (в течение 12 следующих подряд месяцев) он становится резидентом, и, следовательно, НДФЛ удерживается по ставке 13 процентов (п. 1 ст. 224 НК РФ). При этом статус постоянно проживающий или временно проживающий и срок заключения договора значения не имеют. По ставке 13% иностранец имеет право на стандартные налоговые вычеты.

Какими документами подтверждать срок нахождения иностранца в России в НК не сказано. Это может быть копия паспорта с отметкой о прибытии, либо другой документ.

Страховые взносыДни болезни работника исключаются из оплаты ОПС, ФФОМС, ТФОМС, ФСС. поэтому мы считаем по новому оклад, в котором исключены дни болезни (okbol) = зарплата ( zp 10000 рублей) * отработанные дни ( od 18 ) / рабочие дни ( rd 22 ) = 8181.82 рублей.

Ставки 2015-2016С 2014 года(и для 2015-2016 года) в ПФР платится одной платежкой и на страховую и на накопительную - КБК - 3921 02 02010 06 1000 160(ст. 22.2 № 167-ФЗ).

Взносы превышающие предел 796 т.р. и по которым платят дополнительно в ПФР по ставке 10% должны были платить на КБК - 392 1 02 02010 06 1200 160, но потом передумали(приказ Минфина от 1 декабря 2015 г. № 190н). Эти взносы также платим на КБК - 392 1 02 02010 06 1100 160.

Плательщики и коды плательщиков

С 2013 года вводится дополнительный тариф для работников на вредных и опасных производствах. По Списку N 1 он составит 4% 327.27 рублей, по Списку N 2 и "малым" спискам - 2% 163.64 рублей. Этот новый взнос имеет свои КБК .

Если работники совмещают вредную работу с обычной, то необходимо четко определить, сколько рабочего времени потрачено на каждый вид деятельности. Если в 2013 году работнику была начислена премия то удерживать с нее страховые взносы нужно по тарифам 2013 года, при этом не важно за какой год премия.

Компенсация за задержку зарплаты страховыми взносами не облагается.

Ставка для иностранцевТарифы страховых взносов(ставки) для иностранцев в 2015 и в 2016 гг.

Начисляются пенсионные взносы, если с иностранцами заключены трудовые договоры на срок не менее шести месяцев или на неопределенный срок.

С 2015 года отчислять за мигрантов страховые взносы в ПФР будут с первого дня их работы (№ 188-ФЗ от 28.06.2014 г.).

С 2015 года нужно отчислять за временно прибывающих мигрантов взносы в ФСС. При этом получить больничный они смогут только после 6 месяцев работы.

С 2014 года НДФЛ с доходов беженцев надо удерживать по ставке 13 процентов (Федеральный закон от 04.10.2014 г. № 285-ФЗ закон принят задним числом). Но кажется уже(2015) это отменили.

С 2015 года НДФЛ с доходов работников из Армении, Киргизии, Белоруссии и Казахстана надо удерживать точно так же, как и у россиян по ставке 13%. Также, с 2015 года работники из этих стран имеют право на все виды пособий с первого дня работы.

Статус иностранного гражданина

Заработная плата с начала

года, руб.

Взносы в Пенсионный

Фонд, %

*К высококвалифицированным работникам причисляют с марта 2015 года тех у кого месячный доход свыше 167 000 рублей.

Работодатель обязан заплатить в ФСС* от НСиПЗ (от 0,2% для офиса ) 16 рублей. Ставка ФСС от НС определяется по основному коду ОКВЭД. Никакие льготы на неё не распространяются и от налогового режима она не зависит. Она зависит от специальной оценки условий труда(инструкция) и тарифы там от 0,2%(при 1 классе) до 8,5%(при 32 классе)(см. полный список). Верхнего лимита зарплаты по этим взносам нет. С 2016 года такие взносы платят по тем же срокам что и остальные взносы ФСС.

*По гражданско-правовому договору(подряда и пр.) ФСС работодатель не платит, если это не прописано в договоре.

С 2015 года разные предельные суммы устанавливают для взносов для в ПФР это 711 т.р. и ФСС - 670 т.р.

С 2016 года разные предельные суммы устанавливают для взносов для в ПФР это 796 т.р. и ФСС - 718 т.р.

До 2015 года В ПФР и медстрах платежи округляются до целых рублей, в ФСС - с копейками. С 1 января 2015 года перечислять страховые взносы нужно будет в рублях и копейках(даже за прошлые периоды).

Официальные премии также подлежат обложению страховыми взносами.

Не подлежат обложению страховыми взносами следующие виды выплат(список):

I. Размер больничного пособия по заработку за 2 года :

bolpos = дней болезни ( bol 5 ) дней * Средний дневной заработок за 2 года ( srzp 333 ) рублей * процент выплаты ( pr 60 % ) = 999 рублей.

II. Размер больничного пособия по МРОТ.

Средний дневной заработок по МРОТ рассчитывается: srzp2 = МРОТ вашего региона ( mrot 12200 ) * 24 / 730 = 401.1 рублей.

bolpos = дней болезни ( bol 5 ) дней * Средний дневной заработок по МРОТ ( srzp2 401.1 ) рублей * стажевый коэффициент ( pr 60 % ) = 1203.29 рублей.

Из I и II варианта мы выбираем тот, где сумма БОЛЬШЕ(с 2011 так): значит Вариант II:1203.29 рублей.

С 2011 года три первых дня, больничного листа, оплачивает работодатель - 721.97 ; остальное оплатит ФСС - 481.32 рублей.

НДФЛ с обычных больничных выплат(в т.ч. с больничных по уходу за ребенком) удерживается. С 2016 года НДФЛ с больничных можно перечислять до конца месяца. С больничных по БиР(декретных ) и др. пособий НДФЛ и взносы не удерживаются.

Теория расчета больничногоРасчет больничного листа в 2015-2016 году

Рассчитывается одинаково и при ЕНВД, и при УСН, и при ОСН.

Источник выплаты пособия по временной нетрудоспособности

Пособие за первые три дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 4-го дня временной нетрудоспособности за счет средств ФСС РФ (ст. 3, п.2, п.п. 1 255-ФЗ)

Напомним, что до 2011 за счет работодателя оплачивались первые два дня временной нетрудоспособности.

Пособие выплачивается за счет ФСС с первого дня в случаях:

Влияние страхового стажа на сумму больничного

Страховой стаж - суммарная продолжительность времени уплаты страховых взносов и (или) налогов.

В зависимости от продолжительности страхового стажа пособие выплачивается:

Расчет и оплата больничного листа работодателем(ИП, Организации)

Пособие по временной нетрудоспособности и в связи с материнством (декрет) выплачивается сотрудникам, работающим по трудовым договорам, а так же уволенным работникам, в случае наступления нетрудоспособности в течение 30 календарных дней после расторжения трудового договора (в этом случае пособие вне зависимости от стажа выплачивается в размере 60%) (ст. 5 п.2 255-ФЗ). Ранее (до 2011 года) пособие в связи с материнством, уволенным работникам не выплачивалось.

Пособие по временной нетрудоспособности назначается, если обращение за ним последовало не позднее шести месяцев со дня восстановления трудоспособности (ст.12 п. 1 255-ФЗ).

Если сотрудник работает по одному месту работы, расчет пособий идет по этому месту с учетом облагаемых взносами выплат за предыдущие 2 года по всем местам работы с условием, что сумма начислений не может превышать максимум – 415 тысяч за год.(в 2011 году - 463 000 руб.)

Если работник на момент наступления страхового случая работает в нескольких местах и в двух предшествующих календарных годах (2013-2014) работал там же, пособия по временной нетрудоспособности, по беременности и родам выплачиваются по всем местам работы. Ежемесячное пособие по уходу за ребенком выплачивается по одному месту работы по выбору сотрудника, и исчисляются исходя из среднего заработка у страхователя, выплачивающего пособие (ст.13 п. 2 255-ФЗ)

Если работник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал у других страхователей, все пособия назначаются и выплачиваются ему страхователем по одному из последних мест работы по выбору застрахованного лица (ст.13 п. 2.1 255-ФЗ).

Если работник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал как у этих, так и у других страхователей, пособия по временной нетрудоспособности, по беременности и родам может быть выплачено как по одному месту работы, исходя из среднего заработка по всем страхователям, так у всех текущих страхователей, исходя из среднего заработка на текущем месте (ст.12 п. 2.2 255-ФЗ).

Средний заработок для расчета пособий

Пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в том числе за время работы у других страхователей (ст.14 п. 1 255-ФЗ).

В средний заработок, исходя из которого, исчисляются пособия, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС (ст.14 п. 2 255-ФЗ).

Средний дневной заработок для исчисления пособий определяется путем деления суммы начисленного заработка на 730 (ст.14 п. 3 255-ФЗ).

Пособие по временной нетрудоспособности, по беременности и родам и по уходу за ребенком не может быть меньше МРОТ за календарный месяц (ст.14 п.1.1 255-ФЗ).

Максимальный размер пособия по временной нетрудоспособности

В случае если больничный или пособие по беременности и родам сотруднику выплачивается несколькими страхователями средний заработок, исходя из которого, исчисляются указанные пособия, учитывается за каждый календарный год в сумме, не превышающей указанную предельную величину, при исчислении данных пособий каждым из этих страхователей (ст.14 п. 3.1 255-ФЗ).

Алгоритм расчета пособия исходя из среднего заработка:

Алгоритм расчета пособия исходя из МРОТ:

В случае, если застрахованное лицо в расчетном 2-х летнем периоде не имело заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за полный календарный месяц ниже минимального размера оплаты труда, установленного федеральным законом на день наступления страхового случая, средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, принимается равным минимальному размеру оплаты труда, установленному федеральным законом на день наступления страхового случая. Если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня), средний заработок, исходя из которого исчисляются пособия в указанных случаях, определяется пропорционально продолжительности рабочего времени застрахованного лица. Если застрахованное лицо имеет страховой стаж менее 6 месяцев или при наличии одного или нескольких оснований для снижения пособия по временной нетрудоспособности пособие выплачивается застрахованному лицу в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, установленного федеральным законом, а в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, - в размере, не превышающем минимальный размер оплаты труда с учетом этих коэффициентов.

Отпускные (для одного дня): otp = зарплата( zp 10000 ) рублей / 29,3 = 341.3

Отпускные (за указанный период): otp = зарплата( zp10000 ) рублей / 29,3 * 28 дней отпуска = 9556.31

В калькуляторе: зелёным - указаны введенные данные, синим - рассчитанные

НДФЛ с отпускных надо платить сразу после их выдачи. С 2016 года НДФЛ с отпускных можно перечислять до конца месяца.

** В калькуляторе приведен упрощенный расчет. Смотрите: Полный подробный расчет отпускных .

Компенсация за неиспользуемый отпускКак считать дни отпуска, за которые положена компенсация?

28 дней / 12 месяцев = 2,33. 2,33 эта цифра постоянна и одинакова для всех. 2,33 умножаются на количество отработанных месяцев(округляется(больше 15 дней в большую, меньше 15 - в меньшую)) (до 10 отработанных месяцев включительно)). и за 11, и за 12 месяцев положена компенсация 28 дней отпуска.

При компенсации за неиспользуемый отпуск НДФЛ нужно удерживать. Взносы в пенс. и мед. фонд и ФСС - отчисляются.

Из платных сервисов рекомендую этот от 650 р./месяц(30 дней бесплатно). Возможность всё по зарплате и работникам(в т.ч. 4-ФСС, РСВ-1, 2-НДФЛ) вести в интернете, а также отправлять отчетность через интернет. C 2015 года компании со средней численностью 25(было 50) и более человек обязаны сдавать отчетность через интернет .

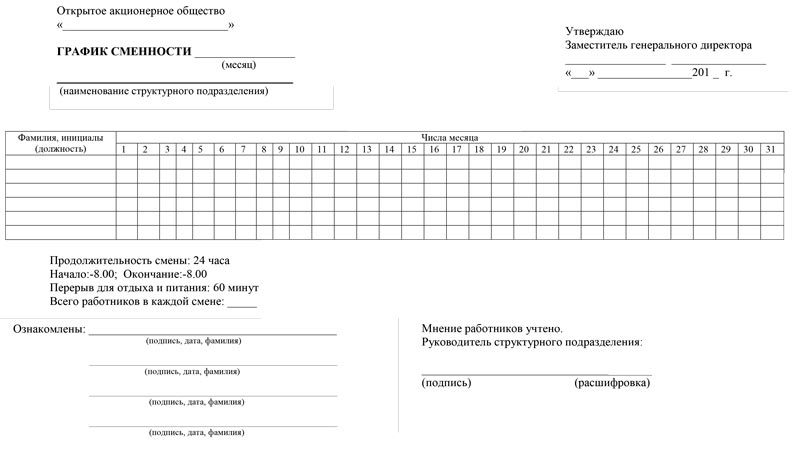

Как оплачивать работу по графику "сутки через трое"

Особенность деятельности некоторых организаций такова, что работникам устанавливается рабочий день продолжительностью 24 часа. При этом такие сотрудники выходят по графику "сутки через трое". Чаще всего так работают охранники, диспетчеры, дежурные слесари и электрики, вахтеры.

Бытует мнение, что установление такого режима не допускается трудовым законодательством, поскольку превышается допустимая продолжительность ежедневной работы (8 часов) <1>. А значит, работа за пределами этого времени является сверхурочной и не может превышать 4 часов в течение 2 дней подряд и 120 часов в год, а также должна оплачиваться в повышенном размере <2>.

Давайте разберемся, так ли это. А также рассмотрим, как при таком режиме работы следует:

- вести учет рабочего времени;

- составлять график работы;

- производить оплату труда.

<1> Статья 91 ТК РФ.

<2> Статьи 99, 152 ТК РФ.

Можно ли устанавливать рабочий день

продолжительностью 24 часа

Действующее законодательство не содержит прямого ответа на этот вопрос. При этом в ТК РФ установлены:

- максимальная нормальная продолжительность рабочего времени в расчете на неделю - 40 часов <1>;

- минимальная продолжительность еженедельного непрерывного отдыха - 42 часа <3>.

Максимально допустимая продолжительность ежедневной работы прямо установлена лишь для отдельных категорий работников (в частности, несовершеннолетних, инвалидов, работников, занятых во вредных условиях труда, водителей) <4>. Продолжительность рабочего дня других категорий работников определяется организацией самостоятельно с учетом конкретных производственных условий и фиксируется в правилах внутреннего трудового распорядка или трудовом договоре <5>. Таким образом, установление рабочего дня продолжительностью 24 часа не нарушает трудового законодательства.

Однако, вводя такой режим рабочего времени, необходимо все же соблюсти определенные требования ТК РФ:

- нужно применять суммированный учет рабочего времени. При этом за учетный период (не менее месяца и не более года) нельзя превышать норму рабочих часов в соответствии с производственным календарем <6>;

- нельзя брать на такую работу тех, кому запрещена работа в ночное время: беременных женщин и несовершеннолетних <7>;

- при приеме на такую работу сотрудников отдельных категорий (например, женщин, имеющих детей в возрасте до 3 лет, инвалидов, работников, имеющих детей-инвалидов; матерей (отцов), воспитывающих без супруга (супруги) детей в возрасте до 5 лет) нужно получить их отдельное письменное согласие <8>;

- необходимо составить график работы.

<3> Статья 110 ТК РФ.

<4> Статья 94 ТК РФ; п. п. 7, 9 - 12 Положения об особенностях режима рабочего времени и времени отдыха водителей автомобилей, утв. Приказом Минтранса России от 20.08.2004 N 15.

<5> Статьи 57, 100, 189 ТК РФ.

<6> Статья 104 ТК РФ.

<7> Статья 96 ТК РФ.

<8> Статья 96 ТК РФ.

Можно ли оформить такой график как сменную работу

Работа по графику "сутки через трое" - это рабочая неделя с выходными днями по скользящему графику <9>. Однако зачастую работу по графику "сутки через трое" рассматривают как сменную. Но если вы решите оформлять ее как сменную, то нужно учитывать требования, которые влечет ее применение, в частности:

- работа в течение двух смен подряд запрещена. А если очередной работник не выйдет, то работника, уже отработавшего 24 часа, нельзя оставить еще на одну смену, а можно лишь привлечь к сверхурочной работе не более чем на 4 часа <11>;

- работа в вечерние часы должна оплачиваться в повышенном размере <12>.

Сменная работа - работа в две, три или четыре смены ежедневно - вводится, если технология производства требует, чтобы производственный процесс продолжался непрерывно либо большую часть суток <10>.

В Минздравсоцразвития России нам также разъяснили, что оформлять работу по графику "сутки через трое" как сменную просто невыгодно.

Из авторитетных источников

Ковязина Нина Заурбековна, заместитель директора Департамента заработной платы, охраны труда и социального партнерства Минздравсоцразвития России

"Так называемые смены при работе по графику "сутки через трое" - это фактически даты выхода на работу. При таком режиме работа ведется круглые сутки, так что никаких смен нет. А выходные дни предоставляются не в субботу и воскресенье, а по скользящему графику. При работе в режиме "сутки через трое" в повышенном размере оплачиваются только часы работы в ночное время. В отличие от этого при сменной работе дополнительно оплачивается и работа в вечернее время".

<9> Статья 100 ТК РФ.

<10> Статья 103 ТК РФ.

<11> Статьи 99, 103 ТК РФ.

<12> Подпункт "а" п. 9 Постановления ЦК КПСС, Совмина СССР, ВЦСПС от 12.02.1987 N 194; Определение Верховного Суда РФ от 19.11.2003 N 48пв-03.

Учет рабочего времени

При применении графика работы "сутки через трое" невозможно соблюсти нормальную еженедельную продолжительность рабочего времени (40 часов в неделю) <13>. Поэтому, как мы уже сказали, при таком режиме нужно применять суммированный учет рабочего времени <14>.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"Надо помнить о том, что при работе по графику "сутки через трое" устанавливается суммированный учет рабочего времени. При его применении за весь учетный период нужно соблюсти норму рабочего времени в соответствии с производственным календарем на этот период, которая определяется с учетом того, что работникам положен непрерывный еженедельный отдых в размере не менее 42 часов в неделю".

При таком режиме работы продолжительность работы в ночное время не нужно сокращать на один час. Поскольку работники изначально принимаются с условием, что они будут работать ночью <15>.

Что касается обеденного перерыва, который не входит в рабочее время, то его наличие и продолжительность (не менее 30 минут и не более 2 часов) зависят от конкретных условий работы. Если по условиям работы обеденный перерыв предоставить невозможно, то необходимо создать условия для того, чтобы работник мог поесть непосредственно на рабочем месте <16>. Отсутствие перерыва в этом случае не будет нарушением трудового законодательства.

Отработанное каждым работником по такому графику время должно отражаться в табеле <17>. При заполнении табеля методом сплошной регистрации в графе 4 формы N Т-13 или графах 4, 6 страницы 2 формы N Т-12 <18> отработанные сутки отражаете:

- буквенным кодом "Я" либо цифровым "01" с указанием в графе под кодом продолжительности отработанного времени, приходящегося на каждый календарный день работы;

- буквенным кодом "Н" или цифровым "02" количество часов работы в ночное время, приходящихся на каждый из календарных дней работы.

Пример заполнения табеля при работе по графику "сутки через трое"

В ООО "Весна" вахтеры и слесари-сантехники работают по графику "сутки через трое".

Вахтеру Агафонову И.И. установлен рабочий день продолжительностью 24 часа с 8.00 одного дня до 8.00 следующего дня без перерыва на обед. Очередной рабочий день по графику длится у него с 8.00 1 июня 2009 г. до 8.00 2 июня 2009 г.

Дежурному слесарю-сантехнику Азарову И.Н. установлен рабочий день продолжительностью 23 часа с 8.00 одного дня до 8.00 другого дня с перерывом на обед продолжительностью в общей сложности 1 час: с 13.30 до 14.00 в один день и с 0.30 до 1.00 в другой день. Очередной рабочий день по графику длится у него с 8.00 1 июня 2009 г. до 8.00 2 июня 2009 г.

Фрагмент табеля по форме N Т-12 <18> за июнь 2009 г. при заполнении его методом сплошной регистрации будет иметь следующий вид.

1. Учет рабочего времени

Номер

по

порядку

<15> Статья 96 ТК РФ.

<16> Статья 108 ТК РФ.

<17> Статья 91 ТК РФ.

<18> Утверждена Постановлением Госкомстата России от 05.01.2004 N 1.

Составляем график работы

В графике работы, как минимум, нужно установить:

- дату выхода на работу каждого работника;

- начало и окончание рабочего дня для каждого работника.

Хотя в ТК РФ и нет требований о сроках доведения до работников графика работы при таком режиме труда, имеет смысл закрепить такие сроки в правилах внутреннего трудового распорядка. Например, можно, так же как и графики сменности, доводить их до работников не позднее чем за 1 месяц <19>.

Выходные при работе по графику "сутки через трое" предоставляются по скользящему графику, поэтому общеустановленные выходные суббота и воскресенье не являются выходными днями для таких работников <20>.

При круглосуточном режиме работы организации допускается установление рабочих дней по графику на нерабочий праздничный день без согласия работника. Однако работа в такой день все же считается работой в праздничный день <21> и должна оплачиваться в повышенном размере <22>.

Как правило, график составляется на учетный период (месяц, квартал, год). При этом нельзя забывать, что количество часов работы для сотрудника не должно превышать норму часов в соответствии с производственным календарем на соответствующий учетный период. Эту норму нужно уменьшить на количество рабочих часов, приходящихся на ежегодный отпуск продолжительностью как минимум 28 календарных дней на каждого работника <23>. При этом норма рабочих часов, приходящихся на отпуск, определяется по производственному календарю за период, совпадающий с отпуском работника.

Какой продолжительности учетный период лучше выбрать, нам разъяснили в Минздравсоцразвития России.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"График работы при режиме "сутки через трое" составляется на весь учетный период и за месяц доводится до работников. Теоретически, конечно, можно составить график на месяц или квартал. Но тогда вряд ли удастся соблюсти норму рабочего времени за этот период без того, чтобы работники не работали сверхурочно. Так что лучше брать годовой учетный период".

Для того чтобы у сотрудников, работающих "сутки через трое", сверхурочная работа не была изначально заложена в график <24>, в первую очередь нужно рассчитать, сколько требуется сотрудников.

Пример определения количества работников, необходимых для работы по графику "сутки через трое" при 40-часовой рабочей неделе

Организация применяет суммированный учет рабочего времени. Продолжительность учетного периода составляет год.

Нужно определить количество работников в расчете на одно рабочее место при режиме работы по графику "сутки через трое".

Для 40-часовой рабочей недели норма рабочих часов на 2009 г. в соответствии с производственным календарем составляет 1987 часов.

На отпуск продолжительностью 28 календарных дней, запланированный по графику отпусков на период с 3 по 30 августа 2009 г. приходится по производственному календарю 160 часов.

Шаг 1. Рассчитываем количество рабочих дней продолжительностью 24 часа для одного работника на год:

(1987 ч - 160 ч) / 24 ч = 76,13 раб. дн.

Шаг 2. Рассчитываем количество работников на одно рабочее место при круглосуточном режиме работы:

365 дн. / 76,13 раб. дн. = 4,8 работника.

В этом случае для соблюдения при составлении графика нормального количества рабочих часов за учетный период необходимо взять пять работников на одно рабочее место.

При этом количество выходных дней между дежурствами будет минимум 3 суток.

Работника, который из-за болезни не вышел на работу в свой очередной рабочий день по графику, нельзя впоследствии заставить отработать пропущенные дни работы.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"Если работник отсутствует на работе по уважительной причине, в частности из-за болезни или отпуска, пропущенные рабочие часы просто исключаются из нормы его рабочего времени. Отрабатывать их работник не должен.

График его работы в этом случае корректировать не нужно".

При таком графике работы возникает вопрос: когда сотрудник, который болел, должен выйти на работу, если последний день нетрудоспособности приходится только на день начала суточного дежурства?

Вот что нам разъяснили в Минздравсоцразвития России.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"Если у работника, работающего по графику "сутки через трое", последний день отпуска или больничного совпадает с днем начала работы по графику, он должен приступить к работе со следующего календарного дня.

Если возможно, такого работника допустимо ввести в смену с 0 часов следующего дня. Но на практике такие случаи обычно не встречаются.

Как правило, работник начинает работать уже со следующего по графику рабочего дня".

Например, по графику работник должен работать с 8.00 13 апреля до 8.00 14 апреля. Последний день болезни - 13 апреля. По графику следующее дежурство должно быть с 8.00 17 апреля до 8.00 18 апреля. Тогда работник должен выйти на работу 17 апреля.

В случае невыхода сменяющего сотрудника на работу в рабочий день по графику из-за болезни или по другим причинам сотрудника, отработавшего сутки, можно с его согласия привлечь к работе еще на 24 часа. Для него это не будет сверхурочной работой, поэтому ее продолжительность не ограничивается <25>.

Правомерность таких действий нам подтвердили в Минздравсоцразвития России.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"При невыходе на работу сменяющего работника можно оставить того, кто уже отработал свои сутки, еще на одни сутки. Для него такая работа является работой в выходной день, а количество часов работы в выходной день в отличие от сверхурочной ТК РФ не регламентировано".

<19> Статья 103 ТК РФ.

<20> Статья 111 ТК РФ.

<21> Статья 112 ТК РФ.

<22> Статья 153 ТК РФ.

<23> Статья 115 ТК РФ.

<24> Статья 104 ТК РФ.

<25> Статьи 99, 111, 113 ТК РФ.

Рассчитываем доплату за работу в ночное время

При работе по графику "сутки через трое" каждый час работы в ночное время нужно оплачивать в повышенном размере <26>.

Внимание! Часы работы с 10 часов вечера до 6 часов утра при суточных дежурствах оплачиваются в повышенном размере.

Размер оплаты за час работы в ночное время, если работнику установлена часовая тарифная ставка, рассчитывается по формуле <27>:

¦Размер доплаты за час¦ ¦ Часовая¦ ¦ Размер доплаты, ¦

¦работы в ночное время¦ = ¦тарифная¦ x ¦установленный в организации,¦ (1)

¦ ¦ ¦ ставка ¦ ¦ но не менее 20% ¦

Пример расчета оплаты суточного дежурства работнику, которому установлена часовая тарифная ставка

По графику суточное дежурство работника приходится на время с 22 часов 20 апреля до 22 часов 21 апреля 2009 г.

Часовая тарифная ставка работника составляет 60 руб/ч.

Доплата за час работы в ночное время производится в размере 20% часовой тарифной ставки.

Размер доплаты за час работы в ночное время рассчитываем по формуле (1):

60 руб. x 20% = 12 руб/ч.

На время дежурства приходится 8 часов работы в ночное время.

Рассчитываем размер оплаты за дежурство:

60 руб/ч x (24 ч - 8 ч) + (60 руб/ч + 12 руб/ч) x 8 ч - 960 руб. + 576 руб. - 1536 руб.

Размер доплаты за час работы в ночное время, если работнику установлен оклад, рассчитывается по формуле:

¦ ¦ ¦ ¦ ¦Норма рабочих часов¦ ¦ ¦

¦Размер доплаты¦ ¦ ¦ ¦ на календарный ¦ ¦Размер доплаты,¦

¦ за час работы¦ = ¦Оклад¦ / ¦ месяц ¦ x ¦ установленный ¦ (2)

¦в ночное время¦ ¦ ¦ ¦ в соответствии ¦ ¦ в организации,¦

¦ ¦ ¦ ¦ ¦ с производственным¦ ¦но не менее 20%¦

Пример расчета зарплаты за месяц при работе по графику "сутки через трое", если сотруднику установлен оклад

По графику в апреле 2009 г. у работника 7 суточных дежурств, с 22 часов одного дня до 22 часов следующего дня. На ночное время при каждом дежурстве приходится 8 часов. Норма рабочих часов на апрель 2009 г. в соответствии с производственным календарем, при 40-часовой рабочей неделе составляет 175 часов. Оклад работника - 9000 руб. в месяц.

Доплата за час работы в ночное время производится в размере 20% часовой части оклада.

Размер доплаты за час работы в ночное время рассчитываем по формуле (2):

9000 руб. / 175 ч x 20% = 10,29 руб/ч.

Рассчитываем размер зарплаты работника за апрель 2009 г.:

9000 руб. + 10,29 руб/ч x 8 ч x 7 дн. = 9000 руб. + 576,24 руб. - 9576,24 руб.

Определяем размер доплаты за работу в праздничные

Если при работе по графику "сутки через трое" рабочий день приходится на нерабочий праздничный день <28>, то часы, отработанные в такой день (с 0 часов до 24 часов), оплачиваются <29>:

(или) не менее чем в двойном размере часовой (дневной) тарифной ставки, если работнику установлена часовая (дневная) тарифная ставка;

(или) не менее чем в размере одинарной часовой части оклада в дополнение к окладу, если работнику установлен оклад.

Примеры расчета доплаты за работу в нерабочие праздничные дни см. в журнале "Главная книга", 2008, N 10, с. 21 - 26.

Если же работник привлекался к работе в день, который по графику был у него выходным, то работа в такой день оплачивается в двойном размере часовой (дневной) тарифной ставки или часовой части оклада <29>.

Как оплачивается работа в ночное время, приходящееся на нерабочий праздничный или выходной день, нам разъяснили в Минздравсоцразвития России.

Из авторитетных источников

Ковязина Н.З. Минздравсоцразвития России

"При работе по графику "сутки через трое" работа в ночное время, приходящаяся на нерабочий праздничный день, совпадающий с рабочим, или выходной день по графику этого работника, дополнительно оплачивается и как работа в праздник или в выходной, и как ночная. При этом отдельно рассчитывается размер доплаты за работу в праздник или в выходной, отдельно - за работу в ночное время <30>".

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в выходной или нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит <31>.

Устанавливать график работы "сутки через трое" не запрещено. Однако при применении такого режима нужно обязательно вести суммированный учет рабочего времени, доплачивать работникам за работу в ночное время и праздники.

<26> Статьи 96, 154 ТК РФ

<27> Статьи 96, 154 ТК РФ; Постановление Правительства РФ от 22.07.2008 N 554.

<28> Статья 112 ТК РФ.

<29> Статья 153 ТК РФ; п. 1 Разъяснения Госкомтруда СССР, Президиума ВЦСПС от 08.08.1966 13/П-21; ст. 423 ТК РФ.

<30> Статьи 153, 154 ТК РФ.

<31> Статья 153 ТК РФ.

"Главная книга", 2009, N 10

Подписано в печать 15.05.2009