Рейтинг: 4.6/5.0 (1360 проголосовавших)

Рейтинг: 4.6/5.0 (1360 проголосовавших)Категория: Бланки/Образцы

Кирилл Морозов

Для получения вычета в связи с оплатой услуг по лечению налогоплательщик должен представить в налоговую инспекцию по месту жительства следующие документы до 30 апреля 1. Письменное заявление о предоставлении социального налогового вычета.

Олег Сазонов

собрать квитанции и чеки +справка о зарплате формы 2НДФЛ+паспорт Вам нужен договор с медучреждением, копия лицензии на оказание мед.услуг, справка об оплате медуслуг для налоговой (эту спецформу по просьбе пациента заполнят в самом.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Кирилл Морозов

По сути, больше никаких. Разве что рецепт на ненужные таблетки выписать могут.

Олег Сазонов

прайс-лист в регистратуре. написать список лекарств ) Если попадёш на приём p.s пару ласковых всегда на сдачу дадут Дохуя чего вообще то. В отличии от США. А ты на восток поезжай, там тебе и выпишут путёвку на Евбаз, рагуль.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Кирилл Морозов

Вводить неудобные им законы, попутно изымая имущество при намеке на нарушение законов. Сажать за нарушения. Больше ответственность - сами вернут.

Олег Сазонов

Через суд Если у государства, то никак_что упало, то пропало. через нацгвардию Через оружие АК-74, АК-47,ПМ, Ф-1 Спроси у В. И. Ленина. теоретически через прокуратуру и суд, фактически - никак, пока этого не захочет президент Вашей.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Кирилл Морозов

Если можете платить 15,000 р, то и ипотеку (возможно) смогут оформить максимум на 2000000,плюс мат. капитал, это явно покупка не в Москве. Если данное направление интересует

Олег Сазонов

ипотеку возьми Использовать мат. капитал в качестве первоначального взноса по ипотеке. А какие варианты, кроме ипотеки? Когда-то Жириновский по этому поводу очень хорошо выразился: "Придумали зверские условия по ипотеке и сидят ноют, что.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Кирилл Морозов

на украине не было революции в 2014 году. Революция - это смена общественного строя, форм собственности. А на украине один олигарх сменил другого. это не революция. а госпереворот.

Олег Сазонов

Украинский майдан - это типичная буржуазная революция наподобие французской 1792 года Конечно есть. Точно такое же, как между революцией и дворцовым переворотом. На Украине был просто дворцовый переворот. 17 году была рабоче крестьянская.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

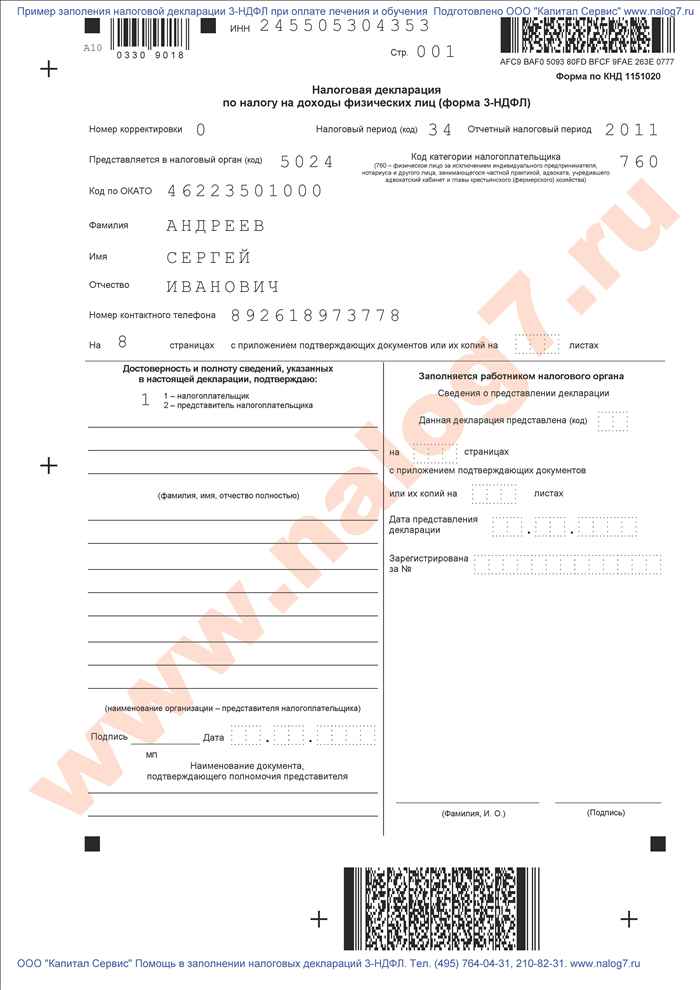

Форма 3-НДФЛ за 2015 год (скачать бланк) Содержание Налоговой 3-НДФЛ (форма 3-НДФЛ) 2.1. Форма 3-НДФЛ состоит из титульного листа,

разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И.

Титульный лист формы 3-НДФЛ (далее - Титульный лист) содержит общие

сведения о налогоплательщике. Раздел 1 содержит итоговые сведения о суммах налога,

подлежащих уплате (доплате) в бюджет/возврату из бюджета. Раздел 2 служит для исчисления налоговой базы и сумм

налогов по доходам, облагаемым по различным налоговым ставкам. Титульный лист, разделы 1, 2 подлежат обязательному

заполнению всеми налогоплательщиками, представляющими Декларацию. Листы А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И формы

3-НДФЛ используются для исчисления налоговой базы и сумм налога и

заполняются по необходимости. Лист А формы 3-НДФЛ заполняется по

доходам, подлежащим налогообложению, полученным от источников в

Российской Федерации, за исключением доходов от предпринимательской,

адвокатской деятельности и частной практики. Лист Б формы 3-НДФЛ заполняется по

доходам, подлежащим налогообложению, полученным от источников за

пределами Российской Федерации, за исключением доходов от

предпринимательской деятельности, адвокатской деятельности и частной

практики. Лист В формы 3-НДФЛ заполняется по

всем доходам, полученным от осуществления предпринимательской,

адвокатской деятельности и частной практики. Лист Г формы 3-НДФЛ используется для

расчета и отражения сумм доходов, не подлежащих налогообложению в

соответствии с абзацем седьмым пункта 8 и пунктами 28, 33, 39 и 43

статьи 217 Налогового кодекса Российской Федерации (далее - Кодекс). Лист Д1 формы 3-НДФЛ используется

для расчета имущественных налоговых вычетов, установленных статьей 220

Кодекса, в сумме фактически произведенных налогоплательщиком расходов. Лист Д2 формы 3-НДФЛ используется

для расчета имущественных налоговых вычетов по доходам от продажи

имущества, от изъятия имущества для государственных или муниципальных

нужд, установленных статьей 220 Кодекса. Лист Е1 формы 3-НДФЛ используется

для расчета стандартных и социальных налоговых вычетов, установленных

соответственно статьями 218 и 219 Кодекса. Лист Е2 формы 3-НДФЛ используется

для расчета социальных налоговых вычетов, установленных подпунктами 4 и

5 пункта 1 статьи 219 Кодекса, а также инвестиционных налоговых вычетов,

установленных статьей 219.1 Кодекса. Лист Ж формы 3-НДФЛ используется для

профессиональных налоговых вычетов по договорам гражданско-правового

характера, по авторским вознаграждениям, вознаграждениям за создание,

исполнение или иное использование произведений науки, литературы и

искусства, вознаграждениям авторам открытий, изобретений и промышленных

имущественных налоговых вычетов по доходам от продажи доли в уставном

капитале организации, при уступке прав требования по договору участия в

долевом строительстве (договору инвестирования долевого строительства

или по другому договору, связанному с долевым строительством). Лист З формы 3-НДФЛ используется для

расчета налоговой базы по операциям с ценными бумагами и финансовыми

инструментами срочных сделок. Лист И формы 3-НДФЛ используется для

расчета налоговой базы по доходам от участия налогоплательщика в

Бланк налоговой 3-НДФЛ по форме за 2015 год

для заполнения (файл pdf)

(заполнение 3-НДФЛ без бланков)

Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам исчисления, полноты и своевременности внесения в соответствующий бюджет налога на доходы физических лиц.

Изменения, вносимые в Порядок заполнения формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)

"имущественных налоговых вычетов по доходам от продажи доли (ее части) в уставном капитале общества, при выходе из состава участников общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уменьшении номинальной стоимости доли в уставном капитале общества, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством), установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Кодекса.".

5.9. Общая сумма доходов в виде дивидендов и (или) в виде сумм прибыли контролируемых иностранных компаний (строка 051) определяется исходя из сумм данных видов доходов, облагаемых по соответствующей налоговой ставке, указанных в строках 080 Листа А (в отношении доходов в виде дивидендов, полученных от источников в Российской Федерации) и в строках 070 Листа Б (в отношении доходов в виде дивидендов, полученных от иностранных организаций, или сумм прибыли контролируемых иностранных компаний).".

"Налоговая база отражается по строке 060 и рассчитывается как разница между общей суммой дохода, за исключением доходов в виде дивидендов и в виде сумм прибыли контролируемых иностранных компаний, подлежащей налогообложению (строка 030), общей суммой доходов в виде дивидендов и (или) в виде сумм прибыли контролируемых иностранных компаний (строка 051), и общей суммой налоговых вычетов (строка 040) и расходов, принимаемых в уменьшение полученных доходов, отражаемых по строке 050. Если результат получится отрицательным или равным нулю, то в строке 060 ставится ноль.".

"в строке 070 - общую сумму налога, исчисленную к уплате, которая, за исключением случаев расчета суммы налога по доходам от долевого участия в организации в виде дивидендов, определяется путем умножения налоговой базы, отраженной в строке 060, на соответствующую налоговую ставку (в процентах). При этом сумма налога, исчисленная к уплате в отношении доходов от долевого участия в организации в виде дивидендов рассчитывается путем сложения значений показателей, указанных в отношении данного вида дохода в строках 090 Листа А и 120 Листа Б;";

"На Листе Е2 рассчитываются суммы социальных налоговых вычетов, которые могут быть предоставлены налогоплательщику в соответствии с подпунктами 4 и 5 пункта 1 статьи 219 Кодекса, в части сумм пенсионных взносов, уплаченных налогоплательщиком по договору (договорам) негосударственного пенсионного обеспечения, страховых взносов, уплаченных налогоплательщиком по договору (договорам) добровольного пенсионного страхования, добровольного страхования жизни (если такие договоры заключаются на срок не менее пяти лет), дополнительных страховых взносов на накопительную пенсию, а также инвестиционных налоговых вычетов, установленных подпунктом 2 пункта 1 статьи 219.1 Кодекса.".

"Суммы пенсионных и (или) страховых взносов по договору (договорам) негосударственного пенсионного обеспечения и (или) добровольного пенсионного страхования и (или) добровольного страхования жизни (если такие договоры заключаются на срок не менее пяти лет), заключенным налогоплательщиком с негосударственным пенсионным фондом (фондами) и (или) страховой организацией в свою пользу и (или) в пользу членов семьи и (или) близких родственников в соответствии с Семейным кодексом Российской Федерации (супругов, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер), детей-инвалидов, находящихся под опекой (попечительством), указываются отдельно по каждому такому договору на основании документов, подтверждающих понесенные налогоплательщиком расходы по уплате соответствующего вида взносов.

Пункт 13.5 исключить.

Бланки формы 3-НДФЛ и инструкции За 2016 год: Мы разместим форму (бланк) налоговой декларации 3-НДФЛ за 2016 год на нашем веб-сайте в январе 2017 года после ее утверждения. За 2015 год:

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 25.11.2015 №ММВ-7-11/544@). Вы можете скачать ее, пройдя по cсылке выше (источник - ФНС).

Вы можете просто заполнить декларацию онлайн на нашем веб-сайте. Наш веб-сайт все сделает правильно. На нужном бланке. Заполнить декларацию, и подать ее онлайн можно вот здесь: "Декларация 3-НДФЛ" / "".

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 25.11.2015 №ММВ-7-11/544@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 24.12.2014 №ММВ-7-11/671@). Вы можете скачать ее, пройдя по cсылке выше (источник - ФНС).

Примечание. До 14 февраля 2015 года для подачи декларации за 2014 год использовалась другая форма - форма для 2013 года. Чтобы не думать, какой бланк правильный, а какой нет, можно просто заполнить декларацию онлайн на нашем веб-сайте. Наш веб-сайт все сделает правильно. На нужном бланке. Заполнить декларацию, и подать ее онлайн можно вот здесь: "Декларация 3-НДФЛ" / "".

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 24.12.2014 №ММВ-7-11/671@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Вместо заполнения формы вручную, Вы можете воспользоваться программой. Вам нужно будет только ответить на простые вопросы, которые Вы увидите на экране. Ответив на вопросы, Вы сможете скачать готовую декларацию в формате PDF.

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 10.11.2011 №ММВ-7-3/760@ в редакции приказа ФНС России от 14.11.2013 №ММВ-7-3/501@). Вы можете скачать ее, пройдя по этим ссылкам выше (источник - ФНС).

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 14.11.2013 №ММВ-7-3/501@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Вместо заполнения формы вручную, Вы можете воспользоваться программой. Вам нужно будет только ответить на простые вопросы, которые Вы увидите на экране. Ответив на вопросы, Вы сможете скачать готовую декларацию в формате PDF.

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 10.11.2011 №ММВ-7-3/760@). Вы можете скачать ее, пройдя по этой ссылке (источник - ФНС).

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 10.11.2011 №ММВ-7-3/760@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: "Декларация 3-НДФЛ" / "". Чтобы вернуть налог (получить вычет) за 2015 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2015 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2014 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2014 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2013 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2013 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Чтобы вернуть налог (получить вычет) за 2012 год

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Чтобы отчитаться по доходам 2012 года

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Как заполнить декларацию без образца Вы можете заполнить декларацию на сайте Налогия в интернет-программе для заполнения 3-НДФЛ.

Образец заполнения налоговой декларации 3-НДФЛ на лечение в 2016 году

Какие нужны документы

Алгоритм расчета суммы

Если лечение дорогостоящее

Также налогоплательщики могут воспользоваться удержанием для исправления прикуса у детей ().

При этом протезирование относиться к дорогостоящему виду лечения, но, налоговая служба игнорирует этот факт, аргументируя свою позицию невозможностью превышения максимальной суммы для этого вида налогового удержания ().

По общим правилам возврат уплаченного налога производится после проведения камеральной проверки ().

Для этого фискальному органу отводится 3-месячный срок, после чего перечисление денег осуществляется в течение месяца (). Об этом также сказано в .

При лечении ребенка

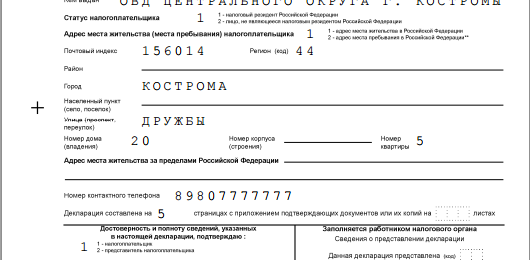

3.3. Заполнение страницы 002 Титульного листа осуществляется

с учетом нижеследующего. 3.3.1. В случае, если налогоплательщик, не являющийся

индивидуальным предпринимателем, не указывает в представляемой в налоговый

орган Декларации свой ИНН, на титульном листе Декларации указываются следующие

персональные данные налогоплательщика: - дата рождения (число, месяц, год) и место рождения - в

соответствии с записью в документе, удостоверяющем личность налогоплательщика; - наличие у налогоплательщика гражданства. При наличии

гражданства в соответствующем поле проставляется цифра 1, в случае отсутствия

гражданства какой-либо страны - цифра 2; - код страны - указывается числовой код страны, гражданином

которой является налогоплательщик. Код страны указывается согласно

Общероссийскому классификатору стран мира (ОКСМ). При отсутствии у

налогоплательщика гражданства в поле "Код страны" указывается код

страны, выдавшей документ, удостоверяющий его личность; - сведения о документе, удостоверяющем личность

налогоплательщика: код вида документа, удостоверяющего личность

налогоплательщика, в соответствии с приложением N 2 к настоящему Порядку; серия и номер документа, кем выдан документ и дата его

выдачи заполняются в соответствии с реквизитами документа, удостоверяющего

личность налогоплательщика. 3.3.2. При заполнении страницы 002 Титульного листа также

указываются: - статус налогоплательщика. При наличии статуса налогового

резидента в соответствующем поле проставляется цифра 1. При отсутствии такого

статуса - цифра 2; - место жительства налогоплательщика. При наличии места

жительства в Российской Федерации в соответствующем поле проставляется цифра 1.

При наличии места пребывания в Российской Федерации проставляется цифра 2. Элементы адреса (наименование региона, района, города, иного

населенного пункта, улицы, номера дома (владения), корпуса (строения),

квартиры) места жительства в Российской Федерации указываются на основании

записи в паспорте или документе, подтверждающем регистрацию по месту жительства

(если указан не паспорт, а иной документ, удостоверяющий личность), с указанием

реквизитов места жительства. При отсутствии места жительства в Российской Федерации

указываются элементы адреса, по которому налогоплательщик зарегистрирован по

месту пребывания. Цифровой код региона указывается в соответствии с

приложением N 3 к настоящему Порядку. При заполнении элементов адреса места жительства (места

пребывания) налогоплательщика для городов Москвы и Санкт-Петербурга элементы

адреса "Район" и "Город" не заполняются. При отсутствии одного из элементов адреса в отведенном для

этого элемента поле ставится прочерк. Адрес места жительства за пределами территории Российской

Федерации указывается (при его наличии) в случае отсутствия у иностранного

гражданина или лица без гражданства адреса места жительства в Российской

Федерации, а также когда налогоплательщик - гражданин Российской Федерации,

имеющий место жительства в Российской Федерации, не является налоговым

резидентом Российской Федерации. IV. Порядок заполнения Раздела 1 "Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

13%" формы Декларации 4.1. В Разделе 1 формы Декларации налогоплательщиками

производится расчет общей суммы дохода, подлежащей налогообложению, налоговой

базы и суммы налога, подлежащей уплате (доплате) в бюджет или возврату из

бюджета, по доходам, облагаемым по ставке 13%. 4.2. Общая сумма дохода, облагаемая по ставке 13% (строка

010), определяется путем сложения общей суммы дохода, указанной в подпункте 2.1

Листа А (по доходам, полученным от источников в Российской Федерации,

облагаемым налогом по ставке 13%), общей суммы дохода, полученной от источников

за пределами Российской Федерации, указанной в подпункте 2.1 Листа Б (в случае

получения доходов от источников за пределами Российской Федерации, облагаемых

налогом по ставке 13%,) и общей суммы дохода от предпринимательской

деятельности, адвокатской деятельности и частной практики, указанных в

подпункте 3.1 Листа В.

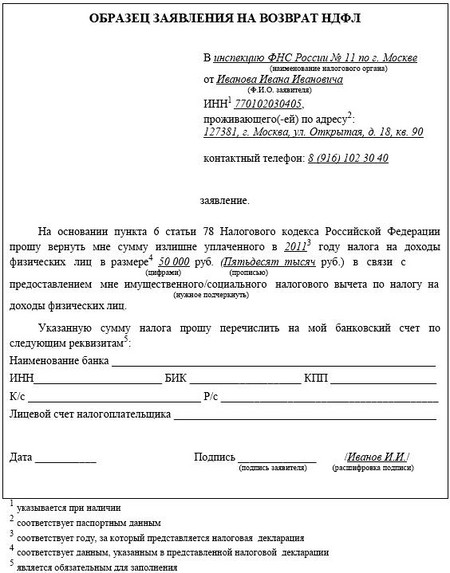

Бланки декларации и заявлений для возврата налога при лечении

В комплекте документов также должно быть два заявления:

Спасибо уважаемые юристы сайта "Блог-Налог", благодаря вам я получила 260 000 рублей. Съездили с семьей в отпуск. Купили бытовую технику в свою новую квартиру.

Благодаря Вам! Юристам Блог-Налога, я получил возврат после покупки квартиры. На вырученные деньги погасил часть ипотеки. Спасибо.

Хочу сказать огромное спасибо всей вашей команде, за грамотную консультацию и грамотное заполнение декларации 3 НДФЛ.

Платные медицинские услуги получают практически все. Наверняка вам приходилось лечить зубы за свой счет, а может быть, вы водили ребенка сдавать анализы в частную лабораторию или оплачивали своей маме обследование? Протезирование зубов, платная операция, роды по контракту - такие расходы могут быть очень существенными для кошелька. Не все знают, что 13% от потраченной суммы на лечение можно вернуть. А те, кто знают, часто думают, что это слишком сложно и без навыков бухгалтера не стоит даже пытаться.

В этом году я вернула из бюджета 25 тыс. руб. Согласитесь, не лишние деньги. И хочу рассказать, как это было. Возможно, кому-то эта информация будет полезна.

Сразу оговорюсь, что не буду рассматривать все возможные ситуации получения налоговых вычетов, опишу только свой опыт. Если есть вопросы по поводу того, кто имеет право на налоговый вычет, в каком размере и при каких условиях, рекомендую обращаться непосредственно к первоисточнику – Налоговый кодекс, часть 2, глава 23 «НДФЛ», статья 219 «Социальные налоговые вычеты» (про возврат налога с расходов на лечение и обучение) и статья 220 «Имущественные налоговые вычеты» (про возврат налога при покупке недвижимости).

Но сначала немного теории:

Налоговый вычет – это та сумма, с которой вы имеете право не платить налог. То есть, которую можно вычесть из ваших доходов, прежде чем начислить налог. В моем случае это расходы на лечение.

Лечение бывает 2 видов: обычное (код 01) и дорогостоящее (код 02).

Стоимость услуг тут никакой роли не играет, дорогостоящим лечением называется только то, что указано в этом перечне. например, трансплантация органов.

По дорогостоящему лечению нет никаких ограничений в сумме вычета. Для всего остального – не более 120 тыс. в год. То есть если вы налечились в год на 150 тыс. (и это лечение не входит в перечень дорогостоящего), то вычет вам предоставят только в размере 120 тыс.

Пример. Я заработала за год 1000 неких условных рублей. Целый год мой работодатель удерживал из моей зарплаты и перечислял в бюджет НДФЛ в размере 13%, что за год составило 130 руб. Но я лечилась и потратила на это за год 100 рублей. И, соответственно, имею право получить социальный вычет в размере этих 100 рублей, то есть не платить с них НДФЛ. Пересчитываю налог с учетом вычета: (1000 – 100) х 13% = 117 руб. – вот каким должен быть мой НДФЛ. А уплачено было 130, значит 13 руб. – это переплата и ее можно вернуть.

То есть вы имеете право вернуть 13% от произведенных за год расходов на лечение (но не более, чем было уплачено налога с вашей зарплаты за год).

Подавать документы на возврат НДФЛ можно по окончании календарного года. Можно заявить вычет не более, чем за 3 прошлых года, т.е. в 2015 – за 2014, 2013, 2012.

1. Чеки и договоры

Лучше всего требовать свой экземпляр договора сразу при его заключении и проверять, чтобы там были правильно указаны ваши данные, стояли подпись ответственного лица клиники и печать. Но если вам его сразу не дали - не страшно, попросите выдать вам договор задним числом.

Чеки я для удобства сразу наклеиваю на лист бумаги – так будет удобнее снимать с них копии и уже точно не потеряются. Кстати, имейте в виду, что при контакте с воздухом и светом, чеки имеют свойство выцветать до полной нечитаемости. Поэтому хранить их лучше в файлике, в стопке бумаг.

2. Справка об оплате медицинских услуг и рецепты на лекарства

Справку можно заказать сразу после оплаты, если вы знаете, что услуга была разовая и больше вы в эту клинику в этом году не пойдете. Если же в течение года вы еще не раз посетите это мед. учреждение, то нет смысла каждый раз просить справку – дождитесь окончания года и запросите сразу на всю общую сумму. Некоторые клиники даже не выдают справки, пока не закончится год (чтобы не делать лишней работы).

Справка имеет утвержденную форму, во всех мед. учреждениях вас поймут, если вы скажете «Мне нужна справка для налоговой». Чтобы ее получить, как правило, требуется предоставить договор, чеки, копию свидетельства ИНН и паспорта, и иногда просят написать заявление. Оно выглядит примерно так:

Скачать бланк.

Не забудьте, что вы имеете право на вычет с расходов не только за свое лечение, но и за лечение супруга/супруги, детей до 18 лет, родителей. Учтите это при заказе справки. Если лечился родственник, а вы хотите оформить справку на себя (или наоборот), укажите это в заявлении. В таком случае обычно требуется предъявить еще документ, подтверждающий родство (свидетельство о рождении, о браке). В справке вы будете значиться плательщиком, а ваш родственник - пациентом.

Когда может быть выгодно оформлять вычет на родственника? С детьми, думаю, все понятно, - сами они не имеют дохода, да и декларацию подать не могут, поэтому вычет за их лечение оформляют родители. Наоборот, взрослые дети могут оформить вычет за лечение своих родителей, когда родители уже пенсионеры и облагаемого налогом дохода не имеют. А на мужа можно оформить вычет в случае, если, например, жена не работает, или если ее доходы не позволяют заявить вычет на полную сумму расходов. Или, как у меня: просто для удобства, чтобы не подавать 2 отдельные декларации за себя и мужа, а включить все в одну. А бывают случаи, когда, наоборот, все расходы за лечение одного из супругов нужно разделить на 2 декларации, т.к. каждый из супругов в отдельности не может заявить полную сумму вычета из-за небольших сумм уплаченного НДФЛ с их зарплат.

Порядок получения справки в каждой конторе свой: где-то ее заполнят прямо при вас, где-то согласятся принять копии документов по электронке и скажут, когда подъехать за справкой. Особо капризные учреждения требуют, чтобы вы сначала привезли им все бумаги в оригинале, а потом недели через две снова приехали получать справку.

В справке вверху среди реквизитов клиники обычно указан и номер лицензии. В таком случае, копию лицензии вам брать не обязательно. Если же не указан, то обязательно попросите копию лицензии.

Кроме расходов на услуги можно также получить вычет на приобретение лекарств, но не любых, а только тех, которые указаны в перечне. Конечно, вряд ли кому-то придет в голову заморачиваться с получением вычета на хлоргексидин стоимостью 20 руб. хоть он и есть в списке. Но если вам приходилось покупать действительно дорогие препараты, вы можете проверить наличие лекарства в перечне (смотрите действующее вещество, а не торговое название) и попросить у врача рецепт на него. Не тот рецепт, который нужен для покупки лекарства в аптеке, а рецепт для налоговой. Вот как он выглядит:

В налоговую нужно будет подать оригинал рецепта и копию чека на покупку этого лекарства. Если название препарата поименовано в кассовом чеке, то этого будет достаточно. Если же в чеке только сумма без указания наименования покупки, то в аптеке нужно взять еще товарный чек (там будет прописано название).

Если в рецепте врач не указал действующее вещество, а торговое наименование лекарства звучит иначе, то можно приложить еще аннотацию к препарату, чтобы налоговый инспектор мог сопоставить указанное там действующее вещество с Перечнем.

3. Справка 2-НДФЛ

Здесь все просто – попросите в бухгалтерии работодателя выдать вам справки 2-НДФЛ за те годы, за которые вы хотите вернуть налог. Вы имеете право на возврат за последние 3 года. Полных прошедших года. В 2014 я вернула за 2011, 2012, 2013. Если вы трудитесь у нескольких работодателей, можете попросить 2-НДФЛ у каждого.

Обратите внимание на сумму налога в разделе 5 справки. Вы имеете право возместить не более этой суммы (логично: если уплачено только 23 тыс. то нельзя обратно получить 25).

Эта справка понадобится не только для сдачи в налоговую, но и для заполнения декларации.

4. Декларация 3-НДФЛ, заявления на вычет и на возврат

Декларацию 3-НДФЛ удобнее всего заполнять в электронном виде. Для этого надо скачать специальную бесплатную программку .

Обратите внимание, что для каждого календарного года – своя программка. Соответственно, собираясь возмещать налог за 3 года, нужно скачать 3 программы и заполнять за каждый год отдельную декларацию.

Заполнение декларации только на первый взгляд может показаться сложным. Все достаточно просто: вам нужно заполнить свои данные (ФИО, адрес и т.д.), данные о своих доходах (согласно справке 2-НДФЛ) и указать вычет, на который вы претендуете (то есть сумму произведенных расходов на лечение, на которые у вас есть справки и рецепты). Программа сама вычтет из доходов ваши медицинские расходы, умножит на 13% и определит сумму переплаты. Результат вы увидите в печатной форме декларации.

На первой вкладке «Задание условий» вопросы может вызвать только номер инспекции. Это 4 цифры, которые, как правило, совпадают с первыми 4 цифрами вашего ИНН, но только в том случае, если вы не меняли место прописки со времен его получения. Проверить номер инспекции можно тут. Пропускаете первую строку, нажав «далее», а дальше заполняете свой адрес регистрации (в данном случае СПб – это регион, а не город).

2) На вкладке «Сведения о декларанте» заполняем свои анкетные данные. На второй странице этого раздела (страницы переключаем кнопочками с изображением ящика и домика на панели вверху) сложность может вызвать код ОКТМО. Его мы видели там же, где и код ИФНС (см. предыдущую картинку).

3) На следующей вкладке заполняем сведения о доходах согласно справке 2-НДФЛ, которую вам выдали на работе: вносим информацию о работодателе, помесячно доходы, сумму налога. Всю информацию берем из 2-НДФЛ (реквизиты работодателя ищем в разделе 1, коды и суммы доходов - в разделе 3, итоговые суммы доходов и налога - в разделе 5).

Если вы работаете у нескольких работодателей, вы можете взять справку 2-НДФЛ от каждого из них, программа позволяет занести несколько работодателей и доходы, полученные от каждого их них. В моем случае работодатель один.

4) Наконец, на вкладке «Вычеты» заполняем самое главное, ради чего мы все это затеяли, - сумму вычета, на который мы претендуем.

Наверху 4 иконки: стандартные, социальные, имущественные вычеты и убытки прошлых лет.

Раздел «Стандартные» нужно заполнить тем, у кого эти вычеты указаны в разделе 4 справки 2-НДФЛ (это вычеты на детей, по инвалидности и другие, которые предоставляет работодатель по вашему заявлению).

У меня, как видно из справки, стандартных вычетов нет, я заполняю только раздел «Социальные».

Социальный вычет на лечение - это стоимость оплаченного лечения в сумме по всем справкам из мед. учреждений, которые я получила, а также стоимость приобретенных лекарств, на которые у меня есть рецепты. Сложив все эти цифры за 2013 год, я получила 106776 руб. - эту сумму я указываю в декларации.

Все мои справки из мед. учреждений имеют код вида лечения "01", то есть оно не относится к дорогостоящим видам. Если бы у меня были справки с кодом "02", то я указывала бы эти суммы в строке декларации не "Лечение", а "Дорогостоящее лечение".

Сохраняем введенную информацию и нажимаем кнопку «Просмотр» на верхней панели - откроется печатная форма. Проверяем то, что получилось. Сумма налога к возврату на странице 4 совпала с вашими ожиданиями? Тогда распечатываем декларацию в 2 экземплярах и подписываем.

Еще раз о том, как вручную определить сумму налога к возврату:

(Налоговая база (п. 5.2 справки 2-НДФЛ) - Социальный вычет на лечение ) х 13% - Налог уплаченный (п. 5.5 справки 2-НДФЛ) .

Полученное отрицательное число - это сумма вашей переплаты по налогу, которую вы просите вам вернуть.

В моем случае расчет был такой:

Мой доход за год (налоговая база) = 182458,93

Социальный вычет = 106776

Уплачено налога за год 23720

(182458,93 - 106776) х 0,13 - 23720 = -13881

Если ваш расчет совпал с тем, что вы получили в декларации, значит, вы заполнили ее верно.

Теперь нужно составить заявление на предоставление социального вычета. Оно пишется в свободной форме. Я для удобства проверки и как бы в качестве описи перечислила в нем все свои справки и суммы оплат по ним. Мое заявление выглядело так:

Скачать бланк.

За каждый календарный год нужно отдельное заявление.

А вот заявление на возврат средств можно написать одно на всю сумму. Помните, что это заявление не является приложением к декларации, т.к. на момент ее подачи никакой переплаты за вами еще не числится. Иногда инспекции даже отказываются принимать заявление на возврат до того, как пройдет проверка декларации. Если сразу не примут, можно отправить его по почте ценным письмом с уведомлением.

Образец заявления:

Заявления печатаем, конечно, тоже в 2 экземплярах.

5. Подача документов в налоговую инспекцию

Осталось собрать все документы вместе и отнести их в налоговую. Адрес и режим работы своей инспекции можно посмотреть тут (код своей ИФНС вы уже знаете).

Поскольку у меня бумаг получилось очень много, я собрала все за 3 года в 3 скоросшивателя. Напоминаю, что за каждый календарный год должна быть отдельная декларация, заявление на вычет и подборка подтверждающих документов к ним.

Не забудьте пересчитать количество листов-приложений к декларации и указать их число в соответствующей графе на обложке декларации.

Предоставить в инспекцию нужно:

- декларацию 3-НДФЛ,

- заявление на предоставление вычета,

- справку 2-НДФЛ (или несколько справок 2-НДФЛ, если доходы получены от нескольких работодателей),

- по каждому «эпизоду» подтверждающие документы: справка об оплате медицинских услуг (оригинал), копии договора с мед. учреждением, кассовых чеков и лицензии (если ее номер не указан в справке),

- оригиналы рецептов на препараты (если есть) и копии чеков на их покупку,

- копию документа, подтверждающего родство, если вычет заявлен не только за свое лечение, но и за родственника (в моем случае - копию свидетельства о браке).

Я делала еще копию свидетельства ИНН на всякий случай, но это вроде бы не требуется.

Отдельно предоставляется заявление на возврат денежных средств.

Не забудьте взять с собой паспорт.

Сейчас, наверное, уже все налоговые оборудованы электронной очередью. Поэтому, войдя в инспекцию, направляйтесь прямиком к автомату, берите талон и ждите, когда ваш номер загорится на табло.

Инспектор примет ваши документы, ваши экземпляры деклараций и заявлений вернет вам, проставив на них штампики с датой приема. От этой даты начнется отсчет времени на проверку. У инспекции есть 3 месяца на то, чтобы проверить декларацию со всеми приложениями и принять решение о предоставлении вычета. Затем еще месяц на то, чтобы произвести перечисление средств по вашему заявлению. То есть деньги поступят вам на карту самое позднее через 4 месяца. Если инспекторы найдут какие-то несовпадения, посчитают, что вы предоставили не все документы, или захотят от вас каких-то пояснений, вам позвонят и попросят довезти недостающие бумаги. Поэтому лучше сразу постараться сделать так, чтобы не возникло вопросов. Мне не звонили.

Я подала декларации 28.07.14. Камеральная проверка завершилась 23.09.14. Деньги поступили на карту 06.10.14.

Для отслеживания статуса вашей декларации рекомендую зарегистрировать на сайте налоговой личный кабинет. Для этого вам придется сначала заполнить и распечатать заявку с сайта, подписать ее и лично отвезти в налоговую. Я сделала это одновременно с подачей декларации.

Основные мифы про социальный вычет на лечение, которые я слышала:

1) - Возместить можно только НДФЛ за какое-то определенное лечение – за некоторые операции или только при некоторых диагнозах.

- Это неправда. Абсолютно любые медицинские услуги, оказанные учреждениями, которые имеют на это лицензию, позволяют получить вычет: любые анализы, лечение зубов, курсы физиотерапии или массажа, да и просто любые консультации врачей.

2) – В документах будут указаны мои диагнозы, я не хочу, чтобы работники налоговой читали мою историю болезни.

- Никакие диагнозы нигде не указаны. Конечно, если клиника в кассовых чеках пишет наименование услуги, то инспектор увидит, что вы сделали УЗИ молочных желез или сдали анализы на гонорею. Ну и что? Результат-то все равно не узнают ))

3) – Подать декларацию нужно обязательно до 30.04 следующего года, иначе потом уже не примут и денег не вернут.

- Нет, не обязательно. 30.04 – это срок сдачи декларации для тех, у кого есть такая обязанность (индивидуальные предприниматели, например). А получение вычета – это право, а не обязанность, и реализовать это право можно в течение трех лет. Я подала документы 28.07.14 за 2013, 2012 и 2011 гг, и не было никаких проблем.

4) – Если я не работаю, то как мне получить вычет?

- Увы, если вы не работаете и, соответственно, не платите НДФЛ, то возвращать вам нечего. Но вы можете оформить социальный вычет за свое лечение на работающего родственника (супруга/супругу или взрослого ребенка).

Получилось много текста, я старалась описать каждый шаг наиболее подробно. Надеюсь, что из-за этого процесс не показался слишком сложным. Если государство должно вам денег, рекомендую их забрать.

Aug. 18th, 2016 10:34 am (UTC)

Re: Возврат ндфл

Нет. Вы возвращаете за 2013 год исходя из уплаченного налога в 2013 году. Аналогично за 2014. Ваши доходы и налоги 2015 года (отраженные в справке 2-НДФЛ за 2015) не имеют отношения к вашим медицинским расходам 2013-2014 годов. Каждый год рассматривается отдельно, перенести социальный вычет на следующий год (как по ипотеке) нельзя.