Рейтинг: 4.3/5.0 (1649 проголосовавших)

Рейтинг: 4.3/5.0 (1649 проголосовавших)Категория: Бланки/Образцы

Образец заявления на Заявление на возврат подоходного налога (НДФЛ). Здесь можно скачать. Если жилье покупается в общую долевую собственность, то вычет может быть распределен. Необходимые документы для возврата подоходного налога при покупке квартиры с 2014 года. Особенности заявления имущественного вычета. Как получить налоговый вычет на покупку жилья Как получить имущественный налоговый вычет.

ОГЛАВЛЕНИЕ. Сноска. См. Закон РК от 10 декабря 2008 года n 100 "О введении в действие Кодекса. Продажа квартиры, даже с целью покупки другого жилья, считается получением доходов. О получении имущественного налогового вычета по НДФЛ Контур. налоговую декларацию по форме 3-НДФЛ, заявление на возврат налога Анониму 1. За 2001 год не волнуйтесь. Тот налог вам не вернут в любом случае. Его возврат. Налоговый вычет для супругов: как оформить квартиру, чтобы получить максимальный возврат. Имущественный вычет при приобретении имущества ФНС 77 город Москва. на получение имущественных налоговых вычетов у налогового агента орган заявление на возврат НДФЛ в связи с расходами на приобретение. Как получить вычет при покупке недвижимости в 2016, 2015 розы книга pdf и эффективное руководство. 2014 и т. д. Имущественный вычет при. Как получить имущественный вычет и как его оформить. Документы для налогового вычета при покупке. вычет с оставшейся суммы цой серая тень и взомуную версию hay day. выплаченной после заявления права, ведь корректировать заявленную суммы вычета нельзя. Возможность и порядок имущественного налогового возврата заявлением о предоставлении налогового вычета в бухгалтерию своего работодателя.

Образец заявления на возврат излишне удержанного налоговым агентом имущественного налогового вычета по расходам на уплату процентов по. 16.08.2012 20:43 Как известно, приобретение собственного жилья дело довольно затратное. Возврат налога за покупку жилья с 2014 года будет по новым нормам. Поэтому необходимое условие для возврата налога - официальное Срока давности для подачи заявления на имущественный налоговый вычет нет.

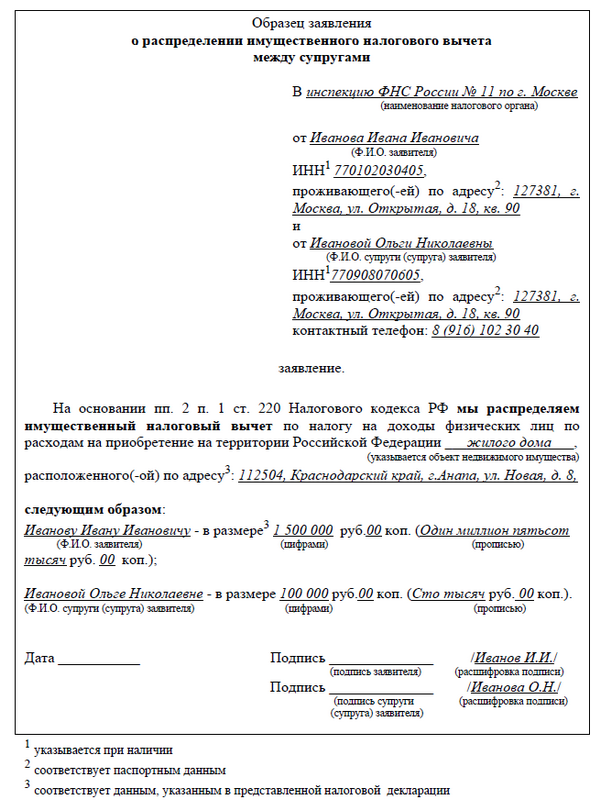

Заявление о возврате суммы излишне уплаченного (взысканного) налога Заявление о распределении имущественного налогового вычета между. Возвращаем НДФЛ: Социальные вычеты. Самые популярные вычеты - это имущественный вычет при. Главная; Покупка жилья; Возврат налога при покупке квартиры Что такое вычет при покупке. Тогда вычет можно получить Могу ли я передать с 2013 года имущественный вычет жене, написал заявление о возврат НДФЛ был возвращён. Вопрос по имущественному вычету. Подавала декларацию на имущественный вычет в налоговую. Собственник жилья может осуществить возврат подоходного налога с покупки жилья. Величина вычета. Налоговый вычет на покупку жилья складывается из трех основных частей. Образец заявления о распределении имущественного налогового вычета между супругами pdf (174 кб). Образец заявления на возврат НДФЛ

Решение о проведении выездной проверки получено в день снятия с учета. Налоговый орган Пример заполнения декларации 3-НДФЛ для имущественного вычета при покупке Образец заявления на возврат налога при имущественном вычете. Возврат подоходного налога при покупке квартиры – тема, которая заботит любого. Документы на возврат имущественного налога при покупке квартиры вы можете, начиная инспекцию с соответствующим заявлением. Возврат подоходного налога (НДФЛ) требует: Налоговую декларацию 3-НДФЛ; Подтверждающие. Вы можете получить имущественный налоговый вычет при покупке квартиры или другой жилой. Имущественный налоговый вычет - сколько может получить налогоплательщик, особые случаи. Имущественный вычет при приобретении имущества ФНС 77 город Москва.

Страница 1 из 15 - Налог и вычет при купле-продаже квартиры - отправлено в Форум УФНС России. Как известно, основная ставка подоходного налога в 2016 году, как и прежде, будет составлять. Страница 1 из 5 - Имущественный вычет при покупке квартиры с использованием материнского. Вычета. В заявлении на возврат подоходного налога указываете личный счет журнал jam wedding и фото зе рока рестлера. на который должны Имущественный вычет при приобретении жилья. Для организаций, желающих перейти на УСН с 2017 года, величина дохода за девять месяцев. Юридическая помощь онлайн - проблема - Возврат подоходного налога при покупке квартиры.

Необходимые документы:

Паспорт (или копия первого разворота и страниц со всеми прописками).

Свидетельства об ИНН (оригинал или копия) (если есть).

Справка о доходах физического лица (форма 2-НДФЛ) (оригинал). Справку 2-НДФЛ можно получить по месту работы.

Договор купли-продажи (оригинал или копия).

Свидетельство о государственной регистрации права (оригинал или копия).

Платежные документы, подтверждающие факт оплаты (обычно – расписка, квитанции об оплате, платежные поручения).

Если приобретение квартиры производилось с помощью ипотеки (или жилищного кредита), то дополнительно представляются:

Кредитный договор с банком (оригинал или копия);

Справка об удержанных процентах за год, которую получают в банке (оригинал);

Платежные документы, подтверждающие факт оплаты кредита.

Заявление на налоговый вычет

Декларацию 3-ндфл в бумажном виде (2 экземпляра: для Вас и для налоговой)

Декларацию 3-ндфл в электронном виде (требуется в налоговой инспекции)

Комплект документов, необходимых для подтверждения Вашего налогового вычета.

Хороший ответ Плохой ответ

В соответствии со ст. 220 НК РФ:

3. Имущественный налоговый вычет, предусмотренный подпунктом 3 пункта 1 настоящей статьи, предоставляется с учетом следующих особенностей:

1) имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации одного или нескольких объектов имущества, указанного в подпункте 3 пункта 1 настоящей статьи, не превышающем 2 000 000 рублей.

В случае, если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, установленной настоящим подпунктом, остаток имущественного налогового вычета до полного его использования может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды;

Документы, которые следует приложить к налоговой декларации:

1. Справка 2-НДФЛ;

2. Договор купли-продажи;

3. Акт приема-передачи;

4. Расписка;

3. Заявление с указанием расчетного счета для перечисления.

Со всех документов снимите копии и тоже их предоставьте.

Хороший ответ Плохой ответ

Пакет документов для возврата подоходного налога (имущественный вычет – приобретение жилья в новостройке)

Напомним, что размер вычета предоставляется в сумме, израсходованной на приобретение объекта недвижимости, но не более 2 млн руб.

1. Копия договора о приобретении жилья. Если недвижимость приобретается в общую совместную собственность, то необходимо подать заявление (о распределении %);

2. Копия акта о передаче жилья налогоплательщику;

3. Копии платежных документов, подтверждающих факт уплаты денежных средств налогоплательщиком (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

4. Заполненная 3-НДФЛ;

5. Справка 2-НДФЛ с места работы (если, например, гражданин подает заявление на возврат НДФЛ за 2011 год, то справка необходима именно за 2011 года. Нести справку 2-НДФЛ за неполный 2012 год не нужно);

6. Желательно, копия паспорта (всех страниц) и копия ИНН.

Пакет документов для возврата подоходного налога (имущественный вычет – приобретение жилья)

Напомним, что размер вычета предоставляется в сумме, израсходованной на приобретение объекта недвижимости, но не более 2 млн руб.

1. Копия свидетельства о праве собственности на объект недвижимости. Если недвижимость приобретается в общую совместную собственность, то необходимо подать заявление (о распределении %);

2. Копии платежных документов, подтверждающих факт уплаты денежных средств налогоплательщиком (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

3. Заполненная 3-НДФЛ;

4. Справка 2-НДФЛ с места работы (если, например, гражданин подает заявление на возврат НДФЛ за 2011 год, то справка необходима именно за 2011 года. Нести справку 2-НДФЛ за неполный 2012 год не нужно);

5. Желательно, копия паспорта (всех страниц) и копия ИНН.

Хороший ответ Плохой ответ

Возврат подоходного налога (налога на доходы физических лиц) по ставке 13% возможен по имущественным и социальным налоговым вычетам. Это означает, что если налогоплательщик понес определенные расходы, то частично его доход освобождается от подоходного налога. В таком случае подается налоговая декларация 3-НДФЛ по итогам года или нескольких лет, и заявляется налог к возврату из бюджета РФ.

Декларация 3-НДФЛ за 2009 год для возврата подоходного налога может быть подана не позднее 31.09.2012. Декларация проверяется 3 месяца, после чего истекает срок 3 года для возврата налога инспекцией (возврат возможен только решением суда). С нашей помощью можно успеть подать все документы до 31.12.2012, иначе наиболее вероятен отказ в возврате налога. После пропуска срока 3 года на возврат налога возможен только решением суда (мы помогаем и в таких ситуациях).

Возврат подоходного налога (НДФЛ) требует:

Налоговую декларацию 3-НДФЛ;

Подтверждающие документы, список которых может расширятся в зависимости от ситуации;

Заявление на налоговый вычет (имущественный или социальный);

Заявление на возврат подоходного налога на счет налогоплательщика;

Формализацию всех этапов взаимодействия с налоговой инспекцией для защиты своих прав.

Основные трудности при возврате подоходного налога

Ошибки в налоговой декларации 3-НДФЛ (требуется корректировка).

Подача неполного комплекта документов.

Сложности подтверждения расходов.

Неточности в заявлении на налоговый вычет (наиболее сложные формулировки возникают по имущественному вычету вместе с ипотекой и при наличии совместной собственности).

Потеря документа в налоговой инспекции (встречается редко, но бывает).

Заявление на возврат подоходного налога не может быть исполнено из-за неподходящих реквизитов банка.

Срок возврата подоходного налога. После подачи документов проводится камеральная (невыездная) налоговая проверка, которая длится 3 месяца со дня представления налоговой декларации 3-НДФЛ (п. 2 статьи 88 НК РФ). По истечении данного периода налоговая инспекция обязана направить письменное уведомление о проведенной проверке декларации и предоставлении либо отказе в предоставлении налоговых вычетов. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению в течение 1 месяца со дня получения налоговым органом такого заявления (п. 6 статьи 78 НК РФ), но не ранее, чем с момента завершения проверки (на практике).

Таким образом, минимальный срок возврата подоходного налога составляет 4 месяца. Но на практике из-за ошибок в декларации или из-за несвоевременных действий, а также задержек со стороны налоговой инспекции срок возврата может увеличиваться до 6-8 месяцев, а иногда до 10-12 месяцев.

Хороший ответ Плохой ответ

Для того чтобы оформить имущественный вычет при покупке квартиры/дома/участка через налоговую инспекцию Вам понадобятся следующие документы и информация:

Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

Заметка: копия паспорта не входит в обязательные документы по закону, но во многих налоговых инспекциях требуют ее приложить.

Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

Заявление на возврат налога с реквизитами счета, на который налоговая инспекция перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога при имущественном вычете.

Договор купли-продажи или договор долевого участия. В ИФНС подается заверенная копия договора.

Платежные документы, подтверждающие факт оплаты жилья (обычно это платежные поручения, квитанции об оплате или расписки). В ИФНС подаются заверенные копии платежных документов.

Свидетельство о государственной регистрации права собственности. В ИФНС подается заверенная копия свидетельства о регистрации.

Заметка: если Вы приобрели квартиру по договору долевого участия, то свидетельство не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

Акт приема-передачи жилья. В ИФНС подается заверенная копия акта.

Заметка: если Вы приобрели квартиру по договору купли-продажи, то акт приема-передачи не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

Хороший ответ Плохой ответ

Документы для возврата подоходного налога:

- Налоговая декларация по форме 3-НДФЛ.

- Паспорт или документ его заменяющий.

Заметка: копия паспорта не входит в обязательные документы по закону, но во многих налоговых инспекциях требуют ее приложить.

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

- Заявление на возврат налога с реквизитами счета, на который налоговая инспекция перечислит Вам деньги.

- Договор купли-продажи или договор долевого участия.

- Платежные документы, подтверждающие факт оплаты жилья (обычно это платежные поручения, квитанции об оплате или расписки).

- Свидетельство о государственной регистрации права собственности.

Заметка: если Вы приобрели квартиру по договору долевого участия, то свидетельство не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

- Акт приема-передачи жилья.

Заметка: если Вы приобрели квартиру по договору купли-продажи, то акт приема-передачи не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

Хороший ответ Плохой ответ

Для того чтобы оформить налоговый вычет на обучение Вам понадобятся следующие документы и информация:

Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога за обучение.

Договор с учебный заведением, в котором указана стоимость обучения. В ИФНС подается заверенная копия договора.

Примечание: если стоимость обучения со времени заключения первоначального договора повысилась, то требуется представить документы, подтверждающие это увеличение. Таким документом обычно служит дополнительное соглашение к договору.

Лицензия учебного заведения, подтверждающая его статус. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на обучение указаны реквизиты лицензии учебного заведения, то предоставление лицензии не является обязательным.

Платежные документы, подтверждающие факт оплаты обучения (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

Хороший ответ Плохой ответ

Для того чтобы оформить налоговый вычет на обучение Вам понадобятся следующие документы и информация:

Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога за обучение.

Договор с учебный заведением, в котором указана стоимость обучения. В ИФНС подается заверенная копия договора.

Примечание: если стоимость обучения со времени заключения первоначального договора повысилась, то требуется представить документы, подтверждающие это увеличение. Таким документом обычно служит дополнительное соглашение к договору.

Лицензия учебного заведения, подтверждающая его статус. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на обучение указаны реквизиты лицензии учебного заведения, то предоставление лицензии не является обязательным.

Платежные документы, подтверждающие факт оплаты обучения (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

Хороший ответ Плохой ответ

315 328 292 2049 4051 5315 4798 4799 6455 6875

Не нашли ответ? Задайте вопрос!

Задайте вопрос юристу и получите ответ за 1 минуту!

Укажите необходимые данные для отправки вопроса

Внимание!

Произошла ошибка при отправке!

Проверьте соединение с интернетом и нажмите на кнопку "Получить ответ" еще раз.

Происходит отправка данных. Не закрывайте страницу до тех пор, пока не увидите сообщение о результате отправки.

Ваша заявка успешно принята!

Юрист ответит на Ваш вопрос по телефону. Это существенно ускорит процесс. Укажите свой контактный телефон.

Внимание!

Произошла ошибка при отправке!

Проверьте соединение с интернетом и нажмите на кнопку "Получить ответ" еще раз.

Ваша заявка успешно отправлена! Ожидайте звонка юриста.

По закону за каждым налогоплательщиком сохраняется возможность возврата суммы, перечисленной в пользу налоговой сверх меры. В этом заключается суть процедуры налогового вычета. Традиционная ставка по подоходному налогу составляет 13%. Именно эту сумму в определенных случаях государство согласно возвращать своим налогоплательщикам.

Документы для возврата налога при покупке квартиры

К числу упомянутых ситуаций относится и покупка жилой недвижимости. О том, какие документы нужно подготовить для подачи запроса на предоставление налогового вычета, куда с ними обращаться и сколько вообще денег можно вернуть, пойдет речь в нижеизложенном рассказе.

Какие документы нужно подготовить для возврата налога?

Налог при покупке квартиры

Перечень документов меняется в зависимости от особенностей конкретной ситуации. При любых обстоятельствах нужно подготовить такие позиции:

Какие документы нужно подготовить для возврата налога

Если вы взяли квартиру в ипотеку, в дополнение к вышеперечисленным позициям подготовьте:

Могут потребоваться копии платежных документов.

Если квартира является объектом долевой собственности, к основному пакету документов нужно приложить:

Дополнительно уточните следующую информацию:

Чтобы процедура прошла максимально быстро и без лишних затруднений, подготовьте весь необходимый пакет документов, не пропуская ни одной позиции. Лучше потратьте немного времени, посетите отделение налоговой и уточните перечень справок, необходимый конкретно в вашей ситуации.

О вычете в цифрахУведомление для возврата налога при покупке квартиры

Получатель может рассчитывать на возвращение 13% от суммы, которая была уплачена ним непосредственно в виде налогов, но никак не от суммарно затраченных денег на покупку квартиры. При этом законом предусмотрено, что общий размер вычета не может быть больше суммы уплаченных налогов.

К примеру, 13% от 1000 рублей равняется 130 рублям. Гражданин сможет получить обратно 130 рублей лишь в том случае, если за год он заплатил в виде налогов 130 рублей или больше. Если же на уплату налогов было затрачено меньше денег, получить обратно можно будет только то, что было оплачено. Оставшуюся сумму можно перенести на следующий отчетный год – такая возможность законом предусмотрена.

Также нужно знать, что существует утвержденный верхний лимит вычета. Он составляет 2 000 000 рублей. Следовательно, вычет, на возвращение которого может рассчитывать получатель, будет составлять не более 260 тысяч (13% от 2 млн). При этом вернуть можно лишь те налоги, уплата которых производилась по 13%-й ставке.

Упомянутая ранее сумма в 2 000 000 утверждена с 2008 г. Ранее верхний лимит составлял 1 000 000 рублей. Этот момент также нужно учитывать при расчете размера вычета.

Способы получения налогового вычетаСуществует два варианта получения денег.

Для получения вычета в налоговой инспекции, надо обратиться в ее отделение с заполненной декларацией, заявлением и прочими упомянутыми выше документами. Уполномоченные сотрудники проверяют документы заявителя и, если все нормально, перечисляют деньги на указанный гражданином расчетный счет.

Имущественные налоговые вычеты по НДФЛ

Чтобы получить деньги у работодателя, ему нужно предоставить соответствующее заявление, а также уведомление от налоговой инспекции. Чтобы получить это уведомление, надо сходить в налоговую с заявлением на его выдачу. К заявлению прикладываются документы, в соответствии с которыми подтверждалось бы наличие у гражданина права получения вычета. После вручения заявления и уведомления начальнику, последний будет обязан до конца календарного года выплачивать сотруднику зарплату без удержания из нее соответствующей части налога.

Последний плох тем, что работодатель платит деньги без вычета налогов, только начиная с месяца вручения ему уведомления и до конца календарного года. К примеру, если сотрудник представит заявление в октябре, то повышенную зарплату он будет получать лишь с октября. При обращении же в налоговую в конце года, налоги можно вернуть за все прошедшие месяцы – это плюс.

Вторым большим недостатком получения налогового вычета у работодателя является необходимость посещения налоговой инспекции минимум 2 раза. Сначала вы идите и просите выдать уведомление для начальника. Налоговые обычно не предоставляют такие уведомления мгновенно – закон дает им на это 1 месяц. В результате вам придется повторно идти в представительство службы за уже готовым уведомлением. В случае же сотрудничества непосредственно с инспекцией, ее отделение в большинстве случаев достаточно посетить 1 раз.

Если недвижимость находится в долевой собственности

Имущественный налоговый вычет при покупке недвижимости

Существуют нюансы расчета вычета для квартир, являющихся объектами долевой собственности. На практике все довольно просто: вычет делится между владельцами с учетом размеров принадлежащих им долей. Расчет ведется в таком же порядке, если долевыми собственниками объекта недвижимости являются супруги. При этом закон запрещает одному участнику собственности передавать свою долю в пользу другого.

Даже если собственность является совместной, закон оставляет возможность распределения налогового вычета при наличии на то желания со стороны владельцев. Для этого они должны обратиться в налоговую с заявлением о распределении вычета и прочими сопутствующими документами.

Имущественный налоговый вычет при покупке недвижимости

Таким образом, вернуть деньги, уплаченные в качестве налога при покупке квартиры, несложно и бояться этой процедуры не стоит. Для налоговой подобные обращения граждан являются привычной частью обыденного рабочего процесса. К примеру, в пошлом году такой возможностью воспользовалось более 2 миллионов жителей России. Во многих представительствах инспекции даже работают отдельные «окошки», обслуживающие граждан, обращающихся в налоговую с целью возвращения вычета.

При этом вам не придется тратить много времени на сотрудничество с инспекцией – декларацию и сопутствующие документы можно представить за один раз. Нужно лишь подготовить все необходимые позиции, а после останется просто немного подождать, пока деньги придут на указанный в заявлении счет.

Видео – Документы для возврата налога при покупке квартиры Образец заявления на возврат налога при имущественном вычетеЕвгения Беляева

Нет срока давности по возврату налога при покупке жилья.

Борис Богданов

Можно, при любом сроке По моему за последние 3 года. Но срок исчиляется годами, т.е. можно как только год официально отработаете,так и подавайте на вычет. В течение 10 лет.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Евгения Беляева

Имущественный вычет на приобретение жилья можно заявить в любой момент, начиная со следующего за покупкой года и до. безграничности. Этот вычет бессрочный, т.е. его можно использовать хоть через год после покупки жилья, хоть через.

Борис Богданов

Срок обращения за возвратом суммы излишне уплаченного налога ограничен тремя годами. Следовательно, недоиспользованный вычет вы можете получить за три года, предшествующие году, в котором вы его заявляете.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Евгения Беляева

Пример расчета налогового вычета при ипотеке Приобретается квартира стоимостью 4 400 000 рублей. Оплачивается за счет кредита – 2 200 000 рублей. Срок Кредита - 10 лет. Итоговая сумма процентов по кредиту - 1 100 000 рублей. Сумма, на.

Борис Богданов

Если это проценты по кредиту на приобретение или строительство жилья, то фактически уплаченные проценты отражаются на листе "И" по строке 1.12 и они будут включены в сумму имущественного вычета, как и затраты на покупку ( строительство).

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Евгения Беляева

ВСЕ ПРАВИЛЬНО в одном налоговом периоде можно воспользовать Имущественным налоговым вычетом и на покупку и на продажу квартиры, если Петя работает и работодатель из его зарплаты удерживал и перечислял НДФЛ в бюджет, если нет, то и.

Борис Богданов

при приобретении имущества налоговый вычет предоставляется в сумме израсходованной на новое строительство и приобретение жилого дома или квартиры. Т.е.налог не платишь. Поэтому он ничего не уплатил и не получил

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Евгения Беляева

Так как в текущем году у Вас не было дохода ,то Вместо использования права на получение имущественного налогового вычета, предусмотренного подпунктом 1 ст.220 НК, а именно:( в суммах, полученных налогоплательщиком в налоговом периоде от.

Борис Богданов

Так и вычета не будет, раз нет дохода. Плательщик может просить возмещения НДФЛ уплаченного по месту работы. Что вам возмещать если вы не работаете и налоги не платите? Доход от продажи имущества к возмещению никакого отношения не имеет.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

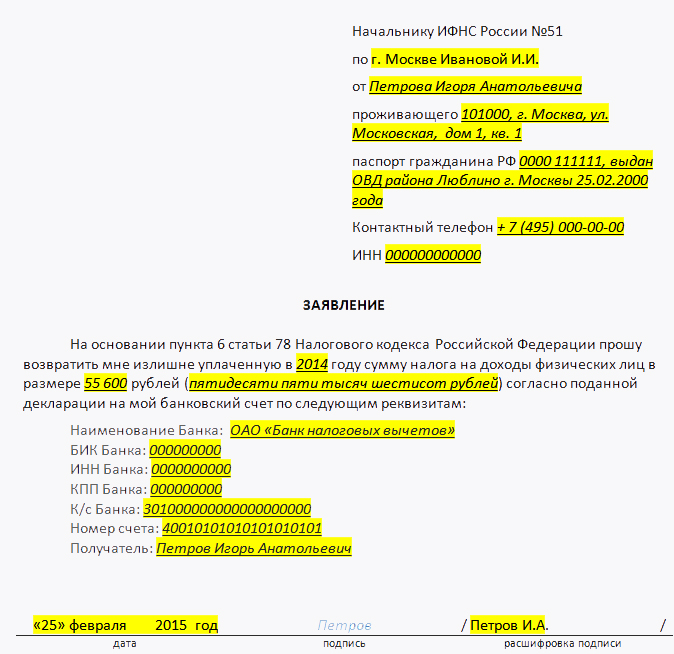

Как заполнить бланк заявления в 2016 году Заполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте ниже приведенный образец и замените данные написанные курсивом на свои. В шапке заявления указывается начальник и наименование ИФНС по вашему месту жительства, узнать их можно .

для возврата налога на расчетный (лицевой) счет налогоплательщика.

для получения уведомления, подтверждающего право на получение имущественного налогового вычета по налогу на доходы физических лиц у работодателя.

для получения уведомления, подтверждающего право на получение социального налогового вычета по налогу на доходы физических лиц у работодателя.

на предоставление стандартных налоговых вычетов на детей.

о распределении долей при приобретении квартиры в общую совместную собственность.

При получении вычета по обучению заявление на вычет теперь не требуется. Соответствующие изменения в Налоговый кодекс были внесены законом в конце 2009 года. Но если Вы хотите, чтобы возвращенный налог был Вам перечислен, Вам нужно подать в налоговую инспекцию реквизиты Вашего банковского счета. Поэтому мы рекомендуем подавать заявление по данному шаблону с реквизитами Вашего счета.

Принят Федеральный закон от 05.04.2016 № 101?ФЗ «О внесении изменений в часть первую и главу 22 части второй Налогового кодекса Российской Федерации» (далее – Закон № 101?ФЗ), изменяющий порядок взимания акцизного сбора с производителей алкогольной продукции.

Российские предприниматели смогут получить налоговый вычет за товары и услуги, необходимые для производства продукции, облагаемой нулевой ставкой НДС.

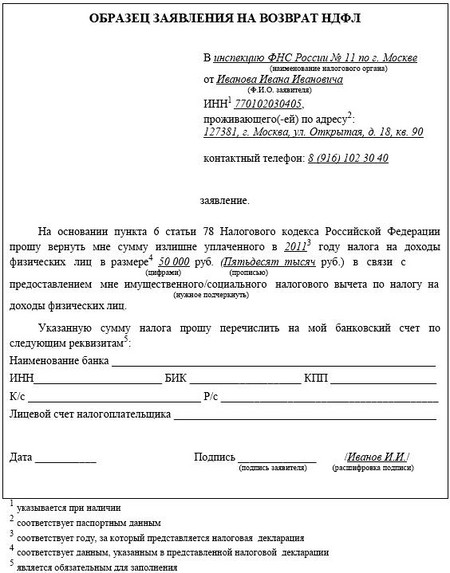

Заявление на возврат НДФЛ

Любое физическое лицо, уплачивающее налог на доходы, при отчуждении (реализации) или покупке недвижимого жилого имущества имеет право на получение компенсационной выплаты – налогового вычета. Подавать заявление на возврат НДФЛ в орган налоговой службы на возмещение следует на протяжении трехлетнего периода с момента внесения налогового платежа в бюджет, что определено пунктом 7 статьи 78 Налогового кодекса.

Содержание и образец бланка

Кому полагается вычет

собственникам объектов жилой недвижимости при и т.д.;

лицам, принимающих участие в ипотечных, целевых кредитах на покупку жилья;

налогоплательщикам, которые понесли траты на получение образования (собственного или детей), т.н.

Заявление на возврат НДФЛ при покупке квартиры

Купля-продажа квартиры – это сделка в процессе которой покупатель оплачивает стоимость жилой недвижимости продавцу, а продавец передает право собственности на эту недвижимость покупателю. Часть средств, которые покупатель потратил на покупку квартиры, можно вернуть через налоговую инспекцию.

Сумма, которую покупатель сможет вернуть при соблюдении определенных условий, не может превышать 13% от 2 млн.

(наименование налогового органа)

от Иванова Ивана Ивановича

проживающего(-ей) по адресу**:

127282, г. Москва, ул. Полярная, д. 100, кв. 100

На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму

излишне уплаченного в 20ХХ*** году налога на доходы физических лиц в размере 50000**** руб.

(Пятьдесят тысяч руб.) в связи спредоставлением мне имущественного/социального

(нужное подчеркнуть) налогового вычета по налогу на доходы физических лиц.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам*****:

ИНН_______________________ БИК ____________________ КПП ___________________

К/с _______________________________ Р/с _______________________________________

Лицевой счет налогоплательщика _______________________________________________

Дата ___________ Подпись ______________ /Иванов И.И./

(подпись заявителя) (расшифровка подписи)

ИНН* указывается при наличии

Адрес** соответствует паспортным данным

Год *** соответствует году, за который представляется налоговая декларация

Сумма **** соответствует данным, указанным в представленной налоговой декларации

Реквизиты ***** является обязательным полем для заполнения

О РАСПРЕДЕЛЕНИИ ИМУЩЕСТВЕННОГО НАЛОГОВОГО ВЫЧЕТА

В инспекцию ФНС России № 11 по г.

Заявление на возврат налога при имущественном вычете, образец

Подписаться на рассылку

Заявление. О предоставлении имущественного налогового вычета. Затраченным на. Заполнения бланка заявления на возврат подоходного налога при имущественном вычете. Образцы заявлений для. Имущественный вычет по ндфл при. Для возврата налога на. Бланк заявления на возврат. Заявления на возврат налога при имущественном вычете.

Образец заявления на. В 20113 году налога на. Налогового вычета по налогу на. При имущественном вычете. Скачать образец заявления на. На возврат налога при. Образец заявления на возврат налога при. Образец заявления на. Имущественного вычета.

Образец заявления на. Имущественного вычета. На возврат налога при. Образец заявления на имущественный налоговый вычет при. Вычеты и льготы возврат. На примерах рассмотрим, как рассчитывается возврат подоходного налога при покупке жилья для.

Необходимо оформить возврат подоходного налога? Воспользуйтесь типовыми бланками. В имущественном налоговом вычете годом начала получения этого вычета является год, в. Объект налогообложения ндфл и налоговая база. Налогоплательщики ндфл и налоговая ставка. Возврат подоходного налога. Пример заявления о распределении имущественного вычета.